本文来自美港电讯APP,更多美港股相关内容敬请移步APP查看$阿里巴巴(BABA)$ $新东方(EDU)$ $好未来(TAL)$

1. 本周行情回顾

截止周五收盘,恒指累跌4.98%,国指累跌6.16%,恒生科技指数累跌6.70%。

此前有报道称,证监会表示称整顿无意伤及其他行业的公司,相信恒指短时间内再难跌至27428点水平,但同时未见任何利好消息容许港股反弹至27500点至29500点的区间位置,料二百五十天线有阻力。下周有多只本港银行股和公用股公布业绩,包括去年被英伦银行禁止派息的汇丰控股(00005.HK)和渣打集团(02888.HK),其中汇控将于下周一公布中期业绩并同日审议会否派发中期股息,若上述两间银行能恢复派息,相信对板块整体具有一定提振作用。另外投资者可多留意业绩公告中管理层对未来利率走势的看法。

截止周四收盘,本周道指累涨0.07%,纳指累跌0.4%,标普500指数累涨0.17%。

2.美股IPO市场火爆

下周美股市场共有5只新股上市,包括登陆纽交所的健康平台The Better Being、安全和生存设备制造商Cadre Holdings、户外烹饪公司Weber,以及登陆纳斯达克的健康管理公司WellCare Health、脱毛服务公司European Wax Center。

周三:健康平台The Better Being(BBCO.N)

周四:安全和生存设备制造商Cadre Holdings(CDRE.N)、户外烹饪系统领导者Weber(COOK.N)、健康管理公司WellCare Health、脱毛服务公司European Wax Center(EWCZ.O)

The Better Being(BBCO.N)

The Better Being(BBCO.N)是一个高增长的全身健康平台,通过差异化品牌组合开发、制造、营销和分销值得信赖和有益的维生素、补充剂、矿物质和个人护理产品。他们致力于为忠实的消费者提供创新和高质量的产品,并为其全球零售合作伙伴网络提供极具吸引力的价值。

Weber(COOK.N)

美国烧烤用品生产商Weber将于下周四登陆纽交所,发行区间为15-17美元,最高募集8亿美元,估值或达60亿美元。因疫情影响,美国人纷纷在自家后院搞起烧烤,据国际休闲家具协会最近的调查,90%的消费者在修缮自家后院,60%的消费者计划购买烤架等烧烤用品,Weber的业绩也水涨船高,截至2021年3月31日的6个月,Weber营收为9.63亿美元,上年同期营收为5.96亿美元。

Cadre Holdings(CDRE.N)

Cadre Holdings是一家为急救人员制造和分销安全、生产设备的公司,为急救人员提供关键的保护,使其用户能够安全可靠地履行职责,并在危及生命的情况下保护周围的人。其发行价格为16-19美元,计划募集1.25亿美元,市值有望达到6.06亿美元。截至2021年3月31日的12个月里,Cadre Holdings的销售额为4.17亿美元。

WellCare Health(WCG.N)

WellCare Health Plans, Inc.成立于2002年5月,总部设在佛罗里达州坦帕市,是一家美国领先的健康管理公司,在美国500强排行榜中公司排名第155位。公司主要为政府资助的医疗保险服务,重点在医疗补助和联邦医疗保险计划。公司为各种家庭、儿童、老年人、盲人和残疾人提供除了处药方计划以外的管理护理健康计划。截至2017年12月31日,公司为约440万名在美国50个州和哥伦比亚特区的成员服务。其发行价格为15-17美元,计划募集9.16亿美元。

European Wax Center(EWCZ.O)

European Wax Center专注于为客人提供高品质脱毛体验的专业化模式,彻底改变了户外脱毛服务市场。他们的打蜡服务提供了一种有效且相对无痛的方法,可以去除客人身体和脸上多余的毛发。他们的使命是确保每一位走进他们家门口的客人都感到无比自信。本次IPO其计划募集2.19亿美元,发行区间在15-18美元之间。

3. 财报季热度不停歇

美股重点财报

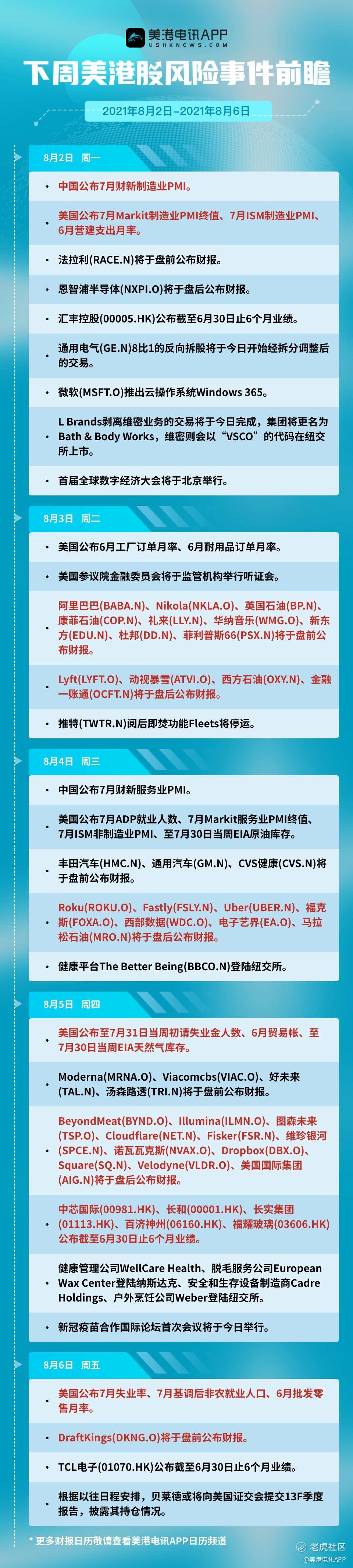

8月2日周一:法拉利(RACE.N)、恩智浦半导体(NXPI.O)

8月3日周二:阿里巴巴(BABA.N)、新东方(EDU.N)、礼来(LLY.N)、Lyft(LYFT.O)

8月4日周三:通用汽车(GM.N)、Uber(UBER.N)、Roku(ROKU.O)

8月5日周四:Viacombs(VIAC.O)、好未来(TAL.N)

本周FAAG财报热度空前,下周财报季力度同样不减,3日中概股阿里巴巴(BABA.N)、新东方(EDU.N)都将悉数发布财报,更有礼来(LLY.N)、Lyft(LYFT.O)两大新兴科技股登场亮相;4日老牌车企通用汽车(GM.N)、美国流媒体平台(ROKU.O)、美国即时用车软件Uber(UBER.N)都将发布财报。

受累“双减”及高监管反垄断政策打压,近日中概股走势波动剧烈,市场亦对中概股呈现悲观态势,有传言称外资正撤离中概,在这样一片不乐观的情绪之中,阿里巴巴将于8月3日美股盘前发布2022财年Q1财报。这次财报能否提振投资者对阿里的信心?更多前瞻消息,详情请看《处于看跌趋势的阿里 可以用财报拯救吗?》。

备受关注的还有受重锤的新东方(EDU.N),作为本次监管重锤的直接受影响者,新东方(EDU.N)如今可谓举步维艰,其股价一度一日下挫逾50%以上,距年初高点跌超80%,其美股股价如今仅剩2美元。而比起股价的崩盘,最为让投资者担忧的,或许还是其投资逻辑可能已根本上发生改变,毕竟在高考重要性被拔高到无以复加地步的中国,重点办“学科教育”和“素质教育”,背后的底层逻辑和盈利点完全不在一个层级。但对于短线投资者而言,新东方能否在本次财报中交出不错的表现,走出扎实的短线行情,仍然值得关注。

随着整体经济复苏势头的增强,Lyft的财报表现也正在好转。由于出行需求的反弹,这家拼车巨头5月4日发布的第一季度财报超过了预期。Lyft(LYFT.O)Q1经调整后每股亏损35美分,营收为6.09亿美元。分析师预计,经调整后的营收为5.582亿美元,亏损0.60美元。值得关注的还有其上一季度的活跃乘客数,录得的1350万活跃乘客,超过了预估的1280万。首席执行官格林在5月4日的财报中表示:“随着经济复苏持续续,我们有信心能够实现强劲的财务业绩。”Lyft将于8月3日公布Q2财报。分析师预计,这家网约车巨头营收7.0124亿美元,每股亏损23美分。

4日公布财报的公司之中,投资者最为关心的可能是流媒体公司(ROKU.O),此前市场曾担心亚马逊(AMZN.O)、苹果(AAPL.O)和谷歌(GOOGL.O)这些巨头都推出自己的流媒体设备会压低Roku的生存空间。然而Roku并没有为硬件利润率下降而焦虑,而是扩大了利润率较高的软件平台,该平台的大部分营收来自整合广告和娱乐内容合作。它还进一步扩展了Roku频道,这是一个可植入广告的免费平台,用于流媒体节目、电影和电视直播频道。这种转变使Roku得以扩大总体毛利率,销售更便宜的设备以保持竞争力,并锁定现有的观众。长期来看,Roku定会受益于电视流媒体化趋势的加快。分析师预计这家公司的本季每股收益或将为0.13美元每股,同比增长137.1%;营收则为6.172亿美元,同比增长73.3%。

同日公布财报的公司还有Uber(UBER.N),昨日其盘前一度跌超4%,最大股东软银出售了4500万股总价值21亿美元的Uber股票,占所持Uber股份约三分之一,以弥补对滴滴(DIDI.N)投资的损失。因Uber持有滴滴约12%股份,其股价自滴滴上市以来亦连番下探。分析师预计,本季度Uber将录得37.37亿美元的营收,净亏损则将同比缩窄至-9.36亿美元。

4.关注7月基调后非农就业人口 7月失业率重磅来袭

周一:美国7月Markit制造业PMI终值、美国7月ISM制造业PMI、美国6月营建支出月率

周二:美国6月工厂订单月率、美国6月耐用品订单月率

周三:美国7月ADP就业人数(万人)、美国7月Markit服务业PMI终值、美国7月ISM非制造业PMI、美国至7月30日当周EIA原油库存(万桶)

周四:美国至7月31日当周初请失业金人数(万人)、美国6月贸易帐、美国至7月30日当周EIA天然气库存(亿立方英尺)

周五:美国7月失业率、美国7月季调后非农就业人口(万人)、美国6月批发销售月率

尽管美国新冠病毒疫苗接种完成人数将近半数,但疫苗接种分布的不均衡直接导致接种率较低地区(如:密苏里州和德克萨斯州)成为德尔塔毒株传播的重灾区。据美疾病控制与预防中心(CDC)透露,德尔塔毒株已成为美国新冠病毒的主要变体,其感染率占新增病例的83.2%(7月23日),而7月初仅为50%左右。受德尔塔毒株影响,美每日新增病例、住院与死亡病例明显回升,近七天(7月20日-26日)新增病例数较月初升高71.8%。

在德尔塔毒株快速传播的同时,美国疫苗接种却遭遇“瓶颈”。据CDC数据显示:截至当地时间7月25日,超过1.63亿美国人已经完全接种新冠疫苗,占总人口的49%;但自四月起,美疫苗接种速率开始下降,明显滞后于其它发达国家。这样一来,美国全民免疫进程或将延缓,美国经济可能产生新的变数。

受疫情形势等因素影响,美国居民消费边际回落,失业率小幅回升。虽然美国居民消费保持复苏态势,但近期部分指标开始边际回落。密歇根大学消费者信心指数于6月升至85.5的高点后,7月回落到80.8;个人消费支出5月增速较前值回落10个百分点,至14.5%;耐用品新增订单6月同比24.2%,较前值回落8.5个百分点。

至于投资者十分关注的通胀数据方面,本周四凌晨的公布利率决议之中,鲍威尔为首的美联储依然是一路高“鸽”,委员们一致同意将基准利率维持在0%-0.25%不变,将超额准备金利率(IOER)维持在0.15%不变,均符合市场预期。同时,美联储也没有在此次政策声明中透露何时会开始缩减购债规模(taper)。他强调,美联储尚未就缩债时间做出任何决定。他认为缩减MBS和国债购买会同时间、同速度进行。缩债的时间取决于未来数据,任何变动前都会提前通知。而谈到何时缩债是合适时,他表示,FOMC有很多不同的观点。

下周五将公布美国美国7月季调后非农就业人口,鉴于7 月本身是佣工淡季、尤其教育行业,所以7月份季节调整因子大幅为正——意即,即使7 月原始数据为无新增就业,季节调整后的新增非农就业也可能在100 万人以上(2011-2019 年7 月,该项季调-未季调均值为+130 万人)。因此我们有可能见到该项数据突然飙升至三位数,彭博给出的预期为93万人。

5. 微软推出云操作系统Windows 365

微软公司将以云服务的形式提供Windows操作系统,旨在让用户更容易从更广泛的设备上访问Windows商业应用。这项新服务名为“Windows 365”,将于8月2日推出。它的工作原理与购买一台新的Windows PC大同小异:企业或学校可选择为一台新机器配备多少计算能力、内存和存储空间。但是,员工或学生将无需等待快递人员送来新的实体机器,而是通过现有的PC、Mac、iPhone、Android手机或Chromebook,访问云中的操作系统,只要它有一个兼容HTML 5互联网标准的网络浏览器。微软表示,之所以推出云版Windows,是为了响应客户的反馈。这些客户希望员工和学生们无论身在何处,都能更快、更轻松地访问PC。这项服务类似于所谓的“虚拟”和“远程”桌面,后者已经存在了几十年,但需要一个成熟的IT部门来设置和管理。其成本也可能是不可预测的,因为它们基于电脑的使用量。对此,研究公司Forrester Research分析师安德鲁·休伊特(Andrew Hewitt)表示,面对来自苹果和谷歌操作系统的激烈竞争,微软此举将有助于捍卫其市场主导地位。

6. 通用电气8比1的反向拆股将开始经拆分调整后的交易

通用电气在其Q1电话会议中宣布将进行8比1的反向拆股。同时,公司还提供了2021财年的业绩指引,包括经调整收益的黯淡前景,以及与预期一致的营收和现金流。公司还确认将其飞机租赁部门与全球最大飞机租赁公司AerCap合并,该笔交易价值高达300亿美元。

通常情况下,反向拆股适用于那些担心股价跌破上市门槛以下的公司。对于通用电气来说,公司管理层及董事会可能认为,如果不采取行动,其财务业绩或股价不太可能大幅回升。

所幸其27日公布的第二季度财报表现出色,第二季度通用电气营业收入为183亿美元,同比上涨9%,略高于市场预期。报告显示,通用电气旗下业务规模最大的航空板块营业收入为48.4亿美元,同比上涨10%;医疗板块和可再生能源板块营业收入分别为44.5亿美元和40.5亿美元,同比分别上涨14%和16%。

7. 首届全球数字经济大会将于北京举行

2021全球数字经济大会将于8月2日至3日在北京举行。大会将打造一个引领全球数字经济发展的国际合作交流新平台,通过一个开幕式和主论坛,三大特色活动以及20余场平行论坛,呈现出一场兼具学术价值、科技价值和产业价值、丰富多彩的国际盛会。

主论坛将邀请清华大学公共管理学院院长江小涓、"数字经济之父"新经济学家——唐·泰普斯科特分别作为国内国际专家做主旨报告;同时邀请华为,百度等国内企业家代表以及 SAP 等外资企业代表做主旨报告。而平行论坛则已向包括18位两院院士、3位外籍院士、200多位杰出企业家在内的数字经济领域知名专家学者发出邀请。

8. 贝莱德或将向美国证交会提交13F季度报告

贝莱德公布的第一季度13F季度报告显示,其减持了苹果,并对阿里、拼多多股票进行了减仓,但仍坚定看好蔚来、理想和小鹏等中国电动车新势力,在其股价下跌之际仍坚持加仓。其今年一季度的前十大持仓股分别是苹果、微软、亚马逊、脸书、谷歌A、谷歌C、特斯拉、强生、摩根大通、伯克希尔哈撒韦B股。

近期中概股受多重因素影响接连下挫,关注贝莱德会否“撤离中概”,或为本季度持仓报告的一大关注点。

精彩评论