前言:经济不确定性可能在2022年上半年达到了顶峰,但市场可能会继续受到美联储政策收紧、市场流动性萎缩和经济增长放缓的影响。

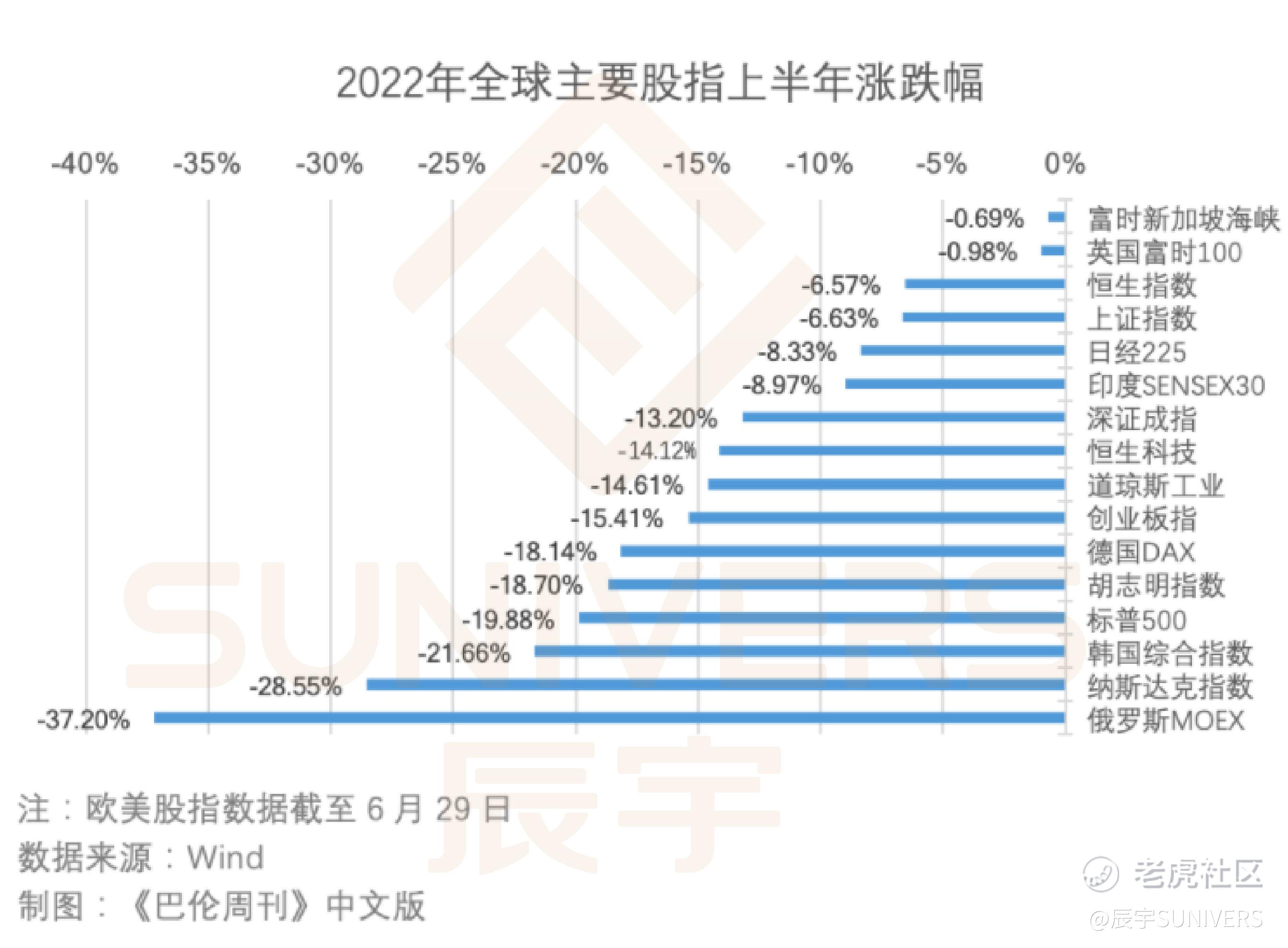

美国经济和股市在2022年上半年举步维艰,面对数十年来的高通胀、美联储大幅收紧货币政策,以及俄乌战争、亚洲最大经济体的新冠政策的影响,上半年全球股市的表现可谓充满了阴霾,美国标准普尔500指数从最高位下跌了21%左右。美联储激进的政策、流动性趋势的转变以及经济增长放缓可能会给股市带来压力。

从2020年3月的新冠大流行开始,美联储和国会释放了数万亿美元的流动性,美国经济和资本市场从中受益匪浅。但目前随着流动性正在走向枯竭——美联储在今年上半年开始提高短期利率(加息),许多投资者担心美国经济是否就此可能会出现衰退。

但历史上关于美联储加息周期影响的教训表明,经济衰退比软着陆的可能性更大。尽管标普500指数在6月中旬才进入熊市区间,但其许多标的股票已经进入熊市一段时间了,纳斯达克和罗素指数也是如此。在下降趋势中短暂而剧烈的反弹是熊市中很可能出现的,因此投资者应为更大的波动做好准备。但是大幅加息过后,公司融资成本升高,导致盈利空间缩小,可能会导致市场再次下跌。

全球市场和经济:高不确定性

2022年年初市场对于加息的预期是一个更加渐进的过程,但乌克兰战争导致能源价格飙升,供应链问题比预期的持续时间更长,导致通胀急剧上升。美联储由此发出的信息响亮而明确:将“迅速”收紧政策,直到通胀回落。这意味着联邦基金目标利率的上限将在2022年底达到3%或更高。因为过于收紧的金融环境会导致经济放缓和降低通货膨胀,此后加息步伐可能会放缓,市场预计到2023年联邦基金利率将高达3.8%,但鉴于全球经济面临的挑战,这个利率可能太高而无法持续。

最近通胀数据一直是坏消息的承载者,尤其是对股票投资者而言。6月份的调查报告显示,市场对滞胀的担忧达到2008年金融危机以来的最高水平,而全球经济增长的乐观情绪已降至历史低点。滞胀是经济增长缓慢伴随高通胀的情况。不出所料全球收益预期也降至2008年的水平。调查报告指出,全球收益预期如此之低,都发生在互联网泡沫破灭、雷曼兄弟破产和疫情爆发等华尔街危机时刻。

与任何货币紧缩周期一样,经济衰退的风险正在上升。从过去的紧缩周期来看,美联储实现经济“软着陆”的可能性并不大。在最近的历史中,只有两个紧缩周期(1994年和1984年)避免了陷入衰退。即使经济衰退的风险不断上升,值得注意的是每一次衰退都是独一无二的。

当前的环境似乎与1980年代初期最为相似:油价飙升,通货膨胀率居高不下,美联储进而大举提高名义利率和实际利率导致经济衰退。目前其他方面的经济相对健康,银行体系稳健,消费者没有过度负债。尽管美联储决心降低通胀,但不必走上1980年代初的极端。这次政策的另一个关键区别是美联储用了前瞻性指导。在上个世纪美联储向市场提供的计划信息很少,因此加息常常令投资者、消费者和企业感到意外——增加了波动性。这一次市场应该能够提前预测变化,减轻一些可能造成大幅波动的意外因素。

亚洲经济体将如何应对

随着全球对新冠疫情的限制减少,消费增长点可能会从商品消费继续转向服务业。因此预计国内人口众多的亚洲经济体将表现良好。东盟经济体应受益于疫情缓解后的重新开放;这对经济高度依赖旅游业的泰国尤其有利,马来西亚和印度尼西亚这类以大宗商品为基础的经济体在2022年也应该会表现出良好的GDP增长。但是与此同时供应链的中断、能源价格上涨和重新开放压力导致的大宗商品价格上涨推高了整个亚洲的通胀。与发达市场的央行相比,亚洲央行的加息步伐基本放缓。尽管如此,鉴于这个地区主要通胀驱动因素:食品和能源价格上涨,将影响人民的可支配收入,因此政府可能不会那么激进地加息。相反,由于亚洲政府的财政灵活性更大,它们更有可能依靠补贴和调控来缓解食品和能源通胀对经济的冲击。

中国的经济困境引来热议,投资者大多看空经济。从上海疫情中吸取的教训可能会使动态清零政策有所宽松,并且政策上更务实。同时,政府也将通过减税的方式来扩大财政支持,基础设施投资也有望成为重要的经济增长驱动力。中国人民银行一直在下调存款准备金率、贷款优惠和抵押贷款利率。虽然我们可能已经看到了2022年第二季度中国经济最糟糕的情况,但这些反周期措施要在实体经济中得到体现还需要时间。

因放松疫情管控政策而被压抑的需求将会继续提振国内消费。它甚至可能提振中国遭受重创的房地产行业,因为看房量增加导致房地产销售增加。然而,为实现政府2022年的GDP增长目标,预计2022年下半年将采取更积极的经济和货币政策,这将对中国A股市场有利。中国人民银行一直在鼓励优质的中国房地产开发商收购陷入困境的开发商拥有的项目,这也有助于降低房地产行业的违约风险。

未来半年的主要风险

地缘政治紧张局势仍然是导致市场波动的源头,全球增长可能会继续受到供应链中断、通胀上升和加息的影响。虽然认识到这些风险和市场动荡,但恐慌不是一种投资策略。对于全球来说上半年的大部分重大不利因素是仍然存在的,但是也有一些潜在的好消息:包括更温和的通胀、消费的持续反弹以及美联储在完成首轮超大规模加息后可能会放松紧缩政策。由于奥密克戎病毒变异的影响减弱、美国劳动力市场强劲、美国企业基本面普遍健康以及股市估值越来越有吸引力,预计全球增长不会就此跌落深渊。另外,政策方面是一个关键风险,无论是过度加息还是疫情管控。虽然过去的政策制定者可能会单独处理这些风险,但这些风险汇合到一起是极为罕见的,因此没有类似的经验可以依赖。

结语:当下的市场不适合冒险的策略,进行多元化跨资产类别投资,以及定期平衡投资组合更重要。止盈已经超过增长预期的投资,进而增持更多被低估的资产会更适合当下的投资环境。鉴于高通胀、短期利率上升和经济增长前景不佳的预期,投资那些拥有充足的现金流、健康的资产负债表(现金充足、低负债)、产生正向收益和低波动性的公司会更加稳妥。

撰文:丁博洋,Kris Ding——辰宇广州分公司

整理:Lorraine Yang——辰宇品宣部

免责声明:本号所有观点仅供参考,不构成任何投资意见,据此操作,风险自担;本号所有原创文章,未经授权不得转载。如您需相关业务意见或服务,欢迎与辰宇顾问联系。

精彩评论