"绿色矿物将成为21世纪的“石油武器”?"

分析师)Yini Lin

核心内容

1、或是由于镍较之于铁毫无价格优势,动力电池市场对镍的依赖较锂更弱。鉴于钴的成本通常更高,生产商往往转向含镍量更高、含钴量更低的电池以降低生产成本。作为结果,同为上游原材料,镍和钴的价格增速远落后于锂。

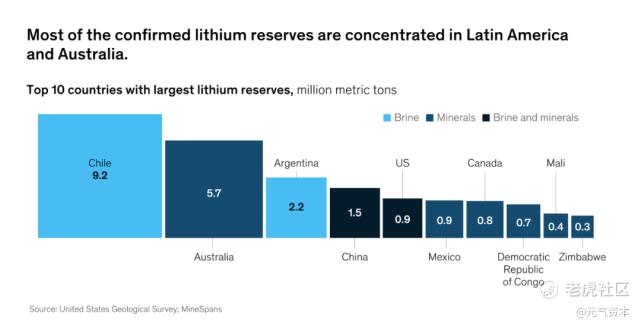

2、截至目前,加拿大锂矿储量仅占全球总量的2.5%。2021年,美国锂矿储量占全球总量的4%,这一数字在中国约为7.9%。然而,中国企业占据全球65%的锂加工和精炼产能,尽管中国获得的锂矿床仅占全球锂资源的不到 25%。加拿大、澳大利亚逐步收紧的锂矿企业投资限制,加之中国市场上企业加工能力与其锂储量之间的巨大差距,是其转向南美和非洲开采锂矿的主要原因。

3、超过50%的锂和铜生产都发生在缺水严重的地区,这为旨在应对气候变化的清洁能源本身打开了更大的气候风险敞口。不过,与矿产国将锂矿开采解读为“披着绿色革命外衣的新殖民主义”的解读不同,锂欧佩克被认为基于资源民族主义——产业联盟是矿产国凭借资源杠杆最大化本国经济外交优势的有效方式。能源革命使得锂成为白色黄金,其非均匀分布使安第斯南美国家成为潜在的“新中东”。

随着各国加速减排以确保能源安全与弹性,如今,国际能源安全机制致力于减轻碳氢化合物(尤其是石油)供应中断或价格飙升的风险。

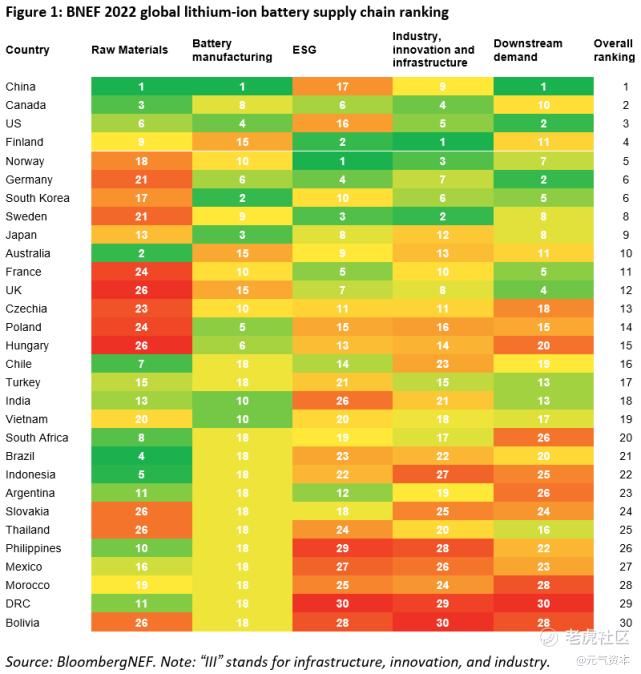

在Bloomberg NEF 的2022年全球锂离子电池供应链排名中,中国已经连续第三次占据主导地位,加拿大、美国分别紧随其后。或是由于历来拥有最成熟的制造基地以及产业政策支持,中国、韩国和日本在全球电池制造指标中排名前三。继2014年超过日本后,美国的电池产能于2016年超过韩国。截至目前,中国占据全球75%的电池制造产能,90%的阳极和电解质生产。电池上游原料锂价格的上涨促使中国加大对碳酸盐和氢氧化物精炼厂设施的投资力度。

△ 2022年全球锂离子电池供应链排名(来源:Bloomberg NEF)

电池繁荣,2040锂需求增长或超40倍

根据中国海关总署数据,今年前八个月,中国汽车以191万辆的出口量超越德国,仅随日本。正如元气资本此前所言,“引领汽车进入低碳化、智能化、网联化新纪元的特斯拉本诞生于美国。然而,正如20世纪上半叶美国汽车产业收割欧洲技术红利,中国或是本世纪汽车产业革命的最大受益者”。汽车电气化产业革命这一时代机遇是中国汽车出口量跃居全球第二的必要条件。

汽车产业革命之前,汽车制造厂商竞争力取决于传统燃油汽车核心三大件,即发动机、变速箱和底盘。发动机作为能量转换装置,将热能转变为机械能;变速器将发动机做功产生的动能传递至车轮;而底盘则是汽车的骨骼。三者分别决定汽车的动力性能、操控平顺性,和乘客体验。由于传统三大件技术壁垒较高,中国车企竞争力较弱。

汽车产业革命之后,随着电动汽车核心三大件,即三电系统——电池、电机和电控,取代燃油时代三大件,这一局面被彻底打破,中国汽车品牌迅速实现超车。同时,乘客体验从过去单纯由底盘决定的乘坐舒适度延伸至更为广泛的交互体验。

动力电池作为电动汽车整车性能的关键决定因素,是电动汽车中最昂贵的部件。同时,EV上游电池主要原料在动力电池生产总成本中占比较高。因此,动力电池生产原料的重要性不言而喻。不过,或是由于镍较之于铁毫无价格优势,动力电池市场对镍的依赖较锂更弱。特斯拉便在标准里程版电动汽车中以铁锂电池替代三元锂电池。

与之类似的是,鉴于钴的成本通常更高,生产商往往转向含镍量更高、含钴量更低的电池以降低生产成本。2019年,中国开始将NMC 811电池阴极商业化,正是由于镍含量较高,钴含量较低(80%镍、10%钴和10%锰),其生产成本低于NMC 532和NMC 622电池阴极。

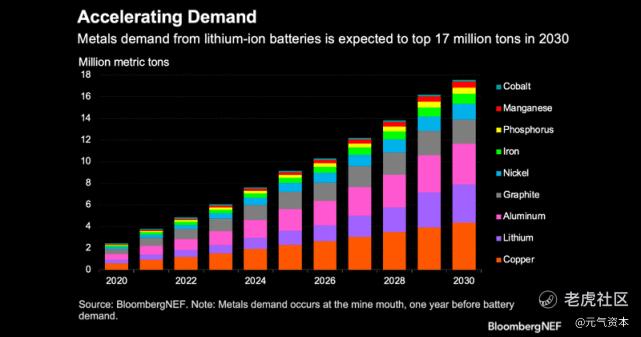

作为结果,同为上游原材料,镍和钴的价格增速远落后于锂。锂作为新能源时代的关键资源,素有White Gold,即“白色黄金”的美誉。根据Bloomberg于今年7月发布的预计,今年全球市场电池金属原料需求将增长50%,达到480万吨,其中,锂需求增长最快,2021年至2030年间或将激增逾七倍。

△ 2020-2030年各电池金属原料需求增长预估(来源:Bloomberg NEF)

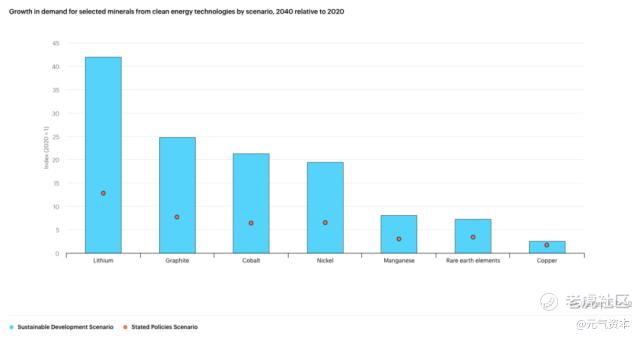

IEA(国际能源署)于2021年5月根据全球已实施或宣布的能源政策自下而上的评估作出预测,在全球气候问题驱动的情景中,在2040年之前,清洁能源技术总体矿物需求有望翻番——尽管该需求只有翻两番才能实现Paris Agreement目标,即将全球升温幅度稳定在“远低于2°C”。2040年,用于电动汽车和电池存储的矿物需求或将至少增长30倍,其中,锂需求增长或超40倍。

△ 2040年与2020年相比,按情景划分的清洁能源技术对特定矿物的需求增长(来源:IEA)

需求轨迹预测在极大程度上受到技术和政策不确定性的影响,比如钴的需求增长取决于对电池化学和气候政策演变推测,而稀土的需求增长取决于风力涡轮机的选择和政策支持力度。

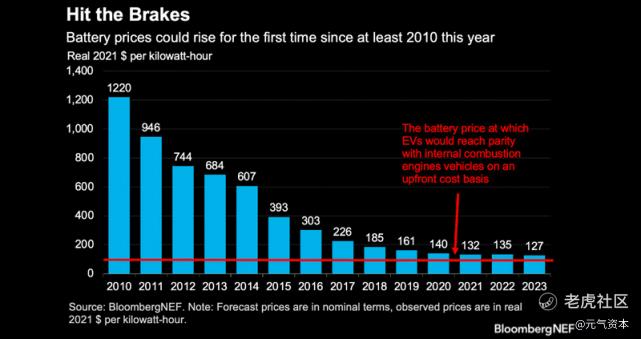

此外,原材料被认为是能源转型技术成本结构中的一个重要因素。该组织指出,“在过去十年中,技术进步与规模经济将锂离子电池总体成本降低了90%,这意味着原材料成本比重越来越大,其电池总成本占比已经高达50%-70%,这一数字在五年前仅为40%-50%”。

更高的矿产价格可能会产生这样一种影响——如果锂和镍的价格同时翻番,那么电池产能翻番相关的所有预期单位成本下降或将被抵消。

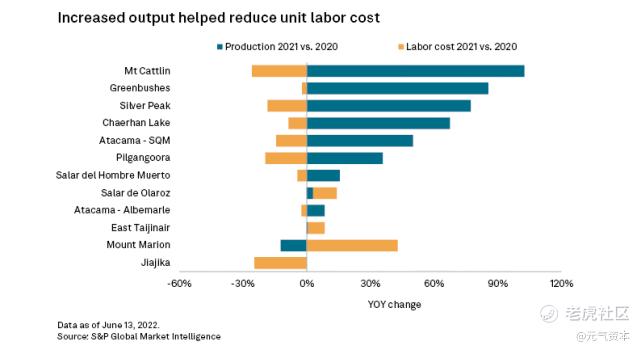

本文作者认为,锂的价格取决于矿产资源可获取性与以动力电池为主导的清洁能源产品市场规模大小和增速,而矿产资源可获取性与全球矿产储量、开采速度、资源国政策(e.g. 特许权使用费),以及宏观社会经济影响(e.g. 劳动力、能源等生产及运输成本)息息相关。

△ 作为以上论断的印证,扩产能够削弱甚至抵消劳动力成本飙升带来的影响(来源:S&P)

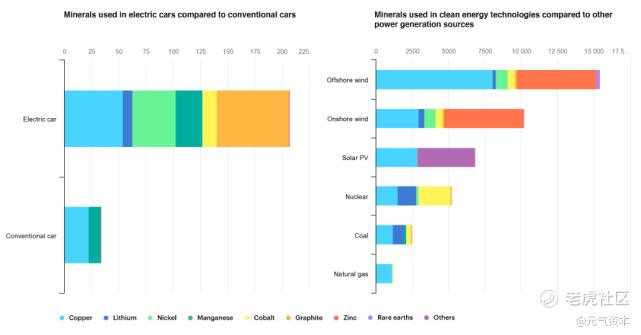

△ 左图:与传统汽车相比,电动汽车中使用的矿物;右图:与其他发电源相比,清洁能源技术中使用的矿物(来源:IEA)

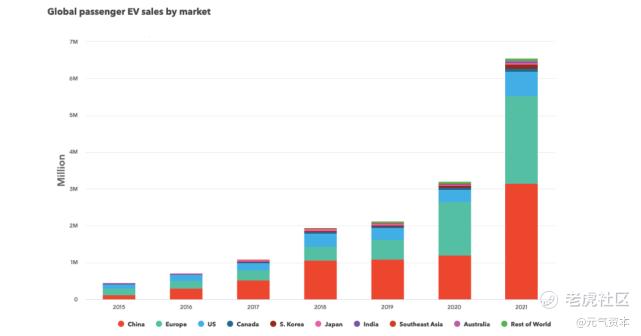

△ 2015年-2021年全球各市场乘用车电动汽车销量(来源:Bloomberg)

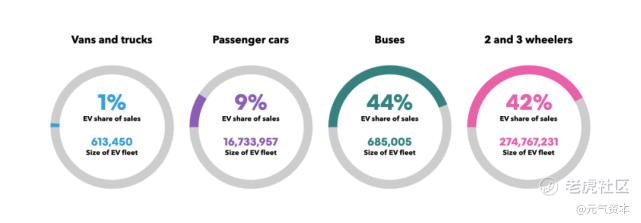

△ 全球各车型电气化渗透率(来源:Bloomberg)

对此,Bloomberg认为,原材料供应是碳酸锂和氢氧化锂生产的最大制约因素,“2022年,经风险调整后的矿山产能预计约为673,000吨LCE,与超过676,000吨LCE的需求存在巨大缺口...由于需求上升与通胀压力和供应链限制同时发生,电池金属原料市场或将继续紧张”。Credit Suisse相信,锂需求可能在2020年至2025年之间增加两倍,这意味着其供应将捉襟见肘。

与之相似的是,IEA曾经指出,“在符合气候目标的情景中,时至2030年,现有矿山和在建项目的预期供应量估计仅能满足预计锂和钴需求的一半以及铜需求的 80%”。根据美国能源部科学与工程研究中心Argonne国家实验室数据,制造单辆电动汽车的锂离子电池组需要约8千克锂。美国地质调查局数据表明,全球锂储量约为2200万吨,去年全球锂产量总计10万吨。这意味着,去年开采的锂能够制造近1140万个电动汽车电池,全球年度电动汽车购买量可能很快就会达到这一水平。

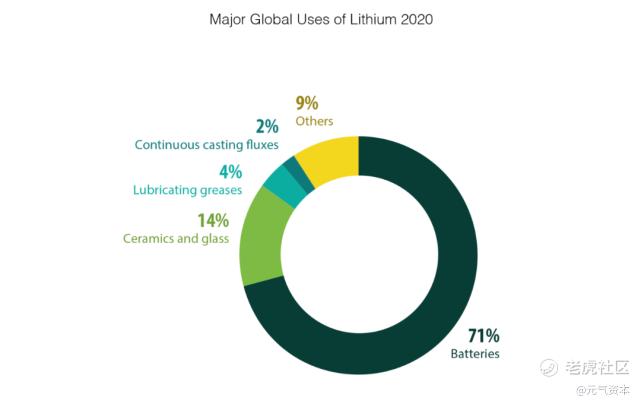

理论上看来,世界锂储量足以满足预期需求增长。然而,这一假设建立在这样一种前提之上,即所有储备都能投入生产,并且一切储备都被用于动力电池制造,只是现实并非如此——事实是,仅有少数公司能够生产高质量、高纯度的锂化工产品;同时,并非世界上所有的锂都被用于动力电池制造,其在笔记本电脑和手机、飞机、火车和自行车等制造中被广泛应用。2020年,用于电子产品、电动汽车和电网存储的可充电电池制造是全球锂最大的应用场景,占总需求的71%。

△ 2020年全球锂矿应用场景(来源:Gouvernement du Canada)

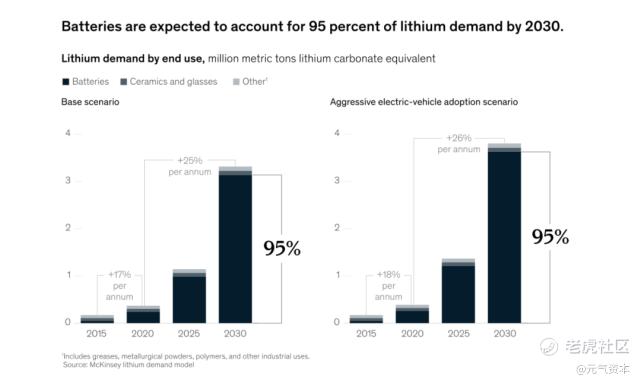

然而,McKinsey指出,在不久前的2015年,仅有不到30%的锂需求源于电池生产。彼时,该矿物需求主要来自陶瓷和玻璃(35%)以及油脂、冶金粉末、聚合物和其他工业用途(逾35%),“到2030年,电池预计将占锂需求的 95%,总需求将以每年25%至26%的速度增长,达到330万至380万公吨LCE”。

△ 2015年至2030年全球锂矿应用场景占比变化(来源:McKinsey & Company)

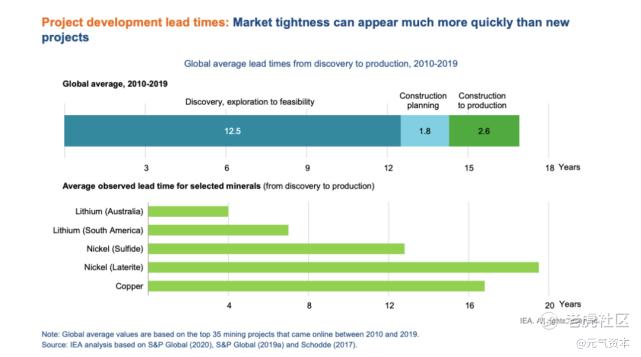

此外,矿产项目开发期——即开发项目从发现到首次生产,平均耗时16.5年,尽管确切的时间因矿产类型、矿山和地点而异。S&P Global于2019 年指出,锂矿需要3年至7年的时间才能得以建成并投入运营。

△ 2010年-2019年全球矿产项目开发时间(来源:IEA)

因此,IEA有理由相信,2025年,世界可能面临锂短缺。“2050年,全球需要约20亿辆电动汽车上路才能实现净零排放,而2021年全球电动汽车购买量仅为 660万辆,尽管远超2020年的300 万辆..同时,2021年全球汽车销量从2020年的6380万辆增至 6670 万辆,这意味着非电动汽车销量下降了 70 万辆”。

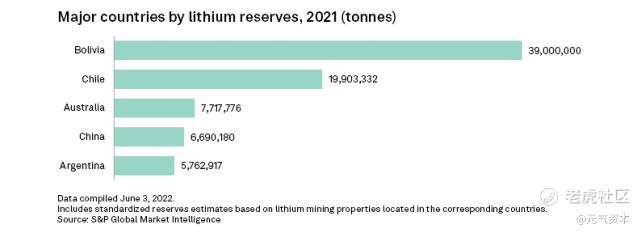

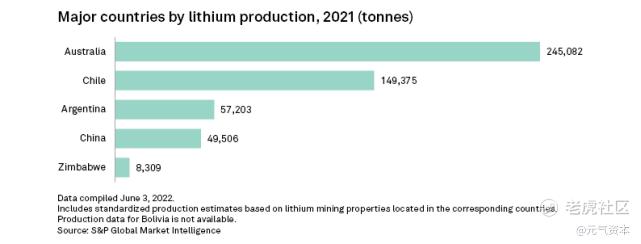

澳加收紧锂矿企业投资限制,中国矿商转向南美、非洲

除了锂矿供应与动力电池需求,矿物产地的高集中度也被认为是价格变化的影响因素之一。S&P Global数据表明,2021年,玻利维亚、智利、澳大利亚、中国、阿根廷依次为全球锂矿储量最大的国家,澳大利亚、智利、阿根廷、中国、津巴布韦依次为全球锂矿产量最大的国家。

△ 2021年全球锂矿储量主要国家(来源:S&P Global)

△ 2021年全球锂矿产量主要国家(来源:S&P Global)

事实上,CBC本月信息显示,加拿大锂矿储量仅占全球总量的2.5%。与之类似的是,BP Statistical Review数据表明,2021年,美国锂矿储量占全球总量的4%,这一数字在中国仅约7.9%。然而,Rystad Energy数据表明,2021 年,中国控制着全球65%的锂加工和精炼产能,尽管该公司估计中国获得的锂矿床仅占全球锂资源的不到 25%。

中国加工能力与其锂资源之间的巨大差距是其积极扩大国内外锂矿开采的主要原因。咨询公司Global Lithium总裁Joe Lowry评论道,“由于本国缺乏锂资源,中国必须依赖其他国家的供应”。

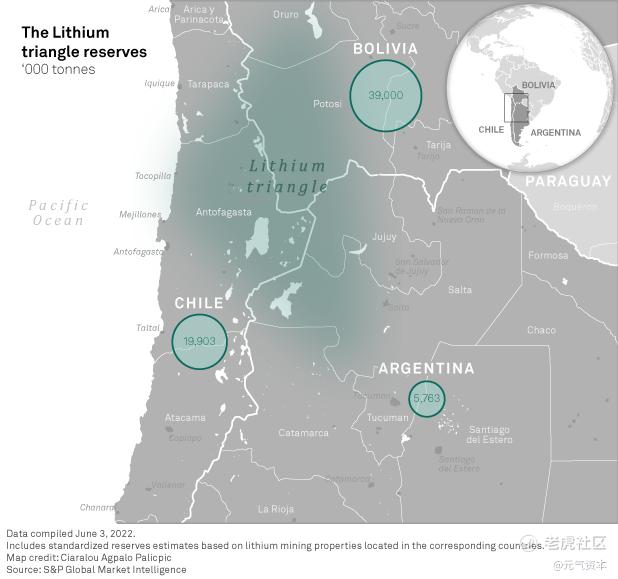

尽管澳大利亚锂矿产量常年领先,但是玻利维亚拥有目前世界上最大的锂储量。根据Mining Technology,2021年,在玻利维亚、智利和阿根廷南美三国组成的“锂三角” 盐滩下蕴藏着全球约63%的锂储量。

△ 锂三角(来源:S&P Global)

截至目前,几乎所有的锂矿开采都发生在澳大利亚、拉丁美洲,中国紧随其后。截至2020年,以上地区合计产量占全球总产量比重高达98%。

△ 2020年锂矿储量国家排名(来源:McKinsey & Company)

同时,面对中国在绿色矿物市场上的主导地位,国防生产法案项目的投资组合经理Matthew Zolnowski曾在Canada-United States Law Institute举行的会议中表示,“各国花了几十年时间让自己处于这种脆弱境地,解决这一问题不会在一夜之间发生...出于经济和军事方面的安全原因,这让五角大楼感到担忧”。Zolnowski将这些矿物视为经济繁荣的基石。

因此,随着加拿大、澳大利亚逐步收紧对外国(中国)企业投资其锂矿企业的限制,中国矿商宣布了一系列在南美和非洲的交易。

7月11日,特斯拉供应商赣锋锂业在其向深圳证券交易所提交的文件中披露,公司已同意以不超过9.62亿美元的价格收购专注于阿根廷矿源的矿业集团Lithea。交易涉及阿根廷两个盐湖卤水——Pozuelos锂盐湖和Pastos Grandes锂盐湖的权利。

此前,中国中矿资源集团曾于 1 月收购津巴布韦的Bikita Minerals——截至2021年非洲唯一一家生产锂的矿山。值得注意的是,价格报告机构Benchmark Mineral Intelligence于今年6月透露,知情人士证实比亚迪正在寻找非洲锂矿床。

面对持续飙升的关键矿产价格,获取上游矿产开采权或包销权对于包括电池生产商(e.g. 宁德时代)以及汽车制造商(e.g. 比亚迪)在内的下游企业能够帮助企业控制原材料成本,稳定原材料供应。

经济潜力与环境正义,锂矿开采开启气候风险敞口,能源转型面临当地社区冲突

气候倡导者常困扰于这样一个事实,即获得诸如锂、钴、铜等绿色矿物需要的采矿过程往往会破坏生态系统并危害社区。

锂通常被储存在硬岩或盐水中,开采材料经处理可捕获锂化合物,包括碳酸锂、氢氧化锂和卤化锂。据悉,澳大利亚的锂来自矿石开采,而智利和阿根廷的锂来自盐漠。在碳酸锂的提取过程中,矿工须在盐滩上钻孔,地下湖泊中的含锂盐水被带到地表并在池中蒸发数月,在钾、锰、硼砂和锂盐的混合物形成之后,经过过滤并再次蒸发,过滤过程耗时12至18个月。

然而,锂三角是地球上最干旱的地区之一。这意味着,全球锂供应面临的挑战不仅涉及激增的需求,还包括锂资源在少数地区高度集中,而超过50%的锂和铜生产都发生在缺水严重的地区——这为旨在应对气候变化的清洁能源本身打开了更大的气候风险敞口。

由于采矿被视为改变第三世界经济现状的巨大机会,矿产国一些地方官员更关心采矿业的经济潜力,而非环境风险。

TIME于今年7月指出,在过去三十年中,北美、欧洲和亚洲的矿业公司纷纷涌入横跨阿根廷、智利、玻利维亚和秘鲁部分地区的安第斯高地,以开采其丰富的铜、锌、银和锂矿藏。自1990年代以来,智利北部锂矿开采项目将水从盐湖中抽出,尽管对含水层的影响暂无确切定论,但是当地法院和社区表示,采矿对整个土著村庄的未来产生威胁。

在刚果民主共和国,钴矿危险的劳动条件导致人权活动家将该资源称为“血钴”。与之类似的是,智利非政府组织将受铜矿和锂矿开采破坏的地区称为“牺牲区”。

这解释了为什么在BNEF公布的2027年锂离子电池供应链排名中,南美洲国家降幅最大。2022年,鉴于其庞大的锂储量,巴西、玻利维亚仍在该领域享有强大地位,然而表现不足的ESG排名使二者在排名中分别跌至第21位以及荒诞的倒数第一。

大多数资源丰富的矿产国普遍缺乏国内电池制造能力和电动汽车需求。一些声音甚至认为,旨在服务于富裕国家市场的矿物开采是一场具有新殖民主义色彩的绿色革命。不过,印度尼西亚、智利、南非和刚果民主共和国等国家正在试图利用其原材料竞争力作为优势,吸引整个供应链的下游投资,以扭转这一局面。

锂欧佩克:绿色矿物是21世纪的石油武器?

与将锂矿开采解读为“披着绿色革命外衣的新殖民主义”的解读不同,锂欧佩克常被冠以一场潜在的资源民族主义的称号。

尽管锂已经为人所知将近两个世纪——Johann August Arfvedson于1817年-1818年之交在分析矿物时首次检测到其存在,但是如上所述,能源革命使得锂突然变得像黄金一样珍贵,其在地壳内的非均匀分布更是在多年前便引发市场关于安第斯南美国家可能即将成为“新中东”的猜想。

巴西媒体近日刊文援引阿根廷外交部消息称,锂三角国家将成立联盟,以通过价格协议共同控制锂矿产量及价格。三国已经开启文件草拟,旨在建立Lithium OPEC,暂译为“锂佩克”。据悉,三者共占世界已探明锂储量的约56%,其中,阿根廷和智利的锂产量约占全球产量的32%。此外,该联盟未来不排除吸纳澳大利亚的可能性。

同时,在镍矿、钴矿需求高涨的背景下,印度尼西亚正在考虑建立“电池金属卡特尔”。

对于资源外交的兴起,Finantical Times认为,产业联盟是矿产国凭借资源杠杆最大化本国经济外交优势的有效方式。

不过,该趋势引发了这样一种担忧——Geopolitica指出,一些分析人士认为,如果美国和欧盟支持拉美国家成为锂电池、而非锂矿的主要供应国,那么总有一天中国将失去其在全球锂供应链中的主导地位。

本文作者认为,由于资源民族主义兴起的成本最终将通过商品被转移至消费者,尽管关键矿产价格飙升使得电池价格降速趋缓,甚至首先出现上涨,但是正如元气资本此前所述,能源转型最初源自经济性,其目标实现进程可能也与经济**息相关。这意味着,电动汽车与燃油汽车仍然存在竞争关系,而绿色矿物价格与碳氢化合物价格互相制约——更廉价的电池是世界实现从燃油汽车转向新能源汽车的关键。

△ 电动汽车销量增长使得规模经济得以实现,加之新电池化学能量密度的提升,电池价格持续下降;由于原材料和零部件成本上涨,电池价格或自2010年以来出现首次上涨(来源:Bloomberg NEF)

因此,除非包括锂欧佩克、电池金属卡特尔与OPEC+在内的全球资源联盟齐心协力成立更为庞大的联盟,否则锂价涨幅仍然受到一定限制。

精彩评论