$腾讯控股(00700)$ Q3财报显示了较强的“降本增效”成果。虽然收入略微不及预期,但利润方面远超市场预期,也提高了估值基础。

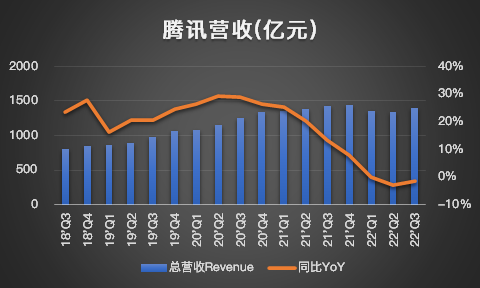

Q3整体收入1400.93亿元,同比下降2%,略微不及市场预期的1414亿元,每股可比收益为3.38元,同比增长1.6%,终止了前三个季度的下滑趋势,也高于市场预期的3.06元。

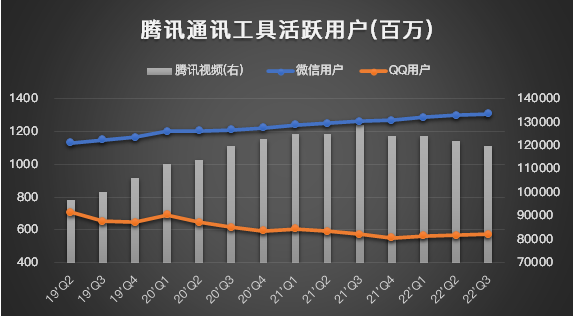

运营数据方面,微信用户13.09亿,高于市场预期的13.03亿,同时QQ的活跃用户同比增长0.12%达到5.74亿,也是自2019年1月以来首次同比上升。

娱乐业务的腾讯视频用户还是维持在1.2亿,腾讯并没有公布更详细的数字,因此用户量也是维持在这个水平,略微不及预期的1.26亿。

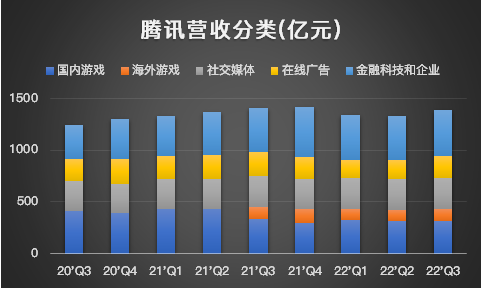

从分类业务来看,VAS(增值服务)收入727.3亿元,同比减少3.29%,略低于预期的731.9亿元。游戏业务429亿元,同比减少4.5%,低于市场预期的434亿元,其中国内游戏312亿元,低于市场预期的319亿元,海外游戏收入117亿元,同比增长3.54%,高于市场预期的109亿元。从另一个维度看,手游业务收入410亿元,同比减少3.5%,连续三个季度下降,而PC端云游戏收入117亿元,与去年同期持平。

社媒业务营收298亿元,同比减少1.65%,略高于市场预期的296亿元。在线广告业务收入214亿元,同比下降4.7%,依然较为疲软,但高于市场预期的203.4亿元,

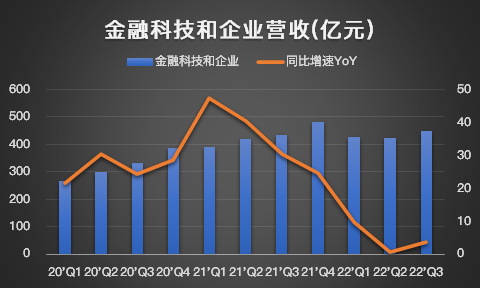

同时,金融科技和企业服务部门收入448亿元,同比增长3.5%,高于上个季度。

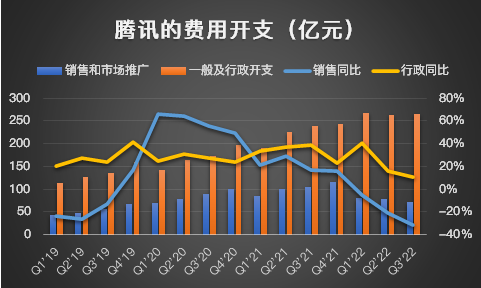

支出方面,营收成本781亿元,同比下降2%,因此毛利率保持在44.2%的水平,是去年Q3以来的新高。行政费用265亿元,同比增长11%,但销售费用同比下降32%,因此可比息税前利润为516亿元,远远高于市场预期的354亿元。

游戏

Q3的游戏业务是东方不亮东南方亮。海外游戏的收入原本市场预期也是下跌的,但实际却狠狠地超过了预期7%左右,除去汇率的影响(由于东南亚部分国家如新加坡都是美元固定汇率),依然还是超过市场预期,并实现单季正增长。

《Valorant》《部落冲突》以及8月推出的新MOBA游戏《幻塔》均在细分领域,以及相应的流水市场中排名前两位。腾讯海外游戏也采用国内相似的工作室模式,比如跟韩国的Shift Up,让多个产品都存在爆发的可能。

国内游戏方面,由于假期户外活动的相对减少,端游表现得相对强一些,QQ这款受00后欢迎的通讯工具再次活跃了起来。但整体都受到版号停发以及老游戏生命周期的影响而下滑。不过,11月15日人民财评的支持游戏的言论,提升了接下来版号重发的概率。

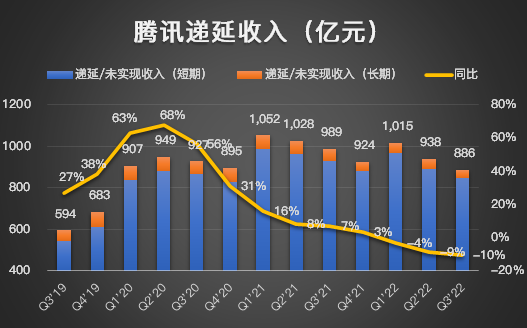

从递延收入来看,Q3下降幅度依然有10%。

娱乐和广告

广告下滑的预期几乎是全行业的共识,投资者也早早地计入这个因素了。不过Q3腾讯的广告收入比市场预期还是强了一些,这可能成为接下来投资者信心回归的重要事件。

视频号、微信朋友圈、小程序已经成为腾讯广告业务的重要支架,比较强势的类型有游戏、快消、电商,这与目前经济环境十分吻合。电商通过直播和微信两个入口变现,其中直播是变现效率高,而微信矩阵则是流量大,两者互不可缺。

媒体广告收入依然下降了26%,也反应了内容端变现的乏力。这也让腾讯视频业务显得愈发艰难。缺乏新鲜内容长视频,目前还没有看到好转的迹象。

金融和企业

随着线上线下的恢复,支付相关的金融科技是Q3表现最出色的业务,但是企业业务方面也呈现了收缩,和目前大部分企业开始缩减亏损有关。Q3腾讯云也出现了一些事故,不过大企业的迁移成本依然较高。

随着接下来金融活动的越来越活跃,预计这部分业务的增速再次回归。同时,金融业务的边际利润率较高,会提升公司整体的经营杠杆。

利润

Q3降本增效效果显著。行政费用的增速为11%,也是近几年来最低的。年底腾讯还会裁员,而裁员之后的管理成本降速将延后几个季度体现。

相比较起来,Q3的营销费用下降了32%之多,跌至疫情前的水平。这也提升了整体的利润率。

Q3记录的其他收益净额达到了209亿元,如果不进行调整,由于去年Q3记录的其他收益更高,按整体的期内净利润算,是同比下降了3%,这样看并不公平。

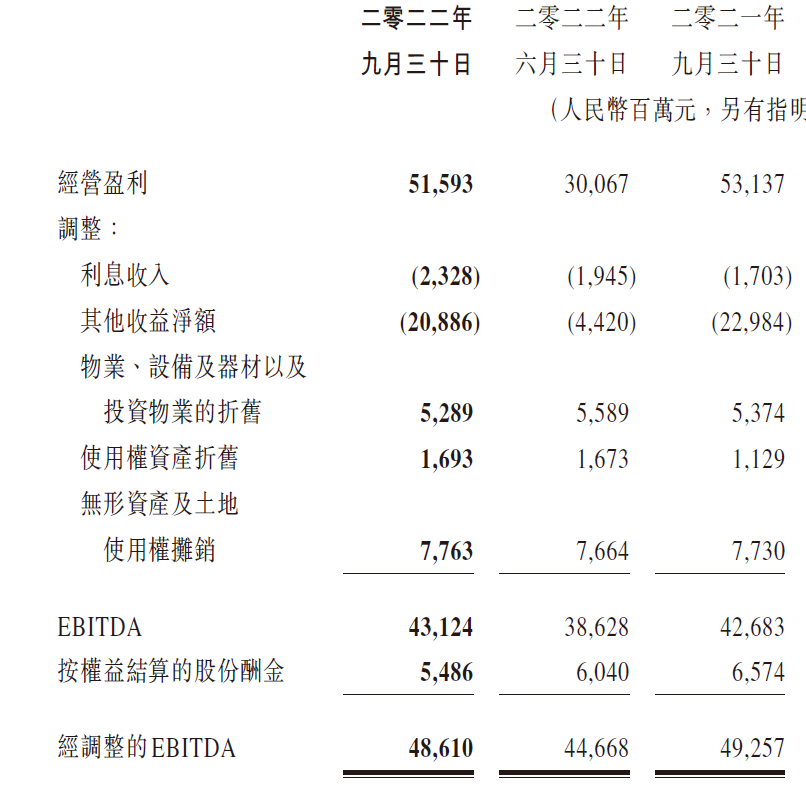

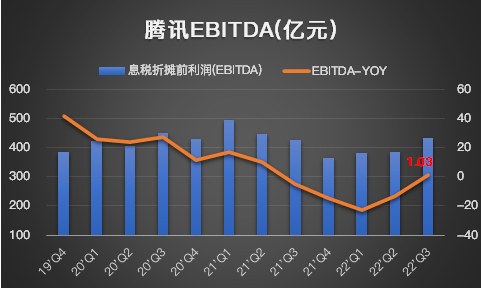

腾讯的利润有很多个指标,经营利润(息税前利润,EBIT)、期内利润(净利润)、本公司权益持有人应占利润(GAAP净利润),还有非IFRS国际财务报告准则(Non-IFRS)盈利、息税折摊前利润(EBITDA)、调整后EBITDA等等。

Non-IFRS利润就相当于是一次“调整”,也可以理解为调整后的利润,主要是将一次性项目、营业外的损益排除。

经营利润,和净利润之间,往往夹杂这一些财务费用、利息费用、营业外投资以及其他的少数股东权益等等。投资收益虽然也是腾讯“盈利”的一部分,但是它并不稳定,也不带来实际的现金流,更不代表腾讯核心业务运营能力。

因此,调整后的利润值,如EBITDA、Non-IFRS净利润,往往更有参考意义。

Q3的EBITDA为431.2亿元,增速为1%,调整后的EBITDA为486亿元,均远超市场预期的411亿元。换句话说,降本增效的确成功。

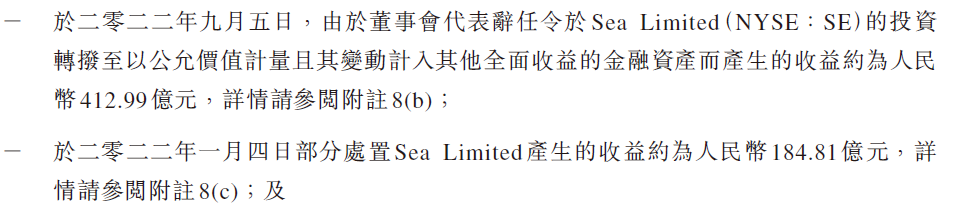

值得一提的是,Q3的其他收益里面,记载了一笔将近413亿元的处置东南亚小巨头$Sea Ltd(SE)$ 的收益。由于在2022年1月4日直接减持了一笔占SEA总股本2.6%的股权,记录了收益184亿元,当时SE的股价还在220美元左右。9月的SE已经跌至65美元,所以此次的413亿基本就是其剩下的股权了。

此处的处置未必代表减持(或清仓),按理说腾讯这么大的持仓(1月减持后仍有18%)如有变动是需要公告的。但此处的处置,可能只是指此前计算在联营公司的投资,划转至资产负债其他全面收益中的(以公允价值计量)的变动。这本应属于资产负债上的项目变动,但是由于此前只是以面值计算,一下子用它的现值计算,就体现出这笔投资的受益了。

这就意味着SEA的股票是腾讯的金融投资工具了,以后每个季度都要按SEA的市值来计入它损益。换句话说,以后SEA的股票涨了,腾讯还会确认营业外利润,跌了就会确认损失。

分红美团

与Q3业绩一起公布的,还有腾讯打算以10:1向股东派发持有的美团股票,跟此前的分红京东如出一辙。对腾讯来说的好处是省了变现带来的税,对股东来说也可以剩下股息税。

跟傻不拉几二级市场减持的南非大股东$Naspers(腾讯南非大股东)(NPSNY)$ 不同,我是挺赞同腾讯这种把投资决策交还给股东的做法的。尽管短期对美团的股价可能有所压力,不过美团在港股市场的地位不同于京东,其流动性也相对较好,而且业务的确定性更高一些,因此可能不会像$京东集团-SW(09618)$ 那样承压。

腾讯实际持有美团10.53亿股,这次打算分掉9.58亿股,意味着还留下一些,保持长期合作关系。

其他的联营公司可能也在等待被分出去的那一天,不过$拼多多(PDD)$ 并没有在港股上市,给港股通的投资者分美股非常不划算,暂时可能轮不到它。

市场会怎么反馈

就腾讯自己的业绩来看,降本增效的成功就足以给投资者继续长期投资的信心了。其中游戏业务腾讯自己的努力是比不上其他作用力的,广告业务、金融业务和企业服务也同样是经济环境的倒影。因此,投资腾讯=投资中国经济,一点也不假。

此前在广告业务上给出预期的分析师最多,意味着投行也非常看重广告,毕竟是经济晴雨表,因此我觉得本季度广告业务的超预期,其实反而能给机构投资者更大的惊喜。由于港股的定价权还是在国际机构手上,因此他们是反馈影响更大。

就派发美团股票,还是更利好腾讯。虽然还有一个多月(1月初除权),但对冲基金需要提前规划他们的投资组合(船大难掉头)。一旦腾讯的权重因分红降低,他们就需要超配而买入,当然美团的权重如果他们认为太高了,也会低配而卖出。另外,指数也会因此调整,引入更多的被动资金变量。

所以,腾讯短期多头的反扑也理所当然。

精彩评论

分享