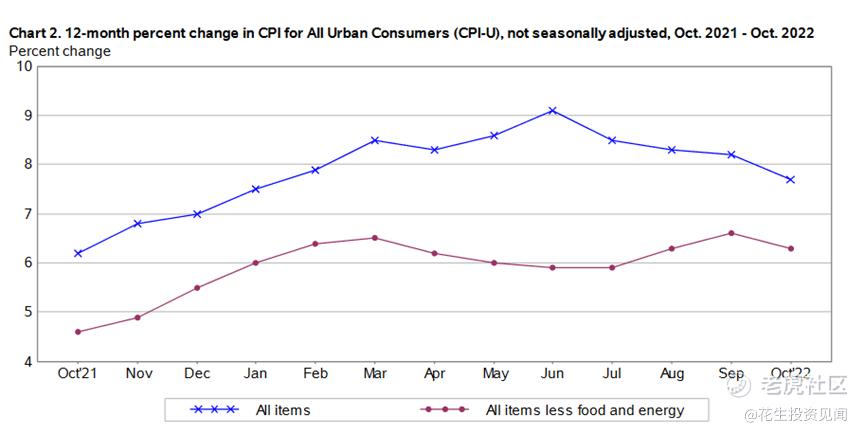

11月10日晚,大家了除了双十一疯狂买买买之外,全球瞩目的美国10月通胀数据也正式揭晓:美国10月未季调CPI年率 7.7%,预期8%,前值8.20%。美国10月未季调核心CPI(去除能源与食品)年率 6.3%,预期6.50%,前值6.60%。

美国的10月cpi数据都低于预期和前值,而且从趋势上看,自6月份始,美国的通胀就已经开始掉头,很直观的表明美国通胀的缓和。美联储加息的锚主要就是围绕着通胀来的,既然这cpi开始掉头,美国再来一次75个基点的暴力加息的概率就小很多了。

从周频的数据上看,上周美国公布的美国30年期固定抵押贷款利率为 7.14%。各位,这个房贷利率已经非常高了!房贷利率过高,严重压缩购房需求,一次同时还款压力增大,美国至11月4日当周MBA抵押贷款申请活动指数 199.9,前值200.1,不断刷新低!

十次危机,九次房地产。一旦房地产出现问题,经济也必然发生危机,类似的可参考2008年的经济危机。

最新就业情况,美国至11月5日当周初请失业金人数 22.5万人,预期22万人,前值21.7万人。美国至10月29日当周续请失业金人数 149.3万人,预期147.5万人,前值148.5万人。这两个就业数据都差于预期和前值,美国就业市场某种程度上已经萎缩。

在上次的FOMC议息决策宣布后的记者会上,鲍威尔还说过:“我从没想过一系列更温和的通胀数据,可以作为放缓加息步伐的适当前提。随着美联储加息至更高水平,加息的速度问题变得不那么重要了。”前句话是废话,因为现阶段美联储看到更温和的通胀数据确实有可能放缓加息步伐的,这是由美联储的政策双目标决定的(抗击通胀和改善就业)。

理论上,美国12月份加息大概率是50基点(+0.5%)。市场也率先开始交易加息放缓,通胀数据公布后,首先是美国国债(价格)飙升,美国2年期国债收益率下跌20.6个基点,至4.4329%。上次美联储加息基准利率正好上调75个基点至3.75%-4%的区间。

在股市方面,美股三大指数更是迎来暴涨,纳斯达克指数狂飙7%,创下近十来年的最大单日涨幅。

可能有人要问了,美股降息哪些板块值得关注?当然,科技板块是首选,经过这一轮的大幅杀估值,从估值来说已经给到了一个很不错的水平,安全垫够厚。另一方面,随着通胀回落,医药、消费等板块也有可能迎来新的需求爆发点,这一个板块也值得重点关注。

精彩评论