概览

· AT&T上季度将其2022财年自由现金流预测下调20亿美元至140亿美元。

· 即使自由现金流的基线估计较低,预期的股息仍能稳定支付。

· 我将根据营收增长、预期自由现金流派息率、估值和收益率对AT&T和Verizon进行比较。

AT&T(纽交所代码:T)和Verizon (VZ)不仅在各自的运营领域争夺客户,还在争夺购买其中一家公司股票的投资者。AT&T和Verizon都向股东支付诱人的股息,并每年分配相当大一部分自由现金流。然而,随着AT&T最近将其自由现金流预期下调20亿美元,并将自己从内容业务中剥离出来,在本文中我将把这家电信公司与Verizon进行比较,看看哪家公司能给股东带来更好的交易。我相信两家公司都对股息投资者有吸引力,但其中一家公司比另一家有优势!

AT&T和Verizon:对投资者来说,哪支股票的分红更好?

收入增长疲软

股票的股息显然只是投资者关注的一个因素,估值、自由现金流派息率和股息安全性等其他因素也很重要,在决定哪只股票具有最佳潜力之前,必须考虑这些因素。

我想说的第一点与AT&T和Verizon的收入增长前景有关,两家电信公司的核心业务都面临饱和的市场状况,但它们确实在宽带业务领域看到了一些增长势头。AT&T在22年第二季度的光纤业务净增31.6万,而Verizon在第二季度的宽带业务净增26.8万。虽然宽带业务由于客户接受速度的加快,对两家公司都显示出了一些前景,但AT&T和Verizon的营收都不会有很大的增长。AT&T明年的收入预计将下降2%,而Verizon的收入预计只会同比增长1%。

自由现金流潜力和派息率

AT&T将其自由现金流(“FCF”)指导从160亿美元下调至140亿美元,因为客户面临越来越大的高通胀压力和延迟支付账单。AT&T在22年第二季度的自由现金流是14亿美元,这不足以支付其约20亿美元的季度股息。根据AT&T目前对2022财年的自由现金流预测,假设第三季度或第四季度的股息或自由现金流预测没有变化,该电信公司预计2022财年的自由现金流支付率为57%。

Verizon还没有给出2022财年的自由现金流预测,但我最近估计,该电信公司今年的自由现金流可能达到170亿至190亿美元。在22年第二季度,Verizon的自由现金流为62亿美元,轻松支付了27亿美元的股息。基于对2022财年自由现金流170亿美元的最低估计,并假设派息率不变,Verizon今年将支付其估计自由现金流的63%。因此,AT&T在自由现金流支付方面的表现略好于Verizon。

自由现金流估值

基于AT&T 140亿美元的自由现金流和Verizon 180亿美元的自由现金流,AT&T的P-FCF比为8.5倍,而Verizon的P-FCF比为9.6倍。

收益估值

基于自由现金流,AT&T和Verizon的估值都颇具吸引力,但前者略占优势。从收益来看,这两只股票也都很便宜,AT&T也有些许优势。

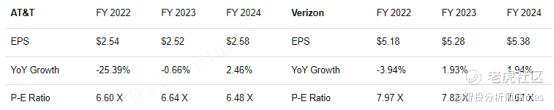

AT&T预计2023财年每股收益为2.52美元,Verizon预计2023财年每股收益为5.28美元。AT&T今年每股收益的下降与华纳兄弟的分拆有关。基于预期收益,AT&T的市盈率(6.6倍)略低于Verizon(7.8倍)。

产量比较

AT&T从华纳兄弟传媒公司分拆后的年度股息为每股1.11美元,Verizon为每股2.61美元。Verizon在第三季度将派息提高了约2%。考虑到两家电信公司目前的市场价格,AT&T的股息率为6.6%,Verizon的股息率为6.3%,AT&T在这方面又有一点优势。

AT&T、Verizon的风险

由于客户支付账单的时间延长,AT&T不得不将其自由现金流预期调整20亿美元。随着近几个月来消费者价格的持续飙升,更多AT&T(和Verizon)的客户可能会陷入一种难以按时支付电话费的境地。对于两家公司来说,这意味着自由现金流风险在2022财年逐渐增加。美国消费者健康状况的恶化可能导致两家电信公司的自由现金流和股息支付减少。

最终的想法

尽管自由现金流风险增加,且2022财年的自由现金流预期下调,AT&T似乎是比Verizon更好的选择:AT&T今年的自由现金流估计可以轻松覆盖该公司的股息。就估值而言,我认为AT&T也是一笔更好的交易,因为AT&T的市盈率和本益比均低于Verizon。虽然我同时持有这两只股票,但目前的赢家似乎很明显:AT&T是更好、更安全的派息选择!

精彩评论