来源:一号企业家 作者:萧缙

一号说:城商行一哥的“一哥”

北京银行稳坐城商行“铁王座”多年,直到2022年为行业黑马江苏银行(600919.SH)反超。

2022年凭借705.70亿元营收、254.94亿元归母净利润,江苏银行新晋“城商行一哥”。

此外,2023Q1,北京银行也不再是唯一一家资产规模超3万亿元的城商行,江苏银行也首度超越3万亿资产,资产总额3.19万亿元,紧衔北京银行而至。

但华丽锦袍底下却有着不良高企、暴力催收、一二把手履职等多重隐忧,为江苏银行未来成长性与稳健经营埋下诸多隐患。

业绩增速下滑,多指标成色不足

5 月 19 日,金融监管局发布 2023 年一季度银行业主要监管指标数据。受按揭重定价拖累,银行业23Q1利润增速下降。

江苏银行也不例外,去年底,江苏银行以28.9%的归属净利润增幅蝉联城商行第一,但今年一季度却已掉队仅仅排第三。虽然仍维持利润增速20%以上,但同比亦已经下滑1.17%,相对于2022年的28.9%也回落了4.1%。

同时,营收增速也出现放缓。一季度江苏银行实现营收188亿,同比增长10.3%,创出了4年来单季度增速新低,自2019年一季度达到29.18%增速高点后便一路下滑。

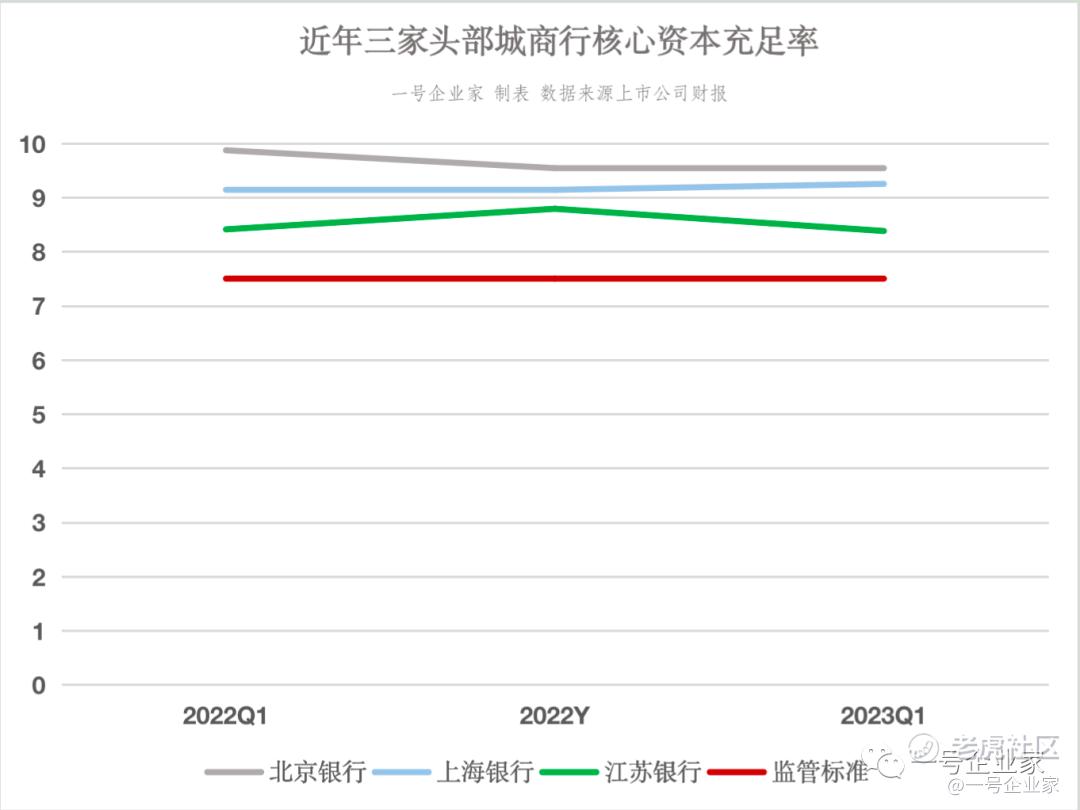

此外,在“3万亿”资产水平线上,江苏银行核心一级资本充足率远低于北京银行与上海银行。

图源:一号企业家制表/数据来源上市公司财报

2023Q1,北京银行、上海银行、江苏银行核心一级资本充足率分别为9.55%、9.25%、8.38%,江苏银行最接近7.75%的监管标准,并在17家城商行中排名倒数第4位。

事实上,一季度江苏银行能实现188亿元营收,很大程度上要归功于净利息收入。但该项业务表现亦中规中矩,实现业务收入137.14亿,同比仅增长了10.3%,与营收增速持平。环比2022年全年增速下降了4.6%,这主要是受净息差下降的影响。

正如浙商证券研报分析,23Q1 净息差(期初期末)较 22Q4 单季下降 11bp 至 2.03%,归因于资产收益率下行。

而江苏银行在净息差下降的情况下,还能维持净利息收入超过10%的增长速度,则得益于对公贷款规模的较快增长。

在江苏银行贷款结构中,对公贷款是大头,占到各项贷款总额的61.9%。一季度江苏银行对公贷款为9919.26亿,同比增长了16.03%,且 Q1 新增贷款中 92%投向对公。

一定意义上对公贷款的增长并不能体现一家城商行的经营水平,何况还是经济强省的城商行,更多的还是其占据着发达地区的地利优势。

连远在外地的北京银行一季度都在长三角地区对公贷款(不含贴现)余额2226 亿元,较年初增长 307 亿元,增量占比达到 33.09%,其中江苏地区增量占比达到14.50%。

近水楼台先得月,江苏银行算是摸到了一手好牌。但在真正较量经营能力的零售业务和财富管理业务上,江苏银行却又落了下乘。

近年来江苏银行的零售贷款业务增速已经放缓,一季度江苏银行的零售贷款为6105.31亿,占总贷款比重36.29%,增速由2022年的7.67%降至不足1%。

江苏银行的另一大业务财富管理业务,近年来发展也不理想,收入规模始终没有有效突破,一直在50-80亿间徘徊。

2022年,江苏银行成为首家零售AUM破万亿的城商行,AUM规模达1.07万亿,全年增长近17%,但其手续费和佣金收入却下降了16.5%,今年一季度也仍同比下滑。而且在12大城商行中,其手续费及佣金收入占营收比也排名靠后。

同时,在头部城商行中,江苏银行的存款成本也较高。2022年其吸收的公众存款付息成本达2.34%,高于宁波银行的1.77%、上海银行的2.12%和北京银行的2.02%。并且,一季度不良贷款余额反超去年底,达到155.48亿元的高位。

监管处罚、催收投诉频发

前两天,湖南催债公司永雄集团上了头条,只因这家中国最大的催收巨头一夜崩坍,却还想着拼命洗白。

但在催收这点上,江苏银行也有不少投诉曝光,涉及暴力催收的就有多条,其他还有诸如虚假宣传、征信异常、欺骗老人购买中高风险理财产品等,众多投诉一旦坐实势必影响其城商大行的形象。

图源:黑猫投诉

据黑猫投诉,截至5月28日,江苏银行银行卡部、苏银凯基消费金融累计投诉量分别为242条、133条,合计375条。

而在苏银凯基消费金融2022年度消费者权益保护工作报告中也透露,除去网络投诉,2022年共受理监管转送投诉举报共116件,其中主要反映的也是催收和协商还款问题。

苏银凯基消费金融是全国第28家开业的持牌消费金融公司,江苏银行持股比例为54.25%。目前,江苏银行副行长、党委副书记顾尟兼任苏银凯基消费金融公司董事长。

事实上,在客诉之外,江苏银行同样遭受着不小的监管处罚压力。譬如2023年央行的第一张罚单就开给了江苏银行。

“银罚决字〔2023〕1号”罚单显示,江苏银行因违反账户管理规定、对金融产品作出虚假或者引人误解的宣传等9款违法行为,被罚款773.6万元。

图源:央行网站行政处罚公示

与此同时,时任江苏银行运营管理部账户支付团队团队经理门新彦被警告,罚款5万元;时任江苏银行消费金融与信用卡中心总经理杨巨人被罚款3.5万元;时任江苏银行运营管理部总经理杨天德被罚款3.5万元;时任江苏银行风险管理部总经理徐劲被罚款3.5万元。

在此前的1月20日,江苏银行作为债务融资工具主承销商及簿记管理人,在承销发行工作开展中,存在违反银行间债券市场相关自律管理规则的行为,中国银行间市场交易商协会对其给予警告并责令其针对暴露出的问题进行全面深入的整改。

近年来,随着江苏银行迅猛扩张,其受监管处罚的现象也屡见不鲜。如去年1月26日,江苏银行北京分行因开立个人银行结算账户未及时备案、未按规定履行客户身份识别义务等违法违规行为,被央行营业管理部给予警告并罚款124万元,相关负责人被罚款4.1万元;

再如去年底,江苏证监局在对江苏银行的基金销售业务进行现场检查发现存在三大违规问题,决定对江苏银行采取责令改正的行政监督管理措施。

而据《经济参考报》报道称,江苏银行总行及旗下多家分支机构自2022年1月1日至今,因虚假宣传、违规销售基金等各种问题屡遭行政处罚,处罚金额累计逾千万元,

今年5月18日,国家金融监督管理总局挂牌,标志着金融监管进入新的时代,实现金融监管全覆盖已是必然之举。

在此背景之下江苏银行更应审慎开展业务,累累处罚与客诉已然凸显其较为严重的内控问题。从遭监管处罚的历史,以及消费者投诉情况来看,江苏银行或面临不小的信誉风险。

董事长超期服役10年

今年4月底,港股上市的东莞农商银行(09889.HK)发布公告称,董事长辞任。

巧合的是,同一天,东莞银行的董事长也宣布辞任。

而两家银行在发布董事长辞任的消息时,均不约而同提及一份文件:

《关于银行保险机构员工履职回避工作的指导意见》

原来,2019年银保监会曾出台过这份《指导意见》,其中对银行业关键岗位任职期限有着明确的监管规定,两家银行不过是照章办事罢了。根据《指导意见》规定:

对于关键人员和重要岗位员工轮岗,且原则上不超过7年

事实上,为满足有关银行业关键岗位任职期限的监管规定,今年以来,已有顺德农商行、南海农商行、郑州银行、青岛银行、广州农商行等多家银行为此更换了董事长或者行长。

图源:银保监会网站

不过,同样面临触及监管限定的江苏银行,却似乎并没有更换董事长的打算,虽然其董事长夏平担任该职位的时间已经有十年之久,早已超过《指导意见》所规定之时限。

一号企业家翻阅资料发现,早在2013年3月,江苏省委组织部的《江苏省管领导干部的任职前公示名单》显示,夏平位列第17位,公示时间为2013年3月19-25日,就职去向就是“拟任江苏银行董事长,党委副书记”。

而至2019年12月,银保监会印发《关于银行保险机构员工履职回避工作的指导意见》之时,夏平实际上已经在江苏银行担任董事长超过六年半时间,算是:

碰了碰监管规定的红线边缘

但等到2023年的今天,在各家城商行严格遵守规定重新“安排”董事长的当下,江苏银行董事长的“我自岿然不动”就颇有些突兀了。

而在前不久召开的江苏银行2022年度股东大会上,江苏银行却仍坚称公司董事会“严格落实各项监管要求”、“严格对照银保监会、证监会、上交所相关政策要求”。

如此明显的监管要求都不能执行,何谈严格落实?

虽然现今银保监会已经没了,但前不久挂牌的国家金融监督管理总局,正是在原来银保监会基础上组建,通俗而言算是继承了后者衣钵,因而金融监管沿袭一体也自然顺理成章。所以该执行的规定还是得执行才是。

当年,夏平从建行苏州分行突然空降南京银行,即被外界认为是“救火队长”。但在担任四年南京银行行长后,旋即他又被提拔成了江苏银行董事长。

值得一提的是,现任江苏银行行长葛仁余同样也有建行和南京银行的背景,并且在2013年8月夏平履任江苏银行董事长5个月后,葛仁余从南京银行信息技术部总经理“跳槽”至江苏银行,获聘为首席信息官。

两家同城城商行,没有“德比大战”,却能接连输送董事长和行长,南京银行与江苏银行间的渊源之深,由此可见一斑。

精彩评论