一、2023年第一季度投资总结

2023年以来的实际组合包括场内组合、场外基金和港美组合的整体收益是4.8%。

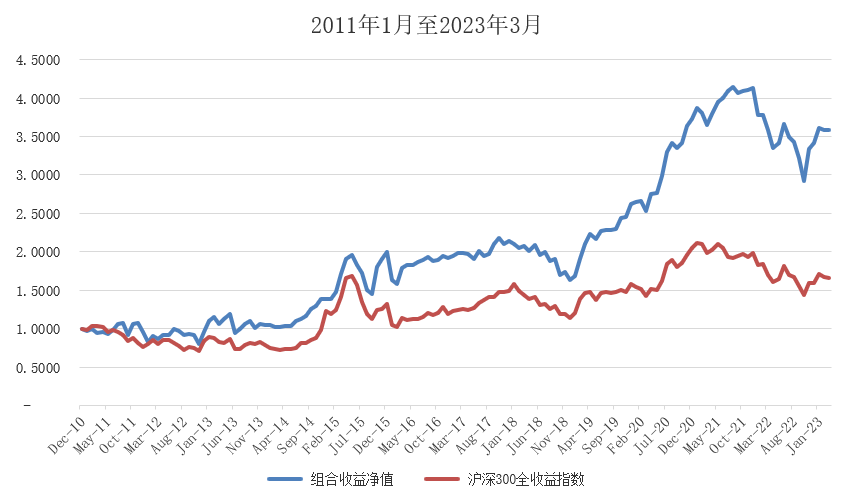

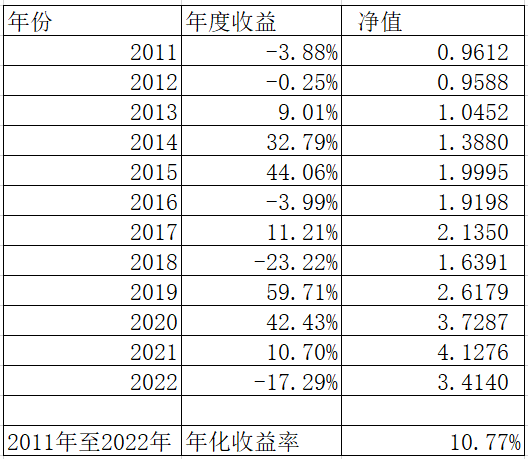

实际组合从2011年初至2023年3月末净值是从1元至3.58元。年化收益率是11%。

沪深300全收益指数从2011年初至2023年3月末净值是从1元至1.66元。年化收益率是4.2%。

二、本期持仓总结

(一)场内组合持仓:

场内组合持仓前30只。

腾讯控股、金选300、招商银行、贵州茅台、中国中免、口子窖、泸州老窖、半导体ETF、中国平安、云计算ETF、洋河股份、五粮液、寿仙转债、三峡能源、新天转债、金禾转债、宁德时代、美的集团、海康威视、兴业银行、艾华转债、中芯国际H、红利低波50ETF、迪龙转债、水井坊、青岛啤酒、爱玛科技、红利ETF、海尔智家、迎驾贡酒。

(二)场外基金持仓:

场外基金组合和港美组合前6只。

中金优选300、 消费红利、恒生A股龙头、全球医疗、标普中国A股红利、MSCI中国A50。

三、资产配置总结

存量资金做资产配置,增量资金做定投。

2023年3月份沪深300指数的市盈率维持在12倍上方,指数市盈率的估值依然处在低估水平。组合接近满仓资产配置,保持正常定投,精选标的保持组合稳定和成长。

投资中的市场有涨有跌,也有震荡,如何保持震荡中的平静,以平静的心态做好组合。一方面有些投资者喜欢精选好标的,一劳永逸;另一方面有些投资者喜欢频繁交易,寻找机会;然而往往很多投资者摇摆在这两者之间,精选好标的一劳永逸,发现持有不如折腾好,选择开始折腾,又发现不如长期持有,选择开始长线。无论什么方法,不坚持,在两者之间折腾往往是非常容易输的。

所以投资需要坚持理念。甚至有了信仰,有了拒绝诱惑的能力,提高投资成功率必须避免小概率的游戏。

理性的投资者注重做大概率的事情,非理性的激进的投资者企图用小概率解决问题,最后却扳不回来了。不做不能承受最差结果的事情,无论回报多高,也解决不了问题,凭运气偶尔解决的,必然连续凭能力亏掉。

做获胜概率有优势的事情,经长期的积累,一点一点成为了巨大优势。不贪婪某种方法的暂时暴利,越是贪婪追求的,越到低谷时越容易倒下,只有追涨逻辑,没有长期逻辑,把时间浪费在各种不可持续的方法上,在各种尝试中失败。

知道了怎么样会失败,知道了成功的是怎么样做的,用来发展优势,而对错误方法,改变错误方法。找到核心,化繁为简,积累持续改善,耐心专注进步,决策的清晰和平静,投资也会有十足的充实感。

投资充满不确定性,所以需要计算出可能也可以承受的亏损,保持能力范围内做决策,用正确的方式做,像长期有用的策略,可能暂时不好,但是长期会成功。

为了得到不属于自己的那部分,最终也会失掉自己的那部分。所以理性投资者有信仰,如果总是被诱惑改变,最终会被各种噪音淹没,把自己的优势变成劣势,最后也会失败。坚持不做傻事,而不是超出能力范围做事,长期坚持,必然累积优势,做成优秀的投资者。

平静平和决策,理性独立思考,无法控制市场的噪音,却可以控制自己的内心态度和独立思考的决定。保持耐心、专注,构建组合慢慢理财实现复利。

公司组合(仓位七成):

公司组合方面,本月增持了中国中免,本月青岛啤酒和爱玛科技创了历史新高。

有些分红好而且增长好的公司,如京基智农等,都迎来了上涨。ROE高和分红好是好公司、好价格,再有好行业、好管理层、竞争优势等因素,可能成为未来稳定增长的公司。

场内基金和可转债组合(仓位两成):

场内基金提升了半导体ETF、云计算ETF、红利低波50ETF做一下顺势。场内基金组合年内收益3%。

可转债组合用了各种因子轮动,最近用了偏低溢价率和偏低价的策略。可转债券组合年内收益7%。

场外基金组合(仓位一成):

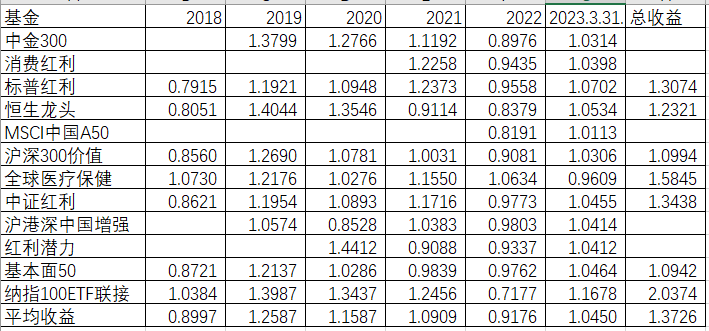

场外基金组合2023年以来盈利了3%。场外基金长期持有Smart Beta组合为主,有红利、价值、质量、低波、成长、动量等基本面策略因子,所以比较均衡。

找了十只Smart Beta基金,还有两只基金跟踪全球医疗指数和纳指100指数。

平均收益2018年下跌了10%,2019年上涨了26%,2020年上涨了16%,2021年上涨了9%,2022年下跌了10%,2023年第一季度上涨了不到5%。

Smart Beta组合回撤小,长期收益也好。如果再与债券基金组合,比如进行七三配置,会是非常稳健的组合。

华宝证券的指数因子优选投顾组合,也是用的Smart Beta策略和全球优秀指数为主,配置债券基金为辅。

最好的组合是能够睡好觉,能够带来稳稳的幸福。

适合自己的是最好的,自己经营组合中,不仅是掌舵者,而且是对我们好时代的洞察和欣喜。

精彩评论