牛市价差由买入一边并同时卖出一边到期时间和标的合约相同但行权价不同的两边交易组成。

这种策略在市场上涨时可以奏效,也就是说它适合在牛市中使用,因此称为牛市价差。

我们可以通过做多看涨期权价差或做空看跌期权价差构建牛市价差策略。

牛市看跌期权价差

我们可以通过卖出看跌期权价差来构建牛市价差交易。

期权到期时标的期货合约的价格等于或高于行权价,您可以保留卖出看跌期权所收取的期权费。

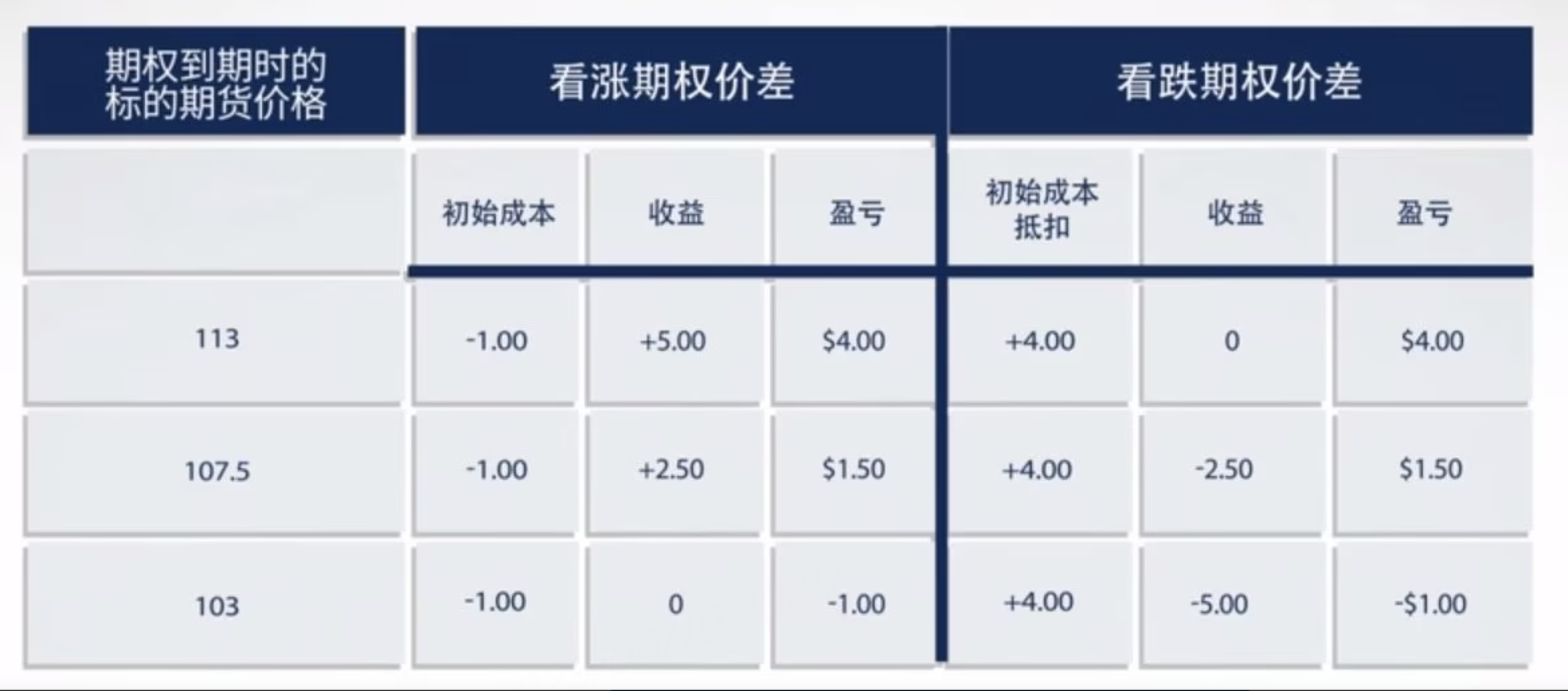

假设交易者认为在期权到期之前市场会小幅上涨。如果标的市场的价格为100,卖出110-105看跌期权价差,这意味着在标的期货价格为100的时候,卖出行权价为110的看跌期权,同时买入行权价为105的看跌期权,这样他将获得4美元的净期权费。

该价差的盈亏平衡点为106,即110的行权价减去4美元的期权费收入。这与牛市看涨期权价差的盈亏平衡点相同。

如果市场价格高于110,看跌期权到期时失去价值。因此,该交易者可以保留卖出看跌期权而获得的4美元期权费。

如果市场价格为103,那么行权价为110的看跌期权的价值为7美元,而行权价为105的看跌期权的价值为2美元。因此,这个看跌期权价差的价值为5美元。该交易者收取了4美元的净期权费,但现在必须支付5美元,所以他亏损1美元。

如果市场价格为107.5,行权价为110的看跌期权的价值为2.50美元,而行权价为105的看跌期权到期时失去价值。该交易者必须用收取的4美元支付2.50美元。 所以他的利润为1.50美元。

从图中可以看出,无论我们通过买入看涨期权价差,还是卖出看跌期权价差来建立看涨持仓,这三种情形的结果都是一样的。交易者仍然希望市场价格高于价差的较高行权价。

应用举例

以伯克希尔持仓股 $惠普(HPQ)$ 为例。在最新的13F报告披露中显示,伯克希尔将惠普的股份增加了16%。巴菲特领导的伯克希尔·哈撒韦现在持有惠普12%的已发行股份,是伯克希尔·哈撒韦的十大持股之一。

惠普预期市盈率仅 8.8 倍,较标准普尔500指数的18.7倍有大幅折让,过去12个月市销率仅为0.5。作为一只价值股,惠普估值不高,缺乏令人兴奋的增长前景,但股票价格较为稳定,波动区间明确,适合价差交易。

根据250日均线可选择震荡区间29-27进行价差策略交易:

如图所示,在6月9日当天股价达到28.73以上即可盈利,股价达到30以上组合将获得最大盈利$27。形成期权组合后,预估保证金仅需要$200。

精彩评论