3月25号,中国神华发布2021年年报,2021年净利润502.69亿元,同比增长28.3%;实现营业利润782.42亿元,同比增长23.2%;基本每股收益2.53元/股,2020年为1.97元/股,同比增长28.4%;拟10派25.4元。

需要注意的是,中国神华拟分红为504.66亿,超过了净利润,分红率为100.39%,获得市场惊叹,真是印钞机啊。这背后的中国神华2021年经营活动现金流净额为945.75亿,非常厉害。

这个财报季大富翁已经分析了十几家公司的年报,累计阅读财务报表和研报几百篇了。说实话对列举数字有些麻木了,我这里主要讲我对公司的理解和对投资的感悟。

中国神华、长江电力、贵州茅台和海螺水泥等公司,经营稳定,我们抓住主要矛盾后,只需要跟踪即可,不需要经常做深度分析。

去年中国神华股价15元左右的时候,新能源牛的一塌糊涂,旧能源被抛弃,当时股息率大概是11%左右,我写了大量文章分析中国神华的逻辑,现在股价已经27了,再去吹没意思,我也很久不聊了。对煤炭和中国神华有兴趣的可以去看我的历史文章,只要搞明白,相信可以在未来五年左右都能把握煤炭的主逻辑。

今天中国神华的股息率又到了10%左右,我想聊聊中国神华的风险以及我对投资的一些感受。

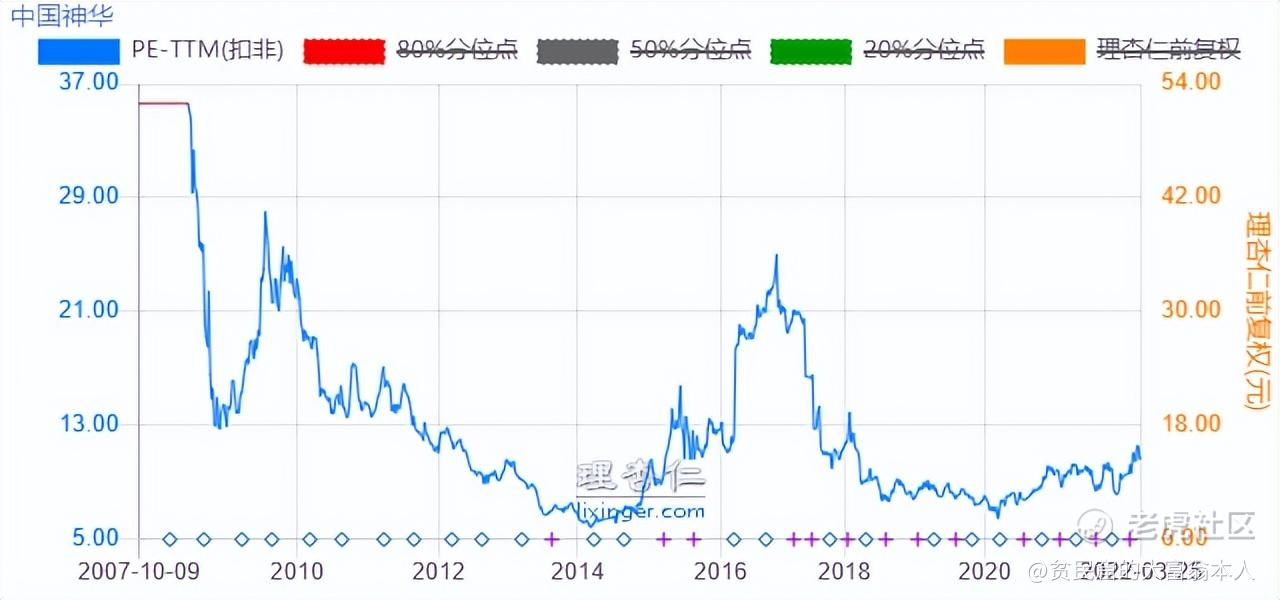

中国神华2007年10月9日上市,融资665.82亿,此后再未融资,算上2021年,累计分红2658亿,但是上市至今年化投资收益率为-2.62%。这里已经采用了分红再投入投资收益率计算。

原因很简单,当时买太贵了。

那么,为什么当时估值这么高呢?

2007年上市的中国神华从2005年到2011年的扣非净利润增速分别为86.18%、11.99%、19.71%、36.05%、12.80%、23.28%、19.59%,净资产收益率最高34.98%,九年时间基本上都在20%以上。

这是什么?大声告诉我!

拍脑门,拍大腿,这是赛道股啊,回到当时哪个时间,什么生意比煤炭好?煤老板那是横着走啊。

后面的故事大家都知道了,增速下滑,估值回落,导致这么牛逼的股票,从上市持有至今,拿了15年,分红再投资的情况下,竟然是亏损的!

那么现在为啥中国神华牛了呢?从净资产收益率看,也就和四大行一个级别,属于二流企业,仅仅是因为分红持续高涨,搞得市场投来敬佩的目光。

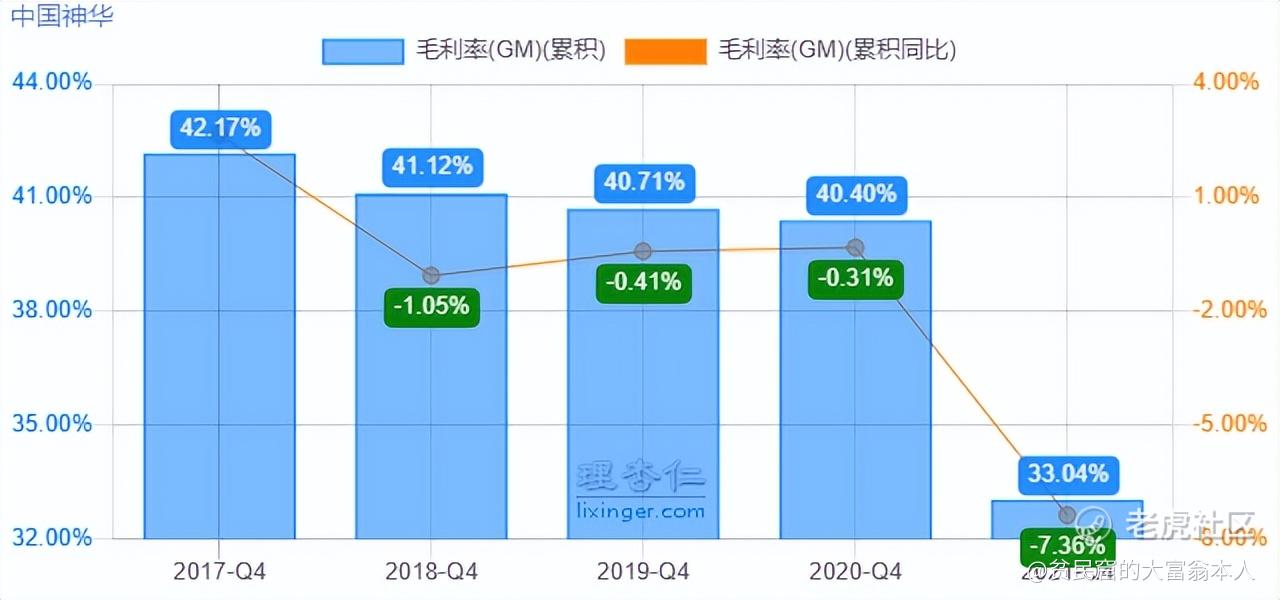

别急。这几年中国神华其实经营压力很大,我们看毛利率。

大家可能很奇怪,明明是净利润大涨,为啥毛利率反而下降了呢?

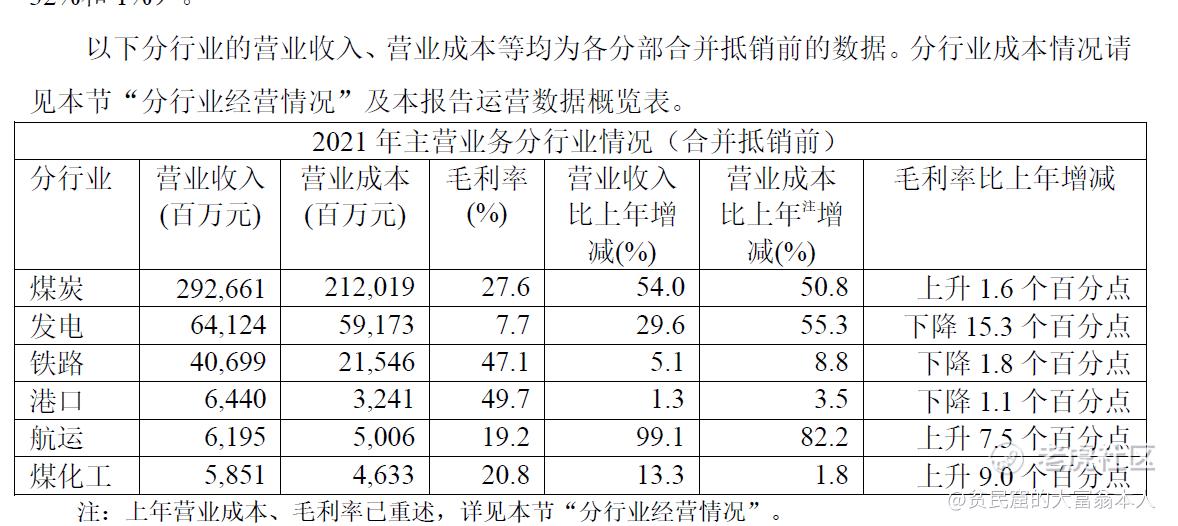

从年报数据看,中国神华煤炭的盈利虽然好了点,但是其他业务板块是很惨的。

我们再去看利润表中,营业成本的增加比营业收入高八个点。

凭借高分红降低净资产,中国神华2021年录得净资产收益率为13.64%,活脱脱的一个二流企业。

高分红,一方面是中国神华业务稳定,资本性开支很少,财务稳健,已经足额计提,一方面可以提高财政部的收入,另一方面也是降低资本金,保持一个过得去的净资产收益率。

注意,这并不是中国神华第一次暴力分红。

在2017年的时候,中国神华有一次特别分红,每股2.51元,共分红499亿,股价从11元左右涨到22.52元,随后开始漫长的阴跌。

从实际经营看,如果未来煤炭的价格回落或者价格稳定,但是营业成本却难有较大的改善空间,中国神话的净利润大概率是稳定,或者下跌,幅度不大的那种,而从历史数据看,明后年中国神华的分红率可能就要回落了。

净资产收益率一般,经营稳定,失去股息率的保护后,中国神华的股价很大概率会下跌。

第四季度,归属于公司股东的净利润较前三季度偏低的主要原因:(1)第四季度集团发生的成本、费用较前三季度偏多(为什么四季度多,财报未披露);(2)公司所属部分煤炭公司积极申请西部大开发企业所得税优惠政策,前三季度按照15%的西部大开发优惠税率计算企业所得税,截至报告期末,该等煤炭公司尚未取得国家发改委的认定及批复文件,改按25%税率计算全年企业所得税,导致集团第四季度所得税增加;(3)第四季度集团对有减值迹象的资产进行减值测试,根据测试结果计提减值损失;(4)第四季度公司确认应占联营公司损失较多。

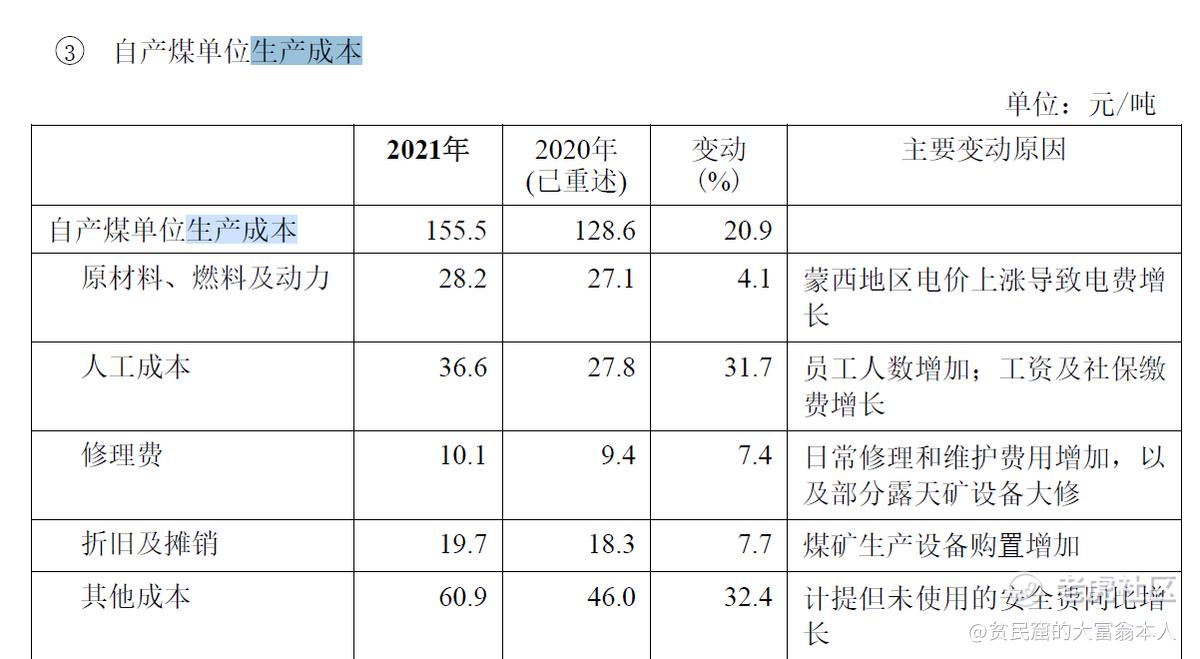

看各分部数据,发电量远超目标,承担了社会责任,自产煤单位成本同比增长20.9%。

从数据看,其他成本和人工费用恐怕是很难降低了。如果后面煤炭价格回落,将会进一步降低毛利率了。

于2021 年12 月31 日,中国标准下集团的煤炭保有资源量为332.1 亿吨,比2020 年底增加35.3 亿吨,主要是新街台格庙南区取得煤炭资源详查勘查许可证。煤矿开发和开采相关的资本性支出约127.17 亿元(2020 年:31.52 亿元),主要是胜利、宝日希勒矿区重新评估采矿权以及郭家湾煤矿二盘区等项目工程建设支出。未来中国神华的经营持续性目前看良好。

最后,做个总结。

第一,绝大多数公司的成长性都是由外部环境决定的,极少数是内部驱动的,但是不断怎么样,能够长期保持较高增速的企业极少,可能就是千分之一吧。大多数公司最后都会回到平庸。

第二,在企业高速增长阶段给予高估值,从市场整体的参与者角度看,是非常愚蠢的,只看市盈率去做投资是不够的,但是不看市盈率去做投资长期必然是失败的。

第三、企业进入成熟期后保持较高的分红率是有道德企业的做法,部分白酒企业,赚了钱,要不存银行吃活期利息,要不买理财产品,要不为了十四五领导业绩大扩张,要不就去投资一些非必须项目,那么企业的自由现金流多少,和普通投资者其实没啥关系。

第四、对于经营稳定,估值较低的企业,分红再投资是明智的选择,否则收益率将会大打折扣,甚至非常优秀的公司也只能带来很平庸的收益,比如某食品公司。

第五、中国神华的股价可能处于一个阶段的高位,慎重提醒。

精彩评论