$Zoom(ZM)$ Zoom今天发布了2021年Q4财报,由于下季度指引和全年指引低于预期,盘后大跌了11%,之后又迅速反弹收在了-1.96%。

Zoom是疫情的绝对受益股,股价最高达到了588,市值1500亿,超过了老牌网络公司思科。 但之后迅速回落,每次财报都是灾难,距离高点已经跌了80%。 虽然作为ARKETF股价暴跌的主要元凶之一,但是木头姐依然是越跌越买,这回财报出来后,可以抄底了吗?

🤦♂️ 财报数据

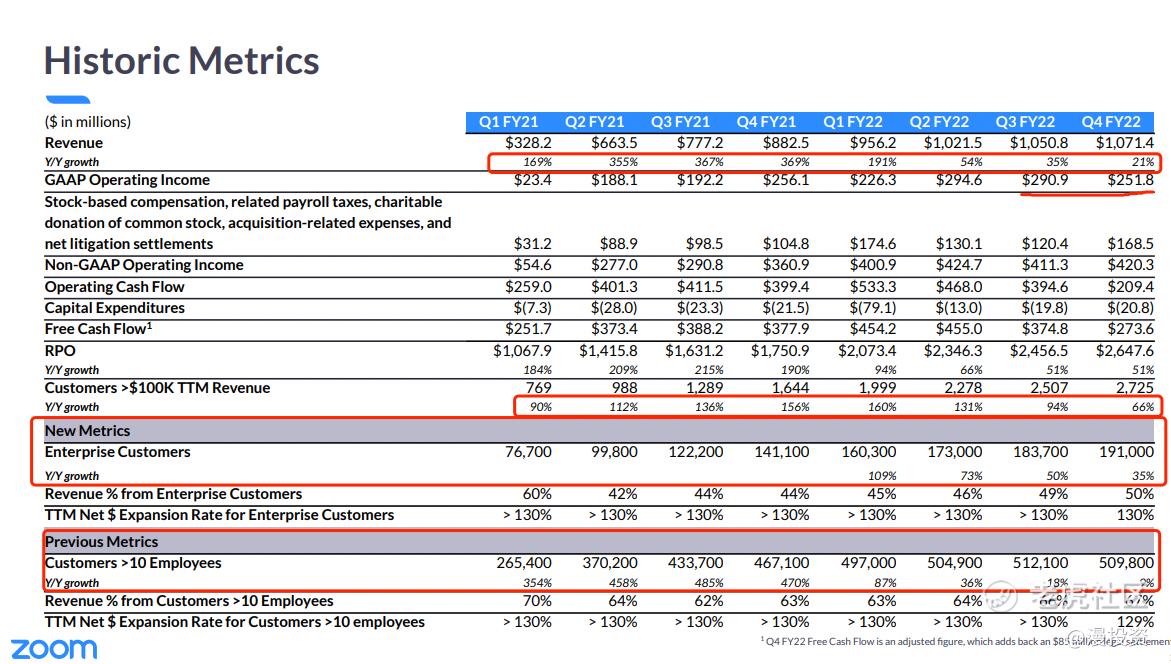

- Q4收入10.71亿,同比增速21%,2021年全年收入40.99亿,同比增长55%

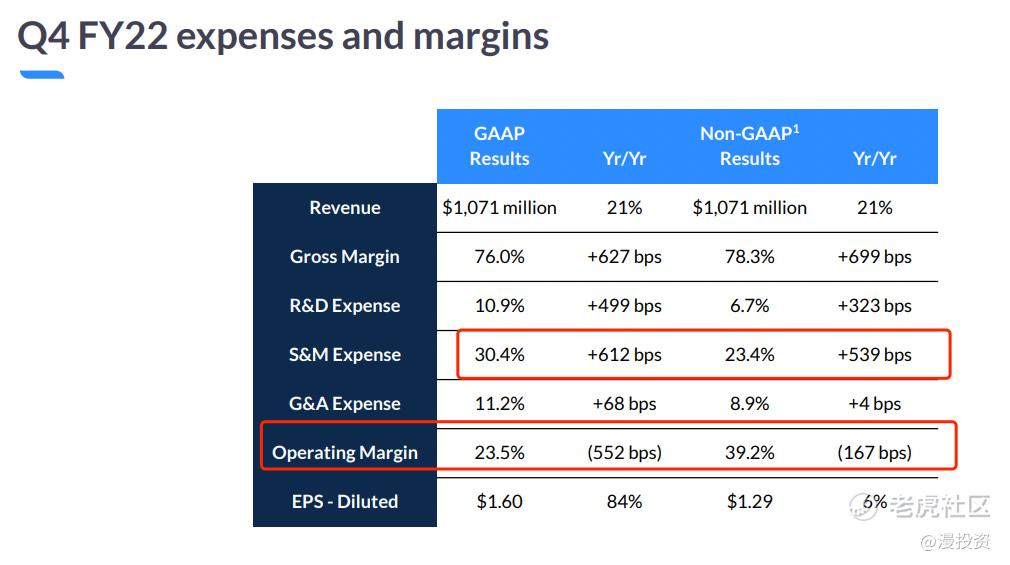

- 运营收益2.51亿,同比下降2%,全年GAAP运营收益10.64亿,同比61%

- Non-GAAP运营收入4.2亿,同比16%,去年non-GAAP运营收益16.57亿,同比69%

- EPS 1.6美元,去年同期是0.87美元

- TTM Net $ Expansion Rate 这个指标结算的是10人以上公司客户订购Zoom服务的增长率,依然达到了130%。表明用过Zoom的都说好,付过费的仍然付费

整体来看,收入增长放缓明显,运营利润也在下降,软件还是那个软件,模式还是那个模式,利好环境变了,发展也慢了。但管理层也没有什么新的办法,整体来说充满了尴尬。

🐶 客户统计逻辑改变

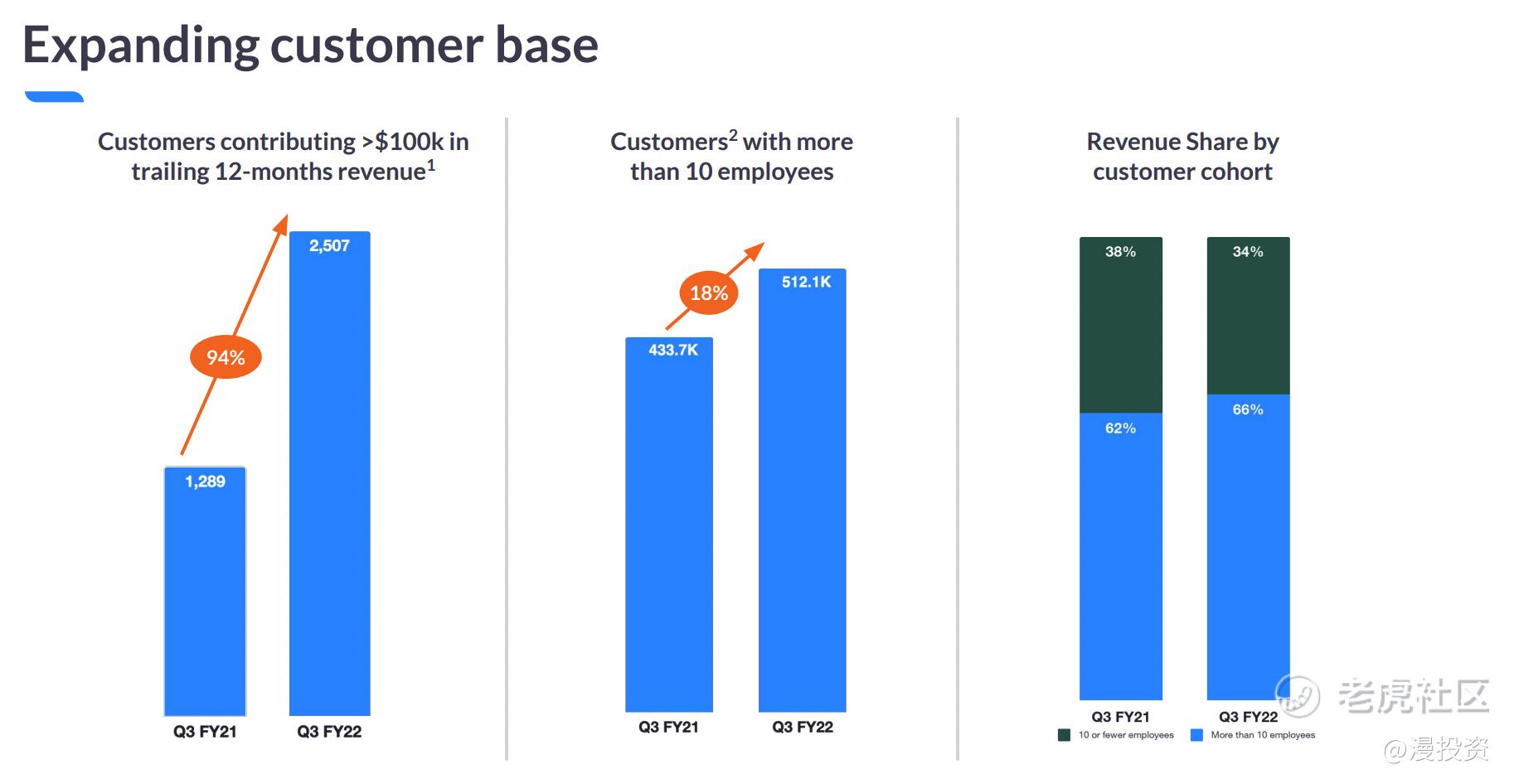

Zoom之前客户分类为:大于10名员工的公司客户和小于10名员工的公司客户。 例如Q3披露的客户数据,大于10人的客户为51.21万,收入占比66%

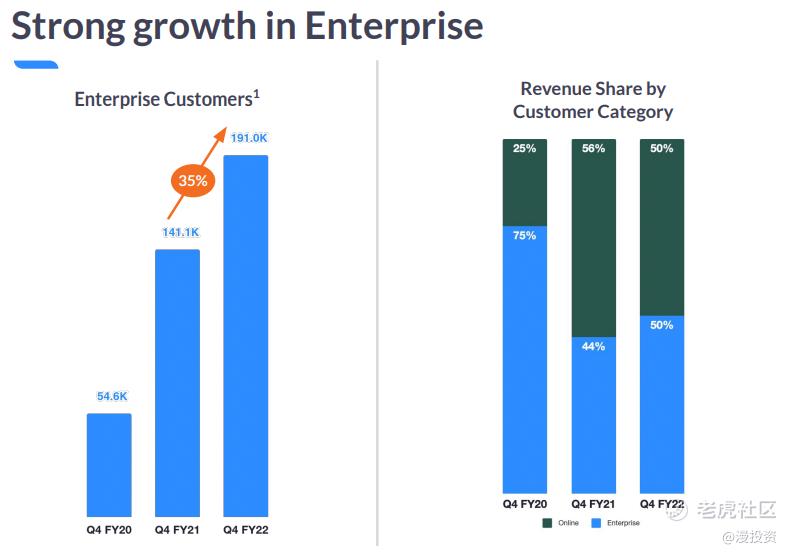

这个Q4财报的客户分类,改为企业用户和在线用户,所谓的企业用户就是有销售触达的客户,在线用户就是自然流量

这个数据逻辑的改变,反应了Zoom可能会更看重企业客户,估计后续会持续加大销售力度。但是也让Zoom变得不sexy,和传统的企业软件,例如Cisco,微软,走一样的销售逻辑。Zoom的优势是产品力,使用门槛低,从online用户的收入就可以看出,比例非常大。后续加强销售,收入和成本是会增加,从销售数据和运营利润就可以看出。那如果发展模式和传统软件上一样的话,你是不可能超过对手的,投资者也只会选择市场占有率更大的企业。

🔍 展望及估值分析

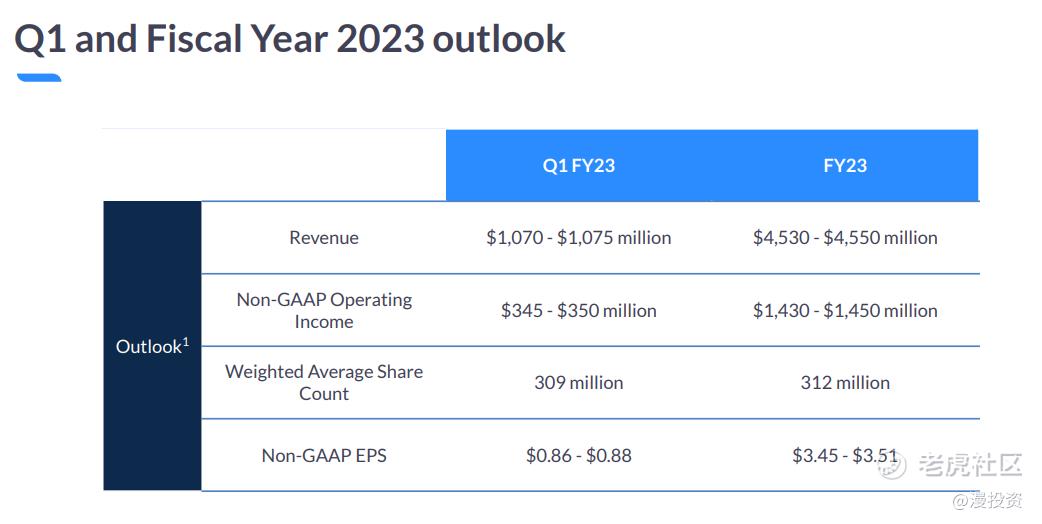

下个季度展望,收入10.7亿到10.75亿,意味着环比基本上不增长,同比增长降到10%,Non-GAAP运营收入3.45亿到3.5亿,同比环比双下降 ,再次验证了这是要加大销售成本的节奏。

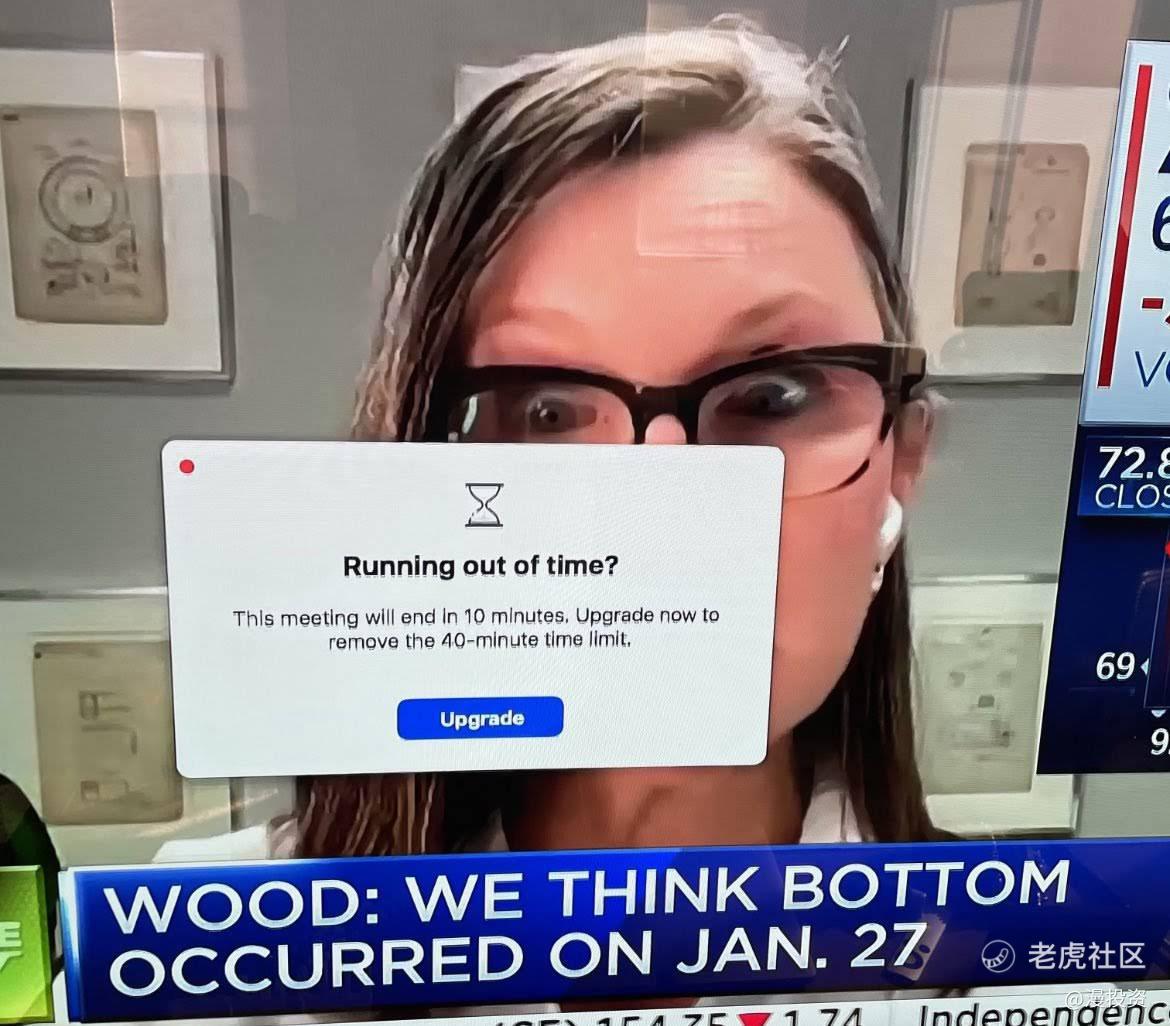

Zoom目前的PE还有35,估值依然很高,尤其是在增长只有1打头的增长速度下,股价更没有任何优势。什么时候CNBC这么大的媒体做采访时该用收费版Zoom,到那时候再说吧

-----

Peace & Money 🤟

精彩评论