作为国内化工最赚钱的企业,全球MDI领域的龙头公司,万华化学这份年报的业绩非常靓丽。

2021年全年营收1455.38亿元,同比增长98.19%;净利润246.49亿元,同比增长145.47%,毛利率26.26%。

万华业绩爆发的原因主要来自两方面:一是国内疫情防控世界领先,国内复工复产相对顺利,而海外MDI受疫情影响产能受限;二是全球大宗商品价格暴涨,MDi也迎来了高景气的上涨周期。

虽说这份财报非常靓丽,但万华自去年2月份以来,股价持续下跌累计跌幅超过40%,资本市场为什么不看好万华?

1

周期的影响

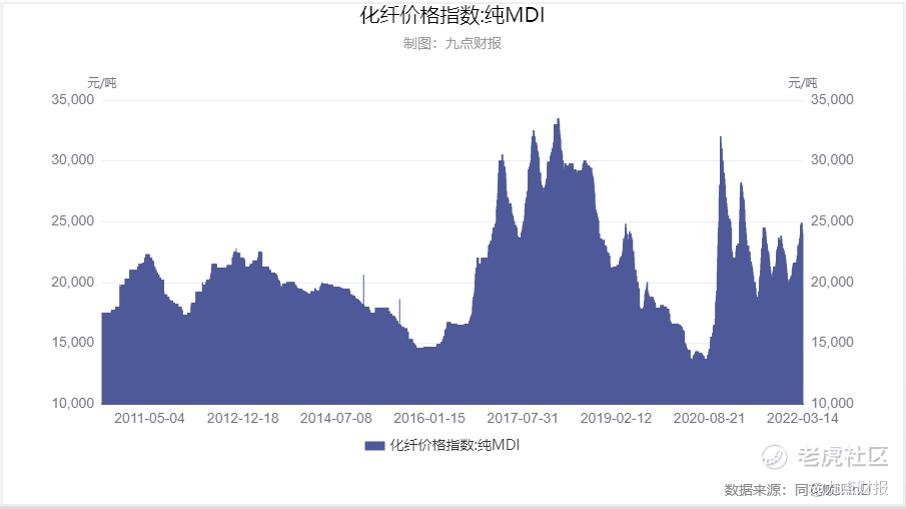

MDi的周期性没有规律,一般上涨周期1-3年,下跌周期1-4年,周期行业的价格完全受产能影响。

数据来源:IFind

自2011年以来,第一波涨价周期是2012年至2013年,第一波跌价周期是2013年至2016年;第二波上涨周期是2016年至2018年,第二波跌价周期是2018年至2020年,第三波上涨周期是2020年7月至2020年10月,第三波跌价周期是2020年10月至今。

从万华历年来业绩变化情况来看,万华的净利润增速完全受周期价格影响,涨价周期中业绩增速快,跌价周期中业绩增速甚至会负增长,所以二级市场一直给予万华以周期估值。

随着MDi产品价格下跌,万华近四个季度净利润增速分别为380.82%、373.80%、139.13%和8.84%。

在股价上,万华受周期性影响较弱,主要原因是无论周期的涨跌,万华的盈利能力一直相对稳健,并不会像猪周期那样,赚的时候赚死,亏的时候亏死。

万华的优势在于规模和产能,公司是国内MDi龙头也是全亚洲最大的MDi龙头。截至2021年末,烟台产能110万吨/年,宁波120万吨/年,匈牙利BC拥有35万吨/年,TDi方面国内拥有35万吨产能。

公司的业务主要分为三大块:聚氨酯业务、石化业务板块、精细化学品及新材料板块。

1)聚氨酯主要包括MDi和TDI,目前MDi产能全球第一,TDi产能全球前三,主要应用于家电、家居、汽车、涂料等领域。

公司目前是国内唯一一家拥有MDi制造技术自主知识产权的企业,2021年该板块营收604.9亿元,同比增长72%,毛利率35%。(MDi本身就有技术门槛,毛利率较高)

2)石化业务公司已经打通C3/C4产业链,公司于2018年开始建设100万吨/年大乙烯项目,该项目已于2020年底顺利投产。目前国内POE需求量已接近40万吨,光伏、人造草等新兴行业的进一步高速增长将带动POE需求增长,POE有望率先实现国产化。

石化系列2021年营收614.09亿元,同比增长132.46%,毛利率17.09%,比上年同期增加9.45%。

3)精细化学品及新材料板块发展比较迅猛,新材料事业部主要包括热塑性聚氨酯弹性体(TPU)和聚甲基丙烯酸甲酯(PMMA)和膜材料。下游主要应用于服装鞋材、工业制造、医疗健康及消费电子等应用领域。

同时公司也在积极布局柠檬醛及其衍生物、锂离子电池正极材料、大尺寸单晶硅等领域。

2021年该板块盈利154.64亿元,同比增长94.18%,毛利率为21.25%,毛利率增加2.31%。

由此可见,公司的盈利能力跟价格周期正相关,随着MDi的价格下滑,万华预计接下来几个季度的业绩增速也将出现下滑。(四季度已经给出信号)

2

重资产的弊端

化工属于重资产行业,前期投资大,后期折旧更大,设备的检修更新都将影响公司的业绩,当然重资产最直接的影响是公司的财务成本。

截至2021年年末,公司固定资产原值1012.96亿元,累计减值350亿元,本期减值15.03亿元,减值部分会从利润表中直接扣除,影响当期利润。不过,万华的赚钱能力已经完全覆盖减值部分。

财务成本方面主要是来自投产的贷款,截至到年末,万华短期借款为538.73亿元,长期借款156.44亿元,当期财务费用14.79亿元。

行业景气度高的时候,借债扩产,生产效益完全可以覆盖借贷成本,而到了下行周期的时候,借贷扩产的成本将加大公司的盈利压力(其实任何行业都这样)。

总得来说,周期本身就是重资产行业,而对于万华来说,万华已经用时间证明了公司基本不受周期性影响。但在资本市场眼里,周期就是周期,下行周期中,根本没人会在意成绩够不够靓丽。

精彩评论