大过年的互联网巨头们相继发财报,第一个爆雷的巨头要算是Netflix,财报后股价大跌20%,但是后续在潘兴资本Ackman和奈飞老大的抄底中,股价极速反弹,从最低点已经向上反弹30%,很多人估计都拍断大腿大喊错过,不着急,这财报相继爆雷的有点多,一个一个分析,看看还有没有捡便宜的机会。先看同样和Netflix同属疫情受益股的电子支付巨头PayPal。

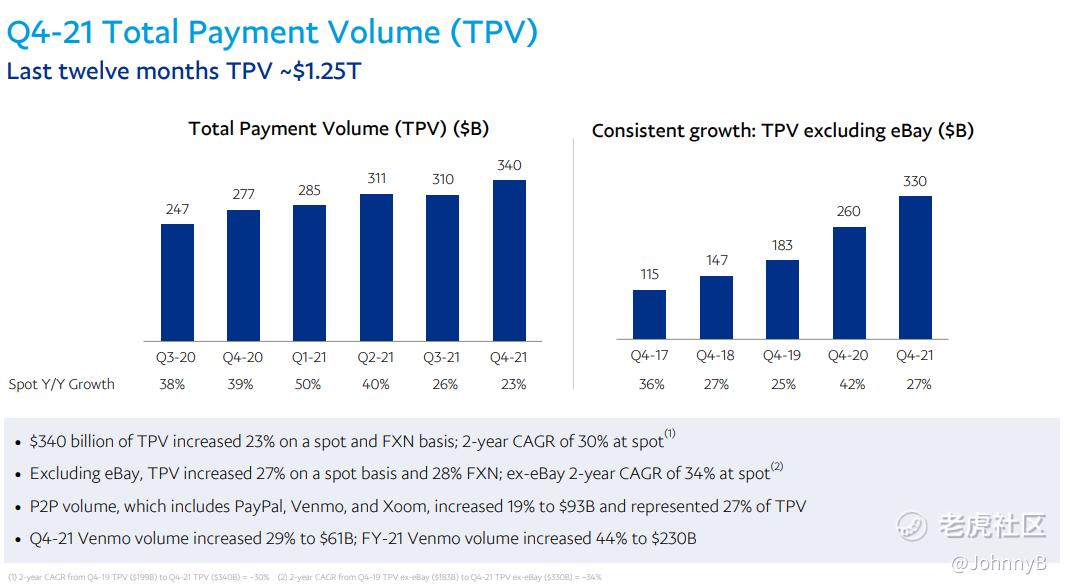

👛 TPV

总交易量是评估数字钱包的核心数据,表明有多少交易在该服务上进行

- TPV达到3400亿,增速23%,剔除eBay有3300亿,增速27%

- P2P交易量增长19%达到930亿,TPV占比27%

- Venmo的交易量增长29%到610亿,21年全年交易量增长44%达到2300亿,参考Block Q3财报里Cash App 交易规模来判断Venmo的规模

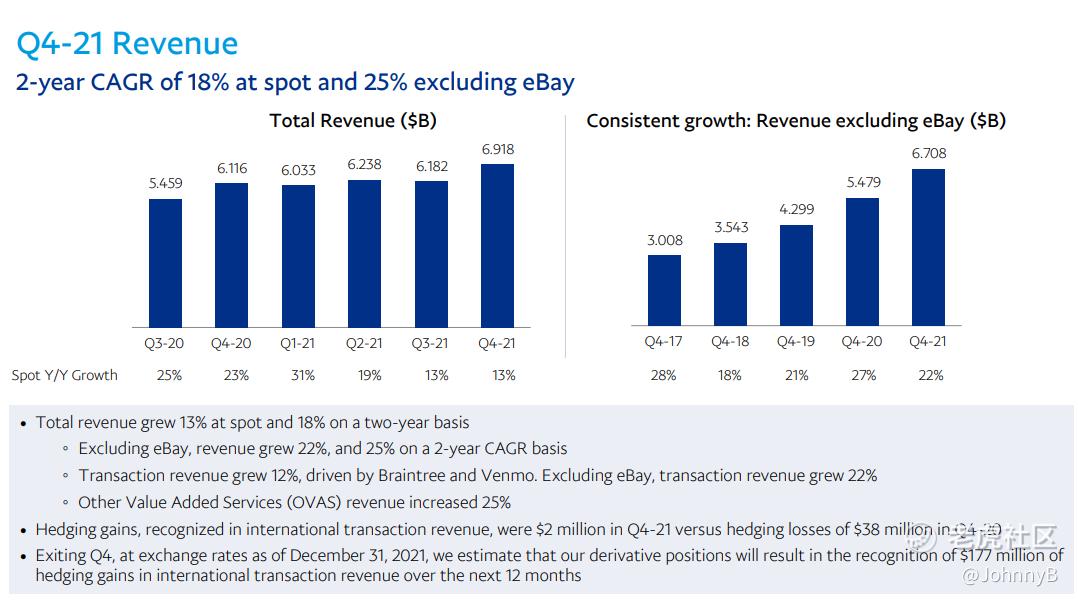

☁️ 收入

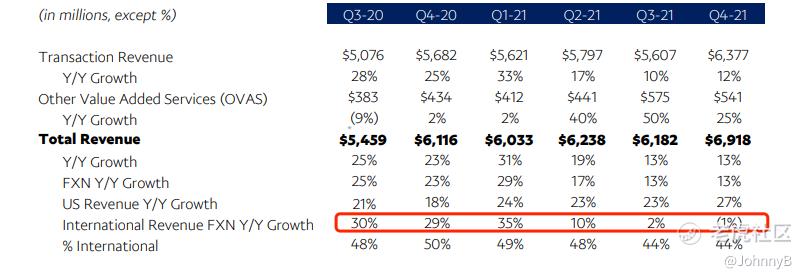

- 收入69.18亿,增速13%,剔除eBay收入67亿,增速22%,说明eBay收入2亿,占比只有3%

- 交易收入增长12%,剔除eBay增长22%

- OVAS增值服务收入增长25%

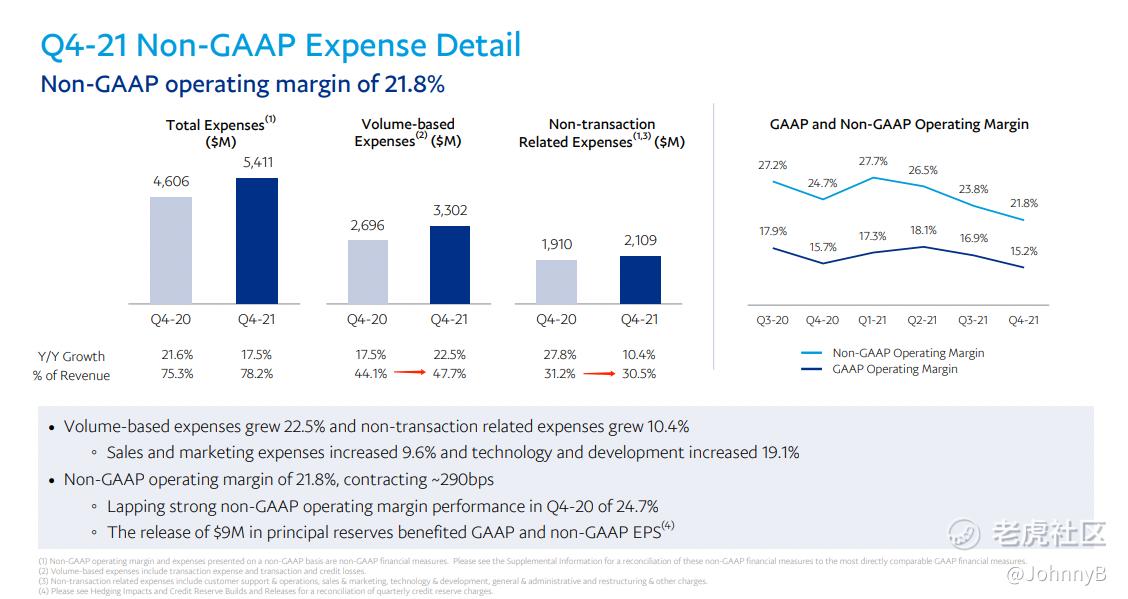

🔧 费用

- 交易费用增长47%,运营费用30.5%略有下降,但整体的Non-GAAP运营利润率21.8%,GAAP运营利润率15.2%,运营利润率从Q2就开始持续下降,这也是也影响股价的主要原因之一

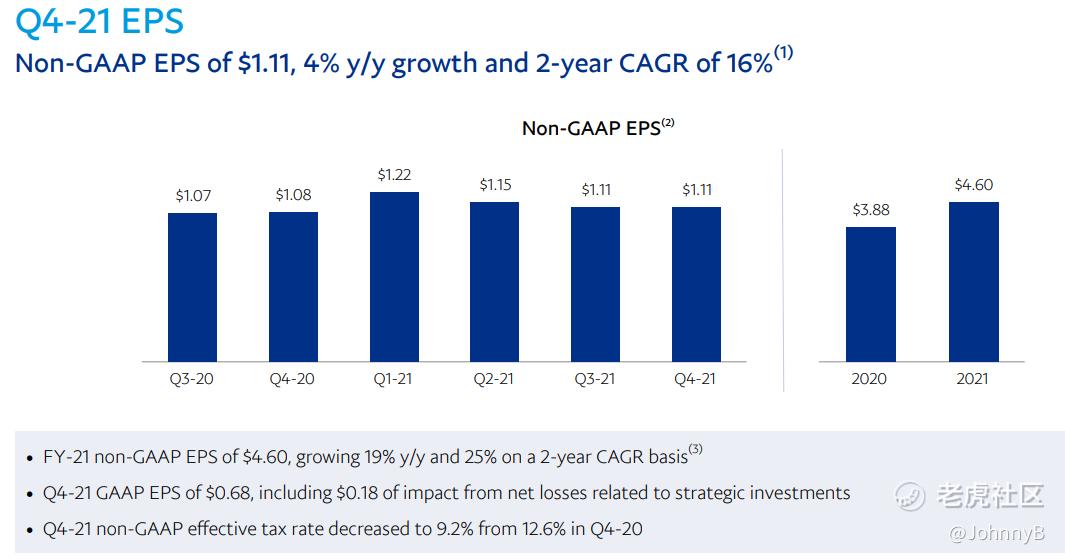

💰 盈利

- Non-GAAP EPS达到1.11美元,2021年全年4.6美元,增速19%

- GAAP EPS 0.68美元,包括投资损失的0.18美元

- 典型的的增收不增利

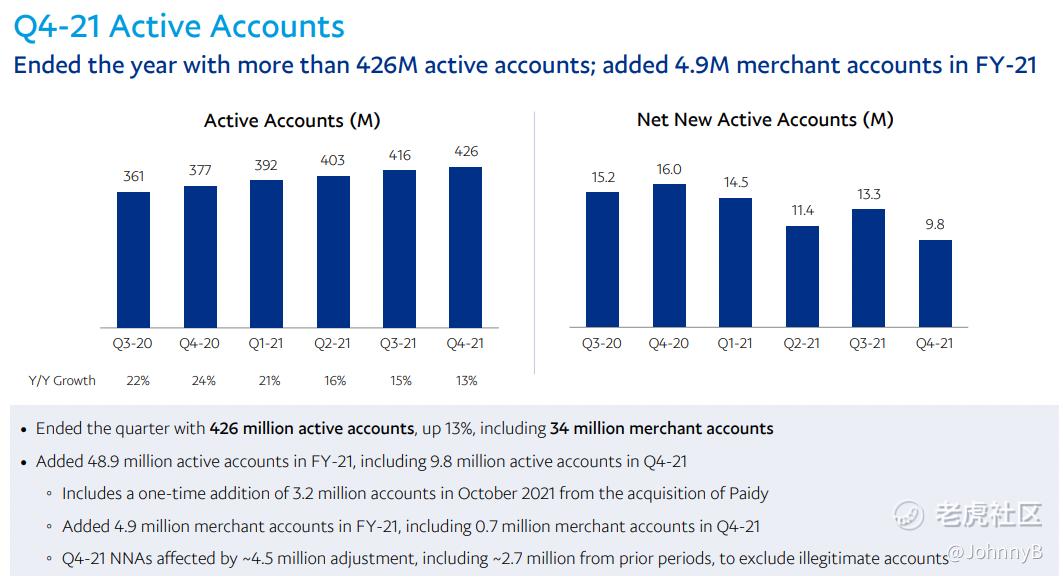

👩 活跃账户

- Q4活跃用户数达到4.26亿,包括3400万的商户

- Q4新增980万活跃用户数,其中320万是通过收购Paidy获得的,那么实际新增就是660万,用户新增环比下降一半

- 在财报会议中,还对于去年提到的中期活跃用户7.5亿的目标改口为是不合适的。说明获客出了严重的问题

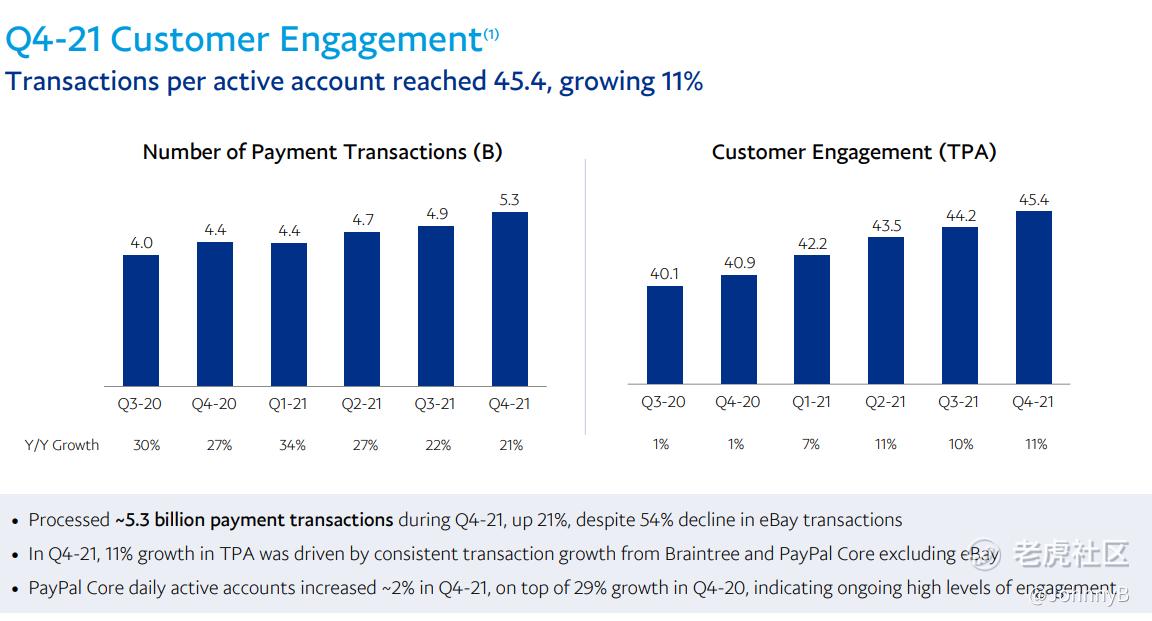

🍬 用户粘性

- 交易数量53亿,同比21%,TPV增速23%,除eBayTPV27%,eBay TPV收入占比只有3%,说明每笔交易金额变大

- 每个账户的交易交易金额增长11%,达到45.4美元,大部分都小额交易账户

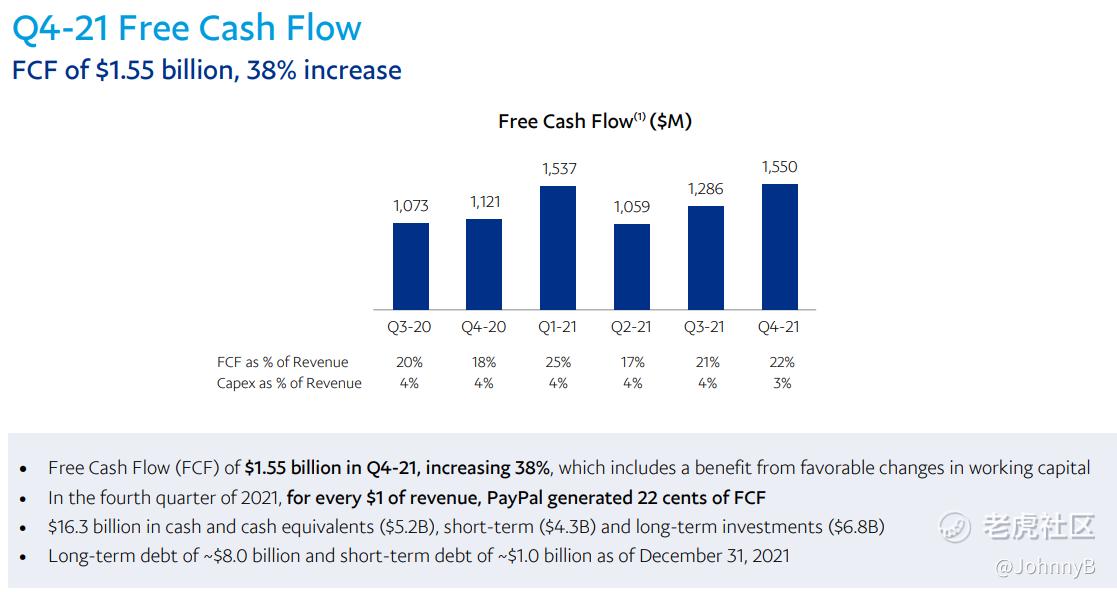

🐮 现金流

- PayPal每收入1美元,就能产生22美分现金流

- 目前持有现金及现金等价物163亿美金

- 长期负债80亿,短期负债10亿

- 家底还算比较厚

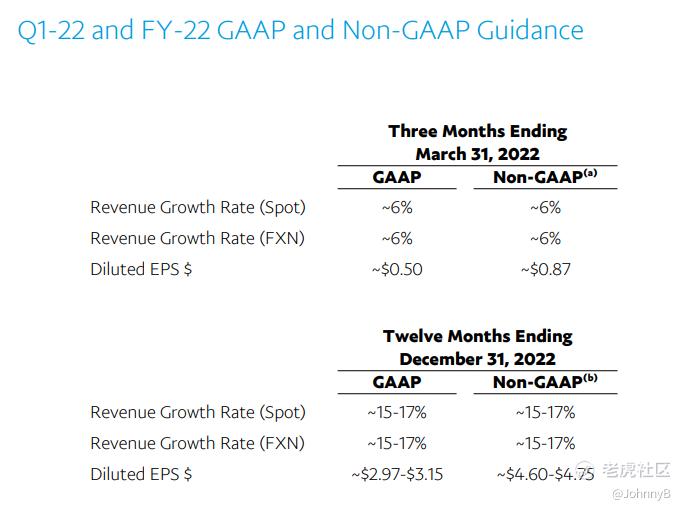

🔭 未来指引

- 收入64亿,增长6%,剔除eBay也只有14%的增速

- GAAP EPS 0.5刀,去年同期0.92,Non-GAAP 0.87刀,去年同期1.22,利润同比下降

- TPV:增长19%-22%,剔除eBay 21%-24%

- 收入增长15-17%,剔除eBay 19%-21%

- Non-GAAP 运营利润率: 23%

- EPS:4.6-4.75, 0到3%的增速

⚖️ 估值分析

电子支付钱包这个业务也属于FinTech领域,PayPal交易毛利率有53%,绝对是一个比较赚钱的行业,但是逐步脱离eBay的PayPal虽然已是上千亿巨头,但是未来的路也不容易

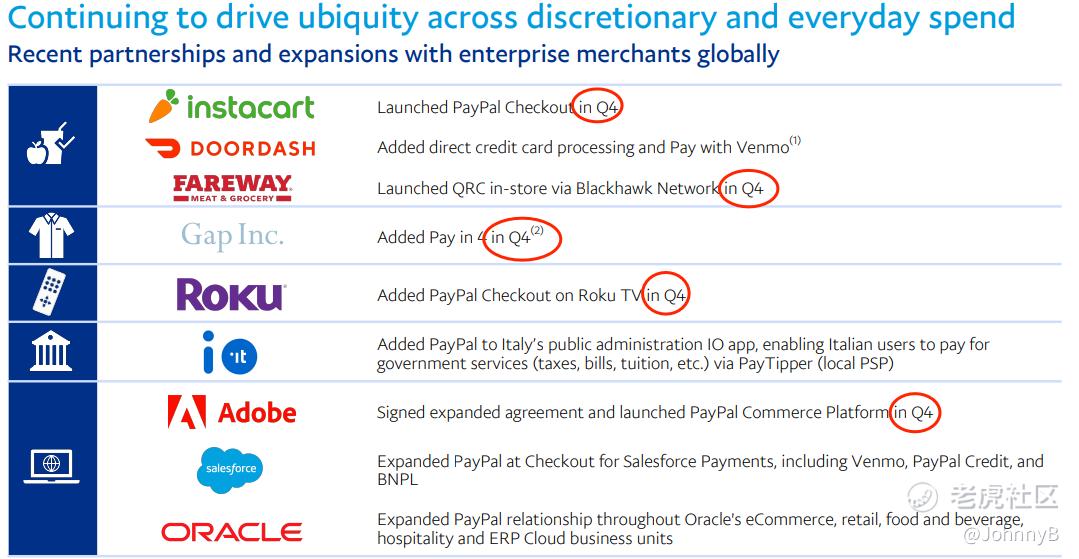

- 没有eBay这种交易平台,独立钱包获客比较困难,想象支付宝没有淘宝还能那么这么大吗?最好的办法就是尽快的接入各种交易平台,PayPal在Q4接了下面这几家交易平台,22年下半年还会接入的Amazon

- 竞争对手太多了,做平台的Apple,Google,Shopify都会建立自己的支付体系,纯FinTech公司2B企业的有Stripe,Affirm,2C的有Cash,Sofi等,竞争非常激烈。

- PayPal的国际业务发展的从财报上看并不顺利,国际业务占比从最高的50%以上,到现在44%,增速也变为负增长

那么PayPay在财报暴跌后能想Netflix股价反弹吗?

暴跌后目前股价130元左右,PE(TTM)130/3.52就是36左右,这个PE也算便宜,如果按照这个PE,按照管理层给的Q1和全年指引,Q1应该是120元,年底应该是108元。而奈飞股价反弹的有几个条件

- 毛利率Q1指引上到22%,Q4是8%

- EPS Q1指引2.86元,比Q4的1.33环比上升

- PE目前也是35倍左右,增速还在10%以上

- 对冲基金经理Bill Ackman,创始人Reed Hastings大举抄底

一条一条对比,PayPal好像啥都没有。。。好吧,还是半年后见吧,等等Amazon,Walmart,星巴克等的接入效果或者是公司自己的回购规模。

-----

Peace & Money 🤟

精彩评论

好