11.30晚,鲍威尔发表了一个讲话,确认了两件事情:

1、十二月的加息步长为50bp;

2、现在的利率水平取得了实质性进展,看到了劳动力需求和工资增长放缓的初步迹象;

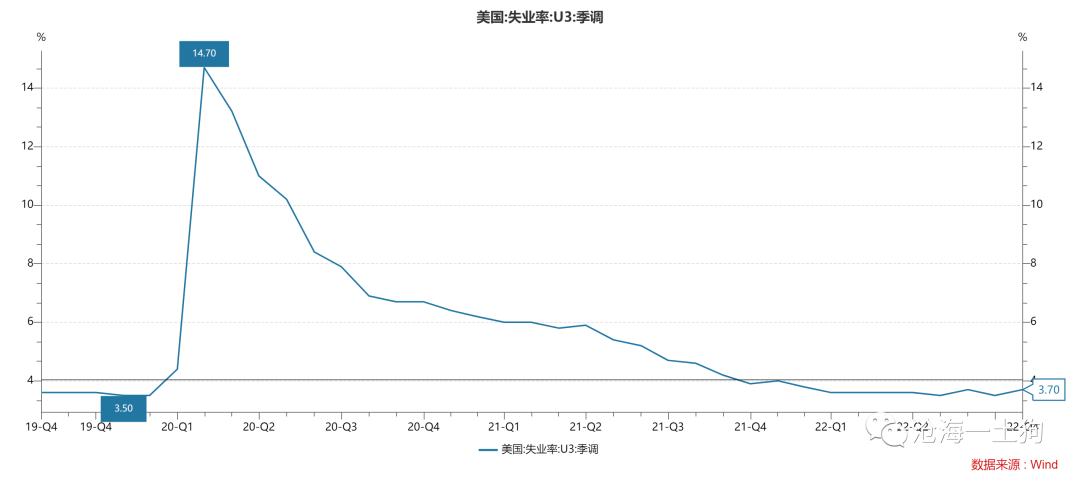

这些话的大背景是:11月的就业数据并不好,10月的失业率有所抬头。

虽然他也没给一个明确的终端利率位置,但是,现在的利率水平对遏制通胀有效,这句话给了市场莫大的鼓舞。

两年美债从4.44%附近下行到了4.33%附近。

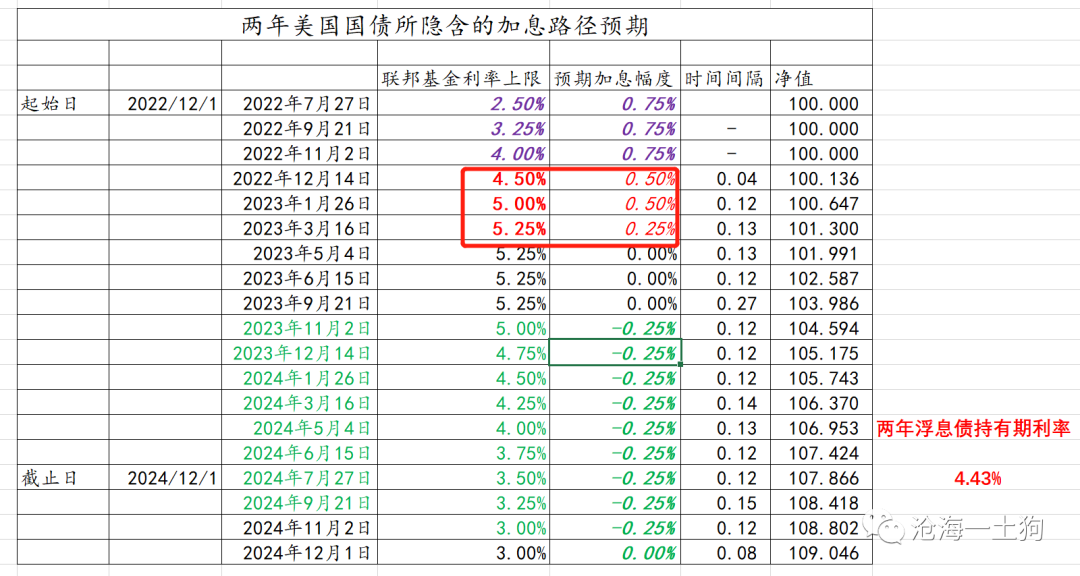

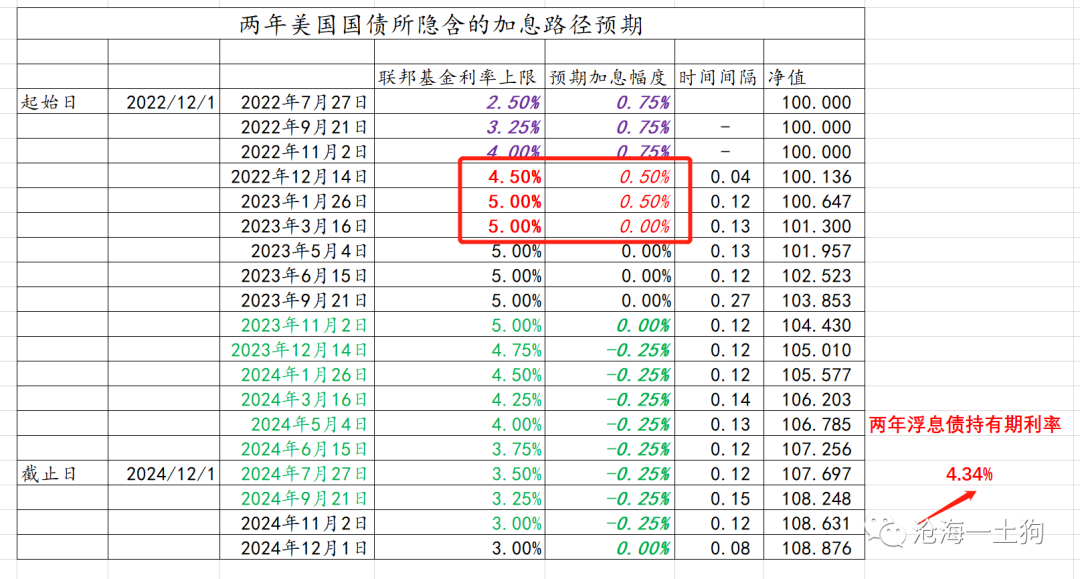

在前文《如何用两年美债跟踪市场的加息预期?》中,我们讨论过如何用两年美债跟踪市场的加息预期,这里直接使用其结论。

4.44%的两年美债所对应的路径预期为:a、未来三次会议50+50+25;

b、高点位置5.25%;c、2023年11月开始降息;d、每次降息25bp;

4.34%的两年美债所对应的路径预期为:a、未来三次会议50+50+0;b、高点位置5.0%;c、2023年12月开始降息;d、每次降息25bp;

核心变化是两点:1、明年三月那次25bp没了;2、降息推后至明年12月。

受路径预期变动影响,美元指数大幅跳水,

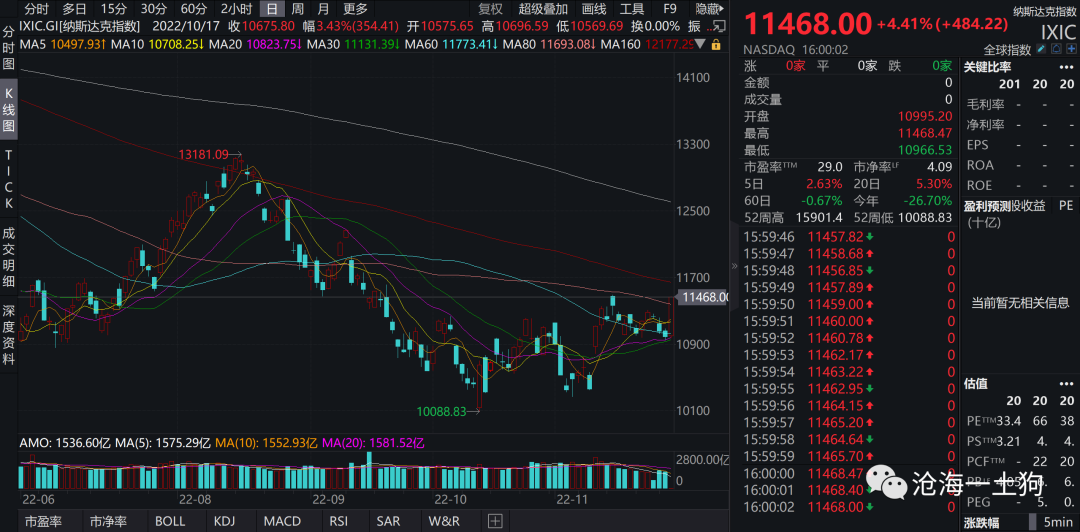

此外,美股也大涨,纳斯达克指数大涨4.41%。

除了反馈路径预期变动之外,还反馈了缩表预期——鲍威尔承诺在安全水平上停止缩表。

那么,证据是什么呢?美国收益率曲线的陡峭程度拉宽至70bp附近了。

在《美联储加息和缩表的不同影响》一文中,我们讨论过:两年美债主要反映价格政策预期,十年美债主要反馈美元的供需情况,一个重点在价,一个重点在量。二者倒挂反馈了价和量的冲突。

有很多半瓶水会讲,收益率曲线倒挂意味着美国经济衰退。这只是倒挂的一个原因,那是因为经济衰退会投放美元,导致美元系统出现价格和数量冲突。

然而,在《美元吞吐的微观机制以及非美货币战略的一些展望》一文中,我们讲过,导致美元供给增加的因素很多:

1、美国经济变弱;

2、非美经济变强;

3、非美央行加息;

4、美联储增加投放;

5、美联储降息;

最近,美元走弱有三方面因素,

1、美国经济走弱,释放出大量美元——把美国经济体想象成海绵;

2、非美经济走强,尤其是中国一系列重大政策调整,导致人民币升值;

3、预计美联储收表节奏不会那么凶狠,毕竟开始讲安全了;

因此,美元大概率见顶了,从目前的基本面来看,我们很难重新预期1-5因素再一致性地支持强美元。

的确,个别因素会对美元形成支撑,但是,多因素共振很难出现了。

国内投资建议方面,我们在11月12日的《港股即将开启一段梦幻之旅》中,已经讲过了:

在a股积极做价值股;在港股积极做成长股。

可以简单概括为——北价值,南成长,这个判断维持不变。

ps:数据来自wind

★ END ★

如果觉得还不错

请大家多多点击“分享” “赞”和“在看”

精彩评论