一、2022年投资总结

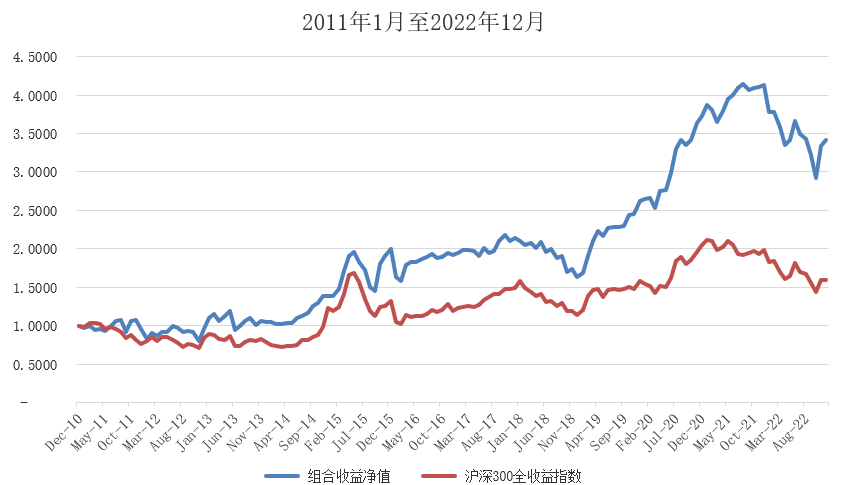

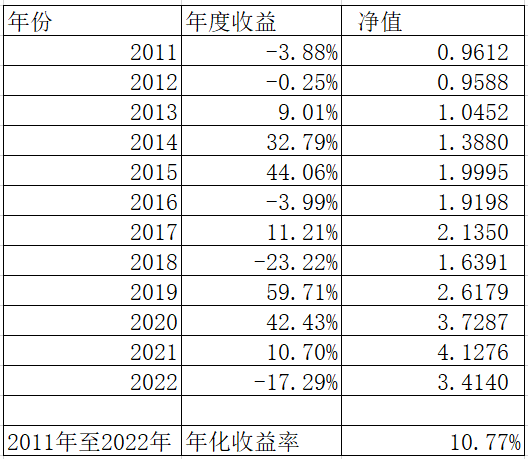

2022年的实际组合包括场内组合、场外基金和港美组合的整体收益是-17.29%。

实际组合从2011年初至2022年末净值是从1元至3.4140元。年化收益率是10.77%。

沪深300全收益指数从2011年初至2022年末净值是从1元至1.5882元。年化收益率是3.93%。

二、本期持仓总结

(一)场内组合持仓:

场内组合持仓前30只。

腾讯控股、金选300、招商银行、贵州茅台、A50ETF、洋河股份、中概互联ETF、泸州老窖、三峡能源、寿仙转债、口子窖、五粮液、花王转债、海康威视、海吉亚医疗、万科企业、万顺转2、中国平安、华通转债、君禾转债、乐普医疗、宁德时代、水井坊、游戏传媒ETF、中国中免、银行ETF、贵广转债、中芯国际H、海尔智家、酒ETF。

(二)场外基金持仓:

场外基金组合和港美组合前6只。

中金优选300、 消费红利、恒生A股龙头、全球医疗、标普中国A股红利、MSCI中国A50。

三、资产配置和定投

存量资金做资产配置,增量资金做定投。

2022年沪深300指数的市盈率是11.6倍左右,市场依然处于低估区域,权益类型仓位采用激进策略。

长期投资组合十二年来,逐渐形成了超级分散又超级稳妥的投资体系。长期指数化的公司组合、场内基金组合轮动、可转债的因子轮动、长期指数化的场外基金组合、港美组合和资金储备池的现金管理。

超级分散可以不用担心哪个资产跌得过分了,影响组合收益,有了全方位的资产配置和仓位管理,甚至不用担心系统性的下跌,各类资产类型的相关度低,不会使得组合过分涨跌,所以形成了超级稳妥的投资体系。

管理上,指数化的公司组合,像指数基金一样,根据一些策略因子定期和不定期的调入调出即可;场内基金组合轮动捕捉趋势,也是比较用精力的地方,主要捕捉中长期的趋势做即可;可转债的因子轮动,是程序化的切换,根据因子做即可;长期指数化的场外基金组合,基本不需要调整,有场内基金做仓位管理,场外基金做好多种策略组合配置即可;港美组合基本不用管理;资金储备池的现金管理也是非常容易,不需要费精力,也不算在组合配置之内。

总之组合主要是用策略因子,做好每个环节的管理和配置。

公司组合(仓位七成):

在蓝筹类型公司下跌至底部后,反弹的弹性也是最好的,无论腾讯、招行还是茅台,到了年末给组合带来了好的收益。市场风格经常转换,策略因子挖掘的公司组合又是长期持有,略做仓位管理,让场内基金组合捕捉市场风格转换,做好仓位管理的补充,做好资产配置。

场内基金和可转债组合(仓位两成):

场内基金顺势的银行ETF依然比较好,低估值的品种,有反弹的持续力。包括香港市场的各类指数基金,无论是恒生指数、恒生H股指数,还是中概互联、教育ETF,以及各种海外互联网指数基金,都是低估值弹性好。年末新进了游戏传媒ETF,有着香港市场的腾讯,还有着沪深市场的分众等。继续做好顺势,争取超额收益。

可转债的因子轮动的效果到了年末不是非常稳定,不过长期能够取得超额收益。

场外基金组合(仓位一成):

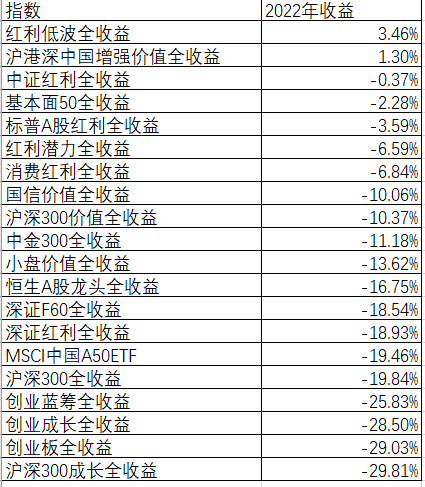

场外基金组合2022年以来亏损了10%。做好Smart Beta组合的平衡,收益也比较平衡一些。

表格中,Smart Beta策略的红利类型很多是上涨的,很多优秀的基本面策略亏损是一成至两成,不算基准的沪深300指数和创业板指数,剩下的指数的平均收益是-12.11%。长期优秀策略组合是业绩好又稳健性好。

总之,未来我会继续坚持用好多种策略投资,长期坚持经营好投资组合。

精彩评论