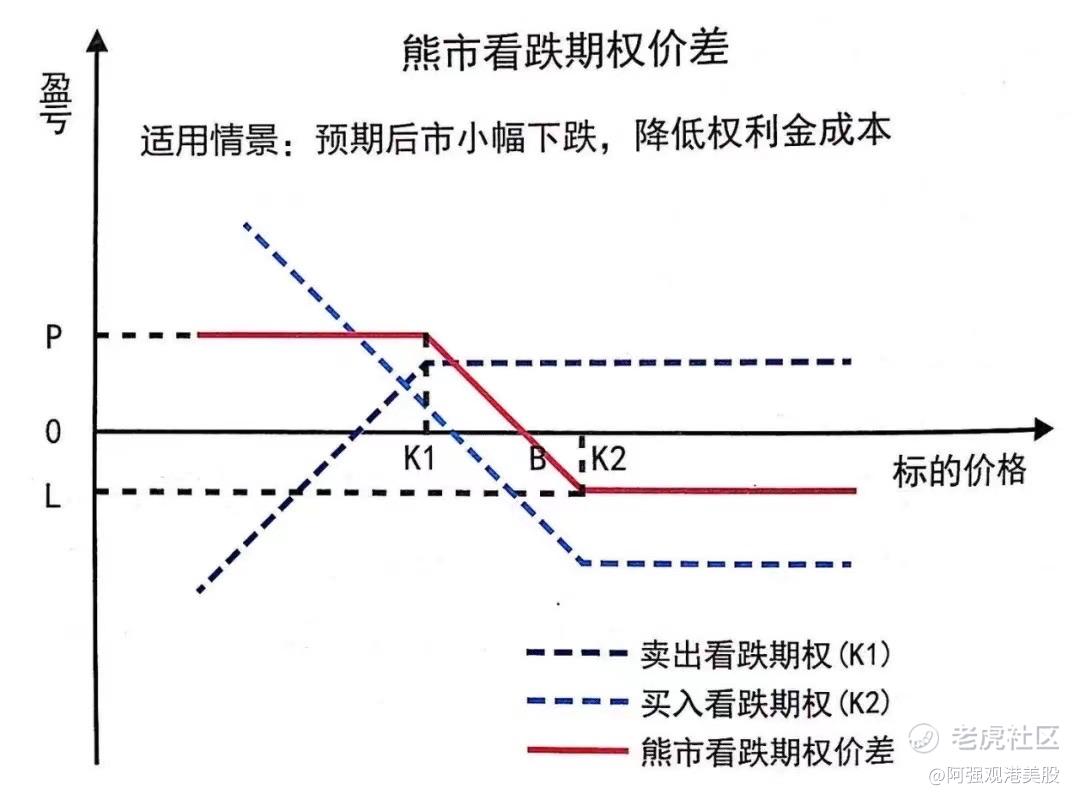

熊市看跌期权价差(Bear Put Spread)

一,基本原理

买入某一标的股票的看跌期权(一般是平值或虚值),同时卖出相同数量同一标的股票、同一到期日、行权价更低的看跌期权组成。

二,行情运用

1,预期股价温和下跌

2,减少买入看跌期权所支付的权利金成本

3,时间上不适合短期,是中长期交易策略

三,盈亏说明

1,最大利润:有限

如果到期日,股价低于卖出看跌期权的行权价格,可获得最大的盈利。

最大收入=(买入看跌期权行权价格-卖出看跌期权行权价格)X 合约数量 X 100

注:美股期权1张期权合约对应100股,而港股不同股票对应的股票数量也不同)

最大盈利:最大收入-权利金净支出

权利金净支出=买入权利金 - 收取期权金

2,最大亏损:有限(权利金净支出)

如果到期日,股价高于买入期权的行权价格,则两个期权都变成价外,价值归零,则最大亏损为权利金净支出。

3,盈亏平衡点:

买入期权的行权价格 -(权利金净支出➗合约数量➗100)

四,优点与缺点

1,优点:

由于是买入看跌期权+卖出看跌期权,减少了权利金成本,从而降低了盈亏平衡点。同时最大亏损是权利金净支出。

2,缺点:

限定了最大收益,无法获得股价下跌,超过卖出看跌期权行权价格后,所带来的收益。

五,案例说明

特斯拉现在股价113.06美金,如果看空特斯拉温和下跌,则进行以下操作:

1,买入2张特斯拉行权价格95,行权日期2023.06.16,期权价格是11.85,买入2张合约,则需要支付2370美金期权金。

2,卖出2张特斯拉行权价格 60,行权日期2023.06.16,期权价格是3.05 ,卖出2张合约,则收取的期权金是610美金。

1+2则构成了熊市看跌期权价差策略

①最大盈利:

如果2023.06.16

特斯拉股价比卖出期权行权价格还低

则股价低于60美金,假设为50美金

两个合约都会行权,则是最大收入:

(95-60)X 2 X 100 = 7000美金

权利金净支出:2370-610=1760美金

则最大盈利是:7000-1760=5240美金

②最大亏损:

如果2023.06.16

特斯拉股价比买入期权行权价格还高

则股价高于95美金,假设为120美金

两个期权合约都不会行权,作废归零

则最大亏损为权利金的的净支出:

2370-610=1760美金

③盈亏平衡点:

买入期权的行权价格 -(权利金净支出➗合约数量➗100)

95-(1760➗2➗100)=86.2

如果2023.06.16特斯拉的股价为86.2美金,则盈亏平衡。如果高于86.2则亏损,低于86.2则盈利。

提示:只是举例说明,并非推荐操作。同时切记卖出的期权合约数量一定要和买入的相同。

六,个人观点

该策略是一个投机行为,只不过是加个做卖方,减少了支付的期权金,但同时也把盈利给限制了。

学习笔记,不做推荐

仅供参考,盈亏自负

精彩评论