英伟达营收净利双降的现实,亟待AIGC拯救。

ChatGPT风潮席卷全球之际,除了开发商OpenAI,以及背后的大股东微软,还有一家公司同样获益不小,它就是提供AI算力芯片的英伟达。

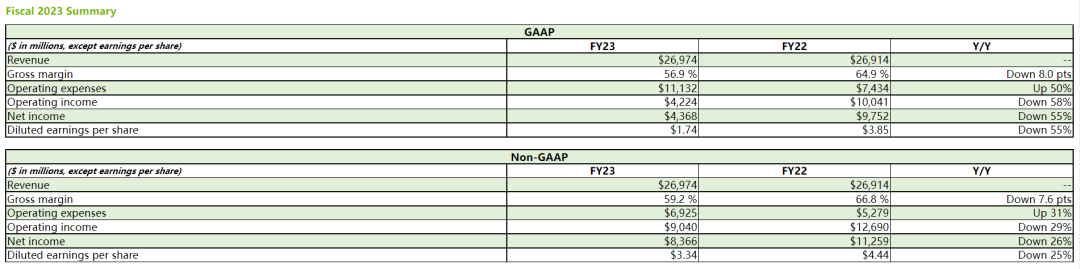

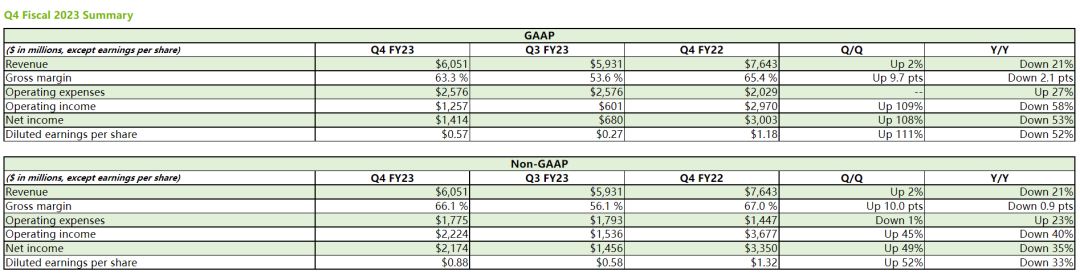

北京时间2月23日凌晨,英伟达对外公布了去年四季度及全年业绩报告。2023财年,英伟达营收270亿美元,几乎与上年持平;净利润43.68亿美元,同比下滑55%。尽管营收有所放缓,但数据中心(含AI)全年收入达到创纪录的150.1亿美元,占总营收的55.6%。

去年四季度,英伟达营收60.5亿美元,同比下降21%;净利润14亿美元,同比下降53%。虽然营收、利润同比均大幅下滑,但仍高于外界预期。受PC市场低迷等因素影响,外界对英伟达四季度及全年业绩下滑早已有心理预期。

借助ChatGPT的热度,英伟达业绩放缓的影响很大程度上被AIGC浪潮掩盖,尽管AI行业对需求的提振要到今年下半年才有可能兑现。

英伟达的财报电话会几乎成了一场AI宣讲会,据推特上一名用户粗略估计,短短五分钟时间里,英伟达23次提到AI。

英伟达CEO黄仁勋在会上表示,技术突破的累积已经将AI带到一个拐点,生成式AI引发了采用AI战略的紧迫感。

受益于AIGC浪潮带来的潜在需求,今年以来,英伟达股价上涨超40%。“正是由于该股的表现,人们对该股的预期有所提高。”伯恩斯坦研究公司(Bernstein Research)半导体行业高级分析师Stacy Rasgon表示。

此外,为了帮助企业进入AI领域,英伟达还推出了旗下AI云服务产品,目前英伟达已与甲骨文云达成合作,用户可通过甲骨文云基础设施上的英伟达DGX云,访问英伟达DGX AI超级计算机。

值得注意的是,据《华尔街日报》报道,2月22日,英伟达与微软签署了一项为期十年的云计算协议,根据协议,微软将把其Xbox PC游戏整合到英伟达的GeForce Now云游戏服务中,以此来换取英伟达对微软收购动视暴雪交易的支持。

与OpenAI的重要投资者微软的关系缓和,未来或将进一步推动英伟达AI相关业务的发展。

单从业绩来看,英伟达在2022年过得并不理想。在数据中心业务、汽车业务营收屡创新高之下,游戏业务成为了业绩的最大拖累。

一方面,宏观经济不景气,重要的中国市场受疫情等因素影响,需求放缓;另一方面,由于以太坊政策变化,挖矿不再依靠算力,显卡挖矿的时代走向了终结,大量“矿卡”流向市场,反过来又使得游戏业务的需求更加疲软。

矿工、玩家均不再大量购买显卡,即便新鲜出炉的RTX40系列供不应求,也无法阻止英伟达游戏业务的下滑态势。

虽然游戏业务已不再是英伟达的营收支柱,但这部分业务的持续下滑,让英伟达股价全年震荡下跌。2022年3月29日,英伟达股价最高达到286.56美元,而到了12月30日,股价仅146.14美元,9个月时间里股价腰斩。

然而令人意想不到的是,去年底,ChatGPT引爆科技圈,由于这类生成式AI依赖的人工智能处理能力正是英伟达GPU的优势所在,英伟达在二级市场满血复活,两个月内股价上涨超40%,回到去年3月的水平。

此外,去年四季度,英伟达游戏业务营收18.3亿美元,同比下降46%。游戏业务的下滑仍是公司业绩低迷的主要因素,但这一业绩已远超出外界15亿美元的预期,刚刚官宣的与微软的合作也为游戏业务打了一针强心剂。

如管理层在财报电话会上所言:“游戏显卡库存危机已基本结束”。随着游戏业务有望触底反弹,AI对算力需求的增加,英伟达给出了新一季度营收65亿美元的预估,高于华尔街此前预计的62亿美元。

一系列利好消息下,英伟达股价在财报发布当天的盘后交易中一度上涨17%。

在C端用户眼中,英伟达是一家以显卡硬件赚钱的公司。然而实际上,英伟达本质上是出售算力的公司,单凭游戏玩家的显卡算力需求,远无法撑起英伟达数千亿美元的市值。

从2020年起,黄仁勋就多次在公开场合宣称“英伟达不是一家游戏公司,而是一家AI公司”,英伟达官网也将自己定位为“人工智能计算领域的领导者”。

英伟达能够搭上AI这列快车,源于其在软硬一体上的投入。

在GPU硬件的基础上,英伟达衍生出了基于通用计算的CUDA软件生态。CUDA生态的快速增长,使得英伟达拥有软件和硬件的双重规模效应。CUDA是英伟达推出的通用并行计算架构,该架构使GPU能够解决复杂的计算问题,逐渐具备了与CPU分庭抗礼的能力。

英伟达在这方面的投入早在十多年前就已开始。2006年,英伟达推出CUDA平台,支持开发者用熟悉的高级程序语言开发深度学习模型,灵活调用英伟达GPU算力,打破了GPU向通用计算领域的限制。

该架构推出后,受到科技界和学术界的追捧,但彼时尚处早期的AI行业并未给英伟达带来太多实际回报,直到十多年后,这一价值开始被市场认可。英伟达股价从2016年初的30美元左右,飙升到2018年10月的292美元,一度被资本市场誉为“AI芯片第一股”。2020年7月,英伟达市值首次超越英特尔,成为当时美国最大的芯片上市公司。

在这一领域的长期储备,让英伟达在ChatGPT商业化早期就吃到了第一波红利。从去年12月中到今年2月中,两个月时间里,英伟达股价走势画出一个漂亮的“V”字。

值得注意的是,在此之前每一波科技浪潮中,都能找到英伟达的身影。不论是虚拟货币、元宇宙,还是自动驾驶、ChatGPT,哪里需要芯片和算力,哪里就有英伟达。

去年四季度,英伟达汽车业务实现营收2.94亿美元,同比增长135.2%,这些收入主要来自于自动驾驶和人工智能驾驶舱解决方案。随着新能源车增长带动自动驾驶渗透提升,汽车业务对英伟达的营收贡献正变得越来越大。

股价疯涨后,分析师对英伟达未来的市场表现开始呈现两极分化态势。

乐观的一派认为,随着ChatGPT爆火,AI行业红利不断释放,英伟达股价还有进一步提升的空间;悲观一派则认为,外界对英伟达的预期过高。

如Wedbush分析师Matt Bryson在近日采访中重申了对英伟达的中性评级和175美元的目标价。Bryson表示:“我们担心,虽然英伟达的AI业务潜力仍然巨大,但这种预期来得太高、太快,特别是考虑到数据中心开支收缩。我们(对英伟达股票)持观望态度。”

去年四季度,英伟达数据中心业务营收虽创新高,但增速跌落至11%。硅谷大厂收缩,对数据中心的需求增长乏力,直接影响着英伟达的业绩表现。

目前,数据中心业务已经超越游戏业务成为英伟达的营收支柱,占营收比重超过50%。Bernstein Research的半导体高级分析师Rasgon预计,到明年,英伟达数据中心部门营收占比可能会进一步提高到60%。这意味着,该业务面临的任何不利因素,都会对英伟达整体业绩造成极大影响。

另一方面,尽管英伟达称霸GPU领域,但并非没有对手。在通用GPU领域,AMD一直是第二大供应商。2022年,AMD数据中心营收增长高达64%;另一家芯片巨头英特尔也在去年宣布重返独立GPU市场。与此同时,大批中小GPU企业也对新的市场机会虎视眈眈。尽管有CUDA这一护城河,但英伟达并非市面上唯一选项。

更严峻的危机在于,英伟达的客户也有各自的算盘。

财报电话会上高管表示,英伟达正在更快转向直接向大公司和政府提供AI服务的“新商业模式”。这可能会使英伟达与其他科技巨头产生利益冲突,其中不乏其大客户。

从长期来看,科技巨头普遍倾向于自研芯片。谷歌正在设计自己的芯片,外界估计微软也会效仿,而这两家公司都是英伟达AI芯片的大买家。

在与客户关系日益复杂,竞争者不断涌入的背景下,ChatGPT的热潮,究竟能否帮助英伟达重回营收、净利双增长时代,平添了诸多不确定性。

$(NVDA)$ $(GB00BDT5M118.USD)$ $(LU1435385759.SGD)$ $(LU0672654240.SGD)$ $(LU0109391861.USD)$ $(LU0642271901.SGD)$ $(LU1623119135.USD)$ $(SG9999000418.SGD)$ $(LU0719512351.SGD)$ $(LU0889565833.HKD)$ $(LU1712237335.SGD)$ $(LU1983260115.SGD)$ $(IE00B19Z9505.USD)$ $(LU0056508442.USD)$ $(BK4527)$ $(BK4550)$ $(BK4141)$ $(BK4503)$ $(BK4579)$ $(BK4551)$

精彩评论