在美股通过基本面选股通常收益比较好。能把握基本面就可以在波动中把握好机会,就能帮自己选好标的,能避免掉进“大坑”中。今天聊聊一个比较有用的经营指标 - 毛利率。

毛利率=(销售净收入-产品成本)/销售净收入×100%

产品成本大致就是原材料成本+人工成本。毛利率并不包含经营活动成本,某些管理类成本,以及很多其它项成本(比如租用,借贷利息等等)。所以,即使亏损股,如果产品有科技含量,有竞争力,公司的毛利率依然会很高。

这个指标很有用,他是公司盈利能力的体现,是反映公司价值的一个重要方面,同时能反映公司产品的竞争力和获利潜力。没有足够高的毛利率便不能形成较大的盈利。与同行业比较,如果公司的毛利率显著高于同业水平,说明公司产品附加值高,产品定价高,或与同行比较公司存在成本上的优势,有竞争力。相反,如果公司毛利率显著降低,则可能是公司所在行业竞争激烈,毛利率下降往往伴随着价格战的爆发或成本的失控,这种情况预示产品盈利能力的下降。

所以,选股的时候请盯牢这个指标。尤其是亏损中的企业,毛利率不够高的会,它很难扭亏。最重要的是,毛利率低实际上大多数时候意味着其竞争力低下。绩优股当中也会有毛利率走低的情况,这个时候就要小心了。大家可以看看你自己手上的股票,公司的毛利率让你放心吗?

下面我们一起看几家公司:

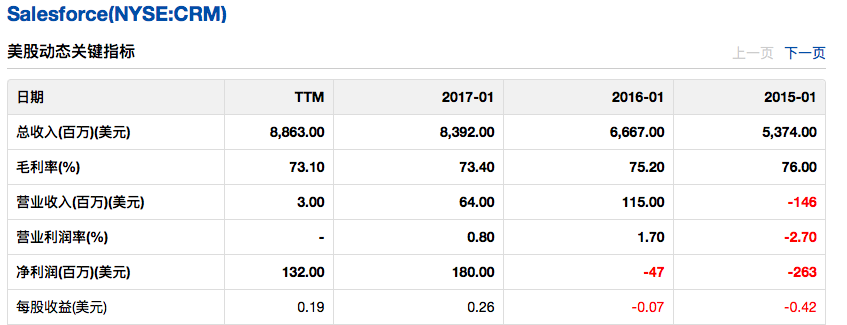

1)$(CRM)$: 早几年在亏损的时候,其毛利率高达76%!!!这就是为什么现在EPS并不高其股价非常高的原因。因为以这样的毛利率,随着客户的增多,它会越来越赚钱。顺便说一下云服务的巨大特点就是毛利率高。因为和卖软件比起来,不需要大量的人工做定制化,和维护不同客户的版本维护的成本。传统卖软件的,客户增多,成本也会增加很多。但是云服务由于只维护一个版本,随着客户的增多,理论上来说毛利率应该越来越高。当然云服务对底层的架构设计已经数据库设计的技术要求非常的高。也就是说其技术含量更高。

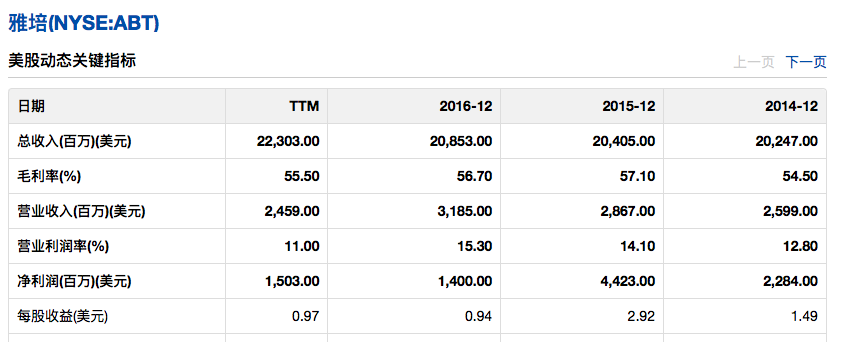

2)$(ABT)$: 老牌绩优股了。EPS不错,毛利率也可以。所以这类型的白马,你抓在手上,好好睡觉就是。

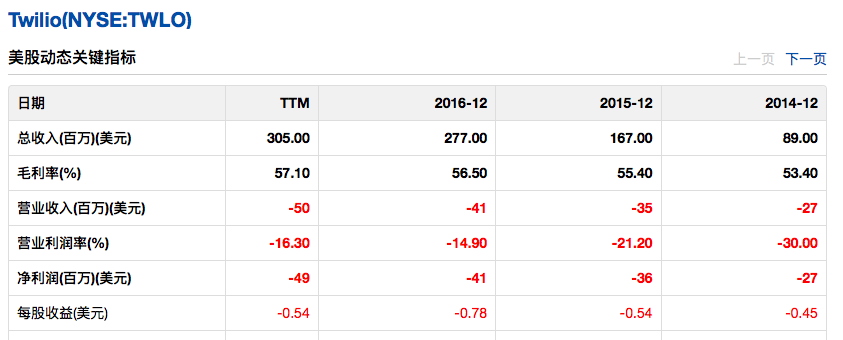

3)$(TWLO)$: 云通讯服务的。目前亏损中,其毛利率成上升趋势!这意味着,对TWLO来说,如果客户多了,市场做起来,它就发了!不像AMD有市场都难赚钱。对啊,因为AMD毛利率低。下面就看看AMD

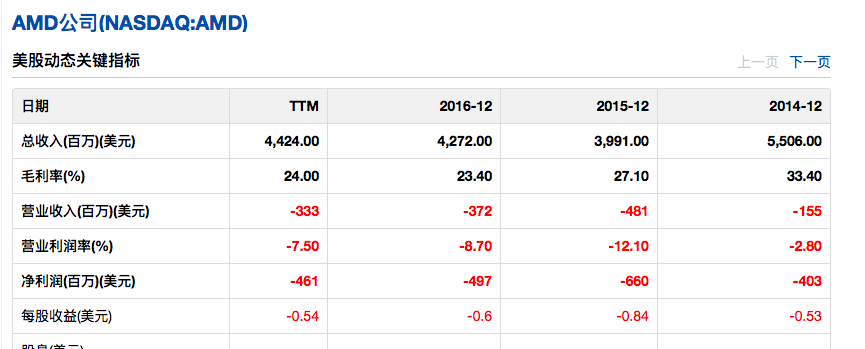

4)$(AMD)$: 这毛利率。。。 哪年哪月能给你好回报呢?尤其是第一季在新品问世的情况下也只有35%。它自己预期下季财报的毛利率应该达到40%以上。建议观望吧。机构一听到这毛利率,一哄而散。已经有市场有客户的公司,由于其毛利率低(实际上是竞争力低下),所以才长年累月不赚钱。这是个典型的有技术但不赚钱的公司。这个状态已经有很长的历史了。很怀疑其将来的盈利能力。

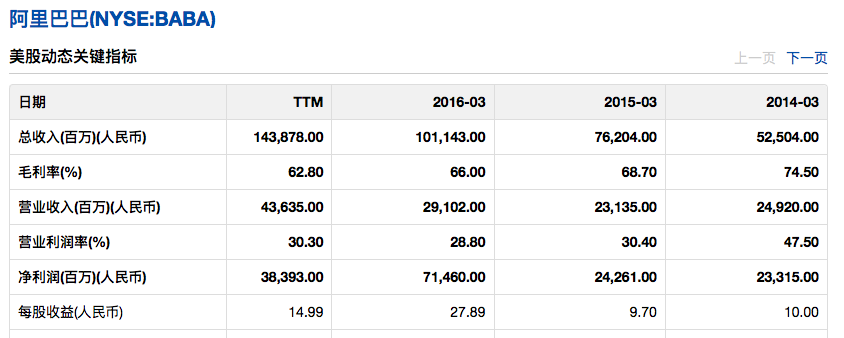

5)$(BABA)$: 自己看,不用说吧

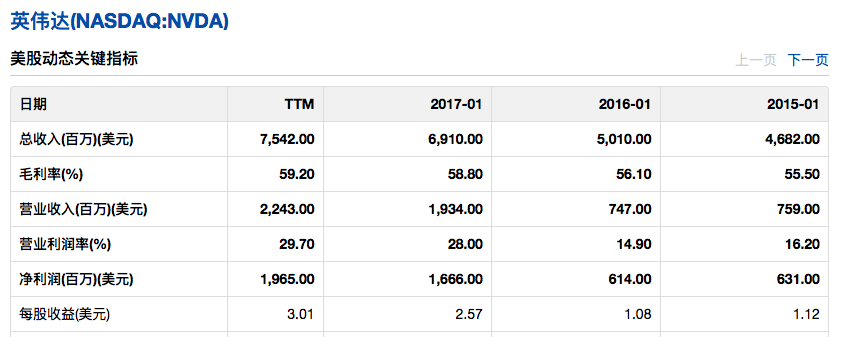

6)$(NVDA)$:英伟达毛利率还在上升趋势中:竞争力强,牢牢把握卖方市场,有定价能力的表现。

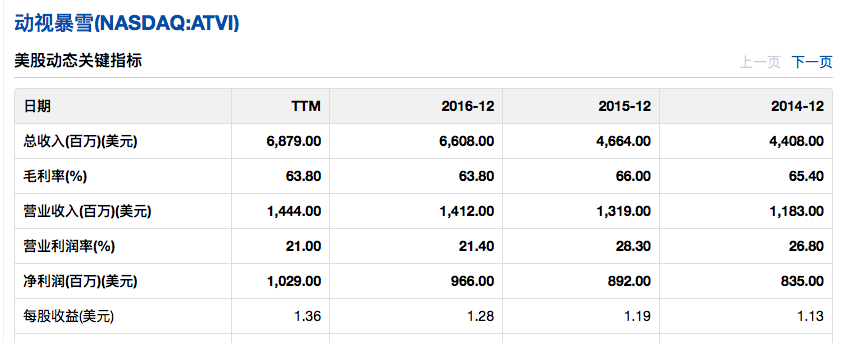

7)$(ATVI)$:暴雪,我看好。

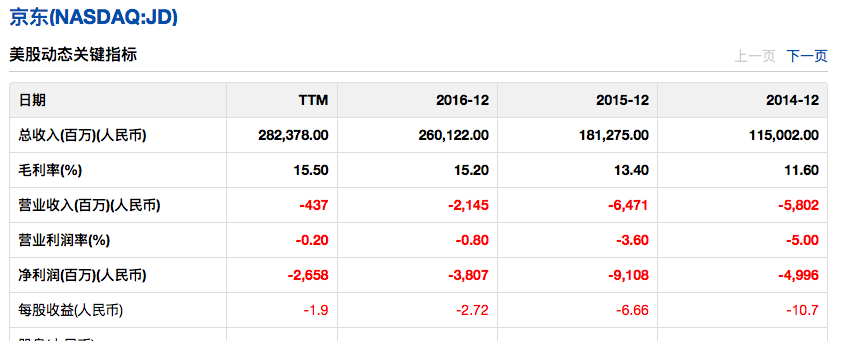

8)$(JD)$: 重点是京东了。不看好,原因有很多,随便挑几个说说吧

京东自成立以来几乎没赚过钱。经营战略有问题。刚开始坚持搞自营,一直亏。结果还得学淘宝搞第三方,才勉强扭亏。自己的战略从来没赚过钱,学亚马逊不容易。亚马逊的自营实际上也走下坡路,但是亚马逊有强科技方面的盈利的。再说京东的物流,也是战略失误:如果京东玩物流能把所有的物流玩到一起,那么成功了。可现在好,物流行业大家一起玩菜鸟,京东还在自己玩。这成本抗的成鸡肋。亚马逊自己的物流必然在其科技能力下成本将大幅降低,京东可没这个能力。京东搞支付,好像没人用,怎么办?于是联合腾讯的微信支付对付支付宝。你害怕对面的老虎,却在家里招来一头狼!其它啥京东到家九牛二虎之力搞成倒闭什么的就不说了。看看这毛利率!目前它股价是资本运作的结果,而来,目前中国电商的人口红利还是很大。大家都觉得京东这么多客户总该搞出点赚钱的名堂吧?那么,你应该等它搞出点高毛利率的赢利点再投资它吧。目前可以说是天价。它目前最好的业务是电商,却不赚钱,你还投啥?再说一个有天花板的电商就算赚钱,你指望它毛利能如何?目前大势好,鸡犬升天,一旦大盘出问题,它最先下来。

精彩评论