1.日本央行的意外“放鹰”,震惊全球金融市场

2022年12月20日,日本央行召开货币政策会议,央行行长黑田东彦在随后召开的新闻发布会上意外宣布:

·日本央行调整收益率曲线控制计划

·调高日本国债收益率波动范围±0.25%→±0.5%

·10年期国债收益率目标上限升至0.5%

·调高明年购债规模:每月7.3兆→9兆(日元)

随即日本金融市场“大地震”,日本10年期国债价格暴跌,收益率飙升20.5个基点,至0.455%,日元汇率大幅走强,日内涨幅近4%,同时日本股市大跌,日经指数收盘报26568点,跌幅-2.46%。日本央行的“类加息动作”更引来了海外市场资产价格的动荡,最明显的是美国10年期美债收益率飙升至3.7%附近。

2.日本超宽松世代宣告结束?

就此日本央行很快又出面澄清此次调整并非加息动作,并重申了超宽松的货币政策立场。其实,从其调高明年购债规模来讲,也确乎得到了印证,货币大宽松时代仍未结束。

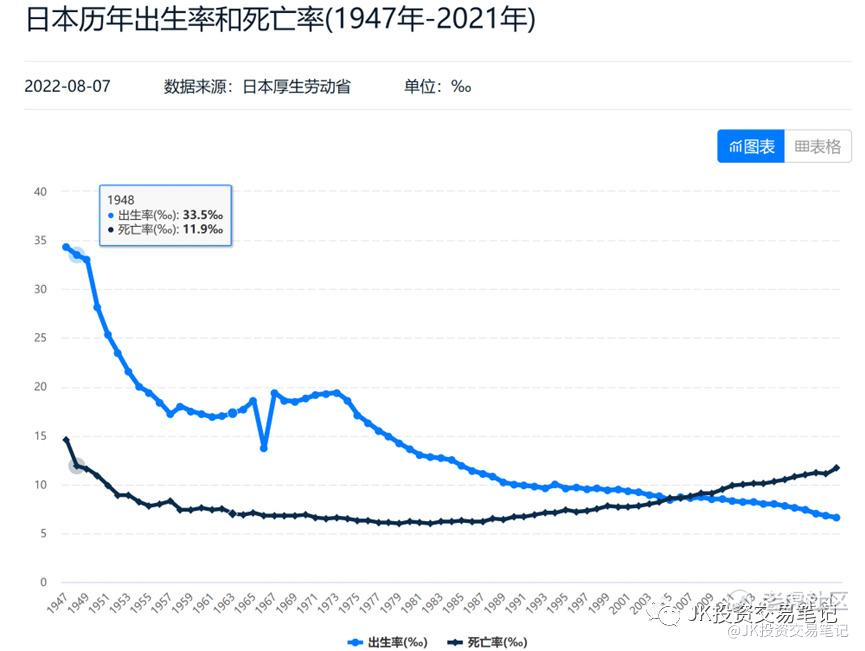

要知道在黑田东彦的任职内,日本央行坚定奉行安倍经济学,期间坚持收益率曲线控制(Yield Curve Control),将日本的短期利率控制在-0.1%,10年期日本国债的利率控制在0.25%,试图通过大放水来刺激日本经济。但是,事与愿违,日本经济陷入的是结构性困局,就日本人口的出生率来看,自1973年以来屡创新低,2021年人口出生率仅6.6‰,2022年全年新生儿数量更将首次跌破80万,日益老龄化的日本社会,面临的是不断萎缩的内需市场,自然没有做更多增量投资的必要。

而日本央行长期的YCC货币政策,促使在国内看不到任何投资收益的资本,选择了海外市场,在息差之间,寻求套利交易。2022年,随着全球各大主要央行为了抑制通胀,纷纷开启了加息进程。美日息差也进一步扩大,更多的资金逃离日本,抛售日元,兑入美元,购买海外资产,致使美元兑日元汇率进一步走贬,最低跌至150附近。

3.政策转向的关键窗口期

日本央行此次意外的货币政策调整,被市场解读为其货币政策转向的开始。

其实,就正式退出量化宽松来看,显然还并未来到日本央行转向的关键时间窗口,不管是从市场预期的舆论风口,还是从目前通胀的粘性程度,都不足以使其退出现在宽松的货币政策。

就市场预期而言,目前普遍认为现任的日本央行行长黑田东彦,会继续奉行安倍经济学,延续其一贯的宽松货币政策,来保持其政策上的一致性,并确保日本央行的市场公信力。市场所预期的变化,则更有可能发生在2023年4月黑田东彦卸任后。届时,岸田文雄政府的货币政策主张将逐渐明晰,退出安倍经济学的货币政策也顺理成章。

同时在通胀方面,今年以来,由于能源、食品、原材料价格高企,日本通胀不断攀升,10月核心CPI同比涨幅创40年来最高,达到3.6%,更有预测11月核心CPI将达3.7%。但相对于一般央行的通胀目标,日本央行其实更看中的是通胀的粘性,在多次央行会议中,一再强调希望看到积极的工资-物价螺旋上涨,并作为日后退出宽松政策的条件,所以日本央行更希望看到的是一个粘性通胀的回归,来实现稳定、可持续的2%的通胀目标,以此来摆脱日本长期的结构性通缩困境。

最后日本持有的美债规模约1万亿美元,并作为美国的核心盟友,其央行的货币政策调整势必需要得到美国政府的理解和支持,只有两国货币政策上的协同稳定,才能确保国际金融市场的稳定。所以,如若可能,需要密切关注日本财务省官员和美国财长之间的互动和沟通,甚至不排除,明年新上任的日本央行行长会择机拜会耶伦,那这也将会是日本央行货币政策转向的一个政治上的先导信号。

4.隐形的危机正在暴露

就个人判断日本央行此次的政策意图,表面上看似受制于通胀,提前为日后退出宽松的货币政策试水,实质上是日本国债市场流动性的枯竭正在恶化,收益率曲线正在扭曲,日本央行此举是试图修复已被扭曲的收益率曲线,稳住YCC的货币政策框架。

早在10月12日,日本债券市场出现了20余年未见的怪象——日本最新发行的10年期国债连续第4天未能交易,为1999年以来最长的持续期,交易量继续枯竭。直到10月13日,日本10年期国债第5个交易日以来才首次出现成交。实际上,日本央行超50%的国债持有比例,正在逐步蚕食日本国债市场的价格发现功能,这严重扭曲了收益率曲线。

其实,更值得我们担忧的,反而应该是日本国债收益率曲线的扭曲,这可能正导致日本YCC的政策效应正在走向失衡,如若日本央行不能及时修正该体系,隐性的裂痕将加剧扩展,隐形的危机也将逐渐暴露。

精彩评论