过去一年时间里,对于魏建军来说是幸运的,其执掌的长城汽车赶上新能源大风口,市值站上6000亿元,一举成为河北首富。

然而好景并不长,自2021年10月份以来,长城汽车股价高位至今已经腰斩再腰斩,市值缩水超4000亿元。

在年报中,长城汽车写下了"预计2045年,长城汽车将全面实现碳中和"的美好愿景。

赶紧打开计算器算了一下,23年以后的事情了,新能源汽车的故事能不能讲到2025年都是个问题。

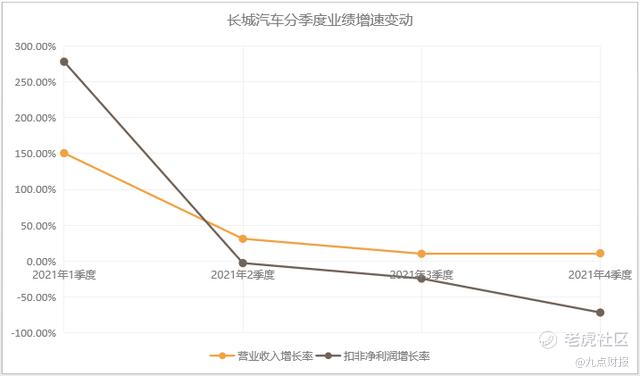

3月30日,长城汽车公布了2021年财报,年度扣非净利润增长仅9.55%;第四季度扣非净利润下滑71.93%。

主营业务利润下滑的同时,对应的是本土新能源汽车销量翻倍增长,至352万台。

同样大环境下,长城汽车为什么销量下滑,股价跌幅最惨,公司将面临哪些困境。

1

供应链成本问题

供应链其实也是成本问题,供应链掌控能力较强的特斯拉2021年毛利率较上年增加4%,而长城汽车的毛利率减少了1%左右。

新能源汽车的核心是电池、电机和电控,相比传统燃油车,新能源智能化程度更高,需要的芯片数量也就更多。

2021年全球芯片产能断缺,大众、丰田、本田等传统巨头也因芯片问题停产。长城汽车早在去年一季度,就传出长城重庆永川、徐水两大生产基地停产,涉及的车型包括哈弗H6、长城炮及坦克300等车型。

其次是电池问题。

对于长城汽车来说,旗下本身有蜂巢能源这个电池新贵,在产能上没有太大的问题。但作为电池上游的材料碳酸锂价格从去年11月份的18万/吨,一路暴涨至50万元/吨。

对于一辆续航300公里的电车来说,成本增加约5000元,成本暴涨导致长城要承受更高的成本压力。

那么到这里,基本可以确定一个问题,停产不仅仅是买不到材料的问题,而是成本太高,卖车不赚钱。

例如,比亚迪,2021年销量60.38万台,本土车商中市占率第一,但是2161.42亿元的营收中,却只有30.45亿元的净利润(含补贴款)。

而长城汽车的情况也差不多,2021年营业收入1364.05亿元,净利润67.26亿元,销售毛利率16.16%。

数据来源:IFind

从季度营收增速和净利润增速情况来看,长城汽车卖的车越多,净利润增速下滑就越严重。

到2月份底,长城汽车旗下哈弗品牌销量累计下滑27.8%;长城皮卡销量直接腰斩下滑58.75%;WY品牌销量下滑45.54%,支撑高估值的新能源品牌欧拉销量增速仅有10.5%。

主力车型销量下滑,新能源品牌增速滞涨的问题,对于长城来说短期难以解决,因为其品牌定位并不能支撑更好的价格传导。

2

互联网生态问题

新能源车比传统燃油车估值更高的原因在于,新能源改变了传统燃油车和消费者之间的关系,加入了更多的人机互动。

智能化和自动驾驶是汽车行业可以预见的未来,这样的技术研发需要大量的道路及驾驶数据来支撑的,也就意味着,车商要保证一定的销量来收集数据,供其研发。

目前行业主流的厂商除了特斯拉以外,基本都在顶着高成本先跑销量,一方面是因为互联网生态收入需要更多的用户,其次是也是为了更进一步的技术研发做铺垫。

而从长城汽车的销量情况来看,公司基本已经放弃了这样的想法,公司黑白猫等低价车直接暂停接单,把资源腾给了价格更高的"好猫"和芭蕾猫。

花20万元买一台长城,这确定卖的动?

靠这样的车型走量显然很难,这对于原本就缺乏互联网基因的长城来说,这样的逻辑崩塌是致命的。

知名基金经理张坤曾在易方达年报中说过:面对越来越高的市盈率,资本市场对企业的估值方法也越来越采用远期市值贴现,似乎只有这样才能说服市场资金。

而这样的估值方法风险在于,一旦市场不及预期,估值破裂,可能要面临30%-50%的股价下跌。

3

补贴退坡问题

根据最新政策,新能源补贴标准将在2021年的基础上退坡30%,其中续航300公里以下的没有补贴,300-400公里之间的,补贴从1.3万下降至9100元。

对于长城汽车来说,本身品牌定位就很难支撑高价格,加上材料成本高涨以及补贴退坡的问题,公司的盈利压力将更加凸显。

长城汽车2021年净利润67.26亿元,其研发费用投入90.67亿元,其中研发资本化金额57.98亿元,资本化占比为63.95%(比亚迪只有24.80%),如果算上研发资本化的金额,长城汽车的真实盈利能力是比较差的。

精彩评论