今天知乎港股上市,看起来还是有点意思的。

这市值才81亿港币,折合人民币66.8亿人民币。

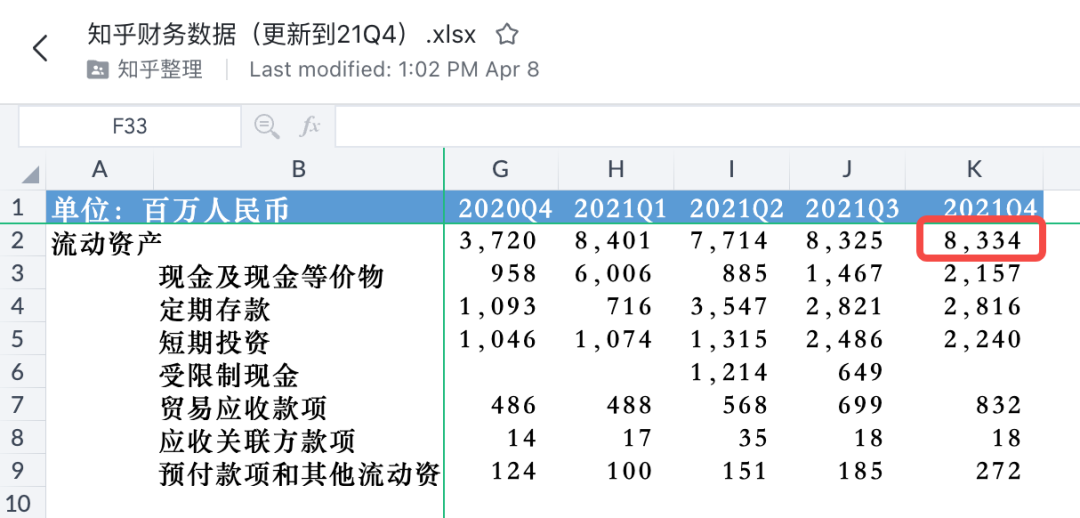

翻一下账上现金,83.3亿

也就是说,市值比账上的现金少了16.5亿人民币。

中丐科技股,当前的确行情不好,但市值比现金还少的,还真是,活久见。

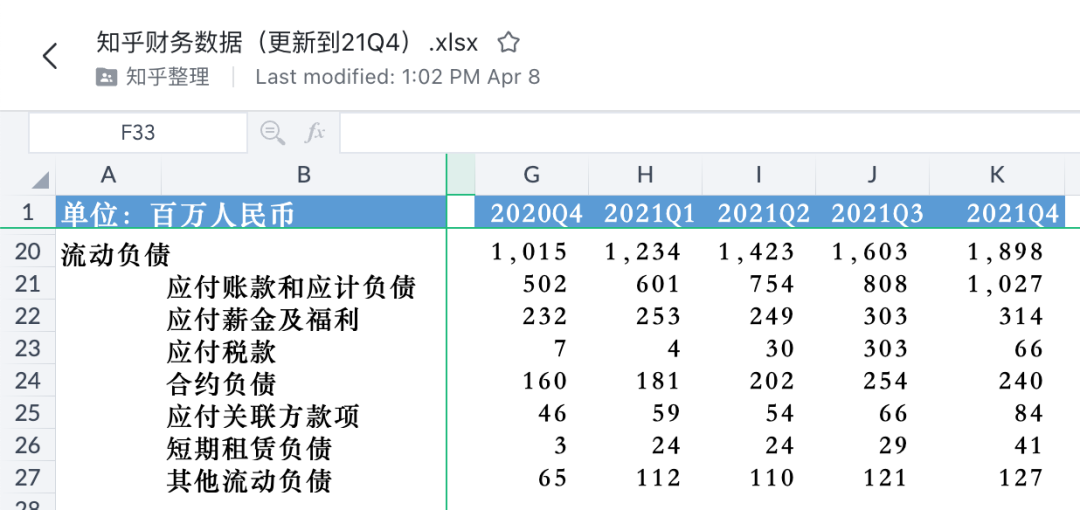

同样,我也查了一下负债情况。

金额比较少,结构非常干净,如果剔除经营负债,可以认为知乎的市值,是低于净现金的。

如果这事儿发生在搜狐上,大部分人或许不会太意外。

但毕竟是知乎,用的人还是挺多的。

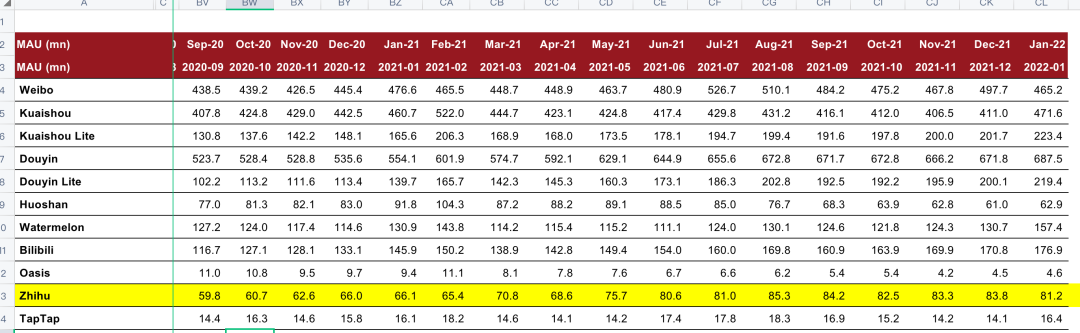

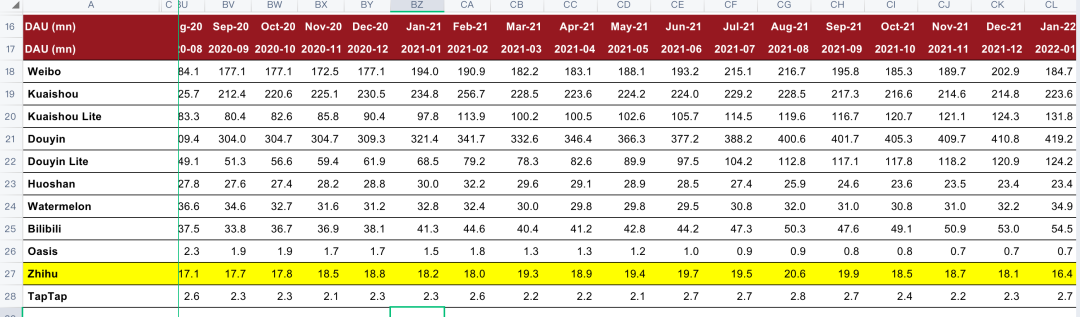

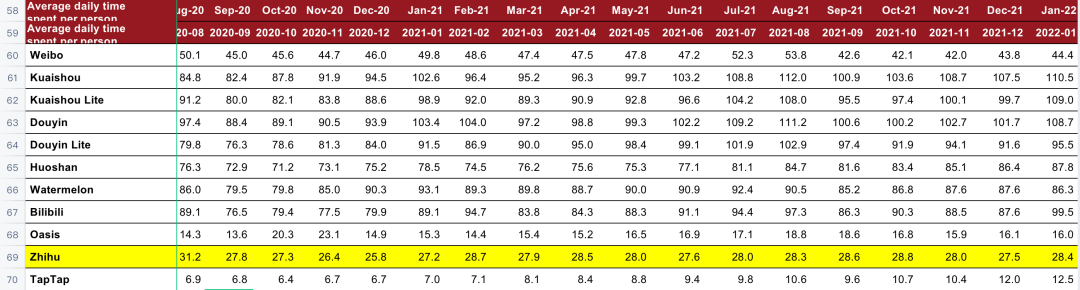

翻看一下QM的数据:

20年9月份,月活从5980上涨到现在的8120万,整体增长趋势向上,这一点还是很明显的。

但同期日活数据,基本没什么涨:维持在1700万左右,波动有限。

时长略有下滑:从同期的32.1分钟,下降到了28.4分钟。

看起来知乎是破圈失败了,毕竟粘性、时长下滑了。

但结合这两年短视频的冲击,似乎能得出,业绩表现不算拉垮的结论。

那么是市场错杀了吗?

可即便结合当下中丐科技股的状态,仍然不足以解释,知乎市值这个惨状。

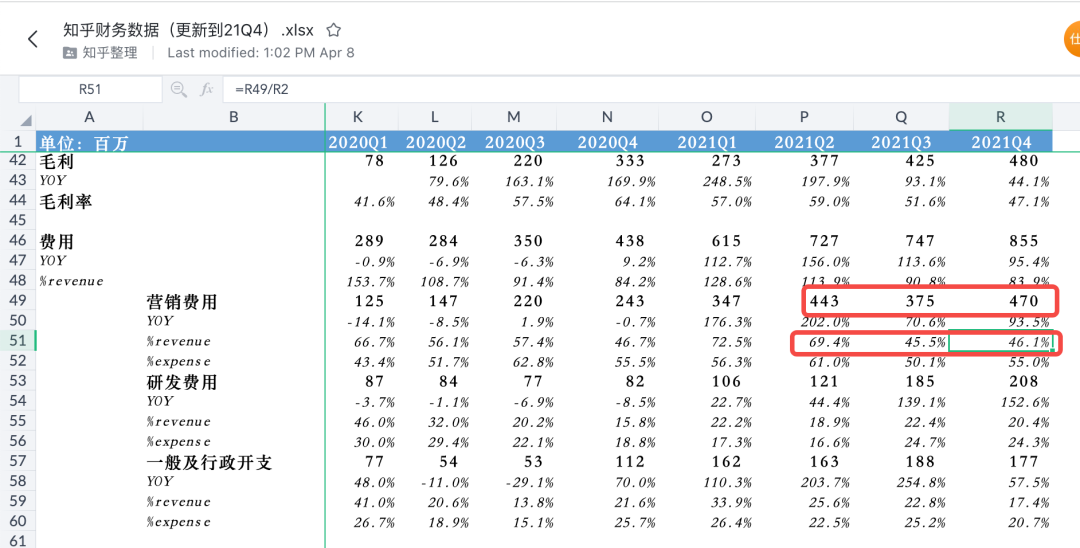

继续分析发现,原来是S&M费用高的问题。

结合业务增长趋势可以看到,原来“看起来不错”的业务数据,建立在持续不断的营销支出基础上。

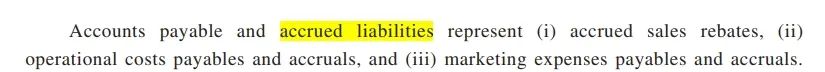

而且刚刚查负债结构的时候,发现负债高达10亿人民币。

知乎解释称这也和营销支出相关,应该是欠市场营销方面的供应商钱。

但我偶尔也去逛逛知乎,似乎没找到大量烧钱补贴用户增长的事情,也没看到类似“上知乎、赚金币”的活动。

很难理解这些营销支出是什么性质的,因此对这一费用趋势,暂时难以做分析。

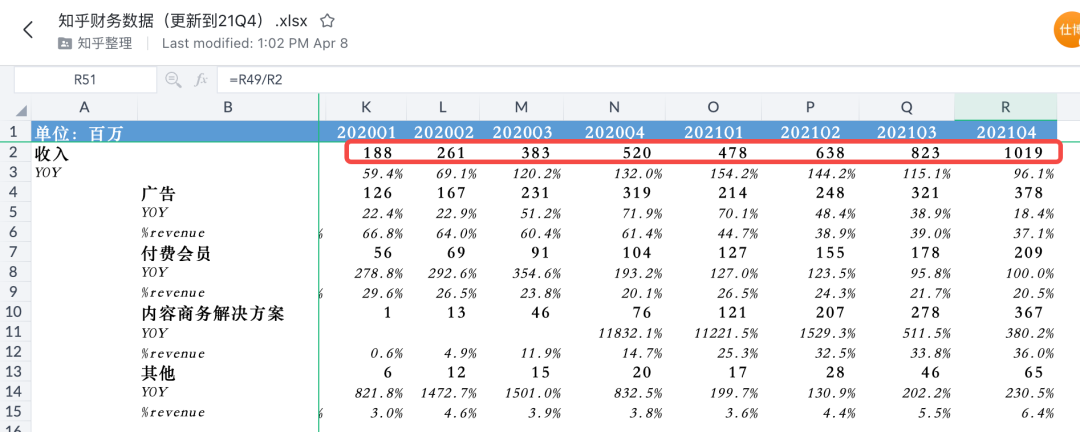

不过去看看知乎营收,发现其实增长很快,20Q1才1.88亿,到21Q4就达到了10.19亿。

货币化的进程不错。

但想想用户的行为习惯变化,就有不一样的感觉了。

知乎花钱买了流量,买了用户,然后赚了一些钱,增长也不错。

但这个过程,似乎不太在乎用户体验,于是出现粘性下滑,时长变短的情况。

总结一下:

知乎这个产品,对用户来说还是有刚需在。但现在用户增长没做好,商业化变现模型也不通畅。

而市场现在给出的价格,应该是认为知乎这种产品,没有太多商业价值。

当下周源团队,通过一番硬操作,做增长、做变现,但市场对此并不认同,继而给出负估值的定价。

关于知乎的吐槽、抱怨调侃,这里不需要论述。但引申出一类问题:

知乎这类产品,由于自身产品设计和定位原因,是否本就不适合商业化运作?

就如同豆瓣,留存在自己的世界里。

或者说,知乎这类产品,只能是一个非变现的流量产品。

其实当年的“贴吧”,也是如此,只不过百度把它过度变现化、商业化了,最终毁了这个产品。

知乎最好的归宿,或许是回归巨头旗下,成为自然流量中心,而不是营收中心。经营上保持基本盈亏平衡就行,也不要盲目追求用户增长。

回归到二级市场定价上,这类产品型公司,虽然满足了用户需求,但很难说有太高的股东价值,除非找到破解之道。

类似的比如脉脉、豆瓣,或许也是如此。

另外,最后想说的是,虽然知乎大概率被低估了,但我是不太愿意抄底的。

因为互联网赛道不存在什么价值投资,只有成长股投资。

要么有健康的用户增长,要么有健康的时长增长,要么有快速的货币化增长。

停掉增长的,或以极高代价增长的,都不是“初恋脸”。

而不管这中间哪个阶段被「卡住了」,都是需要甩掉“初恋脸”的。

当个好渣男吧!

精彩评论