作者:Manta

报告时间:2022年3月24日

投资模型:长期核心价值

研究笔记概要

三评:5B黄

三型: 长期价值

三刀:

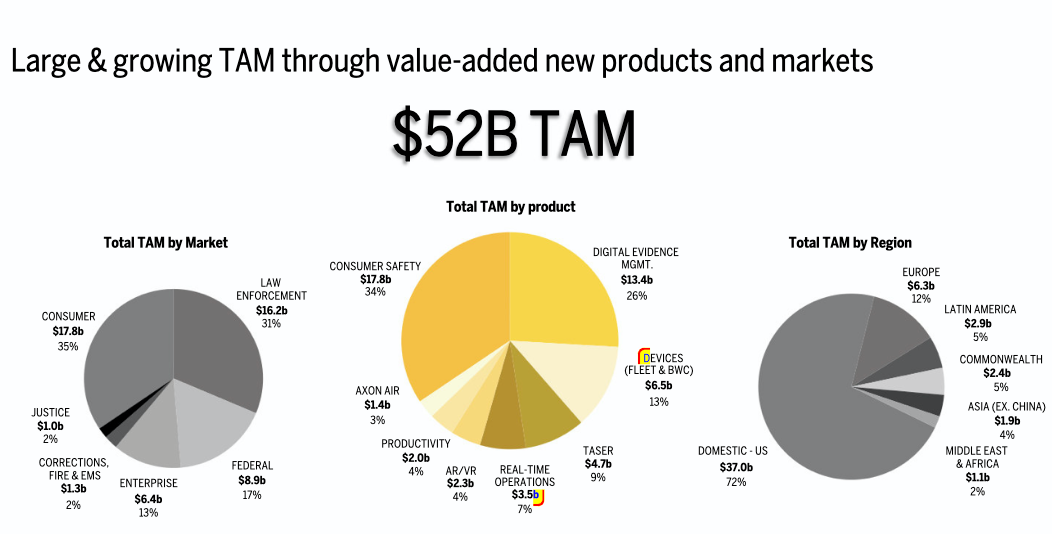

市场空间:美国警方除掉人员工资等成本,可用在Axon的TAM大约为100B-150B,公司自己给出的TAM大约在52B。

竞争:美国,加拿大垄断地位,硬件切入软件渗透的模式,数据管理加深了用户粘性;

渗透率:Axon的软硬件部分,大约占到警局总支出的大约0.5%-0.7%左右而已,硬件渗透率在美国大概还有一倍空间,但是软件的recurring revenue 想象空间很大。

公司简介

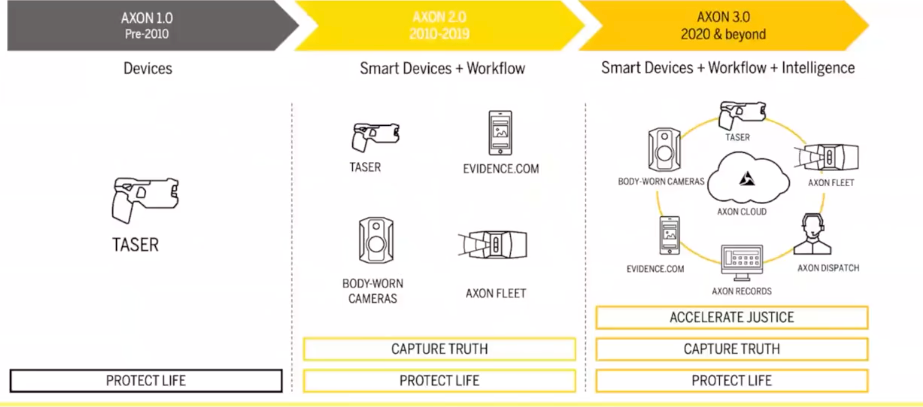

Axon Enterprise(股票代码 $AXON)创立于1993年,2001年上市。主营警用硬件(taser/body camera/sensor等)+软件的解决方案(数据管理/证据查询/文件autofill等等)。截至发稿日,市值为98亿美金。

01 基本介绍

1. 产品

(1)硬件

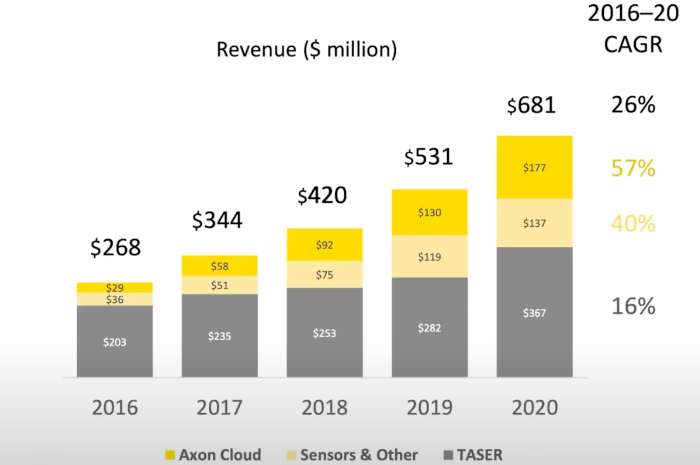

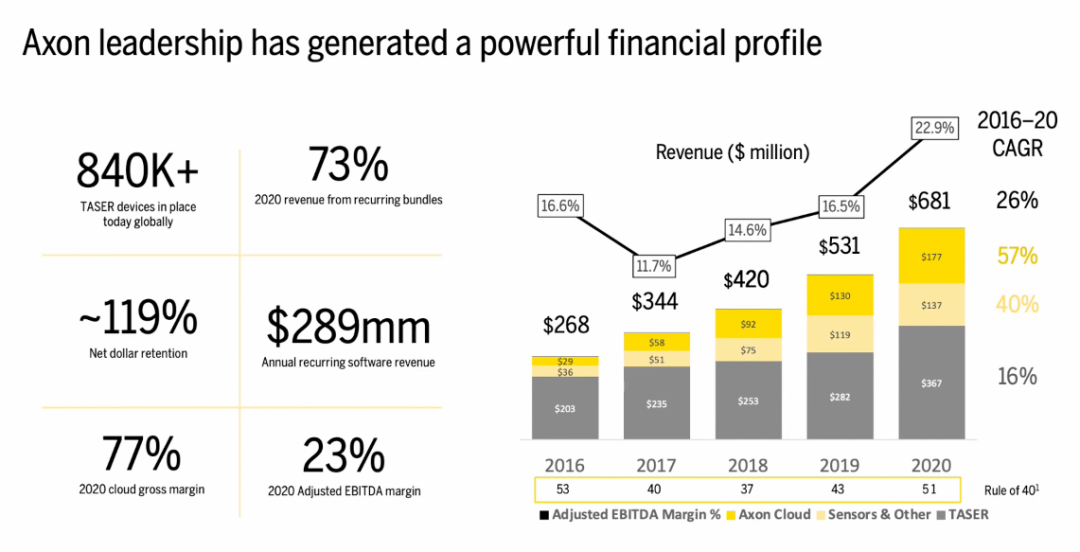

电枪:占比收入53%;65.8%毛利率,CAGR 16%

随身摄像头( body cameras)及传感器:占比收入20%,毛利36.9%,包括了无人机, ar/vr设备,body cameras等等;CAGR 40%

(2)软件

软件Cloud:占比收入26%;74.6% 的毛利率,CAGR 57%

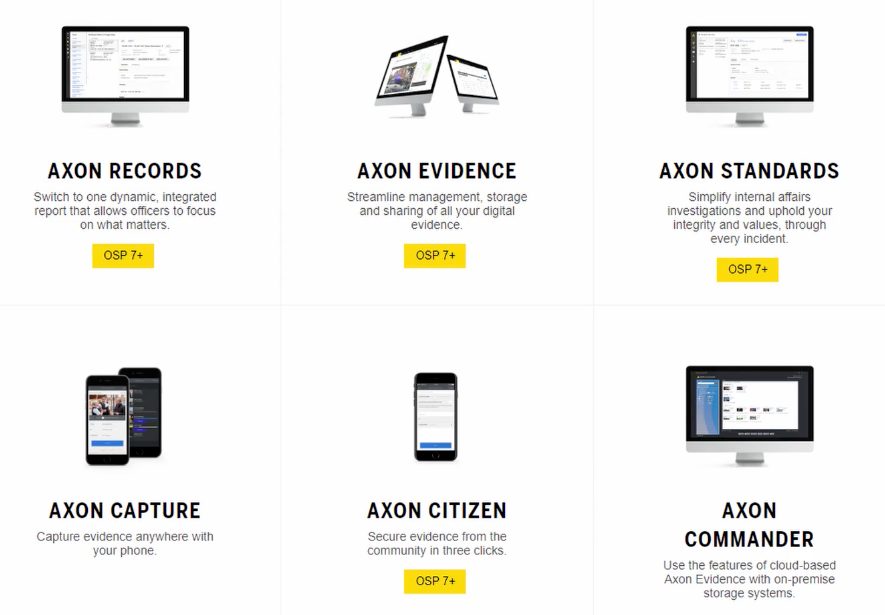

主要包括了:axon evidence (store footages/digital evidence searching);

axon records(auto fill paper work);

axon respond (让调度员实时看到警察的反应状态)。

2. 销售策略

1.续约合同会涨价,续约之后再续约依然很大可能会涨价

2.云服务没有明显涨价,渗透率有待提高

3.Axon的OSP 7+是一个硬件软件捆绑销售的模式,有利于大城市的采购和续约

3. 护城河

1. 网络效应(network effect)

2. 转换成本高

3. 品牌效应

02 核心问题 think as a CEO

1. 为什么警察要购买Axon的解决方案?

(1)硬件为切入口,软件做渗透,Axon在美国和加拿已经形成垄断:硬件+软件的切入模式在市场上独一家。

(2)让执法部门降本增效:软件系统自动化,让执法部门的人员减少重复的人力工作,省钱;同时让在执法机关的人员结构以及执法效率上得到改善。

(3)社会影响:美国执法机构面对的社会信任问题日益严重,Axon的运用提供了一种解决方案来平衡民众和执法机构之间的矛盾。

2. Axon 的业务粘性大吗?

(1)合同类型3-5年+ 套餐捆绑销售:使用body camera等硬件会产生大量的数据,后面几年的费用为软件端以及维护费用,类似于订阅式的服务,只不过是长期合同为主。执法部门不会轻易做数据转移。

(2)刀架+刀片的商业模式:硬件做切入,再渗透入云服务端的业务。硬件是敲门砖,但实际上最终左右客户粘度的根本是背后的云服务系统。一旦Evidence.com变成了一个执法部门越来越广泛采用的标准系统,这就会意味着很多其他做执法部门生意的公司(尤其是硬件公司)将会不得不接入Evidence.com寻求合作(比如警车制造商,比如监视摄像头等等)。

03 三刀分析

1. 市场空间

TAM:公司给出的全球520亿美金市场空间,从三个不同维度拆开看,如下图。

2021年初,公司给的TAM 还只有27B,但是在Q3的财报中给出了52B的TAM,主要增加了 digital evidence management (13b)和consumer safety(17.8b)。

(1)新增 TAM 解析:

Law enforcement & Justice: 针对这两个新市场的 TAM 为 $18.8B,通过Axon的body camerca 一天内可以轻松生成超过 40,000 小时的视频,这有助于加快法院系统内的司法公正。通过与执法机构合作,优化决策来帮助检察官和辩护律师加速司法程序。Axon 帮助管理其大部分数据,比如视频片段、文件&手机片段,并对其进行分析,以便司法系统能够安全地管理证据,同时减少文书工作的时间。

C端市场:个人消费者也可以利用 Axon 的设备和数据分析平台,Axon 能够连接来自其联邦机构以及直接来自私人的数据,以提高整个司法系统的效率。

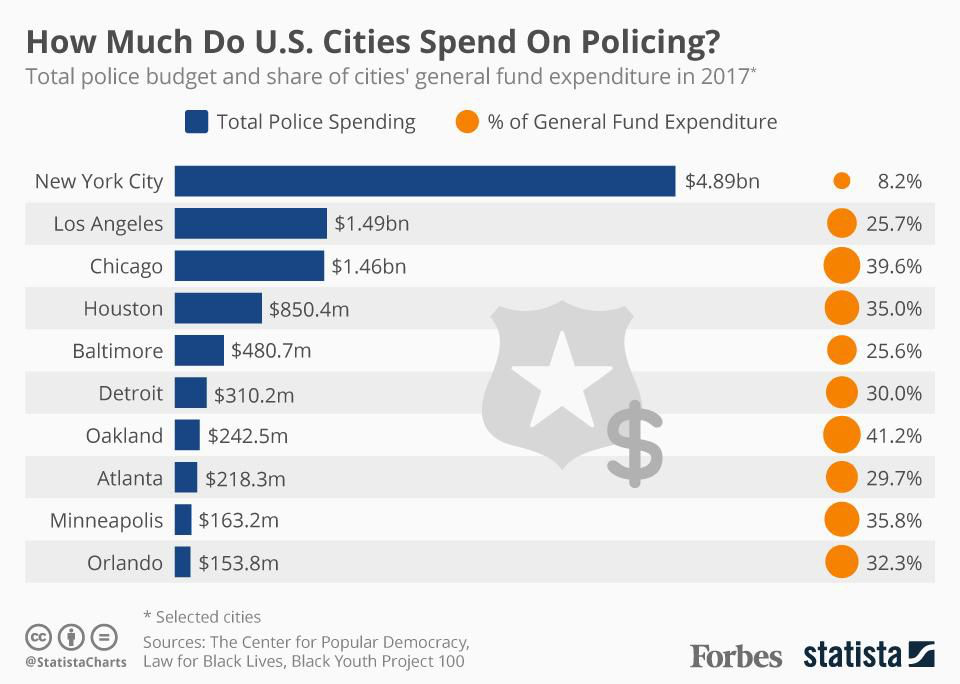

(2)美国的警用支出是多少?

美国每年在警用支出上大约接近1000亿美金,在监狱系统上大约花费800亿美金。

城市越大,相对的支出就越高,城市越有钱,支出就越大。除了纽约之外,可以看到其他城市在警察执法上的花费大约占据了市政基本开支的30%上下。

提高执法效率和质量,并且持续在科技和非致命性武器上投入是接下来执法部门的转变过程。

2. 渗透率

硬软件的预算,100B-150B,Axon目前的收入的TAM渗透率 0.5%-0.8%左右。从趋势来看,这个占比应该是能持续增加的,取决于Axon的运营和新产品线的推出。

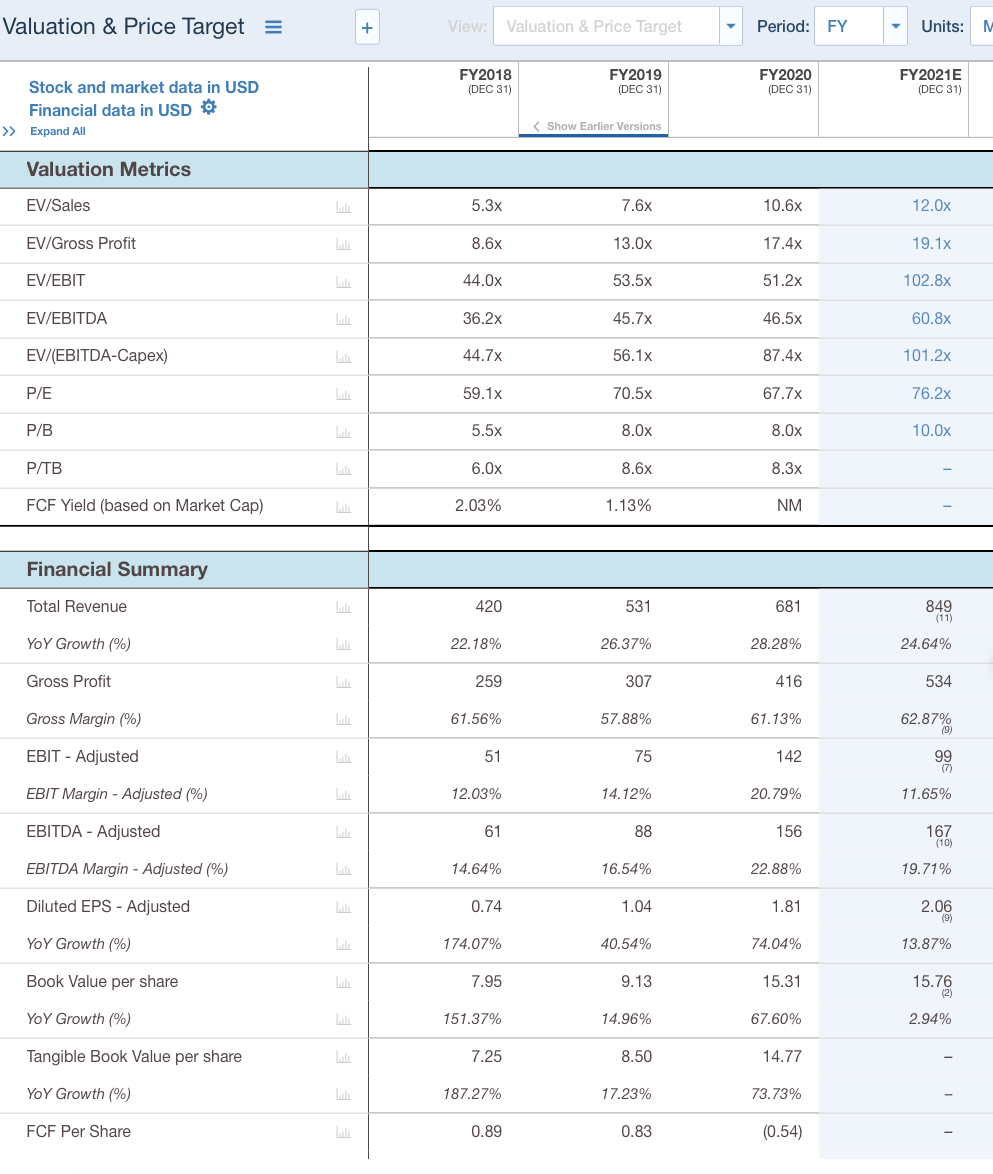

04 财务状况&估值

2021 Q3 预订记录为 $0.5B,增长 70%, 收入为 2.32 亿美元,同比增长 39%,而市场普遍预期为 2.01 亿美元 ARR 为 2.89 亿美元,同比增长 42% 国内收入增长 34%,而国际收入增长 70% 每股收益为 0.38 美元,超过 0.15 美元。

NRR: 119%;

Axon 发布了其最好的季度之一,同时传达了其保持每年超过 20% 的长期收入增长的计划,管理层预计 2022 年收入超过 10 亿美元(yoy18%)。

05 政策倾向

拜登政府高税收,各个州政府和地方政府都在新冠疫情冲击后想办法提高政府部门的运营效率和地方税收,对Axon来说是一个利好。社会执法透明度的发展对Axon来说只是一个大方向上的趋同。

投资风险

Defund the police 运动

宏观市场下跌风险

参考文章:《重看Axon Enterprise,我才知道我当年发现了一家很厉害的企业》

-全文完-

作者免责说明:

本报告的信息来源于已公开的资料,本人对该等信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本人于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可升可跌。过往表现不应作为日后的表现依据。在不同时期,本人可发出与本报告所载资料、意见及推测不一致的报告。本人不保证本报告所含信息保持在最新状态。同时,本人对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本人不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本人无关。市场有风险,投资需谨慎。投资者不应将本报告为作出投资决策的惟一参考因素,亦不应认为本报告可以取代自己的判断。

关于万木(点击了解)

万木是一个笃行集体智慧和众包协同的精英自治投资平台,汇集了一群优秀而勤勉的专业二级市场投资人,在此共享投资收益、共同学习。万木投资群组基于实盘交易,力求让真知灼见可落地执行。在万木,专业投资者可以创建自己有明确风格的独立投资群组,也可以加入已有投资群组,万木希望通过众包形式让每一位投资人贡献观点同时收获价值。

一枝难独秀,万木易长青。

万木放眼全球投资,诚纳海内外精英

精彩评论