各位读者好,我是villike,很高兴见到各位。

开始正文前,如果您没看过下面这篇文章,请务必看看,里面清楚地介绍了:这个号是干什么的、读者能从这里获得什么、不能获得什么。

给我所有读者的一封信

给我所有读者的一封信(语音版)

最近正在密集地分析牧原、准备牧原的文章,上一篇(这家公司,确实疑点很多)是最新的部分。

下一篇文章我已经在准备,今天想给你们分享一篇我最近关于估值的思考,我自己感觉是有比较大的收获的。

考虑到这篇文章的方法性比较强,对投资者有帮助,在方便的前提下,请帮忙转发出去,谢谢读者们的支持。

希望本文对你们的投资也有帮助,以后你们在后台回复“估值”,就能找到这篇文章,或者点击文末的“收藏”。

最近我完成了一件对自己意义重大的事情,就是重新阅读巴菲特历年致股东的信(早年是致合伙人的信),并在此基础上,完成了对我自己投资体系的反思、优化和调整。

调整后的投资体系,我会逐渐分享给读者们,让你们有全貌地看清楚,我的投资体系是怎样的,阅读的思考和感悟,后台回复巴菲特就能看到。

在看这些信的过程中,我无意中好像想明白了一个事情,就是巴菲特的估值方法,以2012年的一段摘录为引子,讲讲我的看法。

以下是摘录。

2012年:At appropriate prices – and that means at a very low multiple of current earnings – we will purchase more papers of the type we like.

翻译:如果价格合理——这意味着很低的市盈率——我们会买更多那种我们喜欢的报纸企业。

以下是我的思考。

这是我第6遍通读巴菲特致股东的信,一遍比一遍的感触深,在我的脑海中,关于巴菲特一直有一些困惑,其中我最感兴趣的一个就是:

巴菲特到底是怎么给企业估值的?

最根正苗红的方式,巴菲特在早年信中明确提出,就是自由现金流折现(DCF)。

但是,他也明确提出,这是“理论上”来讲,最正确的办法,另外,不知道芒格在哪里说过,他从来没见过巴菲特拿计算器去用DCF折现。

整体来说,巴菲特对他的估值方式闭口不提,这么多年的年报,他每次都是浅尝辄止,只会告诉我们一些“内在价值是一个区间”、“每个人的估计会有很大差异”之类的表述。

直到我看到摘录这一段,在我脑海中很多的部分,开始一点点串起来,我好像明白巴菲特的估值方法了。

首先,理一下巴菲特致股东信中的素材,目前我们知道的东西有:

1、理论上来讲,DCF是最正确的估值的方式,但这只是理论上来讲;

2、巴菲特自己从未在信中用DCF作为工具,做过估值的示例和案例;

3、芒格说自己从未见过巴菲特用计算器去算自由现金折现。

根据以上3点,我认为可以合理估计:

DCF只是一种思考工具(自由现金流数量、实现的时间、折现率),巴菲特是不会真的用这种方式去估值的。

以上已经是很重要的一个结论了,我们接着来看,还知道哪些事情:

4、我曾经在一本书上看到过,巴菲特曾经告诉一位财经记者:

他不会给不同的企业设置不同的折现率,用的折现率都差不多,但不同企业的安全边际可以设置得不同。

5、巴菲特在早年(印象中是80年代)的信里,曾经给过一个案例,就是如何给报纸企业估值,当时他的说法(当然只是举例,用“say…”(翻译为“比如说…”)这种表述方式)是:

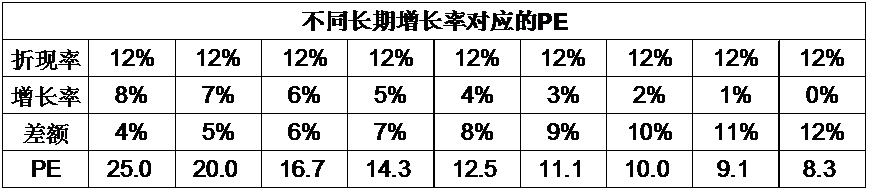

10%的折现率,6%的自由现金流永续增长率,就是25倍的市盈率。

6、这几十封信中,讲 DCF(目的是说清楚理论正确的做法)的次数,印象中不超过2次,但说起市盈率(用以说明一家企业股价贵不贵)的次数,绝对在10次以上。

比如摘录这里,“如果价格合理——这意味着很低的市盈率”。

根据以上3点,我的猜测是:

巴菲特设定了自己的折现率(也就是目标收益率),然后根据各个公司可能的长期增长预期,设定好了自己的买入PE,这里面的关键变量有2个:

第一个,折现率。

折现率,反映的是对一笔投资的目标收益率,这个变量又可以分为两个因素:

一个因素是企业增长带来的收益率,一个是低买高卖带来的收益率。

在巴菲特这个案例里,最终的目标收益率是明确的:

巴菲特说过很多次,他的目标收益率就是15%,不清楚的是企业增长和低买高卖在这15%目标中所占的比例。

考虑到巴菲特“不愿持有10年,就不要持有10分钟”的长期持股理念,暂且把企业增长预期设置为12%,低买高卖设置为3%(我是不会告诉你们,这个12%是我反推试出来的)。

第二个变量,是各个公司的长期增长率,关于这一点,我们已经有一些已知因素,可以作为锚定值:

因素一:美国GDP这些年的增速,大约在2%左右,考虑到上市公司是经济主体中的佼佼者,这个增速,大致可以作为上市公司最低的预期长期增速。

因素二:巴菲特和他的老师格雷厄姆,都曾经表示过,指望一家公司能够长久维持8%以上的增长率,是不现实的,所以这个8%,可以大致看做长期增速的上限。

这两个因素合在一起,根据PE=1/(折现率-增长率)的公式,就有了下表:

这个表,我猜测就可以作为巴菲特对一家公司的估值判断。

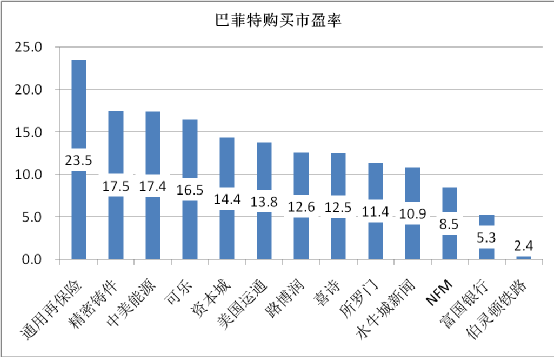

我们看看,根据历史材料的统计,巴菲特买入的公司的市盈率都是多少,见下图。

很明显,没有一家是超过上表的上限——25倍市盈率的。

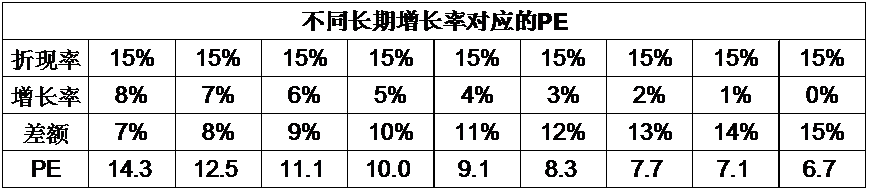

再进一步,如果我们把上表的折现率调高到15%,即预期是:

不靠市场波动赚钱,目标收益率全部通过公司内在价值增长实现,上面这个表,就会变成这样:

再回头对照一下上面那个图,发现有意思的事情了吗?

上面的13家公司,只有4家PE是明显大于8%增长率假设下的14.3倍PE的(14.4不算)。

而这4家的情况分别是:

可乐是巴菲特钟爱的超级品牌,通用再保险当时的经营状况是有问题的,中美能源原因不知,而精密铸件巴菲特后来直言“对价格的判断出现了重大失误”。

上图中的购买公司,大部分公司PE在8-15倍之间,大约就对应上表2%-8%的增长率,刚好差不多是我们上面说的上限和下限。

我觉得这不是巧合,这有可能就是背后的估值逻辑。

我猜想,对于巴菲特来说,估值本身是很容易的,也没那么重要,真正重要的是,目标公司是否能真的达到一定的长期增长率,毕竟长期保持增长,是一件很困难的事情。

具体到一家公司,要实现预期的长期增长率,这里面有几个台阶:

首先,这公司得一直在,如果很容易就会被社会给淘汰掉,那就不行了。

要实现这一点,这公司所在的行业,得是一个稳定存在的行业,负面案例比如马车行业,几乎就是一个消失的行业。

第二,光“存在”还不够,公司所在行业的发展,至少要能跟上GDP的发展,这就要求,行业的赚钱逻辑要在。

负面案例比如报纸行业,这就是一个赚钱逻辑逐渐崩塌的行业,别说跟上2%的GDP增速,萎缩都是难以避免的,只是不会像马车行业那样几乎消失了。

第三个,在一个“一直存在,而且至少能跟上社会整体发展速度”的行业里(注意引号里的“至少”),这公司还要能实现高于社会上其他企业的增长(注意我说的不是“行业里”而是“社会上”),那就需要有一些别人做不到的事情,也就是竞争优势。

理解了上面这些,投资者需要找什么样的公司就呼之欲出了:

身处一个赚钱逻辑没有崩溃的生意,而且具备良好的竞争优势,当然,你还要能看得懂,不然你也判断不了前两点。

回过头来看,你说投资能有多难呢?我觉得把盈利预期放低,反而可能更容易成功。

具体来说,我们不需要判断企业未来几年的业绩增长,甚至不需要判断长期增长率是8%还是2%,我们只需要判断:

1、这个企业会一直在,产品服务会一直被客户需要;

2、这个企业有竞争优势,别人“干不掉他”,而且他还能活得越来越好;

3、买入价格不要太高,至少不要高于8%的长期增长率,也就是25PE,如果你要保守一些,不要高于15PE就好了。(我个人对大多数企业的第一次买入价格为16PE)

当然,如果你对一家企业有更准确的判断,或者企业具备一些特点,可以让你更容易判断长期增长情况,那就更好了。

我们下一篇见。

精彩评论