首先,介绍下自己,本人从事美股交易期权5年,目前专注于一些期权结构的研究,目前正从事一些低风险的theta套利活动。这是本人从IB link到老虎后发的第一个帖子,老虎社区是个年轻有活力的社区,希望以后多多交流。$标普500波动率指数(VIX)$

在这里我尽量用通俗的语言来解释VIX,这里尽量少提一些你能在百度上搜到的关于VIX的东西,用我自己的语言来描绘。但不可避免会接触一下期权的知识,因为VIX由期权而生。首先你要了解隐含波动率(以下简称IV),如果你不了解建议请止步于此。

言归正传,我们今天要讲的是VIX,众所周知也就是恐慌指数。他是对未来30天标普500指数波动性的预期。这里要注意的是标普500指数的代码为SPX。SPX和VIX均为CBOE的产品,一般IB和老虎的用户是看不到实时数据的。IB默认只能看到延迟的数据,老虎的客户端是完全看不到。这里也希望老虎证券能开通SPX和VIX的订阅,这是非常重要的2个指数。想开通这2个指数的虎友,可以用自己的账户登录盈透网站在数据订阅内选CBOE Market Data Express Indices,费用是2.5美金一个月。

SPX本身不能交易。但跟一般的股票一样有期权链,流动性也非常好,而且期权链非常完整。有每周到期的,有每个月到期的,也有每季度的。SPX的期权交易仍然保留着古老的喊单交易模式(Pit Trading)。每笔大于50手SPX期权交易通过券商的交易所席位进入地坑(Pit)进行交易。交易信息通过三种形式传递:口水、手势和纸片。你不要笑,有时候跟你切身相关。如果你一个SPX的铁秃鹰迟迟无法成交,可能仍在交易员的手上。修改较低的手数可以让你让电子单帮你成交。在SPX庞大的期权链中,与VIX有关系的只有2支——离30天最近的。例如今天用于VIX计算的SPX期权链为5月19日和5月26日。打开这2支期权链,剔除所有没有交易的行权价格,其他所有行权价的IV进行加权计算,得出了最终的VIX结果。如果你想要知道计算过程,可以参阅CBOE网站上的VIX白皮书,不过如果你没有数学系硕士以上学位我建议你放弃。

我们知道了和VIX有关联的2个期权,接下来我们看2个影响VIX的因素。

1、 Fat Tail Risk*(肥尾效应)。

我们知道VIX往往是在市场下跌的过程中上涨,与SPX往往是负相关。例如近期,投资者对法国大选、美国政府停摆、朝鲜局势等未来事件感到不安,纷纷买入深度价外的看跌期权作为保险。因为上述事件都是一个月内会有结果,所以打开30DTE附近的期权,展开期权链,你可以看到10delta以外(也就是90%概率会烂掉)的看跌期权上有可观的交易量和持仓量。投资者对这些深度价外的PUT的追逐,推高了他们的价格,也推高了对应的IV,即为肥尾效应。

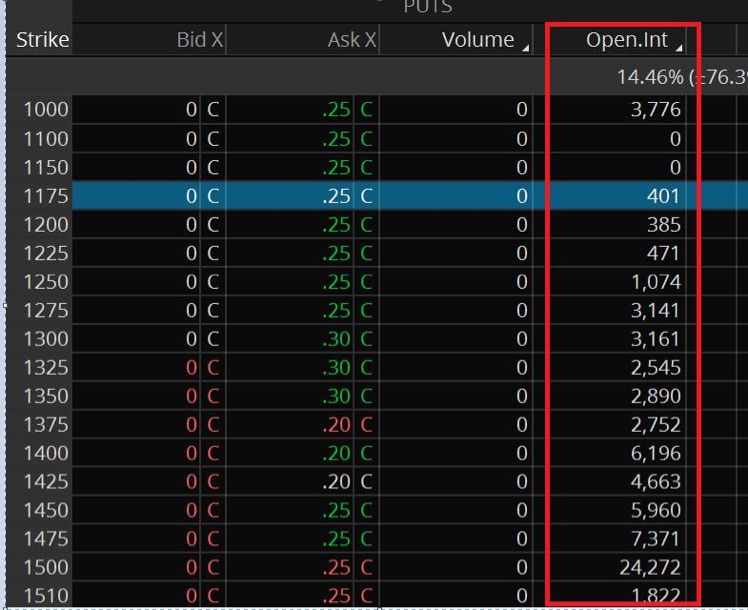

根据VIX的计算模型,这些深度价外的PUT都会被代入计算。因此VIX在这种情况下会显著升高。另外一种情况在市场利好不断持续上扬时,CALL端的肥尾效应并不明显,贪婪比恐惧显得更有节制,这也是为什么VIX在下跌比上扬时更敏感的原因。根据以上原理,VIX有时候会被一些大型的机构操纵,特别是VIX期货交割日,机构会大肆买入非常廉价的价外的PUT,大部分在0.05-0.20之间,推高VIX(如图所示,大盘1500以下的价位的PUT存在5万多手)。 所以喜欢交易VXX、UVXY等衍生品的朋友应避免在VIX期货交割日附近做交易。

2、Put-Call parity(看涨看跌平价原理)

简单地说,抛开利率的影响,公式就是C=S+P。买入1手开涨期权(C)等同于买入100股正股(S)并买入1手看跌期权(P)。也就是说C、P、S任何一方都能用另外二个来实现。比如VIX正股我们无法交易,我们可以通过S=C-P也就是买入看涨卖出看跌来实现买入正股的操作。更重要的是,这三者是互相制约的。

记得我们提到肥尾效应的时候,Put的价格会被推高,会显得更“贵”一些。既然是贵的东西,我们就拿来卖。同时移动公式,我们可以得到P=C-S,也就是说我们可以买入看涨并卖出股票实现完美对冲,把Put“贵”的部分收入囊中,实现无风险套利。但是别高兴太早,这里是华尔街,机构的超级计算机(algo)以百万分之一秒的速度扫描这整个市场。一旦有这种机会,C和P之间的差价会马上被填平。也就是说Call和Put一直是平价的,Call端的IV被Put牵连,一起影响着VIX。

还有几点概括:

1、因为肥尾效应,VIX不同于SPX 30天到期期权的iv,实际上它更接近25%Delta的IV。而且对otm的IV很敏感,也容易被操纵。

2、VIX本身不可以被交易。受最接近于30天的2个期权的影响。随着时间推移,低于30天的那个到期日的比重会越来越低,另外一个会越来越高。

3、VIX不同于VIX期货,但是影响着VIX的term structure(中文翻译成“期间结构”不知道对不对)。VIX期货和term structure另文说明。

4、VIX的急升不一定会意味着市场的暴跌。投资者对未来某一确定性事件的担忧,纷纷买入价外put作为对冲从而推高VIX。我们现在所处的时间是个最好的例子,虽然这种情况不多见。

精彩评论