糖水注:这篇文章理论上是当晚财报就出了,因为特殊原因,今天才发出来。也好,汤圆哥更好的理清思路。给大家讲述了我持有猎豹的原因?猎豹该看什么?大跌之后,我们应该怎么应对?这是一碗甜的投资糖水,告诉你不怕。

猎豹财报,营收增速是关键

营收是否增长,是衡量了一个企业业务的发展的重要情况,尤其对于猎豹这个从工具化产品转型内容产品(主要是直播Live.me)的公司,如果在营收增长的情况下进行转型,将会顺利很多(汤圆哥说了废话,因为不转型营收增长很关键),那我们看看猎豹$(CMCM)$的营收数据是怎么样的。

1.猎豹Q3发布时,给下一季度(即4季度)的指引是12亿元-12.4亿元,代表4%-8%涨幅。

2.这次Q4的真实数据是怎样的呢?结果是营收12.747亿元,超了指引上限12.4亿元2.7%(这叫做超预期)。

3.Q4结束后,猎豹给出了指引,预计17年Q1营收在11.50亿元-11.90亿元之间,同比增长3%-7%,这个增长比之前的指引的上下限分别低了百分之1个点(这可以理解为不及预期,因为上季给的指引是4%-8%涨幅)。

为什么超预期了还跌呢?

我的看法是,Q4是超预期了,但是是在很低的基准上超了很少一点,如此低的基准,加上,在猎豹PE不算低(预期都能有40倍市盈率)的情况下,不超至少至少5%,完全会被市场当成利空业绩。

关键是大家对猎豹未来有所期望的Q1指引却还比上季度的低1个百分点。

猎豹移动,市场对你的期望远远高于你的表现

更更更关键的是什么?在于大家对猎豹要求的绝不仅仅是个位数的增长,更别说还比上一季低1个百分点的营收指引!原因在于猎豹是:

1.中国互联网公司出海的典范,就好比大疆开创了消费级无人机市场,猎豹清理大师(clean master)几乎是出海成功的操作样板(最新季报海外收入占总收入65.3%);

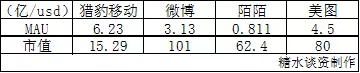

2.即便在国内都是佼佼者的MAU 6.23亿 vs 微博3.13亿 vs 美图4.5亿

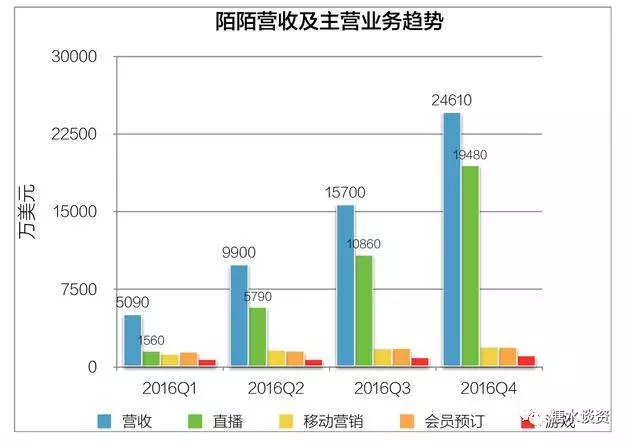

3.是工具转内容的领军者,而内容是万人瞩目的直播(产品叫Live.me)。为什么万人瞩目,看看陌陌80%的直播业务占比,然后是同比524%的4季度营收增长,就明白了。

怎么对待大跌的猎豹?

从上面简单的数据来看,对于持股猎豹的投资者,我觉得如果还想继续持有猎豹,需要些耐心,等待后面季度的表现(下面有说),对于我自己,愿意等的原因,在于对国内优秀管理团队,及出海方向,以及工具到内容转型的认同。

当然还有很重要的原因是,猎豹的mau比微博、陌陌、美图大,但市值却是3家中,最小陌陌的1/4,这中对比下,猎豹显现出明显的值博率(这是简单粗暴的对比,具体还不能简单这样比,但足矣说明些问题)。

先别下结论,17年Q1财报中的Q2指引,才是关键

持续跟踪过猎豹的人可能才知道,这次的财报并不是最关键的,最关键的是接下来Q1的财报,因为要留意的是Q2的指引。为什么?

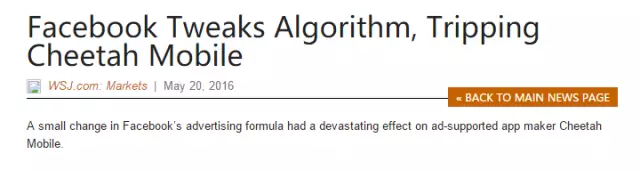

因为猎豹在过去相当长的一段时间,靠Facebook带来了相当靓丽的营收,在16年1季度的时候,这个友谊小船翻了,Facebook调整了算法,结果就是导致曾11个季度100%以上增长的猎豹移动戛然而止,营收同比增长瞬间下滑到16年2季度的18%。

结论就是:投资者应该重点看17年Q2的的业绩来跟16年Q2的对比,那是自力更生后的自己与自己对比。

对于市场关心的内容转型,即直播Live.me

猎豹是放在互联网增值业务核算的

Q3的时候:互联网增值业务收入同比增长11.0%,环比增长38.8%至1.105亿元(1660万美元)。

Q4的结果是:互联网增值业务同比增长133.6%,环比增长88.9%至2.087亿元。

这个角度看,是往好的方向走的,只是,市场想要的更多。

要什么?想要陌陌这种。

陌陌的直播业务营收在16年3季度的时候,就是猎豹最新Q4的至少3倍以上(3倍是预估数,live.me没有具体公布,只公布了分部数据),却依然是翻倍的增长到4季度的1.9亿美元!

继续保持对Live.me观望及期待

从观察来看,Live.me当前是有足够的生存能力了。1月,2月,3月Live.me都在安卓榜位居前列,是社交第一,整体排名比Q4还要高。以下引用业绩发布后CEO傅盛业绩发布会关于Live.me的原话:

现在Live.me的用户规模和活跃度以及用户付费意愿都在高速增长。在不到1年的时间里,Live.me成长为美国时尚年轻人最喜爱的社交产品之一。

据APP Annie数据,自2016年8月起排在Google Play美国社交产品畅销榜第一名,和苹果应用商店美国社交产品畅销榜第五名。本季度,我们加入了“附近”功能,帮助用户发现周边有意思的人和事。我们很高兴用户依旧十分喜欢使用Live.me平台上的虚拟礼物来社交和互动。

未来,我将不断打磨产品,让用户更加轻松愉悦地使用这款产品,并在我们的直播社交平台上分享他们的日常生活。

估值可以贵,也可以便宜,关键在于对公司的信心

另外,在估值的角度上看,我跟推介过猎豹的朋友也提过,这是个风险收益并存的公司,持股要有心理准备。

风险就在于当前估值从PE的角度并不便宜,17年能在40倍以上,但对应增长却是个位数。

但也有从好的角度来看估值

比如PB和EV/SALES(以下为17年预期数据)

1.PB我做几个简单对比:猎豹3.08,微博10.25,陌陌7.75

2.EV/SALES呢?猎豹2.08,微博10.33,陌陌5

可能你看不懂这些数字,说简单就是,如果猎豹的净利率能提升上来,PE估值,就会迅速下降变的便宜,如果能像微博那样,那估值立马下降1半以上。

或者如果以陌陌市销率角度来估值,猎豹比陌陌便宜一半。

关键就在于,你对猎豹净利率(即猎豹的盈利能力,管理能力,或者是市场竞争力)提升有没有信心。

比如净利率的提升其实并不是一件简单的事,需要面临企业效率还有残酷的市场竞争。能在这点做的比较好的也不是没有,最近的例子就是微博,我在上篇文章《你以为的微博大涨却大跌?理由很简单,你却一脸懵逼》有提到过,佩服微博管理层净利率能从16年1季度的6.5%提升到4季度的27.6%。

投资糖水

从我个人的仓位配置,和对猎豹的理解,当前我是保持乐观的,今天猎豹的大跌,如果你是抱着长期看好的角度,还不用太担心,可以等等看(前面提到的看Q1给的Q2指引),毕竟猎豹远远不是出现黑天鹅,或是资不抵债这种严重事情。

欢迎关注我的微信公众号:糖水谈资

精彩评论