三季度财报拼多多盈利了!消息一出,拼多多当天涨幅超过20%,股价一路狂飙超过155美金。阿里活跃消费者已快见顶,专注下沉市场的拼多多日活还能涨到哪里去?多多买菜是不是给韭菜讲故事?合理估值到底是多少?本篇为大家提供我的见解。

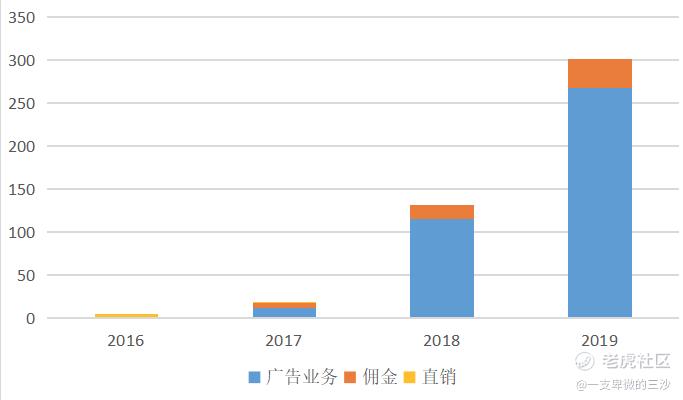

拼多多的营收从哪里来?

拼多多的营收分三部分,广告业务、商家佣金、直销收入。直销收入是2016年母公司拼好货的业务,当年主打生鲜水果,2017年开始已逐步放弃。商家佣金较京东、淘宝低很多,为交易额的0.6%,而实际上结合历年GMV来看,平均只有0.35%,这是因为平台为了牢牢稳固部分KA商家,会给予服务费减免的政策。

拼多多上市以来一直亏损,之所以还被看好,一是因为惊人的增长率,二是寄希望于日后占有的下沉大市场。如果拼多多要继续实现营收的增长,收入绝大部分还要来自这两项,我们分别来看。

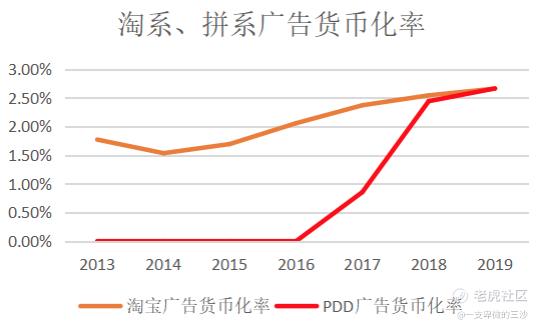

1.广告。商家的广告投入与广告的投产比、流量有直接关系,如果投产比能保证商家盈利,商家一定会愿意花更多钱购买流量。一般来讲,广告花费占商家销售额的10%左右是比较合理的,因为平均来看商家的毛利率一般在20-30%左右,利润比较高的商家如女装、化妆品等类目愿意花40%-70%销售额的钱来引流。

对比淘宝广告营收货币化率,两个平台在2019年几乎完全相等。广告变现能力与平台GMV、广告推荐技术进步、商家利润等都相关,但按淘宝近10年来的趋势,三年之内,广告货币化率最多到3%。

2.交易佣金。交易佣金也是一项与GMV直接挂钩的收入,可以断言,拼多多绝无可能提升佣金比例,拼多多之所以 吸引了很大一批中小卖家,原因就是店铺佣金低,对个人卖家和企业卖家一视同仁,如果贸然提升佣金比例势必会伤害很多商家。因此,拼多多的营收天花板是多少,归根到底看GMV就够了。

拼多多的GMV到头了吗?

电商平台GMV=活跃用户数X人均消费金额。

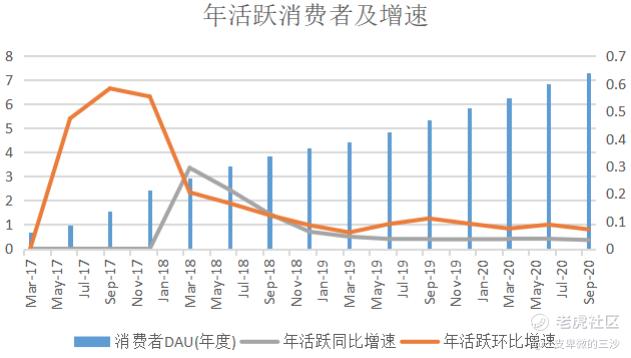

活跃用户数

目前拼多多最新年活跃账户已达7.3亿,已快追平阿里,同比来看,活跃账户增速仍有30%+,但季度环比增长已降至7%。(对比阿里同比增速8%,环比增速2%)

与在【深挖阿里】一系列中的估算类似,有网购能力者占人口82.1%,一线城市占比总人口5%,假设除去一线城市人口,其他地区中国人都可能成为拼多多用户,那拼多多用户上限是14x95%x82.1%=10.92亿。

如今用户增速也逐渐放缓,预计2021年季度环比增速5%,2022年3%,则2023年将到达峰值。往后营收增长只能依赖人均年消费的增长。

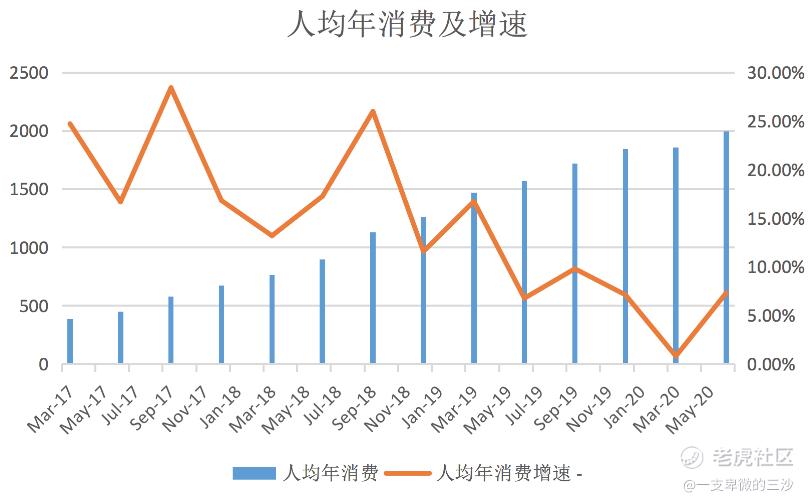

人均年消费金额

阿里2019年公布的数据,其中新增的下沉市场用户人均首年消费只有2000元。财报中显示拼多多的人均年消费额季度环比增速已降至7%,拼多多的人均年消费会超过淘宝吗?如果同样只有2000岂不是不会增长了?真实的情况会是这样吗?以下部分没有数据做支撑,认为没有道理可以当做胡说八道好了。

实际情况淘宝与拼多多可能并不相同,原因有以下几个:

(1)淘宝公布的所谓人均年消费2000,只是新用户第一年的消费金额。

(2)拼多多之所以先打开下沉市场,是因为淘宝京东价格高,用户愿意在拼多多购买自然也愿意多买,这当然有待后续财报中验证,恐怕一两个季度便可见分晓。

农村人口网购少也与物流不通畅等问题有有关,随着“内循环”,电商在农村的渗透,二三四线城市消费水平必然会持续增长,只是多少的问题。距离淘宝近万元的人均年消费,成长空间还很大。

拼多多成本几何?

拼多多的营销费用被很多人诟病,几乎所有的媒体(包括吴晓波等)都在说,拼多多的获客成本从77跃升到了163元,这个成本怎么得来的呢?

很简单,就是直接用营销费用/年活跃,只能说这种算法是无知的!无知在不懂互联网广告、不懂电商。我不是要给拼多多的亏损洗白,拼多多的亏损现在的价格并没有低估,只是客观解读财报而已。拼多多的营销费用里包括广告费、优惠券补贴、工资、员工福利和其他营销相关的费用。广告费主要对获客有帮助,而优惠券补贴对提升消费有帮助。甚至获客、补贴购买之间重合也不小。

如果能减去补贴费用获客单价会更真实,可惜补贴费用我们不得而知了,但其实有种估算方式更准,即按营销费用占平台GMV比例。为什么呢?

因为拼多多的营销费用并不一定能直接带来用户。拼多多的广告费分为线上和线下,线下主要是品牌广告(包括赞助电视节目、广告牌、电视广告等等),意图在于强化PDD在买家的用户心智,付费模式以按时间付费为主。线上广告主要指互联网广告,这种广告形式一般有CPT(按时间付费,如某个app开屏广告一天多少钱)、CPM(按展示付费)、CPC(按点击付费)形式。CPM&CPC的投放一般不会拼多多官方自己投放,一般会委托代理商投放,但是为了保证代理商不会刷量,最初会限定能带来多少注册,后来电商行业都已采取ARPU(每活跃用户价值)来衡量,即所有线上广告最终都可通过技术手段追踪折算成ARPU,如果低于官方要求,拼多多可能会判定代理商作弊不予支付推广费。

因此从这个角度,以营销费用占平台GMV比例或ROI相对来说更合理,拼多多也绝对不会一直为不能带来流量的推广付钱,实际运营策略也一般都是按这样去规划营销费用(2019\2020年pdd财报电话会议高层讲话)。通过计算发现,基本上近两年营销费用基本维持在接近GMV 3%的水平。

拼多多估值多少合适?

除去营销费用这一大项,其他几项成本就影响较小了,

一般及行政开支:2019年费用在12.97亿元,如有股权激励也可能会计入这一项。

研发费用:这一项与研发员工的人数和云服务的使用量相关。

交易手续费:主要是使用支付宝、微信支付需要的技术费用。2019年3.42亿,预计其中减免了近一半,与GMV直接正相关。

运营成本:带宽和服务成本由2018年5.789亿增长到14.699亿,与流量正相关。员工成本由18-19年只增长了1亿,主要费用增加还是呼叫中心和商户支持费用从2018年9.9亿增加到30.9亿。与线上交易额间接相关。

从往期季报可以看出,每年营销费用一般每年才对代理商或者服务提供商支付一次,可以说今年第三季度盈利可以说具有一定偶然性。不过下一季度,拼多多仍有可能盈利,为什么?毕竟三季度财报公布后马上增发233.2亿人民币ADS,完全可以覆盖接下来2021年“多多买菜”和研发等一系列支出了。

根据上述的营收、成本增长预估,我们可以得到至2023年拼多多预期数据如下,经过与2020年已公布的三季度财报来看,偏差并不大(若后续没有重大变动情况下)。

可以看出基本影响拼多多净利润最大的成本就是营销费用,如果按目前营销费用占平台GMV的比例2.7%,采用营销费用A,净利润差到一塌糊涂,盈利遥遥无望;如果即便营销费用以后一直与2019年相同,到2023年时,净利润只有500亿,而以后的营收增长只能依赖人均年消费增长,按照现在的人均年消费季度环比3%增长率,以后每年的净利润增长率只有7%不到,即使市值不再增长,PE=1.2w亿/500亿=24。作为一个零售行业平台,如此ROE和PE,15倍估值都算高了。恐怕96美元以下才是合理的估价。

依我看来,拼多多的百亿补贴必然会越来越疯狂,因为目前下沉市场基本已被洗劫殆尽,之百亿补贴的对象主要是中高客单价的品牌产品,目的就是为了吸引高消费人群,实现破圈。从目前和国美等一系列品牌的合作便可看出端倪。

更何况,这里还没有考虑到即将年烧500亿的多多买菜,很显然结果将更为惨烈。

精彩评论