2020年即将落下帷幕,回顾这一年,IPO发行数量受疫情影响大幅萎缩,但打新热情空前高涨,超额认购超千倍已成家常便饭,“抢额度”成为打新族挥之不去的痛!

投资者的疯狂让上市公司奇货可居,发行估值水涨船高,百倍PE已屡见不鲜,愤怒的投资者也只能抱怨一句“不讲武德”!

但骂归骂、闹归闹,打新依然是绝佳的投资策略。截止12月17日,新股首日破发概率只有34%。

赚了钱,什么都好说,但复盘2020年热闹非凡的IPO市场,在数据表现上,既有“一切正如我所料”,又有“出乎预料”,投资中的顺人性和逆人性现象皆有,投资者又到底该信奉什么?

带着问题,我们从10个角度对2020年的港股IPO进行了总结,希望能为投资者呈现一份打新秘籍——怎样打新更赚钱?

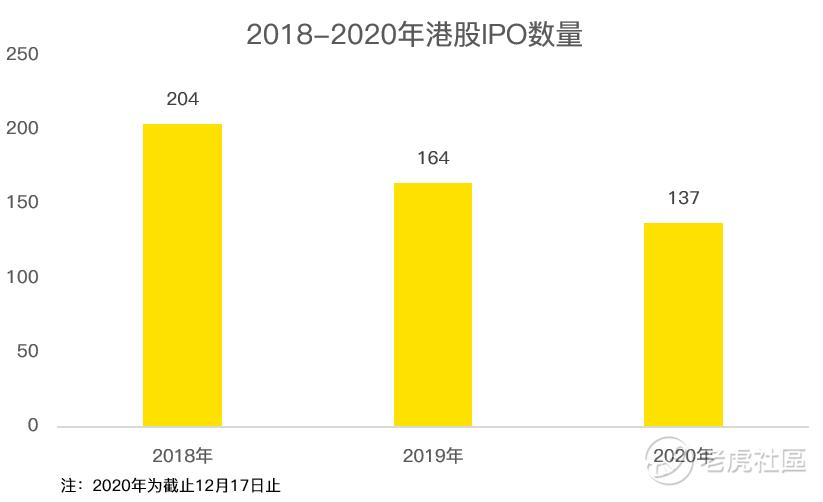

1.疫情之年,IPO数量锐减!

最近3年,港股IPO数量分别为204、164和137家,受到疫情影响,今年的打新机会比往年少了一些。

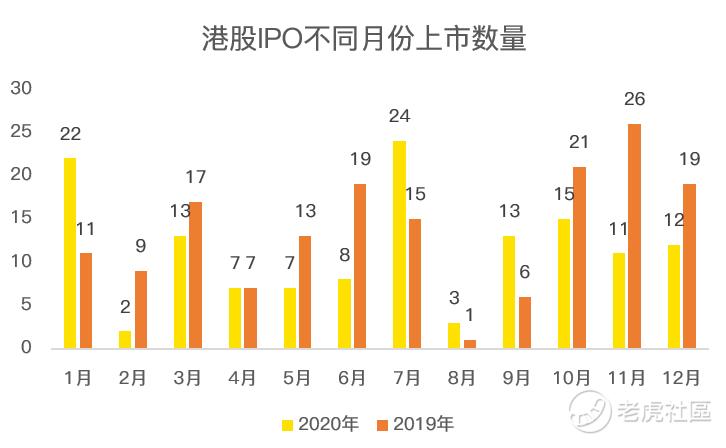

2.七月IPO最旺,八月最冷清!

港股IPO在月度数量上有明显差异,其中,1月、7月、10月、11月和12月为旺季,而4月和8月是机会最少的月份。

2020年由于疫情影响,2月上市数量只有2家,为全年最惨淡月份。

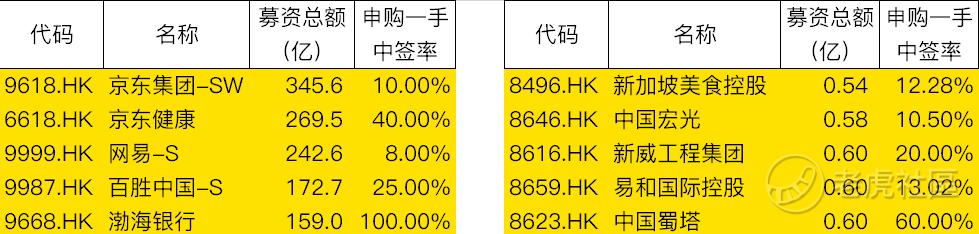

3.募资额越大,中签率越高?

2020年,年度募资TOP5,前两家被京东包揽,刘强东可谓是今年港股IPO市场最大的赢家。

将募资前5名新股和募资额最少的5支新股进行对比,相对来说,募资额较大的股票一手中签率更高!

这与投资者的常识相符,毕竟蛋糕大了,就可以分给更多的人。

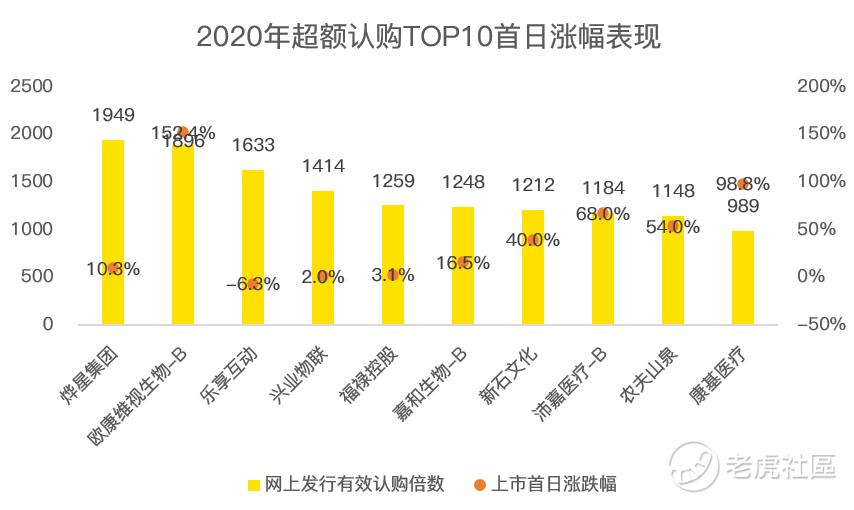

4.超额认购倍数越高,首日上涨概率越大?

2020年投资者打新热情空前高涨,年内有9支新股超额认购倍数超过1000倍,年度超购王是物业股烨星集团,超购倍数1949倍!

2018年,超额认购超千倍的共有6支,2019年只有1支,2020年的疯狂可见一斑。

根据统计,2020年超额认购TOP10的新股,其首日上涨的概率为90%!其中,涨幅最大的为欧康维视生物-B的152.4%,跌幅最大的为乐享互动的-6.3%,整体表现亮眼。

而反观超额倍数最低的10支新股,首日涨幅为正的概率只有20%。

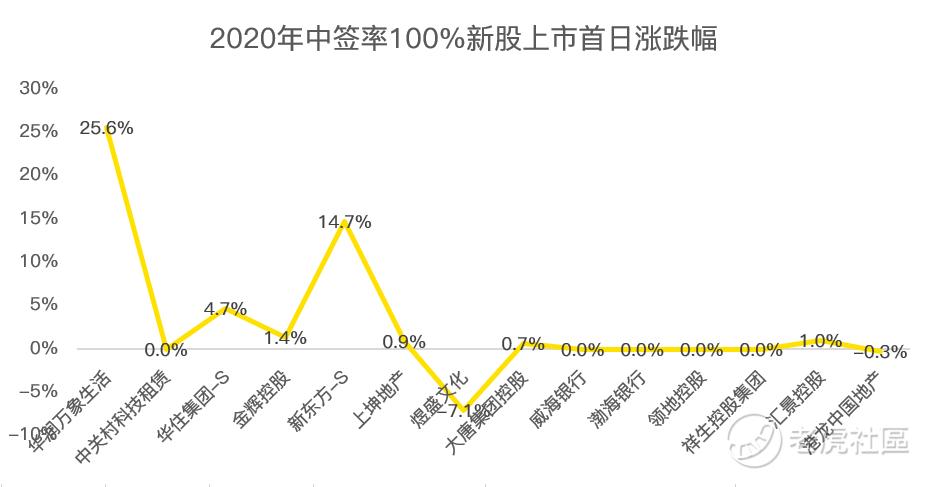

5.100%中签率的新股是不是坑?

投资者对中签率又爱又恨,既怕过低空欢喜一场,又怕100%中签如中弹,那2020年,100%中签的新股表现如何呢?

根据统计,全年共有14支新股的一手中签率为100%,其中涨幅最大的为华润万象生活的25.6%,首日涨幅低于1%的比率达到71.4%!

从2020年的情况来看,中签率100%确实让投资者恐惧!

那中签率最低的14支新股表现如何呢?根据统计,涨幅大于1%的比率为71.4%,实现明显的正收益!

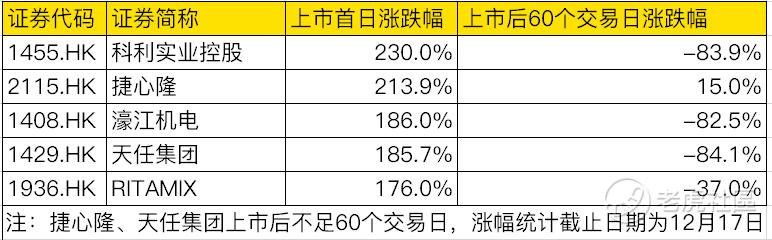

6.首日涨幅TOP5的新股后来怎样了?

新股初登资本市场,有的表现十分惊艳,如2020年涨幅TOP5的新股,上涨幅度都超过了170%,首日打新收益相当可观。

那这些首战告捷的新股在后来变得怎样了?结果触目惊心:

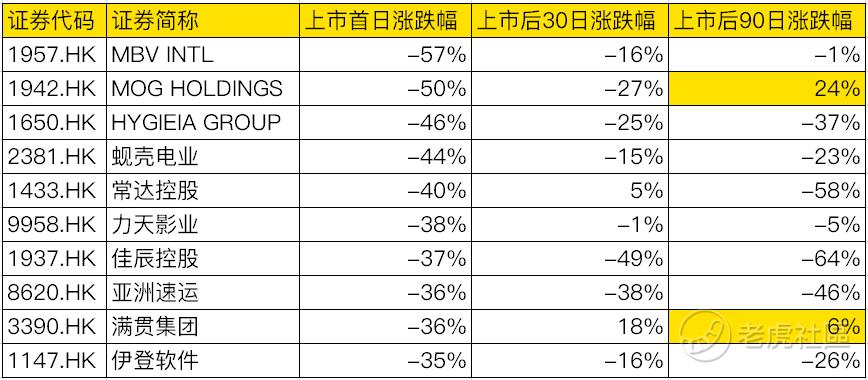

7.新股首日破发能不能硬抗?

投资者在遇到破发新股时,第一时间并不是止损而是选择硬抗,期望能通过时间来抚平伤口,那2020年破发TOP10的新股,如果硬抗90个交易日,结果会不会更好呢?

从统计上看,首日破发TOP10的新股,在上市后的90个交易日里,能够回血的比例仅有20%,多数只会雪上加霜。

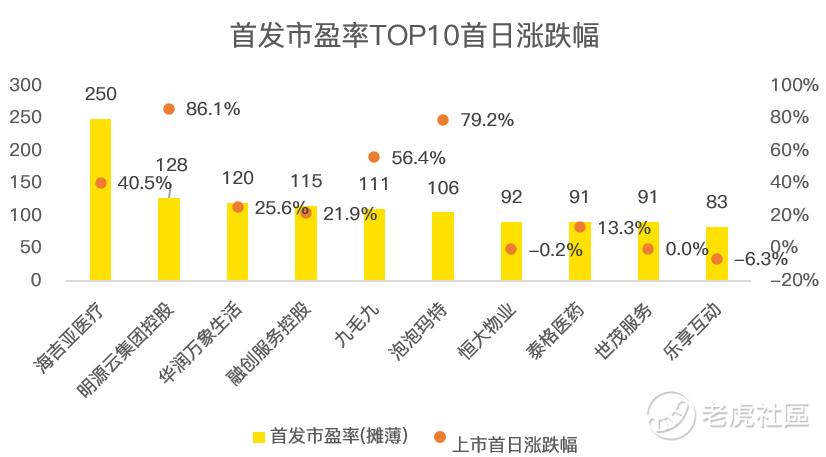

8.便宜是王道吗?

2020年是极端分化的一年,估值高的可以更高,低估值一样遭人嫌弃,那些被投资者痛骂不讲武德的新股,上市之后真的会滑铁卢吗?

从数据上看,除了恒大物业和乐享互动录得负收益外,其他高估值个股表现都极为亮眼!

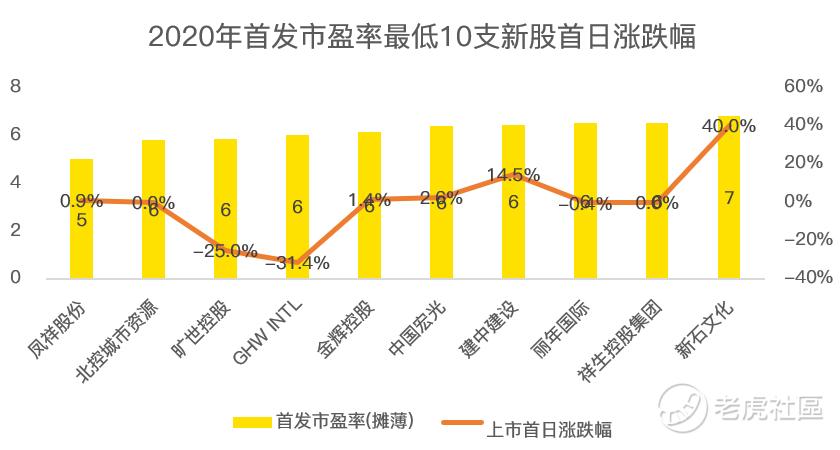

再来看看低估值发行个股表现:

图中,估值最低的10支新股市盈率多在6pe左右,但上市首日表现最好的是新石文化的40%和建中建设的14.5%,其他个股表现普遍较差。

9.基石投资者重不重要?

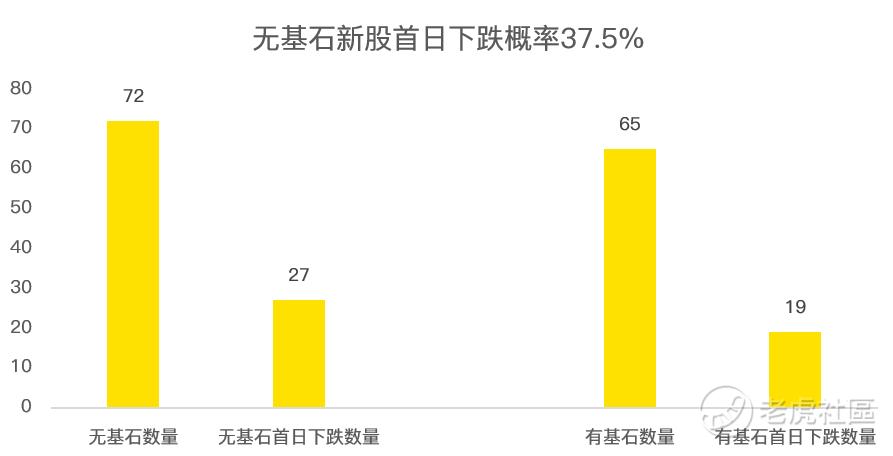

基石是投资者打新最为看重的指标之一,往往被寄予厚望,从首日涨跌幅上看,有基石的新股表现更优,首日下跌概率为29.2%,而无基石的新股首日下跌概率达到了37.5%!

10.打新是一项极佳投资策略

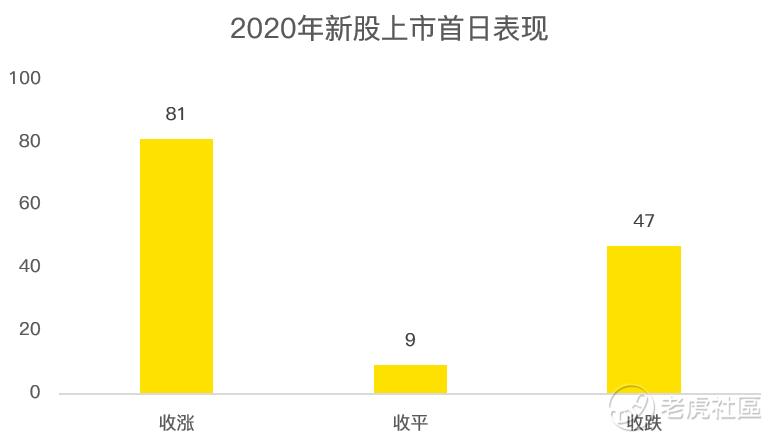

2020年共有137支新股上市,其中首日收涨个股81支,占比59%;收平个股9支,占比6.6%;收跌个股47支,占比34%。

以此来看,打新仍然是一项极佳的投资策略!

最后:

2020年即将画上句号,虽然经历了疫情干扰,也见证了各种不讲武德的事件,但打新依然是一项不错的投资策略,即将到来的2021年,快手、字节跳动、滴答或将一一登陆香港市场,打新盛宴或将再次上演!

让我们共同见证新的精彩!

想知道老虎如何进行港股打新,可猛烈点击下方链接观看:

精彩评论

选超额认购倍数高、有基石、市盈率高的打,避开100%中签、认购倍数低的。最后,不管是涨是跌,首日卖出策略最优

1. 抢热门,关注度高的,大家到超额认购的基本都是好机会;

2. 打新不是炒新,打新的目的是获取山上市高开的利润,中签后最好落袋为安,锁定打新利润,如果仍然看好,可以按策略择机入场,这个和中签无关,不中也可操作,不能混为一谈。