TDOC详细分析:

随着并购LVGO的交易结束,投资者的注意力现在转向了执行和阻碍增长。最近的数据和趋势,我们看到的TDOC“数字流量”,不仅增加了我们对这一前景的信心,甚至指出了可能的上行趋势。在我们的分析中,我们还深入挖掘了一些我们听到的关于股票的更普遍的担忧。TDOC仍然是我们最喜欢的想法,也是我们相信实现技术和医疗保健令人兴奋的融合的最佳方式。

最近的数据更新显示,2021年的前景越来越令人鼓舞。今年9月,TDOC初步预测2021年“非协同”收入增长40-45%(即有机增长30-40%)。我们随后收集的数据既增加了我们对这一区间的信心,也指向了可能的上行趋势。

(1) 10月份,TDOC和LVGO公布了第三季度业绩,均远超指导,甚至连合并委托书中披露的内部预估也显示,两家公司仍处于陡峭的增长轨道上。

(2)尽管3Q季度历史上是季节性较慢的季度,并且传染病访问量持续下降,但3Q表现的一部分仍受到访问量环比的增长的影响,这表明TDOC访问量的增长与先前与大流行相关的驱动因素和 证明了它所说的“飞轮”效应。

(3)尽管mgmt在交叉销售方面开局强劲,但其40% -45%的目标并不认为并购LVGO会带来任何营收协同效应。mgmt评论4季度的预订量非常乐观。

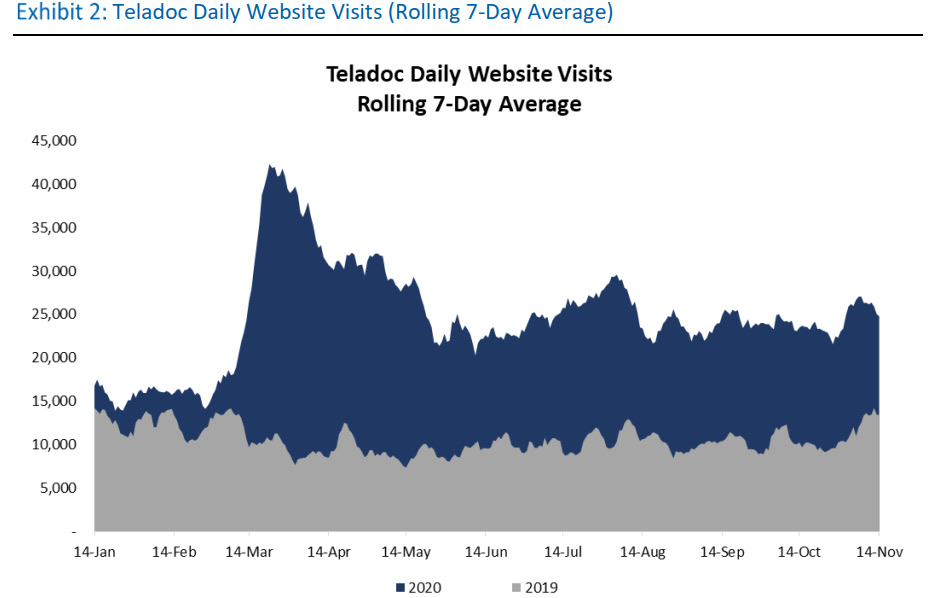

我们对“数字流量”的分析显示,第四季的访问势头持续强劲。我们对TDOC网站访问量、应用程序下载和应用程序使用情况(11/14)的评估显示,与第三季度的数据相比,TDOC网站访问量、应用程序下载和应用程序使用情况(过去一直是访问的可靠领先指标)平均每天上升了1.1%。这进一步巩固了第2点。

看跌的论点开始有点单薄了。

TDOC遇到的主要阻力包括:(1)考虑复杂的COVID比较,对21个有机增长前景构成挑战。我们不同意上述观点,对于一家TDOC规模的公司来说,30-40%的增长是非常可观的;

(2)付费访问数量的迅速减少凸显了TDOC模式中一个潜在的致命缺陷,即在包括访问在内的合同中内置了保证金保护;以及(3)Livongo合并带来的集成/执行风险的提升。

TDOC仍然是我们最喜欢的想法;发挥技术/HC融合的最佳方式。与Livongo的合并使这个已经快速增长、管理良好。是技术和医疗保健融合的最好例子。

虚拟健康已经成为主流。我们相信,对该技术的认识和适应已经达到了一个临界点,潜在用例的范围正在迅速扩大。在医疗保健领域,每天都会出现更多这样的例子。我们也看到越来越多的证据表明,虚拟第一利益的设计开始站稳脚跟,这甚至为我们的前景增加了更多的动力。虽然上涨的浪潮会带动所有的船,但我们相信Teladoc是利用这一点的最佳时机。其卓越的消费者参与平台、产品/临床能力的广度以及全球范围都是重要且持久的竞争优势。现在,随着Livongo的加入,我们相信,新加入的会员、交叉销售和提高利用率的结合,将在未来3年多的时间里推动30% -40%的有机收入增长。

赢得大客户/增加新成员。他们的财务模式最具影响力的驱动力仍然是新成员的加入。**将TDOC的付费会员基数推至创纪录水平,今年第三季度较2019年底增长了40%。这样大的机会是很少的,但一个重要的绿地和蓬勃发展的替代市场仍然存在。增加利用率。TDOC的环绕声消费者参与平台使它的利用率远远超过同行。这是TDOC为客户提供价值主张的一个重要贡献因素,付费客户只有在他们的成员使用该服务时才能省钱。在我们看来,这里的持续成功,以及虚拟优先利益设计(Virtual First benefit design)的扩散所带来的潜在加速,将使股价走高。

260 PT是我们2021E预估总营收的21倍,较27倍SaaS/科技同行平均水平低5倍,但高于HCIT其他公司8倍的平均水平。我们的目标价支持我们的增持评级。

287美元的最乐观的上涨预期是基于2021年预估的23倍。这使得TDOC的估值接近其SaaS/技术同行的平均27倍。

风险:

风险包括多种正在进行的并购整合、不断增长的国际风险、不确定和动态的监管环境、潜在的医疗事故风险、数据泄露以及对未来有机收入增长的过高预期。

153美元的下行预期是基于2021年下行收入预期的13倍,这一估值更接近HCIT SaaS同行的平均水平

精彩评论