本文来自方正证券研究所于2020年11月17日发布的报告《爱奇艺(IQ.O)20Q3亏损大幅收窄,会员提价逻辑兑现,预计不会影响中长期付费用户增长》,欲了解具体内容,请阅读报告原文。 杨仁文 S1220514060006

核心观点

事件:

公司公告20Q3财报,实现营收71.88亿元(YoY-3%,QoQ-3%),营业利润-12.1亿元(YoY-57.3%,QoQ-5.6%),净利润-11.61亿元(YoY-68%,QoQ-19%)。

点评:

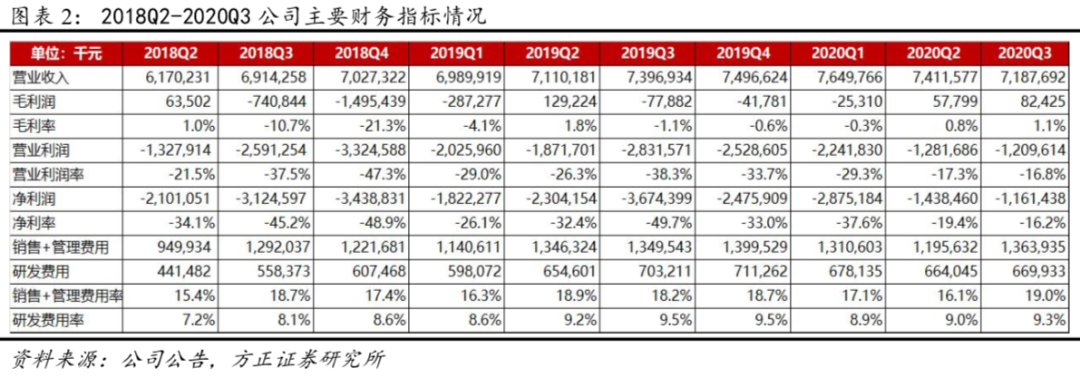

1、主要财务指标分析:营收稳健,营业成本同比下降22%,内容成本/营收降至65.4%(YoY-18.4pct,QoQ-3.4pct),营业亏损率及净亏损率同比大幅收窄。

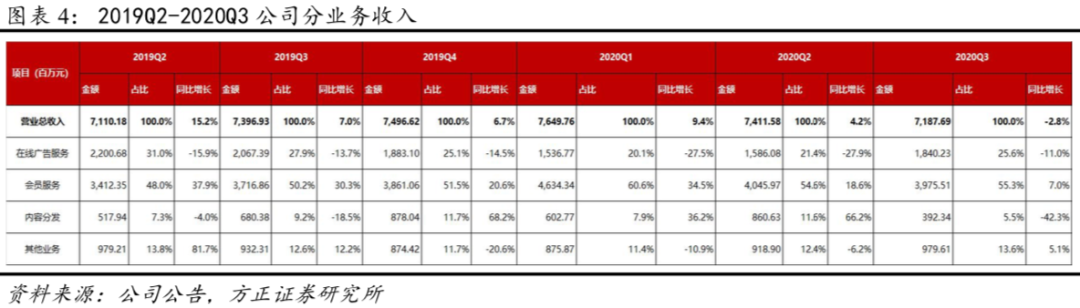

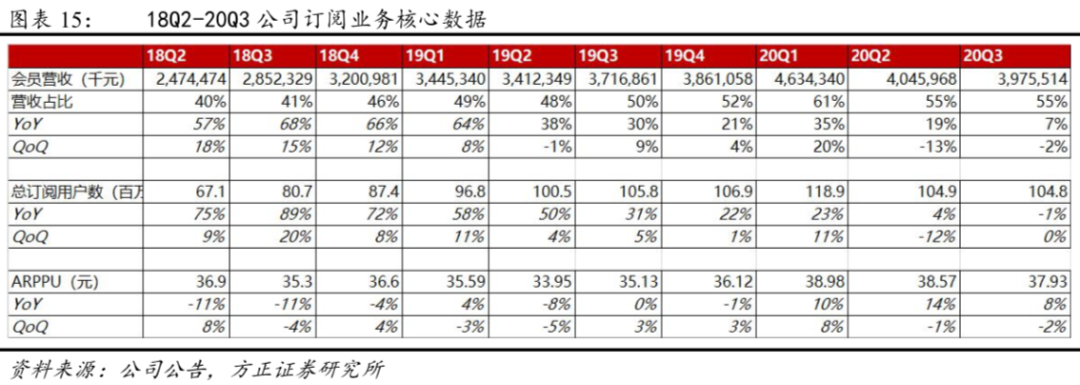

(1)分业务收入:20Q3在线广告服务业务收入18.40亿元(YoY-11.0%,QoQ+16%),营收占比25.6%(YoY-2.3pct,QoQ+4.2pct);会员服务业务收入39.76亿元(YoY+7.0%,QoQ-1.7%),营收占比55.3%(YoY+5.1pct,QoQ+0.7pct);内容分发业务收入3.92亿元(YoY-42.3%,QoQ-54.4%),营收占比5.5%(YoY-3.7pct,QoQ-6.2pct);其他业务收入9.80亿元(YoY+5.1%,QoQ+6.6%),营收占比13.6%(YoY+1.0pct,QoQ+1.2pct)。

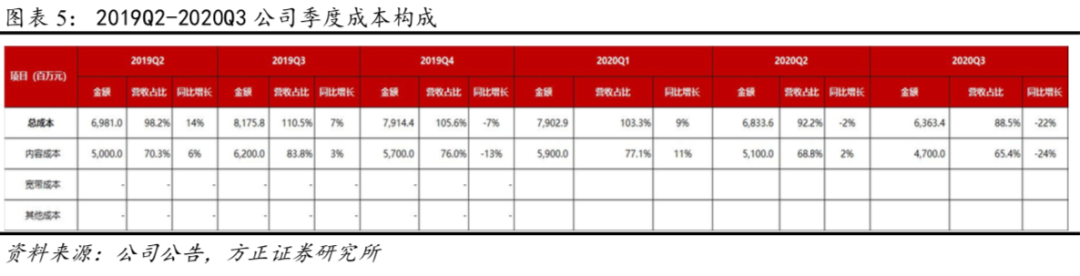

(2)成本构成:公司营业成本主要包括内容成本、宽带成本及其他成本,其中内容成本占比最高。2019Q1-2020Q3公司内容成本占营收比分别为75.8%/70.3%/83.8%/76.0%/77.1%/68.8%/65.4%。

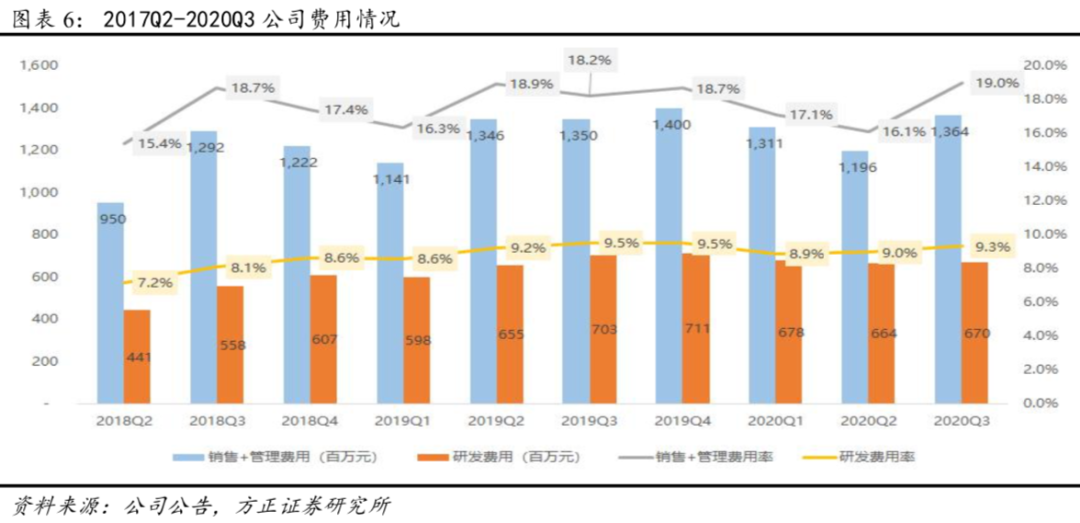

(3)费用情况:20Q3销售及管理费用为13.64亿元(YoY+1.1%、QoQ+14.1%),费用率为19.0%,同比上升0.7pct,环比上升2.8pct;研发费用为6.70亿元(YoY-4.7%、QoQ+0.9%),费用率为9.3%,同比下降0.2pct,环比上升0.4pct。

2、爱奇艺内容表现:2020Q3自制内容表现亮眼,综艺及独播剧集上新数量行业领先,迷雾剧场逐渐形成品牌效应,短剧集在口碑和投资回报率上都取得良好表现,彰显平台高质量内容的制作实力。

(1)2020Q3艺恩网剧播映指数TOP10中爱奇艺占据5席,其中爱奇艺独播并联合出品的《重启之极海听雷第二季》位列第二,2020Q3迷雾剧场播出的两部自制剧均表现优秀,《沉默的真相》位列第三,《在劫难逃》位列第十;网综播映指数TOP10中爱奇艺占据2席,其中《乐队的夏天2》、《中国新说唱3》位列第三、第八。

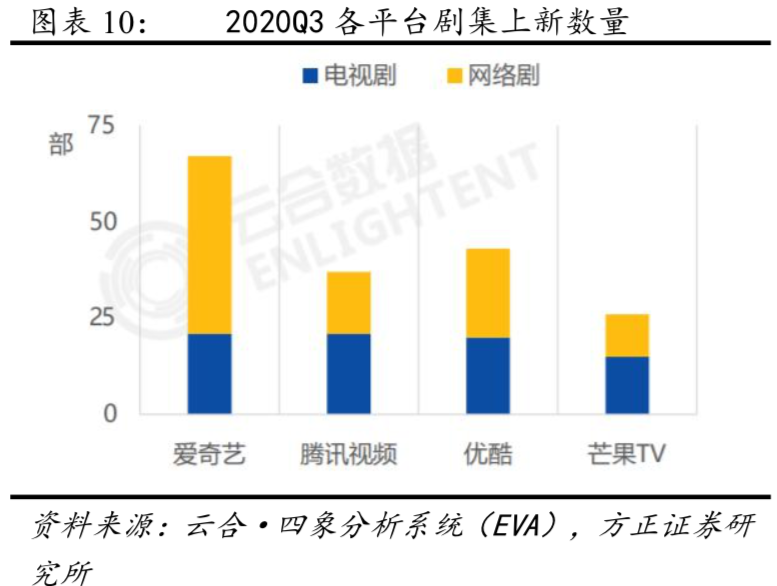

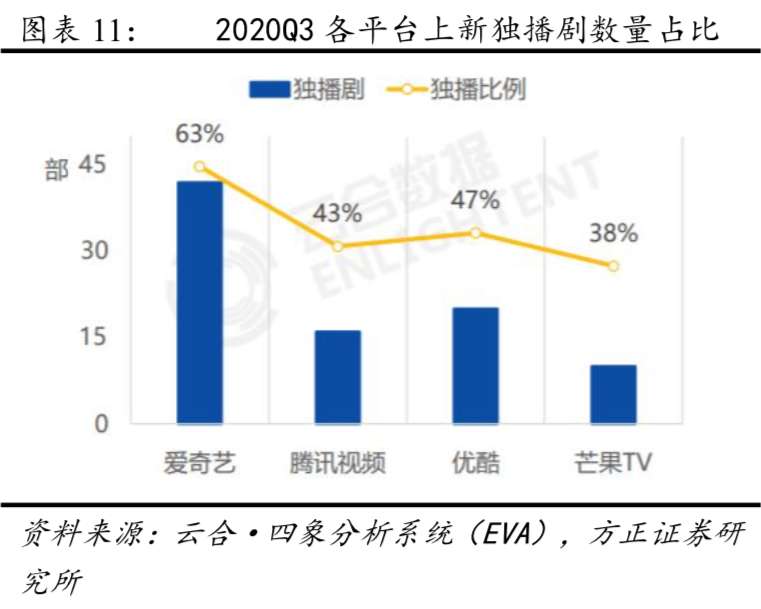

(2)2020Q3爱奇艺剧集表现强劲,占据2020Q3上新电视剧有效播放TOP20中的11席,同时以67部上新剧集、42部独播剧集领跑全行业。

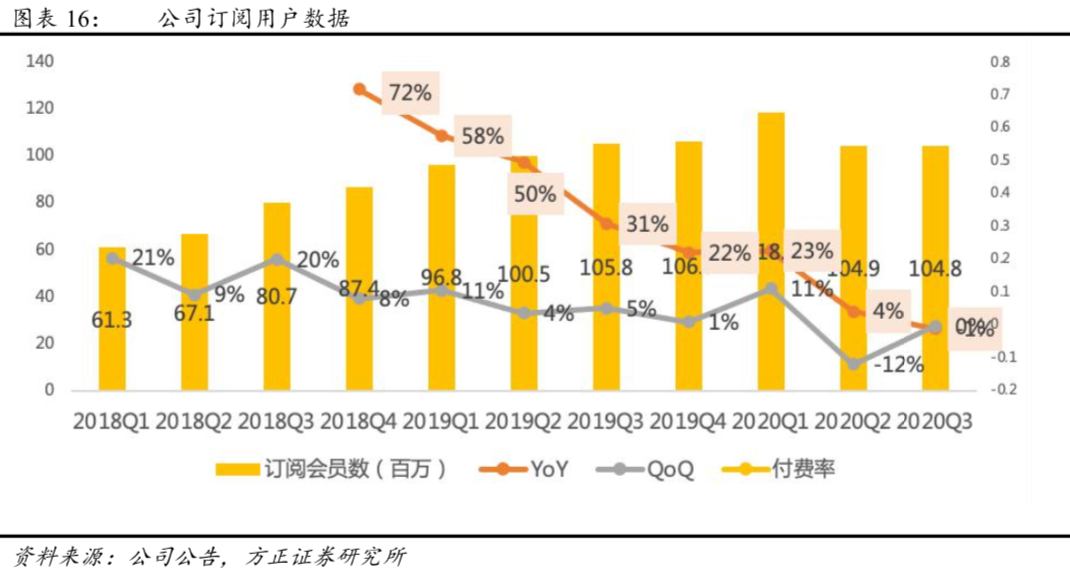

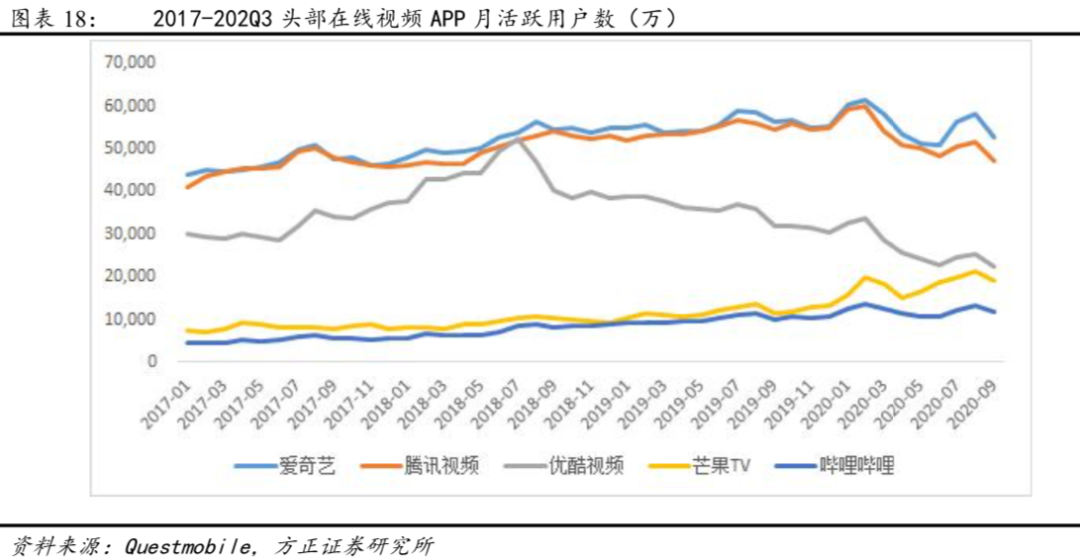

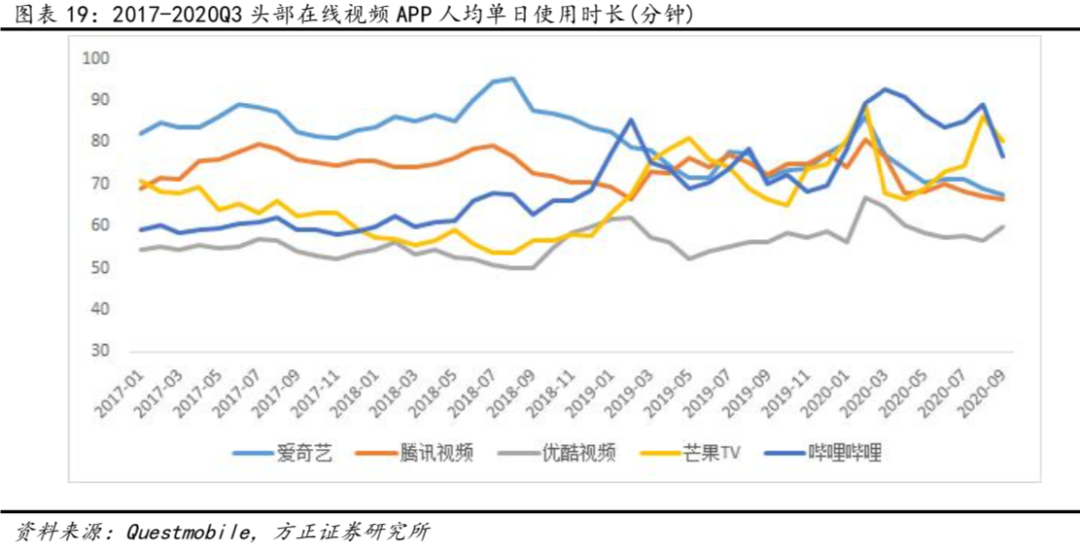

3、爱奇艺用户表现:20Q3订阅用户为1.05亿(YoY-1%,环比持平),ARPPU同比提升8%,新的会员提价方案有望继续带动ARPPU的提升,且由于涨幅是基于合理的预判和计算+平台高质量独播内容储备丰富,预计涨价不会影响平台中长期的付费用户增长。

4、展望2020Q4及2021年,爱奇艺将持续在原创内容方面进行战略投入以提高自制能力,借助优质内容持续打造剧场模式构筑内容壁垒,并在中视频随刻、海外业务等不断发力,深挖平台IP价值、拓宽消费场景。

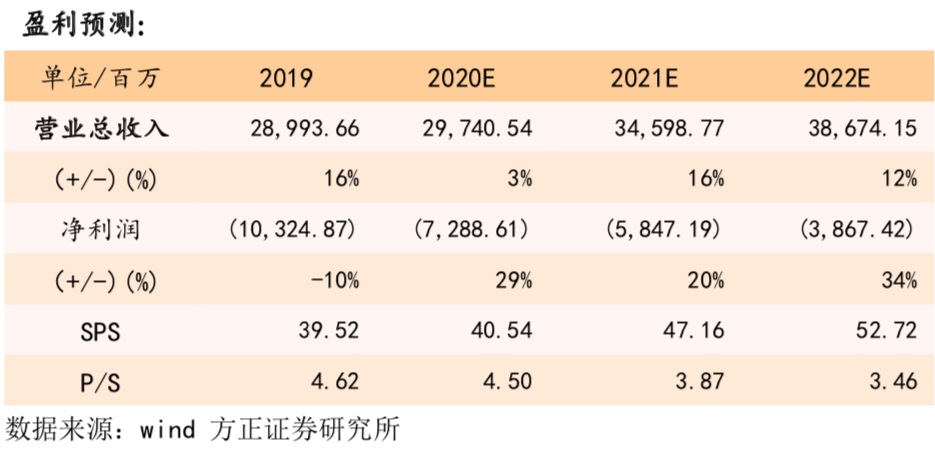

5、盈利预测:我们预计公司FY2020-2022营收分别为297.41/345.99/386.74亿元,GAAP净利润分别为-72.89/-58.47/-38.67亿元,对应SPS分别为40.54/47.16/52.72元,对应PS分别为4.50/3.87/3.46X,维持“推荐”评级。

风险提示:营运亏损继续扩大,内容制作及播放效果不及预期,第三方版权成本进一步上升,用户获取、留存及向付费会员转化不及预期,广告业务不及预期,中视频等新业务扩张不及预期、现金流风险,行业竞争加剧,行业监管及政策风险,市场风格切换导致估值中枢下移等。

报告正文

公司公告20Q3财报,

1、整体业绩:20Q3实现营收71.88亿元(YoY-3%,QoQ-3%),营业利润-12.1亿元(YoY-57.3%,QoQ-5.6%),净利润-11.61亿元(YoY-68%,QoQ-19%),归属母公司净利润-11.74亿元(YoY-68%,QoQ-19%)。

2、分业务收入:20Q3在线广告服务业务收入18.40亿元(YoY-11.0%,QoQ+16%),营收占比25.6%(YoY-2.3pct,QoQ+4.2pct);会员服务业务收入39.76亿元(YoY+7.0%,QoQ-1.7%),营收占比55.3%(YoY+5.1pct,QoQ+0.7pct);内容分发业务收入3.92亿元(YoY-42.3%,QoQ-54.4%),营收占比5.5%(YoY-3.7pct,QoQ-6.2pct);其他业务收入9.80亿元(YoY+5.1%,QoQ+6.6%),营收占比13.6%(YoY+1.0pct,QoQ+1.2pct)。

3、其他财务数据:

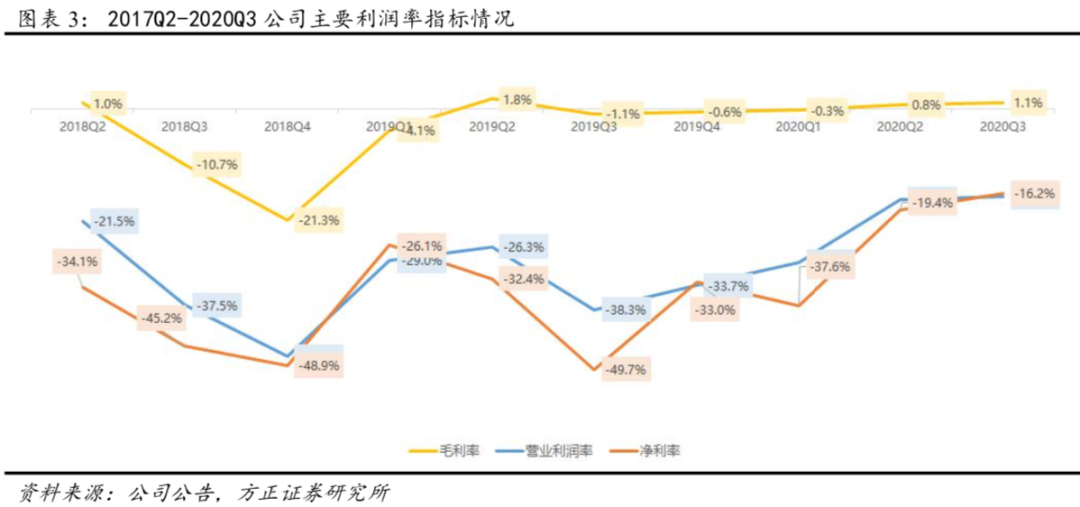

毛利率:20Q3实现毛利0.82亿元(YoY-205.8%,QoQ+42.6%),毛利率1.1%(YoY+2.2ct,QoQ+0.4pct);

营业利润率及净利率:20Q3营业利润率-16.8%(YoY+21.5pct,QoQ+0.5pct);净利率-16.2%(YoY+33.5pct,QoQ+3.2pct)。

费用率:20Q3销售及管理费用为13.64亿元(YoY+1.1%、QoQ+14.1%),费用率为19.0%,同比上升0.7pct,环比上升2.8pct;研发费用为6.70亿元(YoY-4.7%、QoQ+0.9%),费用率为9.3%,同比下降0.2pct,环比上升0.4pct。

内容支出:20Q3内容成本为47亿元(YoY-24%,QoQ-8%)。

运营情况:截至20Q3,国内订阅用户数1.05亿(YoY-1%,QoQ持平),其中99.5%为付费订阅。20Q3应收账款33亿元,预收账款与递延收益30.65亿元,营收占比42.64%(YoY+10.8pct,QoQ+0.4pct)。

现金流:截至20Q3,公司拥有现金、现金等价物、限制性现金和短期投资74亿元人民币(11亿美元)。

4、20Q4业绩指引:预计20Q4总净营收区间为72.8-77.3亿元(约合10.7-11.4亿美元),同比增幅-3%~3%。

点评:

1、主要财务指标分析:营收稳健,营业成本同比下降22%,内容成本/营收降至65.4%(YoY-18.4pct,QoQ-3.4pct),营业亏损率及净亏损率同比大幅收窄。

(1)业绩总览:

20Q3情况:公司20Q3实现营收71.88亿元(YoY-3%,QoQ-3%),略高于此前公司指引的中位数(71.75亿),低于彭博一致预期的71.94亿元;20Q3运营亏损12.1亿元(YoY-57%,QoQ-6%),远低于彭博一致预期的18.49亿元,运营亏损率16.8%(YoY+21.5pct,QoQ+0.5pct);净亏损11.61亿元(YoY-68%,QoQ-19%),净亏损率16.2%(YoY+33.5pct,QoQ+3.2pct)。

(2)分业务收入:

①公司20Q3实现会员服务业务收入39.76亿元(YoY+7.0%,QoQ-1.7%),营收占比55.3%(YoY+5.1pct,QoQ+0.7pct),增长主要受公司提升会员业务货币化的多种运营措施的推动。

②公司20Q3实现在线广告服务业务收入18.40亿元(YoY-11.0%,QoQ+16%),营收占比25.6%(YoY-2.3pct,QoQ+4.2pct),收入同比下降主要系宏观经济环境的挑战。

③公司20Q3实现内容分发业务收入3.92亿元(YoY-42.3%,QoQ-54.4%),营收占比5.5%(YoY-3.7pct,QoQ-6.2pct),同比大幅减少主要是本季度分发给其他平台的内容较少。

④公司20Q3实现其他业务收入9.80亿元(YoY+5.1%,QoQ+6.6%),营收占比13.6%(YoY+1.0pct,QoQ+1.2pct),其他业务收入同比上升,主要原因是某些业务线增长。

(3)成本构成:

公司营业成本主要包括内容成本、宽带成本及其他成本,其中内容成本占比最高。2018Q2-2020Q3公司内容成本占营收比分别为76.2%/86.8%/92.5%/75.8%/70.3%/83.8%/76.0%/77.1%/68.8%/65.4%,20Q3营业成本下降主要系部分内容延期导致当季发布的新内容较少,且更新了未来观众消费模型和内容资产使用寿命的会计估计,以更好地反映这些内容资产的预期使用情况。

(4)费用情况:

公司20Q3销售及管理费用为13.64亿元(YoY+1.1%、QoQ+14.1%),费用率为19.0%,同比上升0.7pct,环比上升2.8pct;研发费用为6.70亿元(YoY-4.7%、QoQ+0.9%),费用率为9.3%,同比下降0.2pct,环比上升0.4pct。

2、爱奇艺内容表现:2020Q3自制内容表现亮眼,综艺及独播剧集上新数量行业领先,迷雾剧场逐渐形成品牌效应,短剧集在口碑和投资回报率上都取得良好表现,彰显平台高质量内容的制作实力。

(1)2020Q3艺恩网剧播映指数TOP10中爱奇艺占据5席,其中爱奇艺独播并联合出品的《重启之极海听雷第二季》位列第二,2020Q3迷雾剧场播出的两部自制剧均表现优秀,《沉默的真相》位列第三,《在劫难逃》位列第十;网综播映指数TOP10中爱奇艺占据2席,其中《乐队的夏天2》、《中国新说唱3》位列第三、第八。重点剧集:①《重启之极海听雷第二季》:爱奇艺、慈文传媒、南派泛娱等联合出品,9月13日上线爱奇艺,位居2020Q3艺恩网剧播映指数TOP2,#重启之极海听雷#微博话题阅读超86.7亿次,讨论1620.7万,豆瓣评分达7.5,评分人数超9万。②《沉默的真相》:爱奇艺出品,9月16日上线爱奇艺迷雾剧场,位居2020Q3艺恩网剧播映指数TOP3,#沉默的真相#微博话题阅读超17.2亿次,讨论182万,豆瓣评分达9.2,评分人数超48万。③《重启之极海听雷第一季》:爱奇艺、优酷、慈文传媒、南派泛娱、天猫等联合出品,7月15日上线爱奇艺、优酷,该剧位居2020Q2艺恩网剧播映指数TOP5,#重启之极海听雷#微博话题阅读超86.7亿次,讨论1620.7万,豆瓣评分达7.4,评分人数超24万。④《半是蜜糖半是伤》:爱奇艺等出品,9月27日上线爱奇艺,#半是蜜糖半是伤#微博话题54亿阅读,讨论量764.4万,豆瓣评分7.4。⑤《在劫难逃》:爱奇艺等出品,9月2日上线爱奇艺迷雾剧场,#在劫难逃#微博话题阅读17亿,讨论647.7万,豆瓣评分6.2。重点综艺:①《乐队的夏天2》:爱奇艺自制综艺,7月25日上线,位居2020Q3艺恩网综播映指数TOP3, #奇葩说#微博话题阅读74.4亿次,讨论706万,豆瓣评分7.4。②《中国新说唱2020》爱奇艺自制综艺,8月14日上线,位居2020Q3艺恩网综播映指数TOP8, #中国新说唱#微博话题阅读250.4亿次,讨论6972.1万,豆瓣评分4.5。

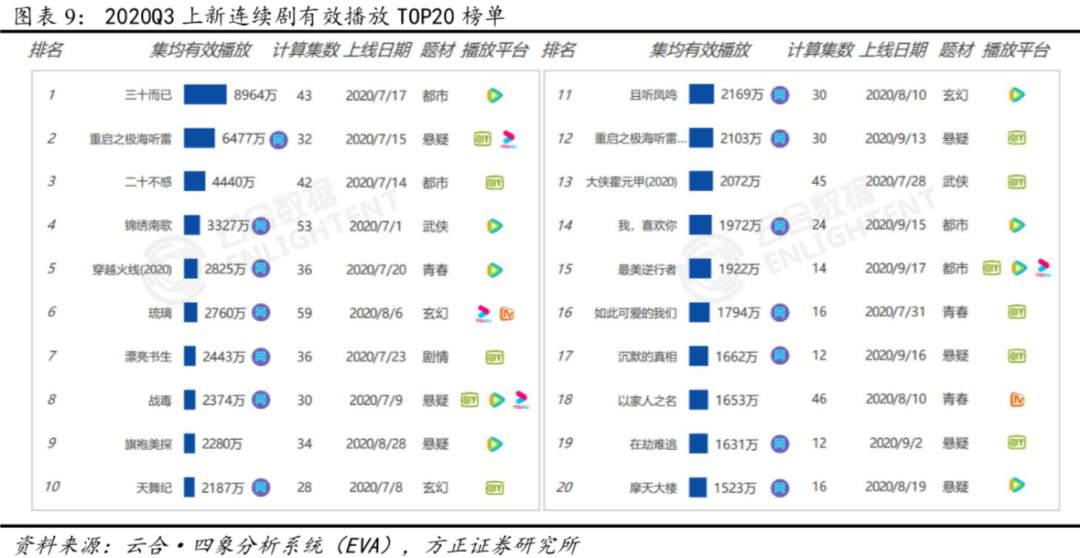

(2)2020Q3爱奇艺剧集表现强劲,占据2020Q3上新电视剧有效播放TOP20中的11席,同时以67部上新剧集、42部独播剧集领跑全行业。

①热门剧集榜单表现:2020Q3上新连续剧有效播放TOP20榜单:根据云合数据,爱奇艺共覆盖11部,腾讯视频9部,优酷4部,芒果TV 2部,爱奇艺联合出品的独播剧集《二十不惑》位列榜单TOP3,爱奇艺优酷联合播出的《重启之极海听雷》位列榜单TOP2,自制剧集《漂亮书生》、《天舞纪》跻身TOP10;爱奇艺、腾讯视频、优酷共同播出剧集《战毒》位列TOP8榜单第八。2020H1上新连续剧播放量TOP20**有11部由多家平台联合播出,2020Q3联合播出剧集数量仅为4部,独播剧占比扩大明显。

②上新和独播剧集数量:2020Q3各平台在剧集上新数量上仍存在较大差距,爱奇艺以67部遥遥领先。独播剧集上,2020Q3爱奇艺独播剧为42部,占比最高达63%,其中1/3为分账网剧,仅统计版权及自制内容,其独播剧占比为43%。其他三大平台的独播剧比例均在40%左右。2020Q3爱奇艺上新剧数量和独播剧数量均位居平台首位。

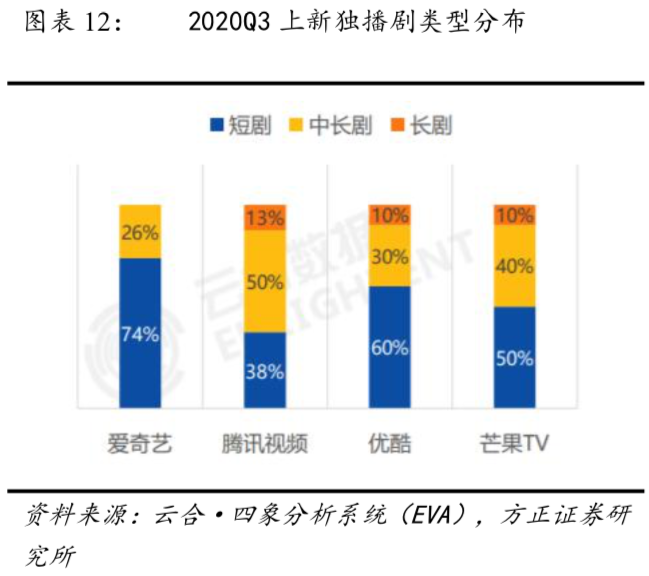

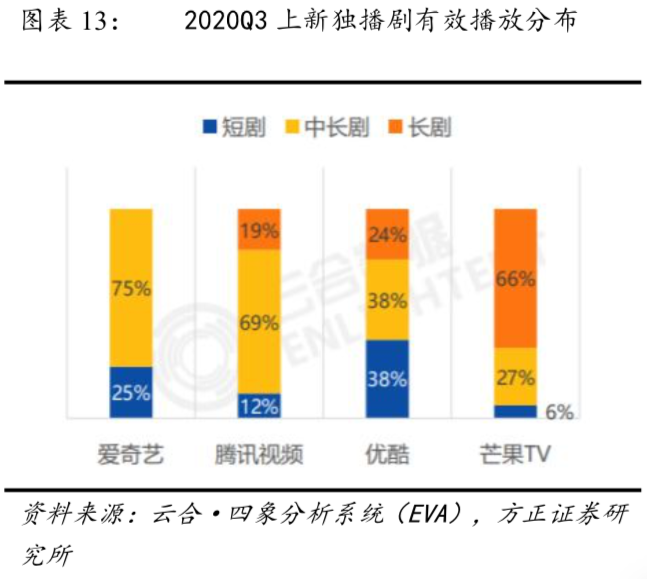

③上新剧剧集长度分布: 2020Q3各平台的上新独播剧中,长短剧布局差异化明显,爱奇艺以24集及以下短剧为主,占比高达74%,其分账剧及迷雾剧场网剧又以单季12集为主。但在有效播放上,中长剧、长剧仍占较大比重,各平台独播剧中,短剧的有效播放占比均不足40%。

④各平台头部剧集豆瓣评分:2020Q3超7.5分剧集共9部,多平台联合播出的抗疫报告剧《在一起》以8.8分位居2020Q3上新剧豆瓣评分首位。爱奇艺独播剧《如此可爱的我们》以8.2分位列第二,自制剧集《重启之极海听雷第二季》、《河神2》、《半是蜜糖半是伤》位列第八、第九、第十。豆瓣评分TOP10剧集四大平台均有覆盖,其中爱奇艺共上榜5部,腾讯视频3部,优酷3部,芒果TV 2部,哔哩哔哩1部。

3、爱奇艺用户表现:20Q3订阅用户为1.05亿(YoY-1%,环比持平),ARPPU同比提升8%,新的会员提价方案有望继续带动ARPPU的提升,且由于涨幅是基于合理的预判和计算+平台高质量独播内容储备丰富,预计涨价不会影响平台中长期的付费用户增长。

得益于平台丰富的优质内容,叠加公司多样化的运营措施,截至2020年9月,订阅会员数达1.05亿(YoY-1%,QoQ持平),付费率99.5%(YoY+0.3%,QoQ+0.1%);2020Q3实现会员收入39.76亿元(YoY+7.0%,QoQ-1.7%),季度ARPPU为37.93元(YoY+8%,QoQ-2%),平稳增长。近期爱奇艺调整了新的会员定价方案,调价后多端价格统一,连续包月、月卡、连续包季、季卡、连续包年、年卡定价分别为19元、25元、58元、68元、218元和248元,提价幅度分别为27%、26%、29%、17%、22%、25%。公司此次价格调整是基于18年下半年开始的多次用户调研和访谈,涨价幅度经过了合理预判和计算。用户付费是因为平台有高质量的独播内容,考虑到公司未来内容储备非常丰富,预计调价不会影响中长期的会员增长。

4、展望2020Q4及2021年,爱奇艺将持续在原创内容方面进行战略投入以提高自制能力,借助优质内容持续打造剧场模式构筑内容壁垒,并在中视频随刻、海外业务上不断发力,深挖平台IP价值、拓宽消费场景。

(1)公司2020Q4及2021年内容储备:2020爱奇艺围绕“新内容、新消费、新力量”的主题,在内容选题上不断创新,以技术赋能内容;围绕优质内容创造消费场景,激发内容消费场景商业力;不断拓展内容力、场景力、消费延展力,进行线上线下布局。

2020年10月,爱奇艺发布2020Q4及2021年招商剧目,包括近150部重点内容,超200部优质片单,涵盖剧集、综艺、电影、动漫、体育、儿童和娱乐多产业内容。具体到内容战略方面,综艺板块将布局六大潮流赛道,剧集推出三大品牌剧场、四个致敬系列,以及四大矩阵的动漫内容和全球顶级体育赛事等。

随着爱奇艺“迷雾剧场”多部精品悬疑剧集收获超高口碑和剧场化效应,互联网平台打造剧场模式已经得到行业认可,2021年爱奇艺将乘胜追击,增加聚焦爱情题材的“恋恋剧场”和主打喜剧内容的“小逗剧场”。2020Q4及2021年剧集储备包括《如意芳霏》(10月21日开播,开播后位列骨朵10月热度指数榜冠军)、《棋魂》、《荣耀乒乓》、《叛逆者》、《了不起的女孩》、《心宅猎人》、《灵域》、《黑白禁区》、《大江大河2》、《致命愿望》、《谁是凶手》、《他其实没有那么爱你》、《流金岁月》、《亲爱的戎装》、《亲爱的挚爱的》、《假日暖洋洋》、《理想之城》、《风起洛阳》、《北辙南辕》、《人生若如初见》、《大生意人》、《大侠霍元甲》、《野蛮生长》、《长陵》、《剑网三》、《妖猫传》等。

综艺方面,2020Q4储备包括《哈哈哈哈哈》(行业首部双平台S+综艺,腾讯与爱奇艺共同投资,联合出品,联合独播,轮值招商,邓超、鹿晗、陈赫组成嘉宾阵容)、《奇葩说7》、《潮流合伙人2》、《跨次元新星》、《爆裂舞台》、《戏剧新生活》、《登场了!敦煌》、《世界美少女的茶话会》等。2021年储备包括《青春有你3》、《我要这样生活2》、《乐队的夏天3》、《萌贼探案》、《不插电俱乐部》、《冬日滑雪屋》《哈哈哈哈哈2》等。

爱奇艺与诸多合作伙伴共同努力,持续探索平台协同路径,不断挖掘IP标识化的品牌附加值,以品质化内容来完成平台、用户、品牌商家三方的深度沟通。11月2日,爱奇艺与星巴克联名会员权益卡正式上线,双方会员用户将获得合作品牌定制特权。11月10日晚,京东直播主办,爱奇艺承制,爱奇艺、京东直播、江苏卫视联合直播“京东11.11直播超级夜”,当晚相关话题登上微博热搜第一,截止11月11日已收获全网超60个热搜。超级夜以“群星云集+顶级舞美+独创性潮流玩法+资源整合”的全生态链,力求以品质化娱乐内容撬动年轻受众注意力,点燃购物狂欢。

将文学会员全面纳入爱奇艺VIP会员权益体系,11月13日,爱奇艺宣布,文学会员权益近期将正式纳入爱奇艺VIP会员权益体系,将使爱奇艺VIP会员将在爱奇艺IP生态内,实现无缝流畅的内容消费体验。这既能给爱奇艺VIP会员权益带来增值,也有利于打通用户消费空间,使平台和内容方更好地根据会员喜好进行影视化开发。

(2)公司2020Q4业绩指引:预计20Q4总净营收区间为72.8-77.3亿元(约合10.7-11.4亿美元),同比增幅-3%~3%。

5、盈利预测:我们预计公司FY2020-2022营收分别为297.41/345.99/386.74亿元,GAAP净利润分别为-72.89/-58.47/-38.67亿元,对应SPS分别为40.54/47.16/52.72元,对应PS分别为4.50/3.87/3.46X,维持“推荐”评级。

风险提示:营运亏损继续扩大,内容制作及播放效果不及预期,第三方版权成本进一步上升,用户获取、留存及向付费会员转化不及预期,广告业务不及预期,中视频等新业务扩张不及预期、现金流风险,行业竞争加剧,行业监管及政策风险,市场风格切换导致估值中枢下移等。

附录:爱奇艺(IQ.O)20Q3业绩电话会纪要

时间:11月17日(周二)8:00-9:00

嘉宾:爱奇艺创始人&CEO龚宇、CFO王晓东等公司管理层

来源:爱奇艺投资者关系网站https://ir.iqiyi.com,不代表方正证券立场

Q1:提价后可能对付费用户造成的影响?刚刚提到可能会有不确定性?

A:提价政策11.13生效,调价只针对安卓手机,调到和苹果手机一样的价钱,单月到19.8调到25元人民币。从现在前三天的数据来看,从会员新增的角度基本没有大的变化,安卓手机的客单价在上升。由于数据时间太短了,还不能说明问题,通常认为调价后的一个季度有可能存在用户新增减少,按照我们的分析,这种负面影响很快会消失。

再补充一点,我们相信用户付费的原因是有好的独播的内容,绝大部分来自原创自制内容,我们后面内容的pipeline非常丰富,因此相信调价不会影响中期、长期的会员增长。

Q2:关于会员提价,涨价25%背后的计算方法?

A:这次价格的调价依据是根据我们做了连续多次用户调研和访谈,从18年下半年就开始为这次调价做准备,找到用户接受的中值和平均值,然后考虑潜在影响,计算下来这样调价最好。

Q3:关于广告2021年的增速趋势?明年会不会有一些战略方向考虑?

A:因为今年新冠疫情对品牌广告影响大,而我们收入主要来自品牌而非效果广告,因此明年肯定会有所好转。爱奇艺明年的战略有四个重点工作:1)内容的原创,集中在连续剧、综艺节目、动漫(儿童和成人)、电影(院线电影)四个品类,主要手段是增加内部工作室和外部制作工作;2)在内容制作和分发方面提高自动化程度、区块链、5G等技术的应用;3)在中视频方面,随刻定位“视频+兴趣+社区“,在此前的创作者交流大会上,我们清晰感受到视频社区的定位是准确的,随刻的用户在不断增长,但社区需要比较长的时间培养;4)海外业务:今年受疫情影响发展受限,但我们也找到定位:以东亚内容主导+地区本地的内容发展业务,现在主要集中东南亚地区,在其他地区也有尝试。我们公布的会员数量包括海外会员,目前数量很小,没有单独披露数字,占比不到1%。

Q4:想问下调价之后,同业会不会有类似的价格调整?另外我们看到百度收购YY,管理层认为和爱奇艺的业务有没有协同效应?

A:从行业发展趋势来讲,整个行业内容成本和会员定价极度不平等,现在的价格是9年前制定的,这种情况不合理,整个行业一定需要对价格作调整。百度宣布的收购,和爱奇艺业务是比较有距离,对我们没有明显、直接的影响。

Q5:关于内容成本,环比在下降,对于未来几个季度趋势的看法?第二个问题,迷雾剧场在会员拉新方面有什么效果?ROI和去之前原创剧集相比怎么样?

A:最近的内容成本下降跟内容延期上线有关系,内容延期也是由于新冠对内容制作的影响和内容审核延期。2018年8月份行业价格开始下降,2017年底采购的价格很高,导致去年下半年和今年上半年还有很多高制作成本的内容上线。从长期看,内容成本不会明显大幅继续下降,应该处于一个波动的状态。

关于剧场的影响,迷雾剧场是12集一季的短剧组成,是对原来中国连续剧市场的补充,而不是替代。之前剧集非常长主要原因一是电视剧主要靠广告收入盈利,二是制作方和平台方是以每集多少钱来衡量,所以他们倾向于把剧做长。2009年平均35集,2018年平均45集一部。现在我们广告收入排第二位,用高质量内容吸引新会员和留住老会员是我们的目的。对于短剧集来讲,可以比较有效提高单位时间的内容质量,而且会员收入已经付出了,因此短剧集具有很大优势。

Q6:我的问题是看到分众品牌广告最近快速恢复,能认为我们对品牌广告还是有比较好的吸引力吗?

A:在中国的视频网站品牌广告,一个是内容定向,一个是技术性投放,内容定向占了一半以上。因为有些内容延期,所以导致品牌广告增长低于预期。但是品牌广告市场在增长,我们的内容也在增加,因此保持一个乐观的看法。

Q7:现在有越来越多用户在短视频平台上会看长视频的剪切版,引流了一些本来可能成为我们付费会员的用户,这个影响是好是坏?我们如何处理相关的版权问题?另外关于我们的短剧,长期来看短剧能占到多少比例?是不是说内容制作成本会进一步下降?

A:在短视频平台上,有大量影视的节段,总体来讲对我们影响极大。我们在通过法律手段和商务手段进行谈判和处理,确实负面影响大于正面宣传影响。

刚刚我们提到短剧的优点,再提一下剧场的优点:以前旧剧播完对下一部剧影响很小,但短剧场用户会关注后面播出的剧,对营销成本和用户获取都比较有利。我们希望未来长短剧各占一半。

Q8:我们看到腾讯新闻里面说去年他们未来三年会投入千亿量级,过去三年是500亿,是翻倍的。他们的内容投入对你们会不会有什么影响?外购的比例是多少?在广告方面,我们季度增长有点慢,但是腾讯那边增长已经开始平了,是否可以说明行业趋势已经变好了?

A:关于内容投入方面,对我们来说也是长期最大的投入,现在无法简单粗略的给你一个数字。长期来讲,内容原创占比会越来越高。

关于广告,我们团队进行了同业收入比较,给我的数字比同业增长率还稍微高一点,总之今年广告行业确实太负面了,已经过了最坏的阶段,对于明年我们还是很积极的态度。$爱奇艺(IQ)$

精彩评论