一、长期投资已经很难?

先来扯点别的。

最近写作的冲动越来越贲张。一般人认为,眼下美股市场的钱越来越好赚了——反正牛市下半场,大家互相抄个作业、往地上一躺、仰面朝上做蛙泳的姿势、市场会撒币在你陶醉的面庞——但我认为们对于长期投资而言,是越来越难。大撒币啊大撒币,我们的投资终将在大撒币的启示录里变得如履薄冰。

我觉得如果是要新发一个美股基金,现在是非常痛苦的一个时间点;因为如果货币政策有朝一日能“正常化”,那么这个基金十年的预期收益其实会很低。这不是基金管理人能力的问题,而纯粹是强人所难;类似于一个人都到了秃头的年纪,你让他开始练田径、冲刺全运会。

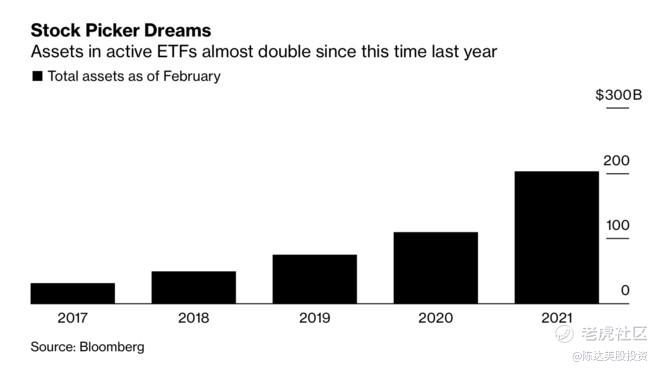

而关键是,越到了这种未来预期收益低的时候,牛市越是峥嵘,也意味着新进入市场的资金如潮水将你我包围。以ARK为代表的的变异物种“主动管理型”ETF,本年度吃下175亿,总资产达到了2000亿美元。全球股市而言,根据美银全球研究的数据,仅过去一周,新资金流入达到了580亿美元。枪火弹药,一车皮一车皮地拉来;但我们放眼望去,发现,靶子好少。

(“主动管理型”ETF的逐年剧增)

问题的关键是没人知道何时会到头,我也不猜顶,我也不认为有人知道顶在哪里。反正野生股神已经是汗牛充栋。牛市里投资人最大的敌人其实不是贪婪与恐惧,而是嫉妒,适度嫉妒是进步的源泉,但过分嫉妒让你如坐针毡。我们怕自己暴穷和怕隔壁老王暴富,几乎是同一个孩怕。

比如很多人认为现在是人生翻盘的大机会,要上大杠杆,一夜暴富。反正一夜暴富的我见过不多,一夜爆仓的倒比比皆是。曾经我们说,一年五倍多如牛毛,五年一倍廖若晨星;但现在没人以年为单位跟你讲这些了,现在都是一天五倍,一周十倍。You only live once。

这种狂热会让我警惕。所以WSB事件,第一次让我加了恐慌指数做对冲;而随着事件消弭,情绪降温,市场似乎又回归到了适度乐观,但对于垃圾股的爆炒与逼空,突显出了资金的困兽。还是弹药太多,靶子太少。

而就在这种时候,我们开始遗忘了,滚**需要很湿的雪和很长的坡。

二、价值与成长

越是如此,越是要回到股票投资的三碗面:基本面、价值面、成长面。

在牛市的下半场,在加速泡沫化的阶段,虽然谁都不知道终场哨何时吹起,虽然我们知道不可能存在如费雪所言的“永恒的高地”(a permanently high plateau),但要预言崩盘,真的是就算拷问我把我做成人彘我也回答不出。我们需要一个新的playbook。怎么能既不错过牛市,又不过多承担泡沫破灭的风险。

我认为有两种基本策略,第一种指数策略,反正你也别选股和择时了,如同一日三餐的机械化习惯那样做继续指数定投,泡沫的巅峰与价值的谷底你都照单全收,你将投资周期拉长到五十年去看,但凡美帝国运不拉胯,你大概能获得年化10%+的通胀前回报。

第二种是选股策略,激进的你就选龙头,选增速最快的科技股;但还有一种防御型的策略,就是于泡沫中找铅球——越到牛市,越回到投资的本质,越回到基本面研究,越回到所谓能穿越牛熊的公司。

有人说,简单啊,抛弃成长,回头,去拥抱价值,找低估值的股票就行了。这种思想看似无比英明,其实却很危险。我认为以美股这个含水量,如果现在还只能躺在地板上的价值股,那就是发大水也装不满的游泳池,必须是游泳池底有大裂缝;这样的“价值股”,市场不傻,你也千万别做接盘的傻子。

一些公司,你看起来很有价值,但是你要问一下自己,凭什么便宜货给你捡到宝。因为这个“价值”可能很肤浅,是“表内的价值”或者是“过去的价值”。所谓表内的价值,比如格雷厄姆推崇的net-net投资法(指公司报表上的流动资产减去所有的负债,比公司的股价都要高的时候),报表可见的便宜。所谓过去的价值,最好的例子就是周期股,你在静态P/E最低的时候杀进去,往往是周期的顶点,最后可能亏成残废。你想抄他的底,他想抄你的家。

我认为防守型的策略,是选择哪些既有价值特质,也就是已经有充沛的现金流、成熟的运营团队、良好的业绩,来保证投资的下限;又有成长的特质,也就是在新兴行业里,有成长面、业务有想象力,有一个可能的好未来。

而这种好未来,又最好有预期差——意思是市场还没仔细琢磨清楚、没有形成共识的好未来。这比盲目追逐狂野波动的小盘股,要更有playbook的feel吧。

三、定义价成股

价值与成长并非水火不容。我认为眼下确定性最强的投资风格是价值 X 成长,如果未来增长放缓,则稳健的成熟业务能保证其较高下限;如果未来增长实现,则我们可以期待星辰大海、无远弗届。另外说一句,在我心里的价值 X 成长,必须是科技股,因为其成长是基于技术的实现而带来的scalability。当然了,这个仅是我的个人偏好,见仁见智。

这样的股票,我称为价成股。

你肯定会问我,哪些公司的股票算得上价成股。从国内公司来看,百度可以算一个,腾讯可以算,京东可以算,阿里或许勉强可以算一个。而美国的公司,FB可以算一个,Amazon可以算,苹果勉强可以算一个。但价成股的价值面,不要单看市盈率、市净率等指标,都过于静态,哪怕你用的是所谓的forward版本。成长股的估值指标收敛会让人无比震撼。比如有机会你回去看一下亚马逊,她多年以来市盈率的收敛图形,就非常漂亮。

如果全球货币政策还有“正常化”的一天,则我自认为今天的投资,预期收益并不会太高,所以去重仓那些估值没有锚的成长股,面临踩踏式的回撤几乎不可避免。但重仓价值股,我也怕碰到伪价值,比如周期股的价值陷阱、夕阳行业的价值陷阱,当然你也有可能赚到周期的钱,但我觉得这个确定性很弱。

而在我看来,投资价成股在当前这个大撒币的市场,确定性最强。

四、股票长期价格波动的本质是预期差

还是要回到吹票百度上来。

方丈很推崇的一本小说,刘震云的《一句顶一万句》,里面有个角叫何玉芬,说过一句人生感悟让我意犹未尽——“日子是过以后,不是过从前。我要是想不清楚这一点,也活不到今天”。投资亦然。投资是投以后,不是投从前。既然是投以后,我们只要考虑从此时此刻的以后,而不要去过多留恋于the old days,这是第一性原理。

所以关于百度,错失了移动互联网也好,BAT里掉队也罢,这些都是从前,是惨痛的经验;而此时此刻百度的股价,以及未来百度的股价,都是对百度这家公司在未来的未来的一种预期。股价是预期而非现实,这是股票投资很重要的认知。股价本质上是猜公司未来的预期以及互相猜其他人预期的预期。

我认为股价的上涨或下跌,短期来看有许多不可预测的因素;但中长期来看,本质上是预期与预期之间的差值调整,放大或者收敛。这就是为什么一些业绩非常好的股票会一直不涨,因为预期太有共识,太确定,没有差。

五、百度的价值面

百度刚发完了2020年所有的财报。

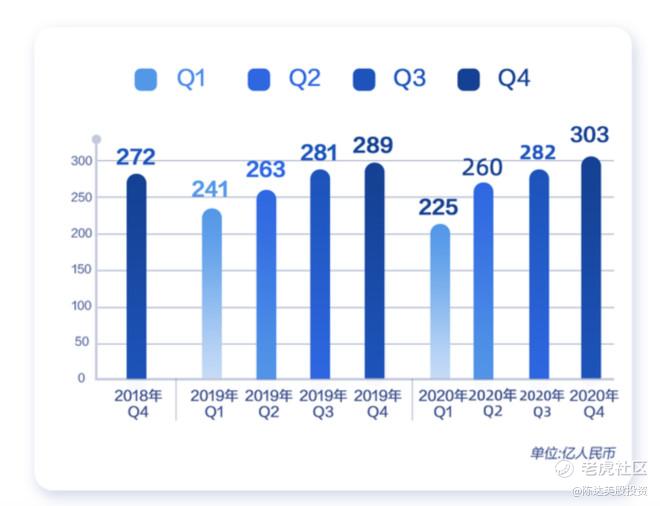

那我们先来看百度的价值股的一面,2020年Q4的财报 ,我们可以看到核心业务(我一直称为成熟业务,因为我认为百度的“核心”有朝一日会在成长业务、前沿业务上)的强势反弹与增长。成熟业务更多的还是来源于移动生态搜索与广告。而且这一块在有限的将来内,会比较稳定。当然这一块的预期差应该是比较小的,再次强调价值面是投资百度的下限。

2020年疫情整体上可以看成一个压力测试,勉强算是worst case scenario,在这种情况下百度的成熟业务反弹有力,可以看出业务的韧性,毕竟广告业务受线下商业环境的影响极大,实在不能算是疫情收益股。而随着国内广告行业的全面复苏,百度移动生态的基本盘几乎无太大后顾之忧。

(百度营收变化,数据来源:新浪财经)

财报里面我看到一个良性的趋势,就是托管页(managed page)的收入在主营收入中占比从去年的五分之一,到2020年的三分之一,到2021年预计可以超过50%。为什么说是良性趋势——因为做广告总是难以摆脱管理混乱的脏水,而托管页是应对的良招。

许多人可能不清楚托管页是个什么玩法。托管页的核心商业模式简单来说,就是为中小企业提供在线的商业化解决方案——前端一键建站、后端运营维护、中端营销推广,类似于一个做广告的Shopify。而托管页这种模式比原来的开放入口的优势,在于百度对广告内容会有极强的审核与把控;另外,有超过30万的托管页用户也同时会使用百度的云服务,所以也会促进云服务的to B发展。特别是营销云服务,这也是市场尚存预期差的领域。

而说到百度云,Q4百度云也是首次披露收入营收同比增长67%,全年收入130亿元;对比阿里云(2020年化收入约550亿,Q4同比增长在50%),可以看出,百度云业务并不像大多数人所想象的是块鸡肋。这里或许也会出现一个预期差,因为我之前只给了百度云6x的P/S估值;但以目前S体量下的增速而言,6x是显然的lowball,甚至带有一点侮辱性。

另外大家可能有一个普遍疑问——百度云的差异化优势是什么?因为云太多了,难道因为他是“智能”云,难道其他云就不智能?

我之前认为,宽泛来说,百度云可能有四个存在的溢价点:1. AI技术优势,全栈能力,云智一体;2. 自研造芯的算力提升;3.量子计算、区块链这些前沿技术的领先布局;4.AI安全核心技术。

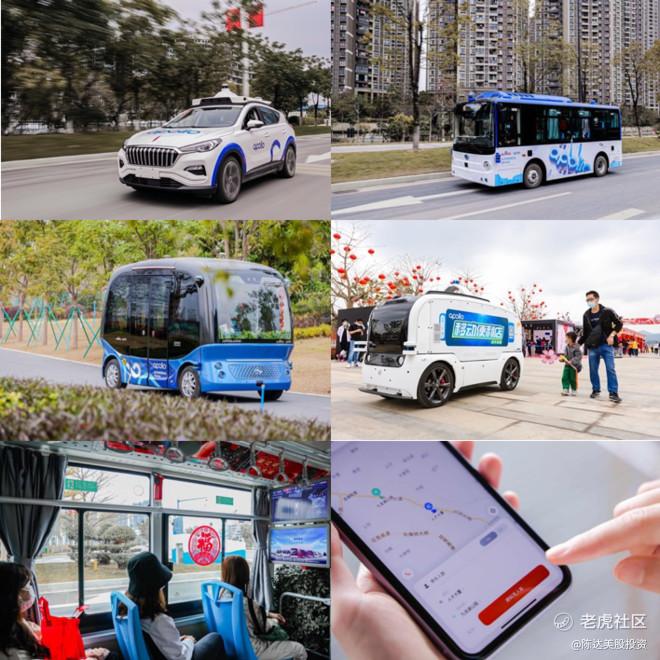

上述每个点都值得展开讨论,在这里举个例子,百度云有一个其他巨头都不具备的完美落地场景,就是智能交通——缓解拥堵、减少事故、方便出行。

比如百度在广州黄埔的智能交通项目,部署Apollo V2X车路协同基础设施,覆盖102个路口,这种项目一定会消耗大量云计算资源。交通数据庞大复杂,仅仅是可采集影音数据的设备端口就不胜枚举——行车记录仪、电子警察、监控摄像头、车内的小度blah blah,真的要智能起来,要车网协同,所需要的云计算覆盖能力需如洪水猛兽。所以百度云的又一个想象点是做成艳压群芳的交通云,而黄埔区的项目可以成为智能交通的黄埔军校。这个例子里,百度融合了云计算X AI解决方案X芯片等技术的叠加优势。

(黄浦区MaaS)

引用一段关于黄埔项目的介绍吧——

“以黄埔区云上花市活动知识城分会场为例,百度Apollo在九龙湖广场、凤凰湖居民社区两地部署了40余辆无人车,包括Robotaxi、Robobus、阿波龙(Minibus)、Apollocop、新物种5种车型,为区域内市民提供自动驾驶出行服务。”

六、百度的成长面

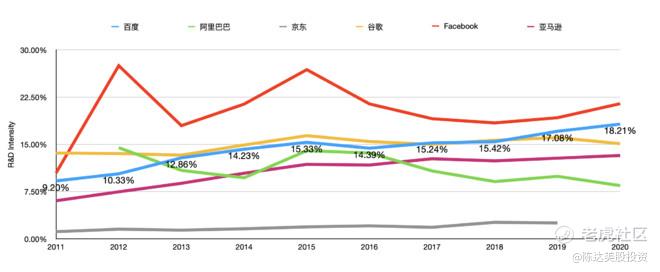

2020年是百度发力 AI 技术的第十年,十年磨一剑;阿里也磨剑,十年阿里云,现在成了镇店之宝。当然不止是AI,百度在整个研发上投入一直非常用力。所谓科技公司,是要用研发R&D费用来撑门面,比如亚马逊,一直以来是全球研发投入最高的科研组织。亚马逊2020年在R&D上花了400亿美元,作为对比,NASA(航空航天局)的2020年预算是200亿美元。所以一家公司是不是tech company,不要看她的故事怎么讲,而要看她的钱花在哪里。

如何看一家公司在研发上的投入与决心?如果我们把R&D去除以总营收,就可以得到有一个指标,叫做研发强度(R&D intensity),可以量化一个公司是不是对研发付出真感情。当然,研发投入主要是研发人员搬砖的开销。2020年百度核心的研发强度(核心R&D/核心营收)为21%,如果算上爱奇艺,整体的研发强度是18.2%;在我下面所列举的全球知名科技公司里,百度的研发强度是前茅的。

(数据来源:公司财报)

至于R&D有什么直接成果,技术上的事众说纷纭,我就直接引用一下客观数据—— “百度连续三年在人工智能专利申请量和授权量方面蝉联中国第一。百度AI开放平台汇聚开发者数量达265万,成为中国领先的软硬一体AI大生产平台。”

而十年磨AI下来可以货币化的成果,就是百度涅槃三大件——AI芯片、MaaS(移动服务)与智能电动车。

当然这三大件是否存在的问题,或者是否能够货币化的问题,对于市场而言,本身没有预期差。本次财报的最大亮点之一,是给这三个市场最垂涎的narrative按了一个time table,加了一个发车时刻表。

“通常发布一款新的EV 产品需要三年,我们尝试对这个新公司也做同样的事,但是会尽量加快这个速度。” 所以新车推出会是三年内,但这三年内一定会有不断的milestone时间戳——PPT、概念图、概念车、技术方案、电池玩法、原型样车、量产车、等等,只要市场买账,那这些时间戳,一个个都会是股价的催化剂。

Q4第一次提到昆仑芯片。昆仑2即将量产,落地场景是搜索和智能交通等。有人会问百度的芯片能有啥优势——我认为作为国产芯片,暂时也不能报太大希望,就百度而言,有生态优势呗,即插即用还不卡脖子。“昆仑1”实现2万片的量产和应用部署,性能提升 T4 GPU 1.5-3倍;昆仑2将在今年上半年量产,性能将比1提升3倍。大家都知道芯片特别难,但反过来而言,做成了,壁垒就特别高,AMD、英伟达高通市值都是顶天走。当然,我们要心知肚明,做芯片的难度绝对是地狱级,反正估值里我并不太考虑它,做不出来很正常;做出来了,民族之光,那个估值画面太美不敢想。

自动驾驶,或者广义一点我们可以叫MaaS,他的time table是可估值、可货币化的市场。其实无论是拥有阿波罗还是百度地图,本身百度就很有做成MaaS与智能车生态的基因;但一直以来,就股价而言,市场认为最棘手的是估值问题。如何给没有财务模型的业务估值?然而随着资本市场认知的成熟,我发现越来越多的机构,开始给诸如Apollo这样的业务估值了(从原先只有5家投行,到现在的14家投行估值),为啥?一是因为有了落地的预期,二是因为就算不能用绝对价值法来估,还可以用市场法——一个毕加索很难估价,但毕加索放在莫奈旁边,莫奈放在伦勃朗旁边,而伦勃朗刚刚成交过,那估价的难度就会小一些——而现在自动驾驶市场,正在经历一个价格发现的过程。

AI芯片、MaaS(移动服务)与智能电动车——这三个科技大narrative本身也相辅相成;电话会里第一个问题,花旗分析师就很有默契地问——百度电动车有啥优势呐?李厂长总结道,有三点:1、可用Apollo等AI 解决方案进行智能化 (MaaS X 芯片 X 电动车);2、百度的大移动生态与算力为电动车软件提供更佳的性能(芯片 X 电动车 X 百度娱乐平台);3、电动车因为有了智能交通生态,能更好理解道路状况(MaaS X电动车)。

我也认为,这几块业务需要抱团成长。

七、总结

按理说最后是要给要估值,但有点尴尬,因为每次给估值完了不久TP就被顶翻。我也实在不好意思不断往上修,已经有人揶揄我,学投行分析师,TP跟着股价跑。所以这次我也不想给一个粗暴的数字,纯粹是聊一聊持有百度的逻辑——第一就是我花了大篇幅bb的价成股逻辑,在眼下泡沫化的动荡市场里,百度是一个确定性比较好、下限很高的标的;二就是预期差的逻辑,在市场对一块业务的估值犹豫不决之前,我们抢下下手、对其痛下估值。

仅短短三个月,百度市值从三四百亿直接干到1000亿,原因也无外乎于几点:1、价值上,原先估值确实过低,估值有向上修复的原始冲动;2、市场情绪、预期的改善,尤其是新能源车与自动驾驶在资本市场的春风得意;3、预期差的缩小,创新业务的估值走在业绩的前面,成长股的故事被彻底讲通。

木头姐应该是看到了这几点,在百度起飞之前,逐步将百度加成了她自动化基金——ARKQ基金的第二大重仓股,仅次于她最心爱的特斯拉。而我也不知不觉把百度加成了第一重仓。在牛市下半场里,这种相对的确定性与估值的bedrock,让我持有百度,至少表情淡定、神色轻松、内心从容。

---------------------------------------

利益披露:作者持有$百度(BIDU)$ 多头仓位,且是个度吹;

本文作为分享,不构成任何投资建议;

行文仓促,如有错误,实属必然;

欢迎转载,请署名陈达。

精彩评论

我也持有百度多头仓位,而且是大量的百度call。收益已经很客观了,但仍持续看好。