-

博通公司(NASDAQ: AVGO)的股票在 2024 年呈现出大幅上涨的态势,其背后的主要推动力来自于两方面:一是收购 VMware 所带来的协同效应预期,另一方面则是AI业务的强劲增长。

-

在最新公布的第四财季财报中,博通的AI网络收入同比猛增158%,这一出色的业绩表现主要得益于AI XPU芯片出货量的增加以及AI连接收入的大幅上升。

-

公司近期发布的财报显示了其整体业绩表现稳健,具备较强的抗风险能力和持续盈利能力。

-

博通的估值目前相对较高,但对于看好人工智能领域增长潜力的投资者而言,博通仍是一个极具吸引力的投资机会。

今年,投资者对这家以股东利益为先的科技公司表现出浓厚兴趣,主要基于两大因素:一是公司通过收购VMware预期能够实现的潜在协同效应;二是其人工智能(AI)业务收入的显著增长。本文将深入探讨博通公司的AI发展机遇,并分析其于12月12日发布的2024财年第四季度财务报告。同时,也将审视公司面临的潜在风险,回顾其当前的估值水平,并阐述为何大数据智投美股持续看好博通公司。

博 通 的 人 工 智 能 业 务

2024 年,人工智能领域呈现出蓬勃发展的态势,博通公司(NASDAQ: AVGO)无疑是今年在人工智能应用方面的主要受益者之一。 与英伟达(NASDAQ:NVDA) 不同, 英伟达主要提供通用型 GPU 及相关网络产品和服务,适用于多种 AI 应用场景,如图形处理、深度学习等,博通则侧重于为云计算厂商等特定客户定制 ASIC 芯片,满足其在超大规模推理等特定任务和功能的需求。

有消息称,博通的主要 AI 客户为谷歌(GOOGL)和脸书(META)。近期博通半导体解决方案集团总裁查理・卡瓦斯在一次公司重要活动中透露了一个重要信息,在 2024 年 3 月博通成功赢得了第三位未透露具体姓名的客户。这也进一步显示了博通在AI领域的市场竞争力和业务拓展能力。

在 2024 财年第四季度的财报电话会议上,博通首席执行官陈福阳明确表示,公司与另外两家超大型公司赢得了业务合作机会,其中一家据传言是苹果公司 (AAPL)。

据《信息》报道,苹果公司正携手博通共同开发其首款专门针对人工智能应用而设计的内部服务器芯片,报道援引了该项目的知情人士称,这款芯片内部被命名为 Baltra ,有望在 2026 年实现大规模量产。该消息补充,这是一项不同于训练模型的任务,这款全新的人工智能芯片主要用于推理任务,其能够对新输入的数据进行高效处理,并将处理后的数据传递给大型语言模型,从而生成相应的输出结果。此外,《信息》还援引相关消息透露,这款芯片将交由台积电(TSM)负责生产,极有可能会采用其 3 纳米工艺制程。

提醒投资者应当注意,博通公司至今尚未正式对外公布其任何人工智能超大规模客户的具体名称。在与分析师以及投资者进行交流沟通时,博通管理层会把公司的人工智能机会规模定义为可服务可寻址市场(SAM),而非总可寻址市场(TAM)。TAM 是指一个行业或市场的整体规模,即所有潜在客户的总市场容量。SAM 是指公司产品或服务能够实际接触到和服务的市场,也就是从TAM中进一步细化,并且仅局限于超大规模推理市场这一特定领域。据博通公司估计,到 2024 年,其 SAM 规模将达到 150 亿至 200 亿美元之间。预计至 2027 年,公司前三大客户所对应的 SAM 规模预计将增长至 600 亿至 900 亿美元的区间范围 。需要特别指出的是,这一预估总额并未涵盖公司最近所获得的两个超大规模客户的订单。首席执行官何可山(Hock Tan)在财报电话会议上着重提醒分析师,不要预估统计两个新获得的订单将在 2027 年为SAM 增加数额。

博通为客户提供两套AI基础设施产品: 定制的AI加速器(XPUs)和各种AI网络产品。2024财年第四季度显示, AI网络收入同比增长158%,达到约34.2亿美元。 博通的AI XPU出货量在第四季度翻倍,主要供应给三家超大规模数据中心客户。首席执行官陈福阳在2024财年第四季度财报电话会议上表示:

我们的 AI收入(来自定制 AI加速器或 XPU以及网络方面的优势) 从 2023财年的 38 亿美元增长至 2024 财年的 122 亿美元, 增长了 220%, 占我们半导体收入的 41%。这使得半导体收入在这一年增长至创纪录的 301 亿美元。

博通公司2024财年的AI收入为 122 亿美元,已占其2024年 150亿至200 亿美元服务SAM的61%至81%。当被问及在其SAM内将追求多大的市场份额时,首席执行官陈福阳在财报电话会议上说:

我不知道具体的市场份额有多大。但正如大家所见,这是一个非常庞大且重要的市场机遇,为众多参与者提供了空间。 我们要做的就是获得我们应得的市场份额。如今我们的处境非常有利, 因为我们拥有最出色的技术, 在这个领域非常相关。 到目前为止, 我们拥有最出色的技术组合之一——用于实现XPU 以及连接 XPU 的技术。 实现这一目标的硅技术, 我们在博通这里 大量拥有, 这就是为什么我们与这三个客户合作得非常顺利。

我无法确切知晓具体的市场份额究竟有多大。诚如诸位所见,当下有着一个规模极为庞大且意义重大的市场机遇,为众多市场参与者提供了广阔的空间。我们所应着力去做的便是努力获取我们理应得的市场份额。当前,我们所处的形势极为有利,这主要归因于我们所具备的卓越技术,在这个领域里,我们的技术具有高度的相关性和重要性。截至目前,我们所拥有的技术组合最为出色的组合之一——涵盖了用于实现 XPU 以及连接 XPU 的相关技术。博通公司拥有实现这一目标所必需硅光子技术的深厚储备,也正因如此我们与这三个客户合作非常顺利。

在财报电话会议上, 瑞穗的分析师维贾伊·拉凯什预测:“若博通公司到 2027 年能够占据 70% 的市场份额,那么其定制芯片 AI 业务在 2027 财年的收入应当会达到 500 亿美元左右 ”如果拉凯什的粗略计算准确, 那么从 2024 财年底到 2027 财年,博通公司的营收大概会以60%的复合年增长率(CAGR)爆发式增长。 首席执行陈福阳则给出了更为谨慎保守的评估,博通通常只对下一季度进行预测, 他不愿延伸到2027年。 他解释道,AI 业务与公司传统的、稳定性较高的非 AI 业务存在显著差异。 AI 市场的收入具有较大的不稳定性,原因在于其业务部署往往是针对有限的特定客户群体进行大规模开展的。而且,该领域的技术正处于飞速发展之中,难以确保其现有的客户在三年之后依旧复购博通公司的技术产品。 尽管人工智能无疑是一个蕴含着巨大潜在上行空间的业务领域,但作为投资者应当谨慎对待,需充分考量其中的风险与不确定性因素。

公 司 基 本 面 分 析

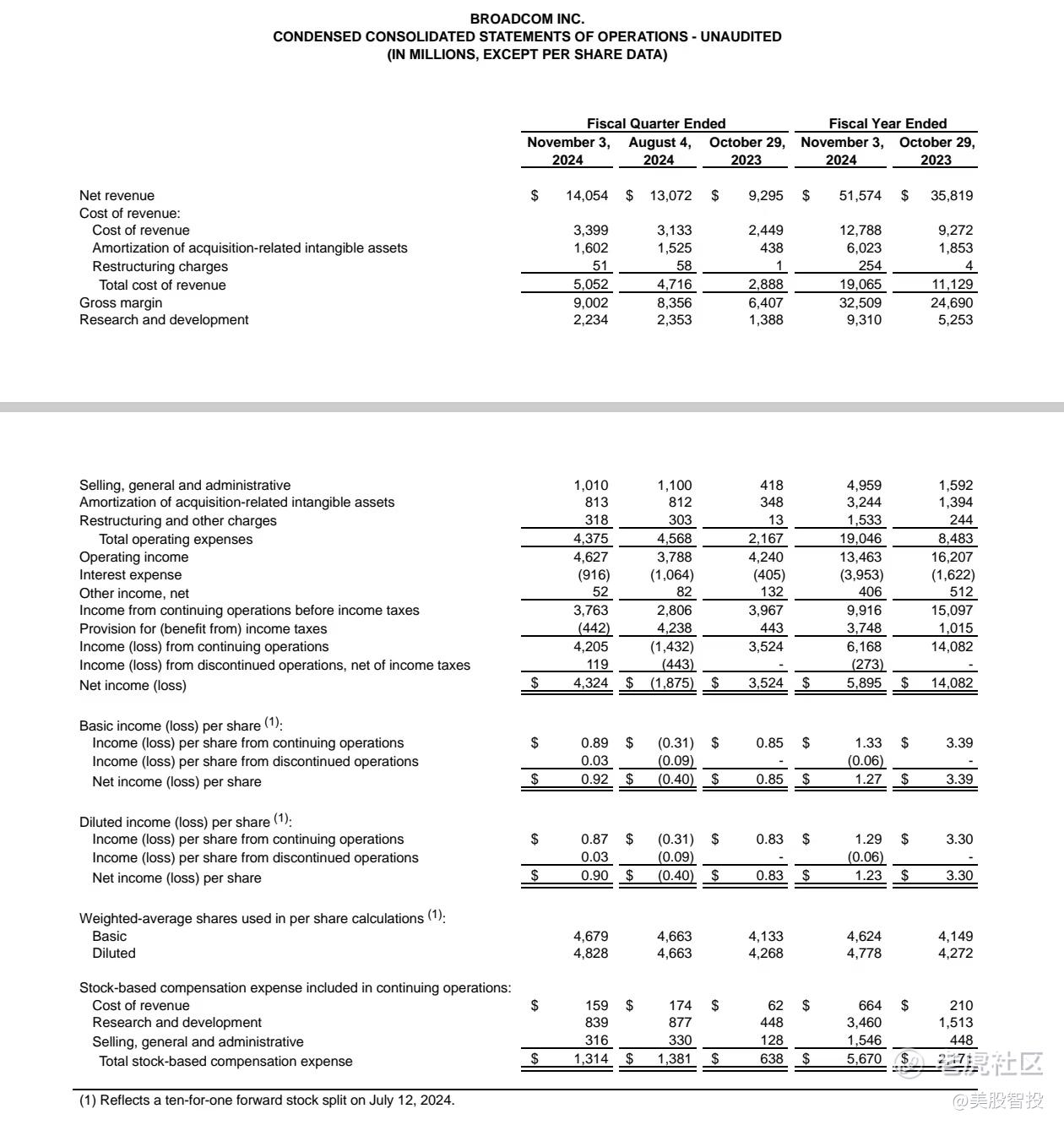

博通公司 2024 财年第四季度的营收较去年同期增长了 51%,达到 140.5 亿美元,不过该营收数额略低于分析师预期的 74.6 万美元。从 2024 财年全年来看,其营收同比增长 44%,总计达到 516 亿美元。若剔除对 VMware 的收购因素,博通公司自身的营收增长超过 9%。

Broadcom Inc. Announces Fourth Quarter and Fiscal Year 2024 Financial Results and Quarterly Dividend

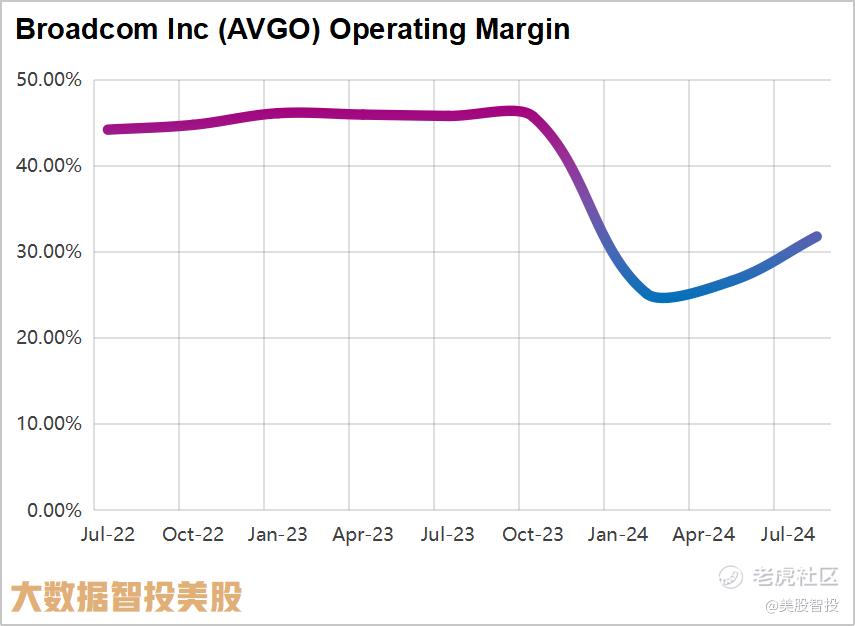

博通公司 2024 财年第四季度的营业费用同比增长 102%,是营收增长速度的两倍。营收和成本的大幅增长主要是由于收购 VMware 所致。如果你对博通公司及其首席执行官陈福阳有所了解,便会洞悉博通公司正在大力削减成本。在并购整合方面,博通公司堪称科技行业中的佼佼者,而首席执行官陈福阳则是一位坚决果断、极致把控成本的管理者。

公司第四季度的研发费用环比下降5%,至22.3亿美元;销售费用、管理费用环比下降8%,至10. 1亿美元。投资者希望管理层在未来几个季度进一步降低这些成本,使营业利润率恢复至40%以上。

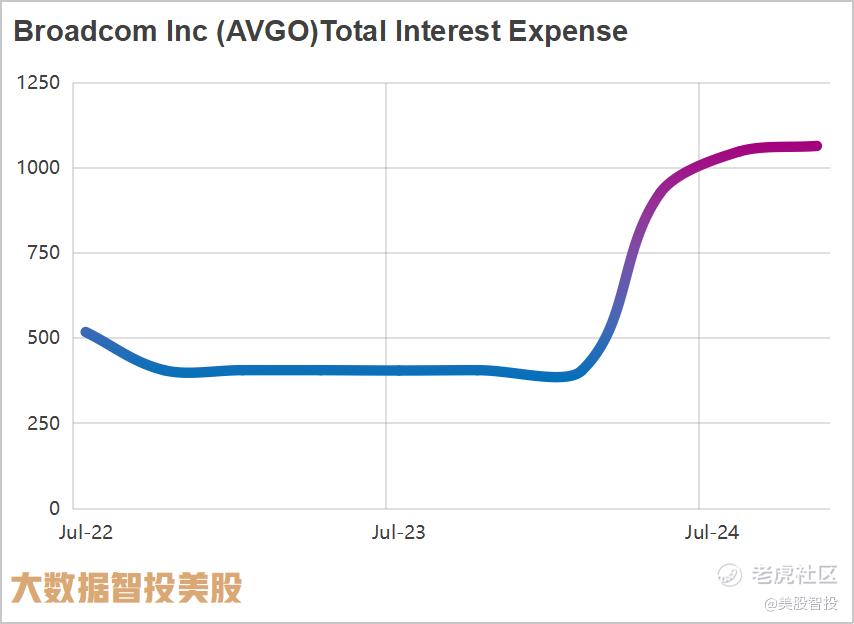

收购VMware 带来的另一个暂时负面影响是:为收购 VMware 而举债, 因此在 2024 财年第三季度的利息支出飙升至 10.6 亿美元,在第四季度的利息支出降至 9. 16 亿美元。

投资者希望博通尽快偿还债务以减少利息支出,不过在短期内可能会对公司盈利能力造成一定影响。就经营成果而言,持续经营业务所得税前利润增长了25.4%,达到37.6亿美元。在2024财年第四季度,依据通用会计准则(GAAP)核算,公司实现净利润 43.2 亿美元,折合每股收益为 0.90 美元,这一业绩表现颇为亮眼,超出了分析师此前预期0.20美元。调整后息税折旧摊销前利润(EBITDA)增长了50%,攀升至 90.9 亿美元。

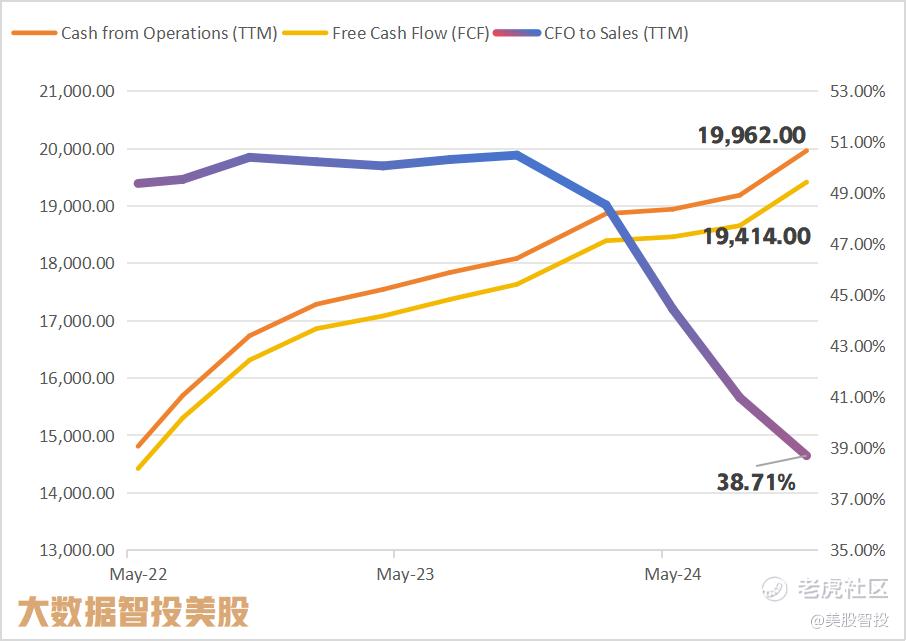

博通过去 12 个月(TTM)经营活动现金流(CFO ,Cash Flow from Operations)与销售额的比率为 38.71%。相较于 2022 年与 2023 年约 50% 的水平,出现了显著下降。深入分析可知,公司目前面临高额债务负担,同时在整合 VMware 的进程中产生了高额利息支出。这些因素相互叠加,对其财务指标产生了明显的负面影响,不仅使得 TTM 的 CFO 与营收之比大幅降低,还抑制了 CFO 本身以及自由现金流(FCF)的增长势头。

博通于 2024 财年第四季度的过去 12 个月经营活动现金流(TTM CFO)达到 199.6 亿美元。博通身为硬件领域的无晶圆制造商,具备一项显著优势,即无需针对芯片制造工厂投入资本性支出(CapEx)。在 2024 财年期间,其 CapEx 仅为 5.48 亿美元,而年度自由现金流(FCF)则高达 194.1 亿美元。首席财务官克里斯汀・斯皮尔斯在第四季度财报电话会议上,针对自由现金流发表了相关评论:

收购 VMware 而新增债务,致使现金利息费用显著上升;美国应纳税收入组合发生变动,进而造成现金税款增加;第 174 条法规的重新颁布持续延迟;近期有关公司替代性最低税(AMT)的拟议法规。这些因素最终导致自由现金流占收入的比例较上年同期有所下降。

美国税法第174条允许公司在研发费用产生的当年将其进行扣除。政府延迟实施这一条款会致使短期税负加重,可能会对现金流产生不利影响。关于公司替代性最低税(AMT)的拟议变动情况,其一旦实施大概率会提高博通的纳税负担额度,从现金流的角度来看,这无疑会产生负面影响。

博通公司在短期内开展新收购的可能性较低。在当下公司将专注于债务清偿,并计划通过股票回购及股息发放的形式,向股东回馈现金,提升股东价值与市场信心。首席财务官斯皮尔斯在财报电话会议中,对公司的这一资本配置计划进行了阐述:

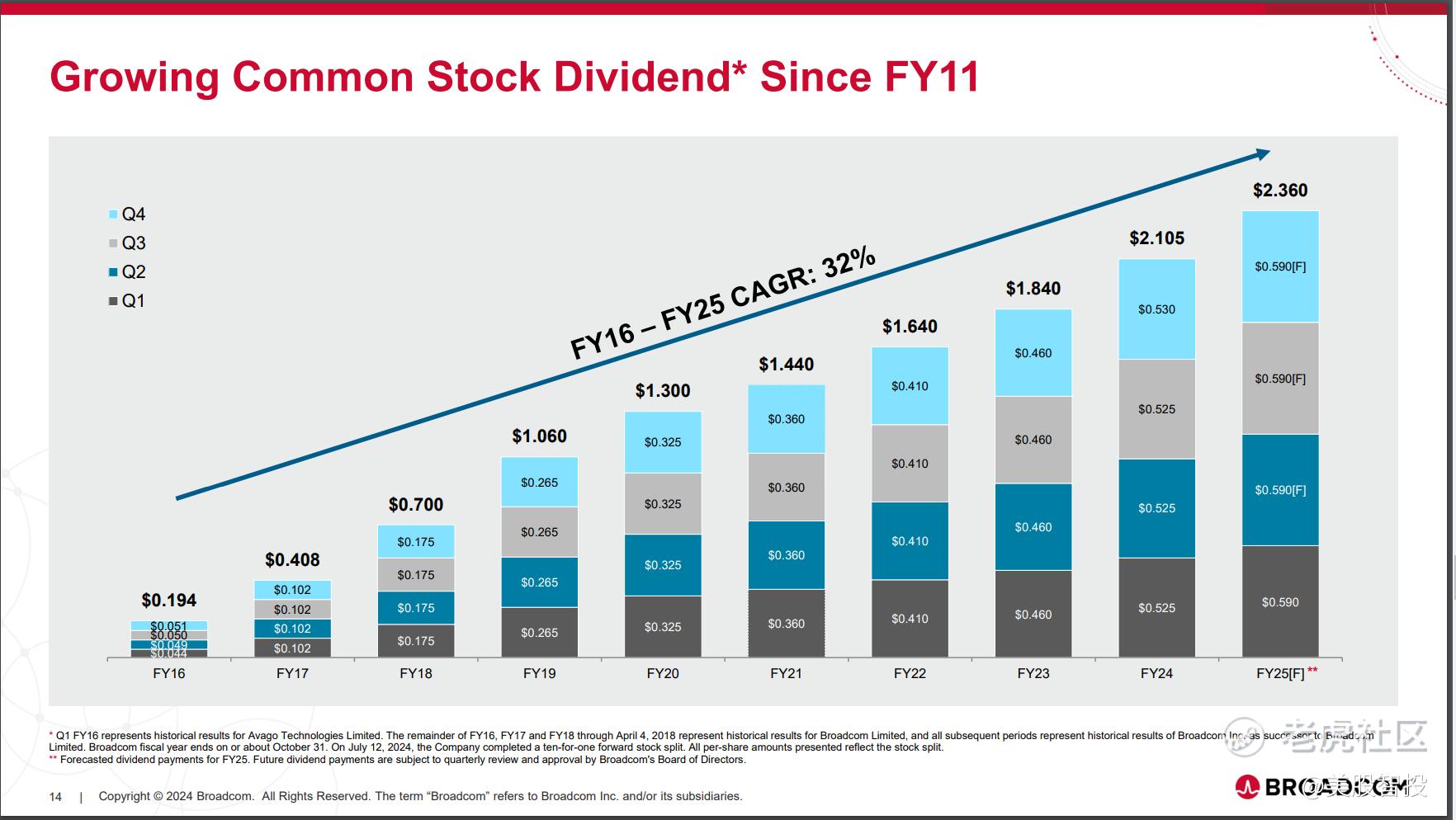

在 2024 财年,公司共计支出 222 亿美元,其中以现金股息形式向外拨付了 98 亿美元,另有 124 亿美元用于股票回购和注销。鉴于我们在前一年有能力产生更多的现金流,加之收购 VMware 使得股份数量基数有所扩大。公司决定,自 2025 财年第一季度起,将季度普通股现金股息上调至每股 0.59 美元(已按照拆股情况进行相应调整),较之上一季度增长了11%。公司拟在整个 2025 财年将股息维持在这一既定目标水平,但需每季度提交董事会审议批准。倘若按计划推进,在 2025 财年公司的年度普通股股息将攀升至创纪录的每股 2.36 美元(同样经过拆股调整),相较于上一年度同比增长12%。值得着重指出的是,这已然是公司自 2011 财年开启股息派发以来,连续第 14 次提高年度股息。

Broadcom Company Presentation

截至 2024 财年第四季度末,博通公司现金及现金等价物储备达 93.5 亿美元,而债务本金总额则为 698 亿美元。从偿债能力指标来看,公司的债务权益比率处于 1.0 的水平。对于能够产生可观自由现金流的企业而言,该比率尚处于可接受区间。债务与息税折旧摊销前利润(EBITDA)的比率为 2.32,依据行业惯例,低于 3.0 的比率意味着公司具备较为良好的债务偿还潜力,当前财务状况未显露出陷入困境的迹象。 博通的利息覆盖率为3.5,这一数据表明公司的盈利水平能够充分覆盖利息支出。首席财务官斯皮尔斯在第四季度财报电话会议上,针对公司的债务负担状况予以评论:

在本季度,我们用新发行的大额优先票据替换了50亿美元的浮动利率债务。我们使用手头的现金支付了第四季度到期的优先票据和额外的浮动利率债务,从而减少了25亿美元的债务。 在这之后,我们560亿美元的固定利率债务的加权平均票面利率稳定在 3.7%,到期年限平均为 7.6 年;140亿美元的浮动利率债务的加权平均票面利率为 5.9%,到期年限为 3.2 年。我们预计将在第一季度偿还约4.95亿美元的固定利率优先票据。

浮动利率债务存在利率上升时利息费用增加的潜在风险。因此,博通公司通过将 50 亿美元的浮动利率债务转换为锁定固定利率的新优先票据来降低风险;偿还 25 亿美元债务降低了利息费用。

管理层对2025财年第一季度的业绩指引为:营收146亿美元,略低于分析师普遍预估的146.2亿美元。如果公司达到第一季度的营收预期,将实现同比22. 05%的增长。细分业务来看,预计半导体营收将同比增长10%,达到81亿美元,基础设施软件营收将同比增长41%,达到65亿美元。同时,预计2025财年第一季度的调整后息税前利润将同比增长66%。

估 值

博通企业价值(EV)与息税折旧摊销前利润(EBITDA)的比值达 48.05,显著高于其过往三年、五年、七年及十年的中位数水平。因此有观点认为股价被高估了。

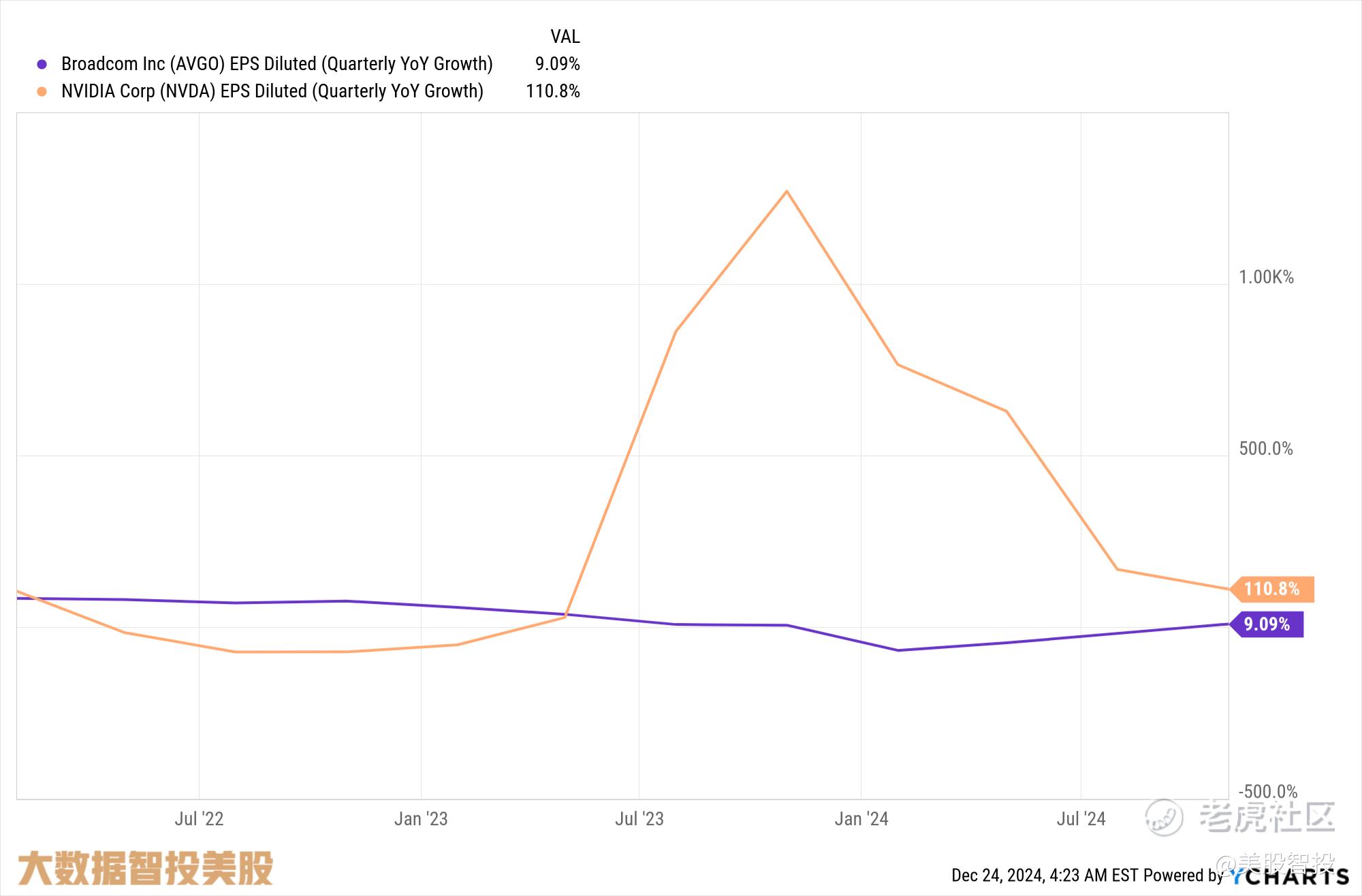

下对博通(Broadcom)和英伟达(NVIDIA) 的市盈率(P/E) 以及季度每股收益(EPS)的增长率进行了比较。 博通的市盈率为 189.52, 对于每股收益增长率为 9.09%的公司来说, 这一比率看起来过高,尤其是与英伟达相比,英伟达的每股收益增长得快得多。

博通作为一家大型成熟企业,其自由现金流利润率平均可达 37.63%。若要维持此利润率,未来十年营收需增长 21%,然而从实际情况看,未来十年其营收增长超过 15% - 18% 的可能性较低,即便 15% - 18% 这一增长水平亦颇具挑战性,毕竟博通营收增长多依赖收购。但展望未来,公司能否完成足够重大且能通过监管审查的收购尚存疑问,此前收购 VMware 便险些受阻。

博通是一台无情的自由现金流增长的机器。在此前撰写的相关文章里,其自由现金流利润率分别达 47.31% 和 43.31%。受 VMware 收购一事影响,当前自由现金流利润率大幅下滑。不过,待公司完成此次收购整合并清偿债务后,该利润率有望重回 45% - 50% 区间。若未来十年博通平均能维持 47% 的自由现金流利润率,那么在此期间,营收需增长 17.8%,方能支撑 2024 年 12 月 17 日的股价水平。就当前股价而言,长期投资者显然是对未来十年营收的激进增长抱以预期。

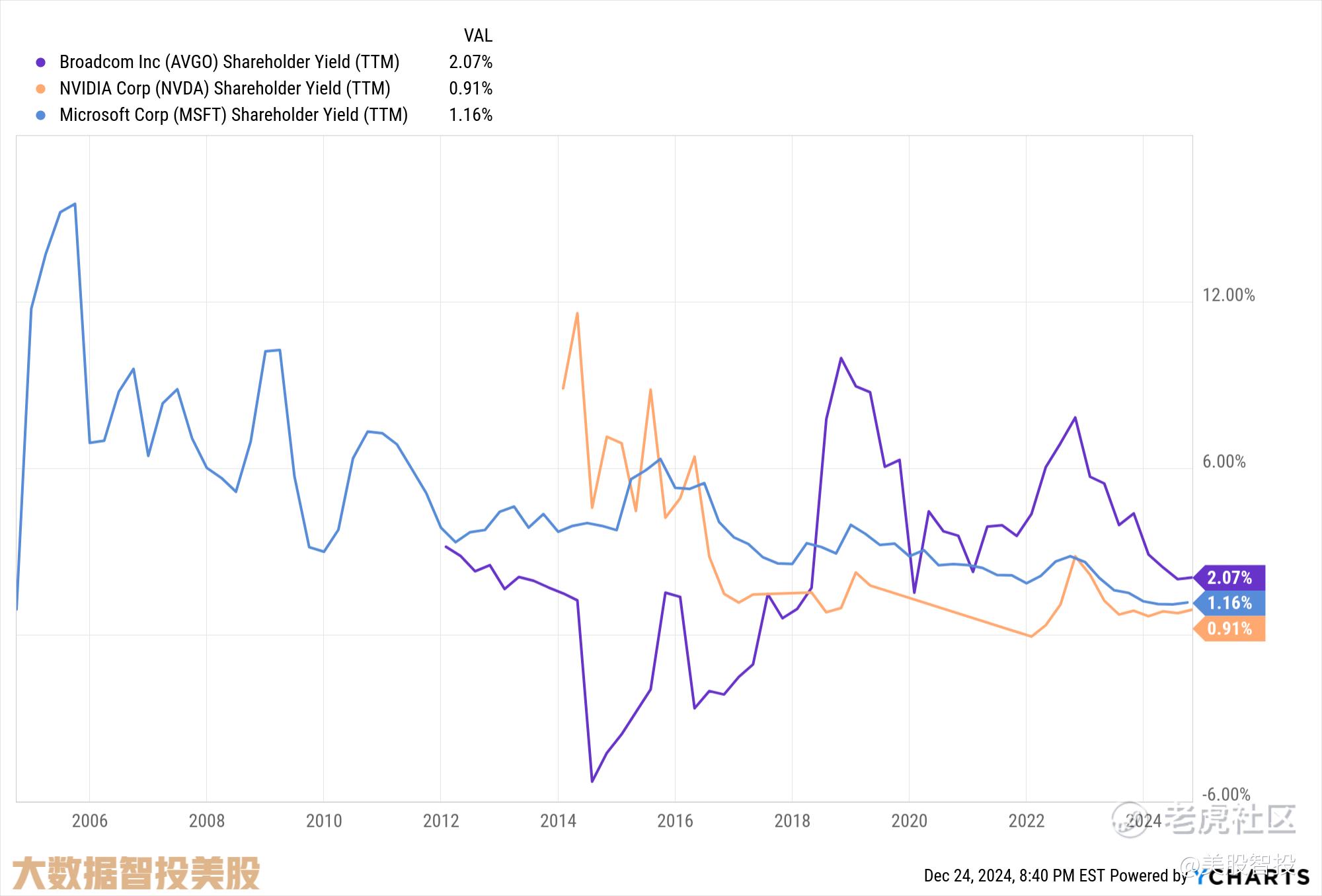

股东收益率,是将公司的现金股息、股票回购以及债务削减情况与市值作对比的一项指标。通常而言,若某股票的股东收益率处于其历史波动范围的高位,便意味着市场可能低估了该股票;反之,当处于低位时,则可能被市场高估。就当前情况来看,博通股价极有可能处于被高估状态,因其股东收益率已降至 2018 年以来的最低点,这一现象需引起投资者的密切关注与审慎分析,以便更精准地把握其投资价值与潜在风险。

不过,相较于英伟达(NVIDIA)和微软(MSFT)的股东收益率,以及其他从人工智能应用获利的公司,博通当前的估值尚处于合理区间。

潜 在风 险

博通公司面临着地缘政治这一重大风险因素。其业务突出之处在于对中国公司的芯片销售,这部分在 2023 年营收占比达 11.53%,部分人士视这种对中国市场的依赖为严重风险隐患。一旦美国政府加大出口管制力度,博通公司极有可能遭遇贸易受阻与销售中断的困境。

博通公司的AI业务面临着较高的客户集中风险。倘若其现有的三个 AI 客户中任何一家流失,或者其中任意一家削减采购量,都可能对博通的收入、盈利水平以及现金流造成损害,这一点在公司 2024 年的 10-K 报告中也有所强调。

半导体业务中,客户通常无固定采购量的强制要求。即便已达成采购协议,约定了定价方式,但实际采购量仍可能低于预期,从而致使公司难以实现预期收入与盈利目标。而且部分优质客户凭借其购买力,在价格和合同条款上占据优势,预计这一情况将延续,或对部分产品毛利率产生影响。若公司未能履行相关协议义务,还可能遭遇重大经济损失。

部分人觉得博通公司管理层在业绩指引上偏于保守,有所保留。实则管理层这样是因为即便赢得了客户、签署了销售协议,也未必就能切实转化为公司的实际收入。

博 通 仍 具 备 投 资 价 值

当前,博通公司的估值已逐渐接近持有与买入的分水岭。对于风险厌恶型投资者而言,此时宜保持谨慎态度,不妨先暂时观望。毕竟,在当前估值水平下,贸然入场可能面临较大风险,等待其股价出现显著回调后再做决策更为明智。

尽管估值方面存在一定担忧,但从市场趋势来看,博通在未来一两年内股价仍有上行空间。当前市场对博通在人工智能领域的发展机遇炒作热情高涨,且普遍持乐观态度。多家知名金融机构也对博通青睐有加,摩根大通已将其纳入 2025 年推荐名单,伯恩斯坦更是将其列为首选之一,美国银行也把博通列入 2025 年顶级半导体清单。这充分显示了市场对博通未来潜力的认可。

此外,博通若能成功整合 VMware、妥善偿还债务并使自由现金流利润率恢复至理想水平,市场对其积极的预期有望持续,即便当前可能存在高估风险,但在短期内其股价仍有望实现攀升。

精彩评论