保荐人:华泰金融控股(香港)有限公司 广发融资(香港)有限公司 建银国际金融有限公司

招股价格:82.80港元-82.80港元

集资额:5.83亿港元-5.83亿港元

总市值 100.09亿港元-100.09亿港元

H股市值 64.00亿港元-64.00亿港元

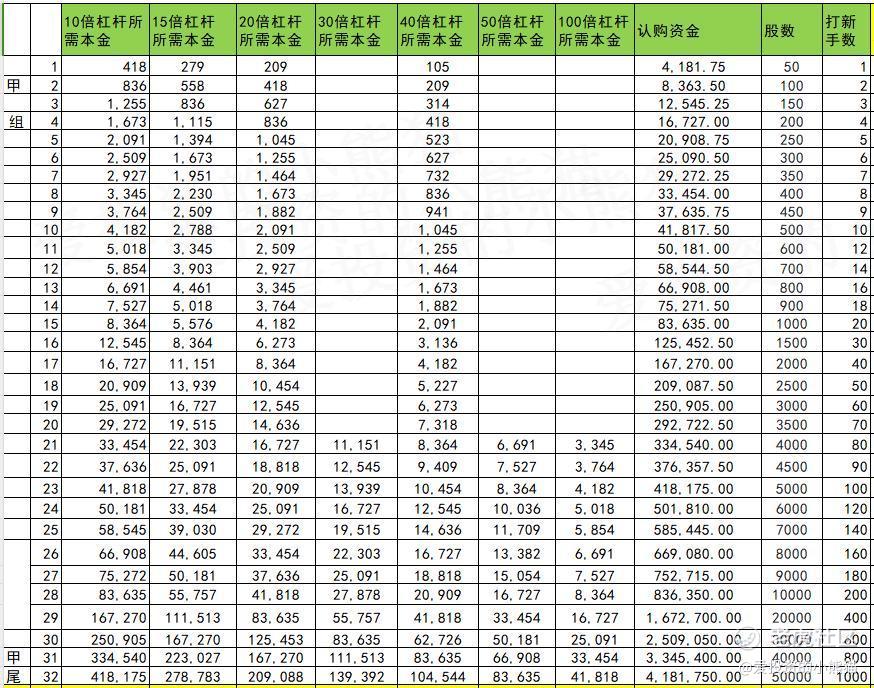

每手股数 50股

入场费 4181.75港元

招股日期 2024年12月18日—2024年12月23日.

暗盘时间:2024年12月27日上市日期 2024年12月30日(星期一)

招股总数 703.56万股H股

国际配售 633.20万股H股,约占 90.00%

公开发售 70.36万股H股,约占 10.00%

稳价人:华泰

计息天数:1天

发行比例 5.82%

市盈率 亏损

公司简介:

讯飞医疗科技是一家人工智能赋能的医疗解决方案提供商

佑驾创新的业务范围广泛,涵盖智能驾驶、智能座舱和车路协同三个方面。公司秉承渐进式的智能驾驶开发思路,逐步推进从L0至L4级别的自动化智能驾驶解决方案的研发与应用。

公司提供 (i) 基层医疗服务,以协助基层医疗机构的医生提高服务能力,令区域管理机构实现更有效的监控;

(ii) 医院服务,以提高等级医院及医生的诊疗效率;

(iii) 患者服务,以提高患者(包括门诊患者、医疗机构住院患者、居家出院住院患者以及其他个人客户)享受医疗服务的便利程度及质量;

(iv) 区域医疗解决方案,智慧卫生解决方案、智慧医保,以协助区域医疗管理机构进行数据驱动的综合管理以及促进医保基金的有效使用。

公司主要依托医疗行业相关人工智能技术,开展AI导医导诊、语音电子病历、影像识别、辅助诊断等业务。其业务覆盖广泛,从健康风险预警到慢性病管理,形成了完整的医疗服务生态链,在智慧医院和基层医疗AI应用领域成果显著,已为全国数千家医疗机构提供服务,根据弗若斯特沙利文的资料,按收入计,公司于2023年在中国医疗人工智能行业排名第一,市场份额为5.9%,公司的智医助理于2023年在中国基层医疗机构CDSS市场中排名第一,市场份额占61.5%

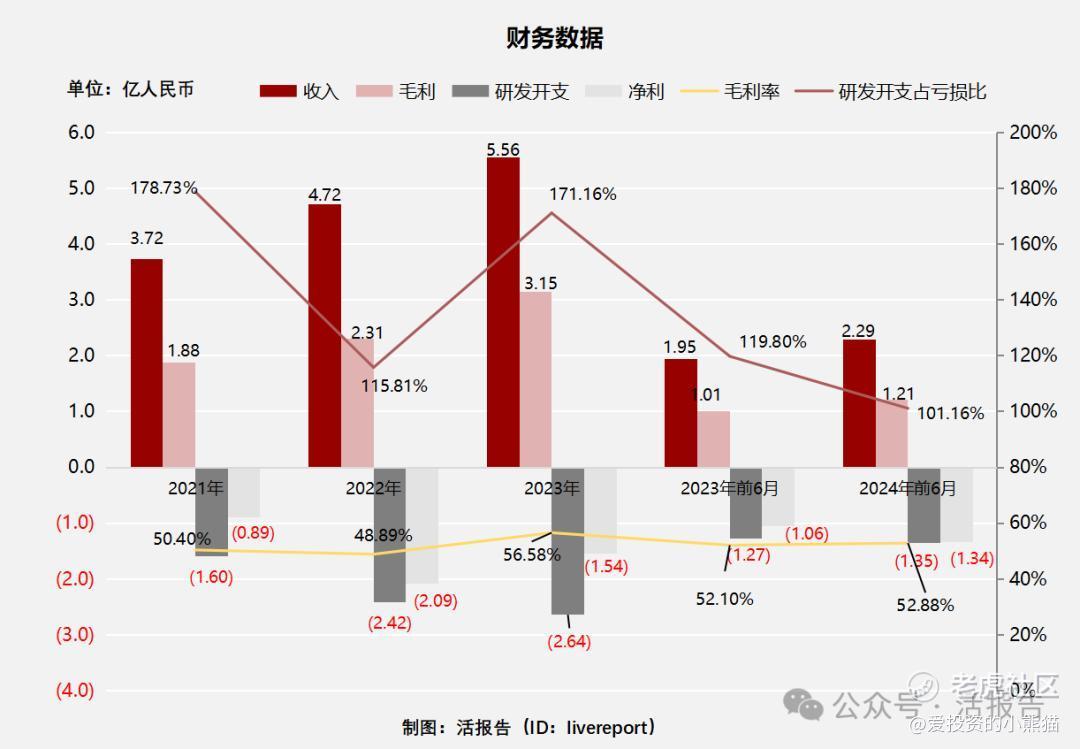

截至2023年12月31日止3个年度、2023年及2024年上半年:

收入分别约为人民币3.72亿元、4.72亿元、5.56亿元、1.95亿元及2.29亿元,年复合增长率为22.19%;

毛利分别约为人民币1.88亿元、2.31亿元、3.15亿元、1.01亿元及1.21亿元,年复合增长率为29.46%;

研发分别约为人民币-1.60亿元、-2.42亿元、-2.64亿元、-1.27亿元及-1.35亿元,年复合增长率为28.53%;

净利润分别约为人民币-0.89亿元、-2.09亿元、-1.54亿元、-1.06亿元及-1.34亿元,年复合增长率为31.34%;

经调整净利润分别约为人民币-0.48亿、-1.11亿、-0.57亿、-0.58亿、-0.86亿。

毛利率分别约为50.40%、48.89%、56.58%、52.10%及52.88%;

研发占亏损比分别约为178.73%、115.81%、171.16%、119.80%及101.16%。

近三年多,公司收入、毛利均呈现稳定较快增长,毛利率相对稳定,主要原因在于2023年公司影像云平台项目的增加及医疗器械(即助听器)的销售增加。

2024年前6个月,公司经营现金流为-1.34亿元,账上现金1.02亿。

基石投资者:

基石投资者有5家,认购占比47.49%

共有10个承销商。

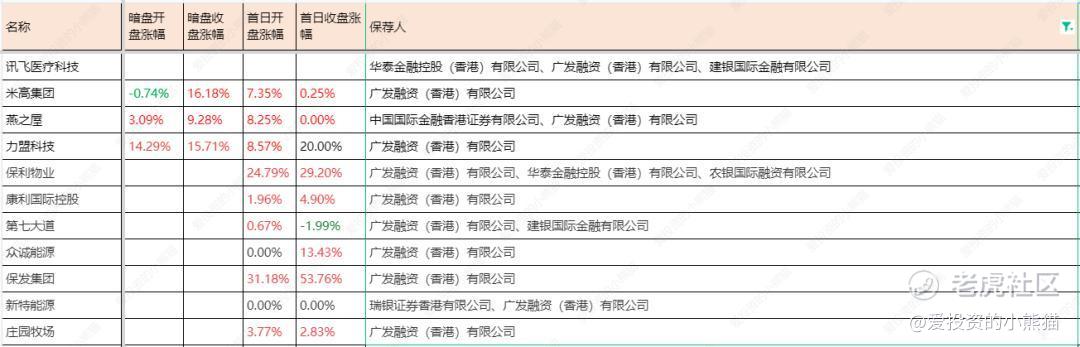

保荐人历史业绩:

华泰金融控股(香港)有限公司

广发融资(香港)有限公司

建银国际金融有限公司

2.中签率和新股分析

(来自AIPO)

首日展现出来的孖展足额刚刚好一倍。

中签率分析:

如果孖展在15倍以下,按照5000人来参与预估一下,一手中签率80%,假如1万人参与 ,中签率可能就是42%!

甲组的各档融资所需要的本金还有融资金额对应如下表:

乙组头,这次是502万本金,乙组的各档融资所需要的本金还有融资金额对应如下表:

乙组的各档融资以及各档利息利率对应的金额如下表:

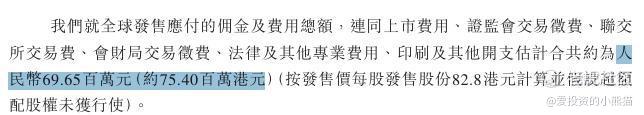

然后这个票招股书上按发售价82.80港元计算,公开的上市所有开支总额约为7540万港元,募资额约5.83亿港元,占比约12.93%,开支相比募资额算是一般化了。

这票打不打?且看我下面的分析:

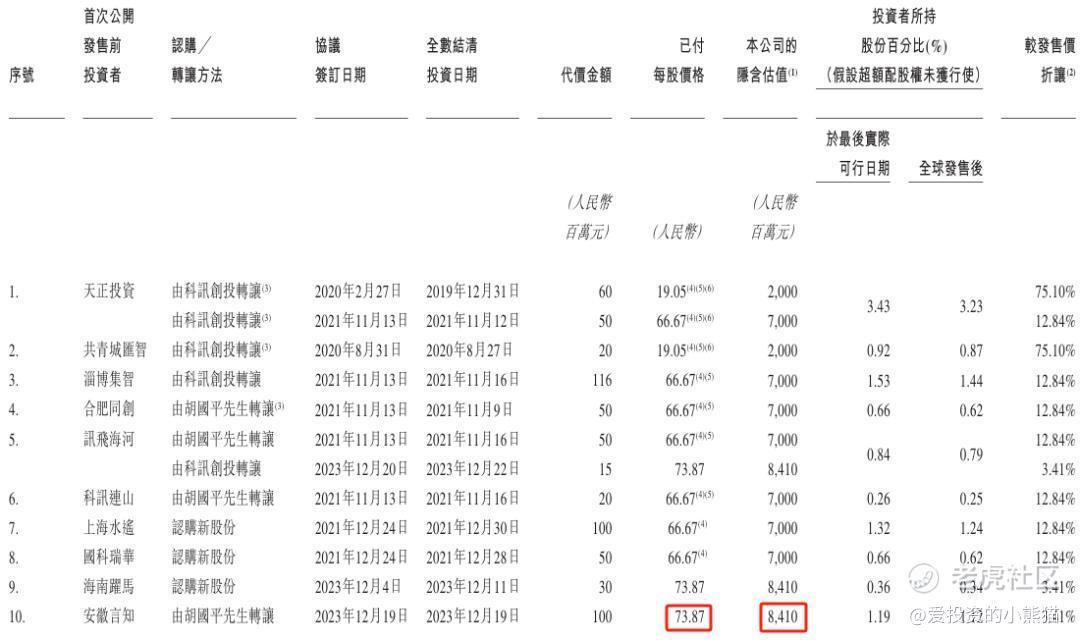

2019年12月-2023年12月期间,讯飞医疗完成多轮融资,先后引入天正投资、共青城汇智、淄博集智、合肥同创、讯飞海河、科讯连山、上海水遥、国科瑞华、海南跃马、安徽言知等豪华资本,最后一次投资1亿人民币,每股成本73.87元,投后估值为人民币84.10亿元(相当于89.69亿港元),累计募资6.61亿元用于技术升级、产品迭代、升级现有产品及开发新产品。

上一轮估值约90个亿,这次刚好发行100亿的话,基石仓位47.49%锁定了,剩下的国配也没多少了,锁仓的比例还比较大。

这个票集资额5.83亿港元,不算多不算少,然后总市值100亿港元,总市值来说算是大的了。这次发售的H股市值64亿港元,这个流通股市值是刚刚好能进港股通,应该也是有意这样设置的,就属于那种躺着都能进港股通的了,所以说这个票随随便便稳一稳就可以进通了。保发行甚至微跌一点都可以进通了。

卡在这个时间点上市,然后又发这个估值卡在港股通边上,要不然就是骗散户来堵他入通的,要不然就是自己真的想入通,两种情况都有可能,或者是如果散户抛压大,他就这一次不做了先杀一波,等明年再进通这种情况也不排除。再或者还有一种可能性就是太多散户赌他入通结果打回拨了,他们筹码收不回来拉不上去,资金实力不够然后崩盘了,就跟今年6月份天地聚合那个玩法玩了一个天地板从+30%到跌30%。

所以存在的上述几种可能性每一种的情况概率也都不小,愿意赌哪一种,你们自己考虑了。我们是觉得保发行的概率是最大,毕竟港股通就在眼前,股价稳住三天就可以进通了,不过这对打新来说没啥好看的了。

精彩评论