健康之路股份有限公司(HealthyWay Inc.)是一家在开曼群岛注册成立的公司,主要于中国经营数字健康医疗服务平台。

一、公司业务

1. 健康医疗服务

医疗支持服务:为个人及企业客户提供健康会员计划,涵盖预约安排、代办、陪诊、体检等线上线下服务;还助力医生开展疾病咨询、协助处理日常工作,如患者导诊与满意度调查等。

价值医疗服务:健康医疗综合服务包含健康商品及会员计划,过往部分与关节痛、睡眠障碍、肠胃问题相关产品贡献主要收入;医药销售业务则通过自有药房及批发业务售药。

2. 企业服务及数字营销服务

企业服务

:内容服务上,与外部医生及专家协作,为百度等创作科普内容、为药企定制疾病相关医学内容并支持药物研究;信息技术服务为医疗相关企业提供技术方案。

数字营销服务

:助力广告主借平台及第三方渠道推广产品、服务与品牌。

二、市场地位

截至 2023 年 12 月 31 日,按注册个人用户数计为中国第四大数字健康医疗服务平台;按 2023 年收入计,为第五大数字健康医疗服务平台,市场份额低于 5%。

三、运营数据

平台注册个人用户达 195.0 百万名(截至 2024 年 6 月 30 日),注册医生 877.2 千名,连接医院 11,727 家(含 1,494 家三甲医院),健康医疗服务个人客户 6.5 百万名,医疗咨询 1.8 百万次,线上预约 2.9 百万次,月活跃用户 3.5 百万名,付费个人用户 0.2 百万名,企业服务及数字营销服务付费企业及机构客户 513 家(截至 2024 年 6 月 30 日)。

四、市场机遇

中国健康及保健行业稳健增长,数字健康及保健市场规模从 2018 年的 1795 亿元升至 2023 年的 7386 亿元,预计 2027 年达 19844 亿元、2030 年达 38790 亿元,占健康及保健市场份额亦持续攀升,虽处发展初期但潜力巨大。

五、竞争优势

平台优势

:增长迅速、创价能力持久、能高效低成本获取流量入口、可开发多元服务、变现策略灵活、管理团队卓越且股东支持有力。

六、发展战略

业务拓展:深耕并拓宽服务范畴与深度,提升医生参与度、拓展医药销售版图、探索投资收购、强化技术能力升级平台功能。

七、风险因素

市场风险:数字健康医疗与企业服务市场不成熟不稳定,受监管严格,合规成本高,业务各分部竞争激烈,新业务计划存在不确定性,依赖利益相关方,内容合法性存疑,客户与供应商集中风险。

八、募集资金用途:

1、业务发展

预计将募集资金净额的约 60.5%(约 73.3 百万港元)投入业务发展。其中,33.5% 用于健康医疗服务,通过强化医疗资源整合、优化服务流程、提升用户体验等举措,进一步巩固和拓展市场份额,增强该业务板块的核心竞争力;27.0% 投入企业服务及数字营销服务,加强技术创新与内容创作,精准洞察客户需求,提升服务质量与精准度,助力企业客户实现数字化转型与高效营销,从而推动该业务板块实现突破性发展,为公司创造更为可观的经济效益。

2、战略投资或收购

约 21.0%(约 25.4 百万港元)规划用于战略投资或收购。公司将秉持严谨的战略眼光与科学的评估标准,积极寻觅与自身业务协同互补、技术创新领先、市场拓展潜力巨大的优质标的。通过投资或并购,实现资源的深度整合与协同效应的最大化释放,有力拓宽业务边界,完善产业布局,提升公司在行业内的整体影响力与话语权,加速构建综合性数字健康服务生态体系。

3、研发投入

约 14.5%(约 17.5 百万港元)专项资金将注入研发领域。公司将聚焦前沿技术研发与创新应用,如深化人工智能在医疗诊断、疾病预测及健康管理中的应用研究,借助大数据分析实现精准医疗服务与个性化营销策略的制定,运用云计算技术提升平台的运算效率与数据处理能力等。持续的研发投入将为公司产品与服务注入创新活力,确保公司在技术迭代迅猛的数字健康医疗市场中始终保持领先地位,以创新驱动引领行业发展潮流。

4、运营资金及一般企业用途

约 4.0%(约 4.8 百万港元)用作运营资金及一般企业用途。充足的运营资金将有效保障公司日常运营的顺畅稳定,确保供应链的高效运转、服务的持续优化以及市场拓展活动的有序推进;同时,为公司应对市场波动、把握新兴机遇提供坚实的资金缓冲与灵活调配空间,助力公司在复杂多变的市场环境中稳健前行,实现可持续发展的长远目标。

招股信息及一手中签率:

公司全球发售股数2500万股,每手股数500股,截至发稿,超购0.26倍,按目前孖展情况不会回拨,甲乙组各2500手,预计5K-9K人参与,一手中签率20%左右,申购20手稳一手。

如果最终偏向平均分配,则一手中签率5%左右,申购120手稳一手。

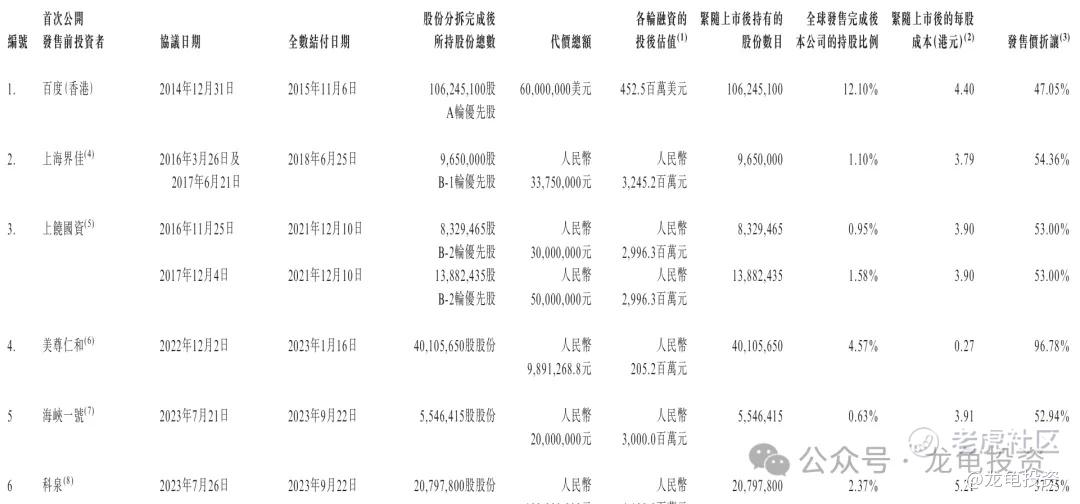

IPO前投资者和基石:

健康之路IPO前完成6轮融资,最后轮科泉完成于2023年9月,投资金额1亿人民币,投资后估值41亿人民币,约合43.73亿港元,每股成本5.21港元,较发售价折让37.25%,IPO前投资者禁售期6个月。

本次公司引入横琴产业投资基金作为基石投资者,认购金额9500万人民币,约合1.029亿港元,按上限定价,基石占比46.31%;按中位数定价,基石占比49.1%;按下限定价,基石占比52.24%;基石禁售期6个月。

保荐人:

本次公司由建银国际独家保荐,未设稳价人;建银国际今年保荐3个项目,未有败绩,特别之前三个项目都是丐帮发行,不设稳价人,本次亦如此。

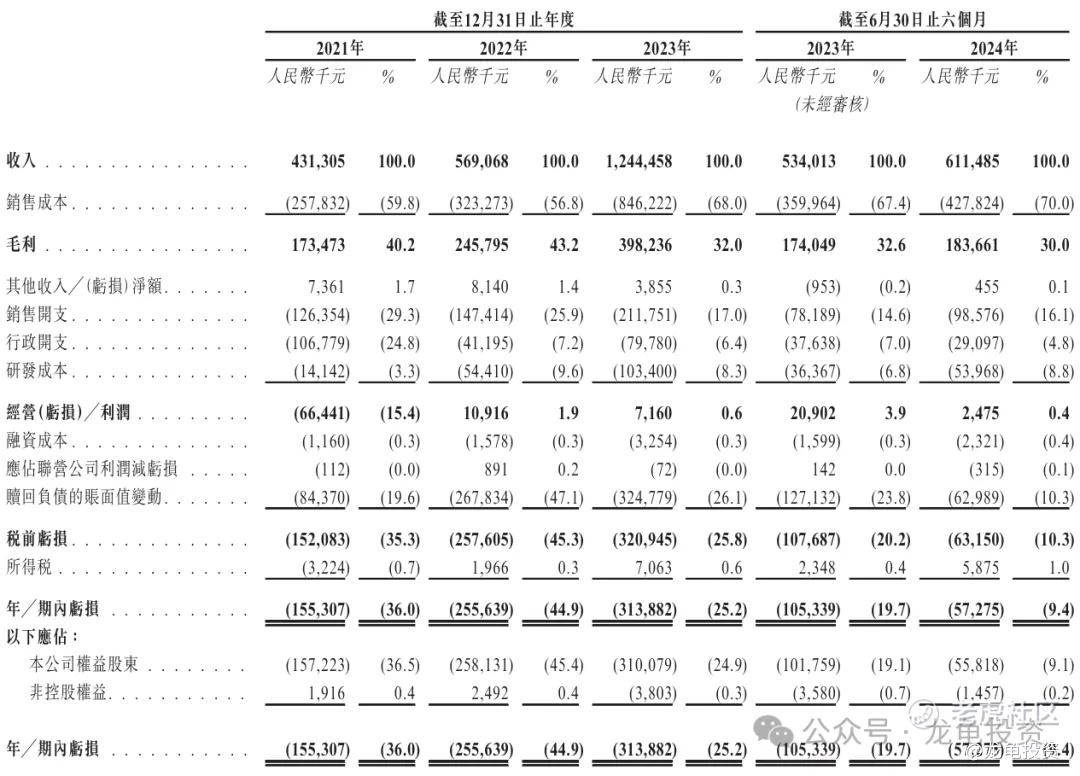

财务情况:

营收:2021年营收4.31亿人民币,2022年营收5.69亿人民币,2023年营收12.44亿人民币,截止2024年6月30日最近12个月营收13.21亿人民币。

毛利:2021年毛利1.73亿人民币,2022年毛利2.45亿人民币,2023年毛利3.98亿人民币,截止2024年6月30日最近12个月毛利4.07亿人民币。

年内亏损:2021年净亏损1.55亿人民币,2022年净亏损2.55亿人民币,2023年净亏损3.13亿人民币,截止2024年6月30日最近12个月净利2.65亿人民币。

综合点评:

健康之路主要营收来源健康医疗服务(包含医疗支持服务和价值医疗服务)2023年营收2.97亿人民币,占比23.9%;企业服务及数字营销服务 (包含企业服务和数字营销服务)2023年营收9.45亿人民币,占比76%;

行业竞争公司在招股书上写得含含糊糊的,总体的感觉就是怪怪的,根据招股书数据,平台注册个人用户1.95亿名,注册医生87.7万名,连接医院11727家,别的数据不去追究,注册个人用户1.95亿就是很虚的值,搜索了健康之路的官网,反正PC端没有正儿八经的页面,手机端倒是有个页面,在App Store没有搜到对应的应用,有个公众号,看了历史阅读量,按30%的打开率,关注用户最多不会超过30万人,即这个1.95亿个人用户注册量,应该是通过各种第三方嵌入,累计完成的一个量,即如此这个值也就一个噱头,没太多意义。注册医生的话,梅斯健康和医脉通分别是健康之路的3.5倍和4.5倍。

最近几年在港股上市的同类公司,整理了一个表格,相关财务数据进行了详细对比,如下图所示:

如图看到这个行业,发行市值都不低,但没有一个不破发的,只是时间的问题,那么你们认为健康之路多久会腰斩?按营收来看,除去智云健康,健康之路营收排第一,增速亦是如些,而公司毛利率从22年的43%掉到32%,24年更是掉到30%,以毛利率来对标的话,太美医疗和熙康云比较接近,按太美医疗的市值对标,这个发行市值算合理,稍稍偏贵,能接受,如果按熙康云的市值对标的话,这个发行市值贵了一倍。腰斩一波刚好合理?

再看下资金面,本次募集1.95-2.20亿港元,基石锁定1.029亿港元,流通值0.92-1.17亿港元,这种丐版发行保发的意味很浓了,情绪方面本次由建银国际保荐,今年三个项目未有败绩,和中信证券有得一比,保荐人BUFF加成,看了建银之前三个项目都是未设稳价人,且都是丐版发行,上市全部吃肉,迈富时和广联科技控股全部是爆冷,而华昊中天医药-B则是套路回拨,所以这个票就是纯D情绪面。还是老样子想参与要看着孖展,过热放弃。

申购计划:

投机申购

免责声明:投资有风险,参与需谨慎,文中涉及标的,仅为个人操作记录,并不够成投资建议,如因此投资产生亏损,概不负责!如本文对你有帮助,请帮忙点赞、再看、分享给身边有需要的朋友,非常感谢!

精彩评论