在甲骨文第二季度业绩逊于预期,收入同比下降 40 个基点,自由现金流同比下降 800 个基点,且第二季度末客户订单 (RPO) 环比增速放缓至 50% 后,其股价下跌了 8% (同期纳斯达克指数上涨 1%)。鉴于甲骨文对基础设施即服务 (OCI) 和软件即服务 (SaaS) 增长的显著隐含加速,以满足 2025 财年约 63 亿美元的云收入预期,投资者可能正在寻找 2025 年下半年执行力的更多支持。

关键关注点:

-

OCI 业务加速增长: OCI 业务 (24 亿美元) 需要实现加速增长,同比增长 52% (第一季度为 46%),并且数据中心容量需要在 2025 年下半年按计划上线。

-

人工智能需求的强有力证明: 需要看到人工智能需求的强有力证明,OCI 消费收入同比增长 58% (第一季度为 52%),GPU 消费同比增长 336%,并扩大到 65,000 台 NVIDIA H200 GPU。

-

RPO 稳健增长: RPO 需要保持稳健的 50% 增长 (尽管较第一季度的 52% 有所下降),并需要有迹象表明在第三季度几个大型订单预订后客户订单将加速。

投资逻辑:

我们认为甲骨文是历史最悠久的软件公司之一,其业务规模覆盖了整个技术栈。在 2024 年分析师日上,甲骨文适度更新了截至 2026 财年的财务目标,要求收入超过 660 亿美元,年每股收益 (EPS) 增长超过 10%。同时,该公司还公布了截至 2029 财年的长期财务目标,要求收入超过 1040 亿美元,年每股收益增长超过 20%。虽然我们认为甲骨文有能力实现 2026 财年的收入目标,但鉴于 2029 财年 1040 亿美元的收入目标门槛较高,我们保持谨慎态度,并期待看到更多持续的进展。

关键驱动因素:

-

Gen2 OCI 抢占 IaaS 市场份额: 尽管甲骨文在 IaaS 市场份额方面仍落后于 AWS、Azure 和 GCP 等大型云服务提供商,但通过赢得优步、TikTok 和 Zoom 等知名客户的订单以及不断增长的积压订单 (截至 2025 年第二季度总预订订单金额达 970 亿美元),甲骨文展现出了强劲的增长势头。

-

稳固的后台应用业务: 通过 NetSuite 和 Fusion ERP 满足中小企业和企业的需求,后台应用在 2025 财年第二季度的复合年增长率为 18%,达到 84 亿美元的运行率。

-

数据库迁移至自主数据库的机遇: 甲骨文拥有超过 140 亿美元的数据库业务收入,这为其将客户迁移至自主数据库提供了巨大的长期机会。

风险因素:

-

资本支出增加及盈利能力压力: 随着投资者的关注点转向未来的资本支出投资周期,甲骨文的每股收益增长可能会受到通用压力和有限的经营杠杆的影响,未来 2-3 年资本支出增加可能导致自由现金流 (FCF) 增长放缓。

-

人工智能推理收入可见性不足: 虽然我们认可甲骨文在人工智能方面的势头,但在甲骨文早期显示出从 AI 训练周期获得动力的迹象之后,我们无法了解推理对收入的贡献。

估值:

我们认为甲骨文的风险和回报仍然平衡,这支撑了其 59 倍企业价值/自由现金流 (EV/FCF) 的溢价估值。

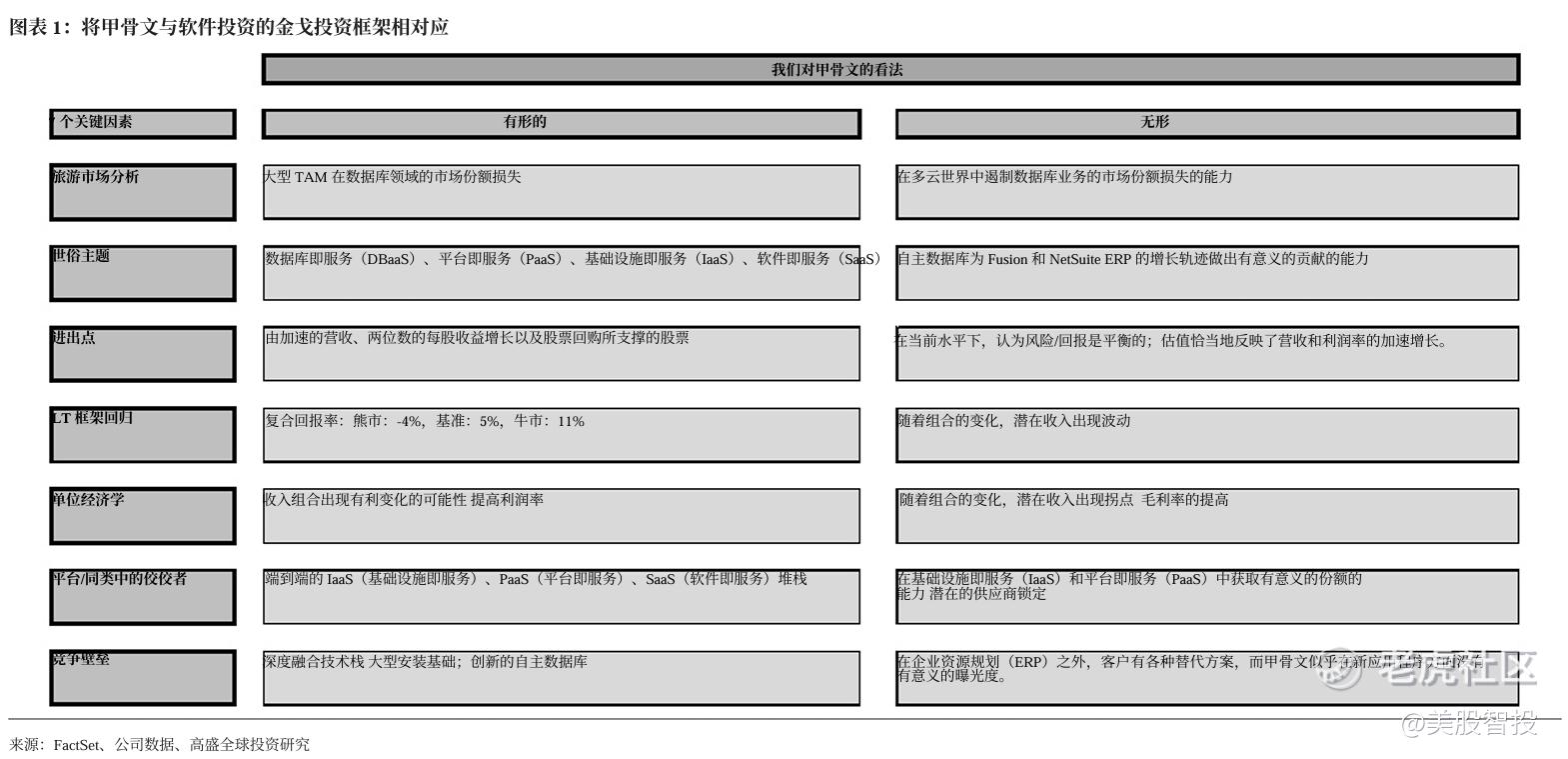

(图表 1: 将甲骨文与软件投资的金戈投资框架相对应)

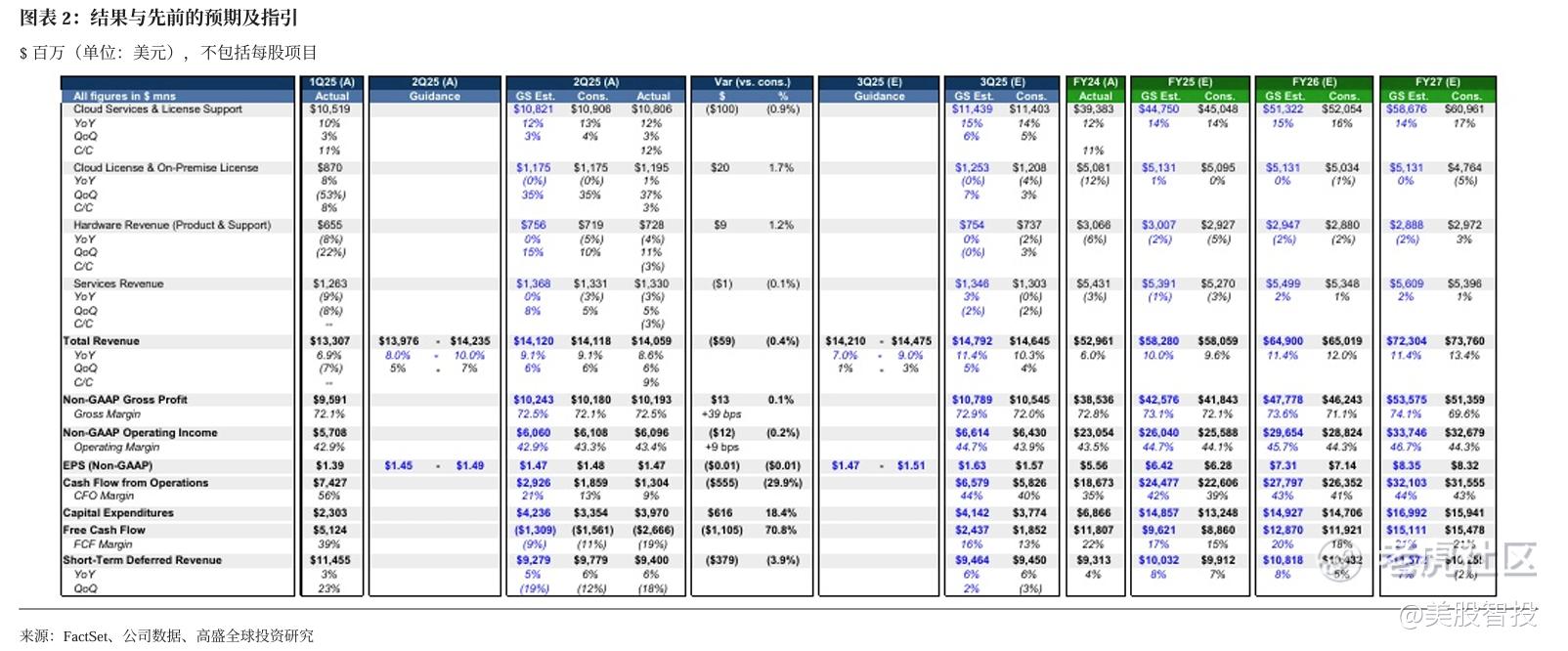

(图表 2: 财务预测)

结论:

美股智投认为,甲骨文在云计算领域,特别是 IaaS 方面拥有巨大的增长潜力,但也面临着来自超大规模云服务提供商的激烈竞争和资本支出增加带来的盈利压力。在看到 OCI 业务持续强劲增长以及人工智能需求的更明确证据之前,我们维持对甲骨文的“中性”评级。

免责声明: 本报告仅供参考,不构成投资建议。投资者应根据自身情况进行独立判断。美股智投对本报告的准确性和完整性不作任何保证。

精彩评论