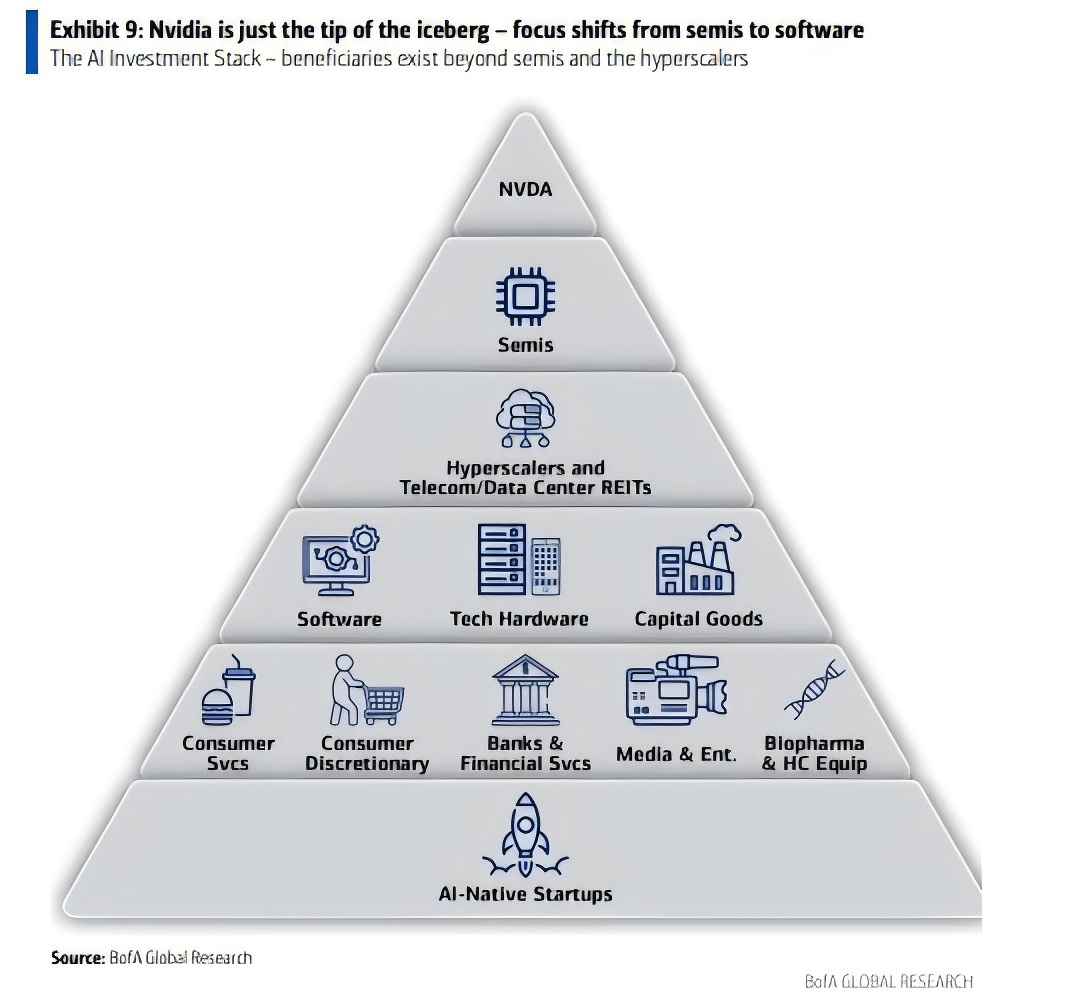

在英伟达涨不动的大环境下,并不意味着AI热潮消退,而是市场焦点正从硬件驱动的第一阶段,转向AI应用价值兑现的第二阶段。在这个阶段的受益者股价都涨上了天,比如 PLTR 和 APP,要找出下一只AI潜力股极其困难。

我们美股投资网通过大数据量化建模,成功找出了下一只AI相关医疗股,很久没有发现这么好的基本面的公司了,我们打算一直持股到明年,它价格不高在20-40美元之间,财报靓丽,营收增速行业排第一,上涨空间大。

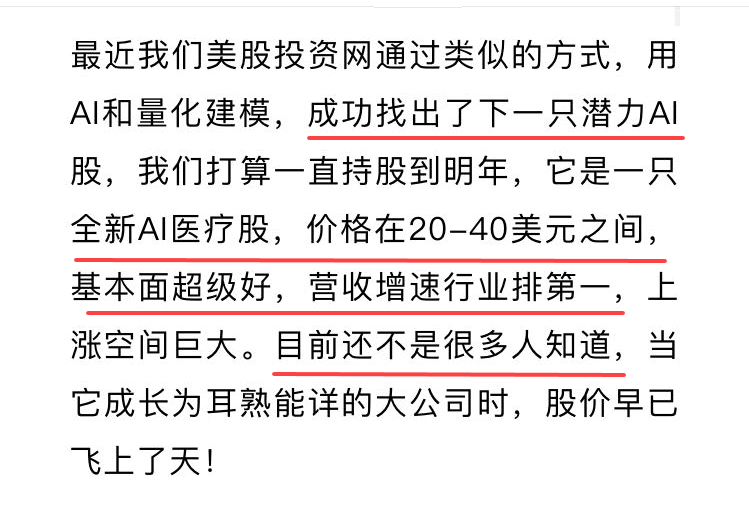

上周五微信文章我们就提到过它,是一家线上药房+远程医疗+减肥药+脱发治疗等健康营养品的公司,美股代号 HIMS,在今天的视频中,我们将深挖HIMS这家明星公司的核心潜力,揭示它为何有望实现惊人的三倍增长,并拆解HIMS的财务状况,全面分析GLP-1减肥药市场的巨大机遇与远程医疗的竞争。

HIMS财务状况分析

说到远程医疗,大家或许最先想到的就是TDOC,它是远程医疗的代表性公司。TDOC主要采用B2B2C模式,通过雇主和健康计划为消费者提供广泛的远程医疗服务,基本上把自己融入了传统医疗保健系统。

但是,HIMS却是另一种打法,HIMS采用直接面向消费者的模式,专注于年轻一代——千禧一代和Z世代,提供针对几种具体疾病的远程医疗和药房服务,比如减肥、脱发、皮肤护理、性健康和焦虑治疗。

这两家公司之间有一个巨大的区别,那就是它们药品的分发方式。TDOC将患者和开药的医生联系起来,但它不干预药品的分发。相反,HIMS则经营一个网上药房,可以直接分发处方药和非处方药,真正实现“从医生到药品”的一条龙服务。

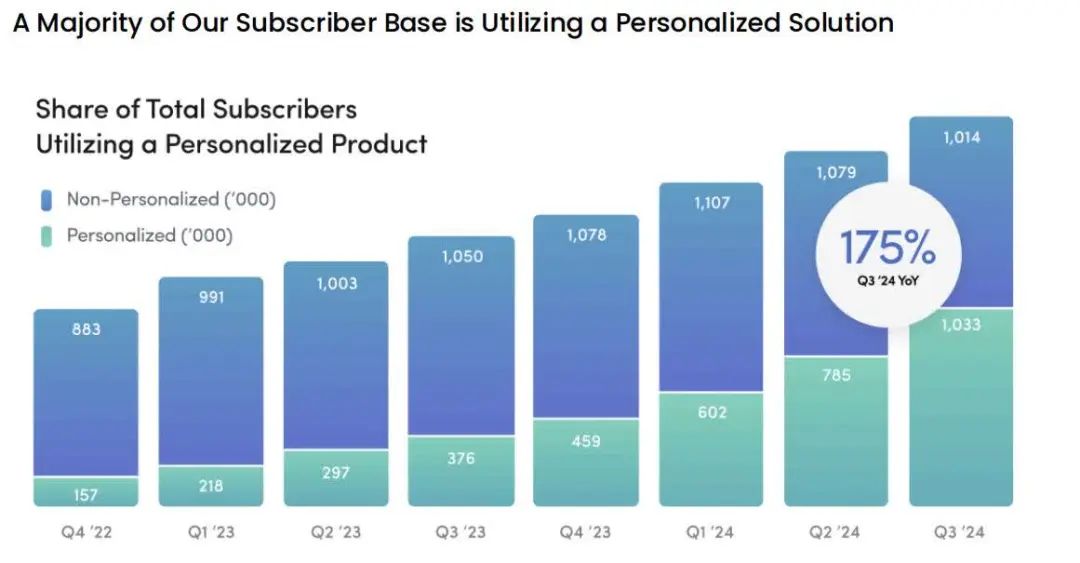

而且,HIMS的亮点还在于它的个性化治疗方案。每个患者的剂量、药物的组合,甚至是成分,都会根据个人需求量身定制。传统药房的标准药物配方往往无法提供合适的剂量、形式,甚至可能包含患者过敏的成分。而HIMS通过这种个性化的方式,让客户觉得自己的“健康方案”比传统医疗保健系统的更好,因而吸引了大量忠实订阅用户。

知道了HIMS是做什么的,接下来我们来聊一聊它的财务数据,看看它的赚钱能力有多强,是否真有实力撑起未来的增长。

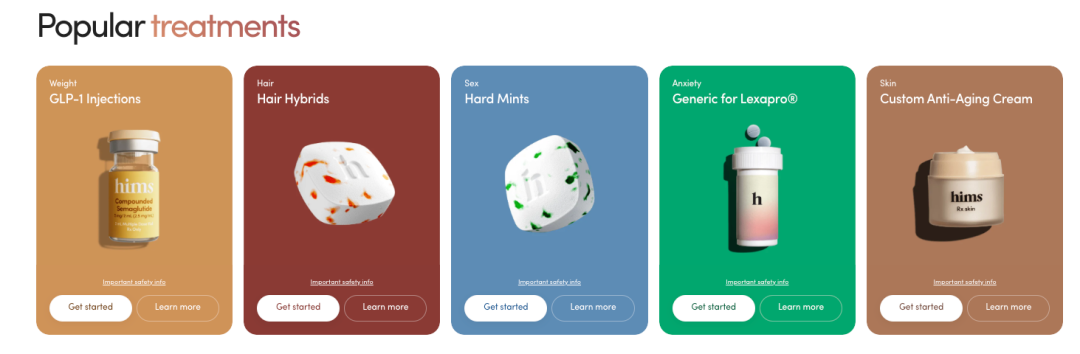

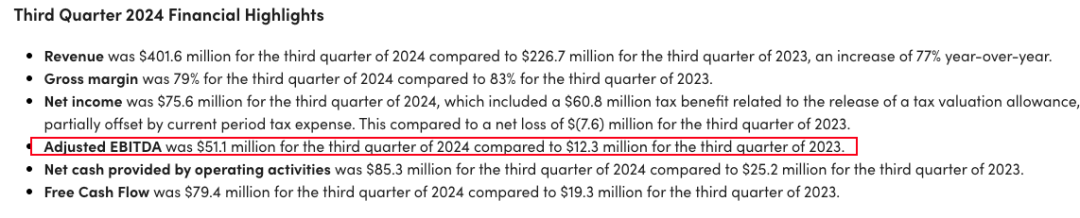

首先,从收入方面来看,HIMS在第三季度实现了4.016亿美元的营收,同比增长了77%。更为引人注目的是,这一增速显示出明显加快的趋势:第一季度增长46%,第二季度增长52%,而第三季度则进一步加速(77%)。这不仅反映了公司业务的快速扩张,也体现了其在执行和市场适应上的持续优化。

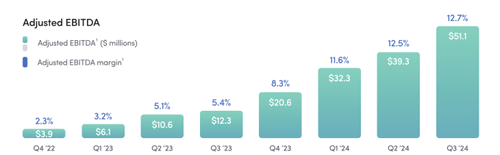

更让人印象深刻的是利润表现。HIMS的经调整EBITDA达到了5110万美元,同比增长接近400%,利润率提升至13%。

相比之下,竞争对手TDOC的利润率始终在较低水平徘徊,且仍在亏损中。HIMS的这一亮眼表现,很大程度上得益于其高效的成本控制和人工智能的应用,特别是在订阅用户快速增长的背景下,公司能够通过规模效应提高边际利润,保持了可观的盈利能力。

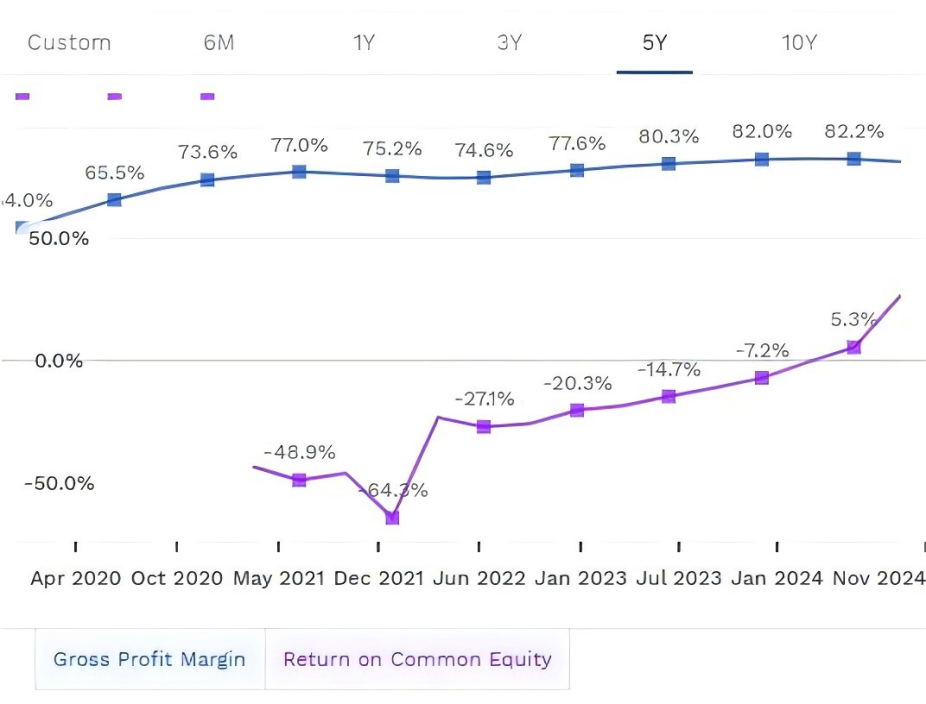

在毛利率方面,HIMS稳定在81.1%。对于一家提供订阅服务的公司来说,这一数字显示出它的商业模式在成本控制和利润获取上的潜力。与Teladoc和其他远程医疗公司相比,HIMS的毛利率处于行业领先水平,这也证明了其运营效率远高于传统的医疗服务模式。

对于一家快速扩张的公司来说,现金流的健康至关重要。HIMS过去12个月的自由现金流为1.49亿美元,这一数字远超它的股本支出(8586万美元)。相比之下,许多同行公司在扩张过程中面临巨大的资金压力,而HIMS则展示了其强劲的现金生成能力。

HIMS的资本支出主要用于网站和移动应用的开发,投资方向聚焦于未来的用户体验优化和平台的长期扩展。这些支出不是短期的消耗性投入,而是为持续增长和市场拓展做好了基础。与此不同,TDOC等公司往往更注重短期的业务开支,而HIMS则通过战略性投资,确保了未来几年的增长潜力。

HIMS的个性化健康产品在第三季度的订阅用户同比增长了175%,这些用户已占总订阅用户的50%以上。这一数据突出了HIMS在个性化远程医疗领域的独特优势,尤其是在年轻消费者中,越来越多的人开始寻求定制化健康方案。

用户一旦加入平台,后续的扩展成本显著低于获取新用户的成本。随着用户对品牌的认同度和依赖度不断加深,公司的客户留存率和复购率逐步提升,形成了强有力的品牌护城河。这使得HIMS能够在长期维持较高的客户价值,同时降低客户获取成本,保持稳健的收入增长。

HIMS的资产负债表也相当健康。截至第三季度,公司持有现金及现金等价物2.54亿美元,且完全没有债务。在当前高利率的市场环境下,HIMS的无杠杆财务结构为其提供了更大的灵活性和风险抗压能力。这与TDOC等公司相比较,HIMS的财务稳健性无疑为其未来的扩张和战略实施提供了强有力的支撑。

最后,HIMS的股本回报率(ROE)在过去12个月达到了26.35%,这一水平显著高于行业平均水平。这对于一家仍处于高速扩张阶段的公司来说,展示了它在资本运作上的效率和投资回报潜力。

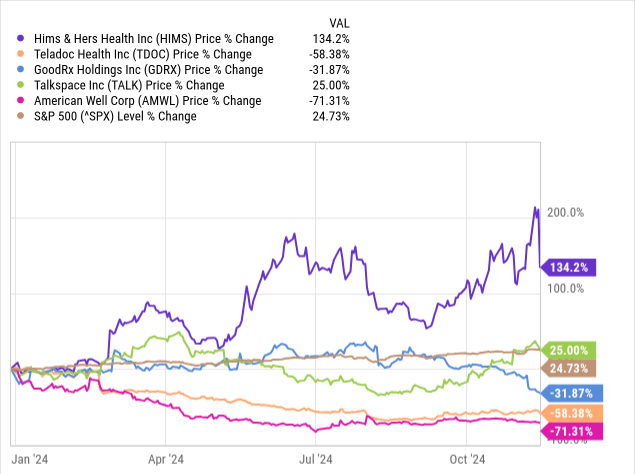

这张图展示了HIMS的股价涨幅远超其他几家远程医疗公司,甚至大幅超过了标普500指数。

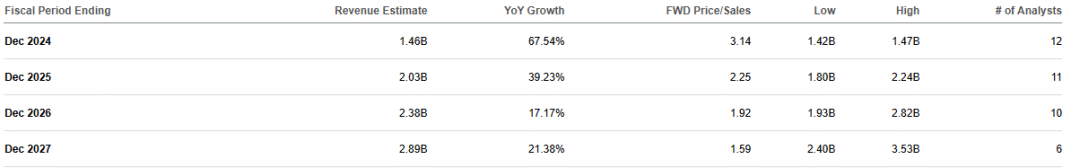

从估值来看,HIMS的前瞻市销率(P/S)逐年下降。这表明,尽管收入持续增长,市场对HIMS的估值正在趋于合理化,为未来的股价提供了更大的上涨空间。

HIMS 和亚马逊远程医疗市场较量

随着HIMS持续在远程医疗领域稳步扩张,市场的关注点不仅聚焦于其业绩表现,也开始讨论可能影响其增长的潜在风险。其中,亚马逊入局远程医疗被认为是HIMS面临的最大挑战。作为全球电商巨头,亚马逊凭借其资源优势和庞大的会员体系,正在迅速布局远程医疗市场。那么,亚马逊的威胁究竟有多大?HIMS能否守住自己的护城河?让我们从定价、技术、用户粘性等方面逐一剖析。

1、价格战的冲击

亚马逊的价格策略向来咄咄逼人,这一次也不例外。

以脱发治疗药物Finasteride为例,亚马逊Prime会员价格仅为每月16美元,而HIMS的价格为22美元。这直接触碰了HIMS的利润核心。HIMS 2023年Q3财报显示,其每位用户的平均月收入为22.11美元。

由此可见,亚马逊的定价几乎与HIMS的用户收入挂钩,抢占价格敏感型消费者的意图非常明显。

类似地,针对男性健康相关治疗的药物,亚马逊将Tadalafil的价格从HIMS的每月40美元降低到仅18.53美元。对于预算有限的用户,这样的价格差距可能让他们更倾向于转向亚马逊。

这种价格战的背景是一个高速增长的市场。根据Statista数据,2023年美国远程医疗市场规模为50亿美元,预计到2028年将增至200亿美元。面对亚马逊的低价攻势,HIMS在价格方面的压力只会越来越大。

2、技术较量

价格优势之外,技术是亚马逊的另一张王牌。

HIMS依靠AI技术在个性化治疗领域形成了强大的竞争力。以减肥药物GLP-1为例,HIMS的个性化剂量方案让患者在4周后的治疗依从率高达85%,远超行业平均的42%。这些数据表明,HIMS不仅提供治疗,

然而,亚马逊的技术实力不容小觑。凭借其在大数据、云计算领域的积累,亚马逊有能力迅速推出匹敌甚至超越HIMS的个性化医疗服务。这种能力不仅可能缩小双方的技术差距,还会通过技术升级进一步增强用户粘性。

3、用户忠诚度

尽管亚马逊在价格和技术方面具有优势,但HIMS在客户忠诚度和医患关系上占据了上风。

数据显示,90% 的HIMS用户对其服务满意,超过70% 的GLP-1用户在12周后仍持续使用。这种忠诚度主要来自HIMS注重医患互动和个性化关怀的服务模式。

相比之下,亚马逊的医疗模式更倾向于标准化、快速化,缺乏HIMS那种长期的医患关系建立。这种差异使得HIMS在慢病管理、长期治疗等需要深度信任的领域更具优势。

此外,根据Statista数据,美国医疗用户的长期粘性较高,65% 的患者更倾向于选择已建立信任关系的平台。这是HIMS未来抵御亚马逊的重要护城河。

4、亚马逊的扩张

亚马逊在医疗领域的扩张让人想起其2017年收购Whole Foods的案例。当时,零售业一片哗然,许多人预测传统超市将被亚马逊快速颠覆。然而,事实并非如此。

尽管Whole Foods吸引了部分消费者,但其市场份额并未显著提升。截至2023年,Whole Foods仅占美国食品零售市场的2.5%,远低于传统超市的水平。这表明,即使是亚马逊这样强大的对手,也未必能轻松撼动成熟市场。

在远程医疗领域,亚马逊同样面临诸多挑战,包括市场规范、用户习惯和品牌忠诚度等。HIMS有机会通过深化自身服务模式,避免被迅速超越。

总计一下,亚马逊的加入,无疑让远程医疗市场进入了一个新的竞争阶段。对于HIMS而言,价格战虽然凶险,但技术和品牌忠诚度仍是抗衡亚马逊的关键。如果HIMS能够把握住自身优势,并通过技术与服务的持续提升稳固市场地位,那么即使面对像亚马逊这样的巨头,也未必没有胜算。

HIMS的GLP-1潜力风险解析

Hims & Hers在GLP-1类减肥药物市场展现出强劲的增长潜力,特别是在当前肥胖症和糖尿病药物需求激增的背景下。通过推出复方GLP-1产品,Hims抓住了市场上司美格鲁肽(Semaglutide)供应短缺的机会。尽管该产品尚未通过FDA严格审批,但它有效填补了市场对减肥药物的需求缺口

为了更直观地说明市场潜力,我们可以通过一个简单的计算来估算收入目标:如果 Hims 能吸引 41.9 万名客户,每位客户每月支付 199 美元,则公司一年收入约为 10 亿美元。这一目标非常可行,因为根据市场数据显示,仅在美国,就有约 80 万潜在客户有减肥药物需求。如果能吸引其中一半的用户,Hims 就能达成这一收入里程碑。

不仅如此,复方GLP-1产品的推出还吸引了大量新用户,这些用户不仅能推动减肥药物的销售,还可能成为公司在性健康、心理健康等领域的长期订阅客户。这种用户增长的方式不仅提升了收入,还增加了用户生命周期价值(LTV),进一步稳固了Hims在医疗领域的市场地位。

然而,这种快速增长背后也隐藏着不小的风险。

首先,随着司美格鲁肽等原研药物供应的恢复,复方药物的需求可能会大幅下降,从而影响Hims的收入。其次,尽管FDA目前对复方药物的监管较为宽松,但这种宽松政策是基于药物供应短缺的前提,若市场恢复正常,FDA可能会加强对这些药物的监管,进而对Hims构成法律风险。此外,由于Hims的业务高度依赖外部环境,尤其是药物供应和政策变化,任何负面消息都可能导致股价剧烈波动,影响投资者信心。

总的来说,Hims通过复方GLP-1产品取得了短期的市场成功和收入增长,但随着市场和监管环境的变化,公司的长期盈利能力将面临挑战。Hims需要在未来一到两年内迅速扩大其用户基础,确保核心业务的长期稳定增长。

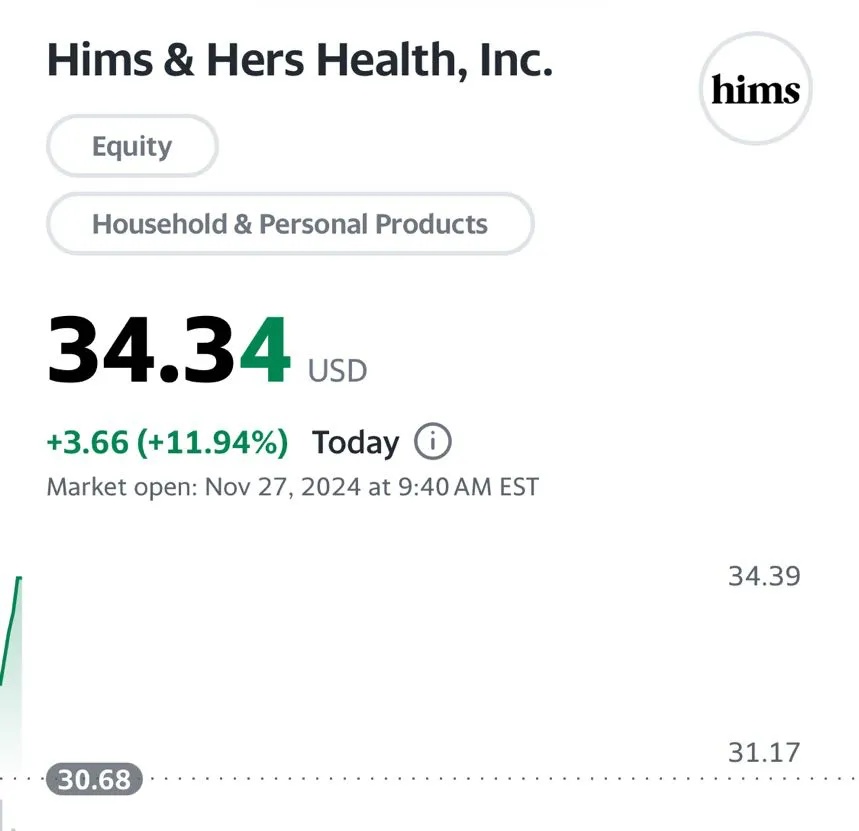

结果呢?截止本周三就已经来到了34.34美元,我们累计收益高达60%!

下一期,我们将会发布,2025年看好的10只股,记得关注收藏并转发,这样就不会错过,今天的文章到这里就结束了,你对HIMS的未来有何看法?是否认为它还能在短期内保持强劲增长?欢迎在评论区与我们分享你的见解。

原创不易,记得点赞转发支持一下!

精彩评论