$麦克莫兰铜金(FCX)$看懂本图,将开启财富的🔑

本轮铜周期从20年下半年开始到21年,将走至少二十个月的长周期。从2020年3月疫情以来,全球铜库存持续下跌,铜价上涨原因主要来源于以下几点:

1、全球供应链中断,全球铜产能主要来源于南美的智利、秘鲁、澳大利亚等国家。因为疫情导致产能下滑。2020年后每年新增产能不足,最快在2022年才能建成投产。

2、因为疫情导致消费类电子产品需求量暴增,对铜需求有小幅度提升。

3、2020年3月后美国开启放水,资产价格定价出现失常,先抑后扬,以石油为首的资产价格出现暴涨暴跌,2021年后走出低谷,伴随着持续的放水,大宗商品价格整体走高。

4、新能源产业链的爆发式增长对铜需求数量级上升,从上游充电桩的建设、新增电网的铺设到汽车含铜量的提升,对铜的需求提升了3-5倍以上。

5、全球贸易开启狂热模式,波罗的海干散货指数上升,航运资费上涨倒逼推动大宗商品价格上涨。

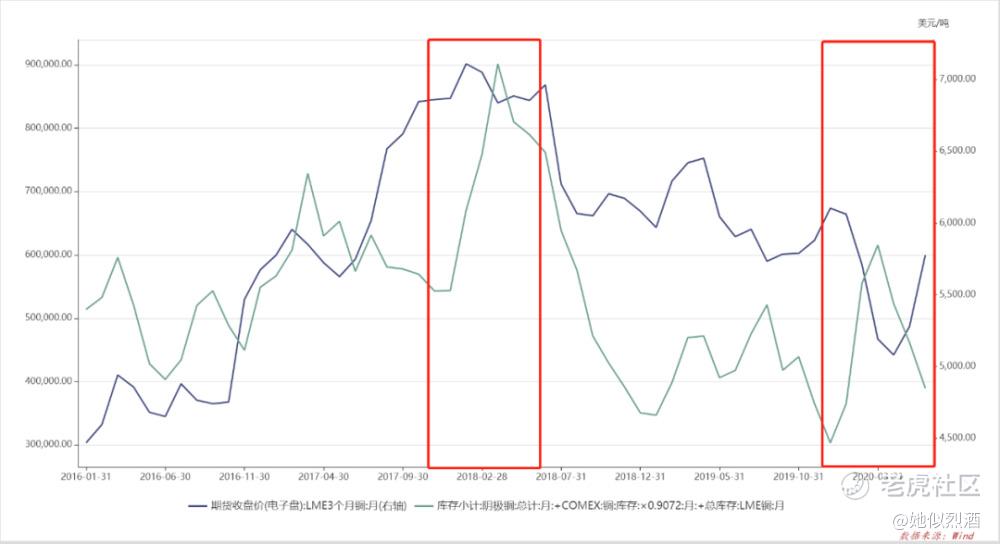

以上就是支撑本轮铜在中周期上涨的主要原因,需求提升只是诱因,主要还是铜周期中的补库存周期的到来。铜价只是反应了供需的情况,真正要看行情能够持续多久,还需要看补库存时间有多长。

根据以往100多年的数据,补库存少则10个月,多则30个月,平均也有24个月,根据不同周期划分,本轮至少20个月,且补库存量将远超2008年。

再来说说麦克莫兰,相比紫金矿业,麦克莫兰更有投资价值,作为全球铜行业龙头,估值相比紫金更低。2020年全年净利润8.65亿美元,而2021年一季报净利润就高达9.53亿美元,如果根据目前的铜价保持不变,全年净利润超过38亿美元。相比目前的市值,不到15倍PE。该股被严重低估。

2008年,该股一度涨到了63元,距离目前价格还有60%左右的涨幅。当时铜的产能相比目前的产能,大概只有40%左右。在本次资产价格与铜产能价格双增的情况下,本次铜价将远超2008年的价格,在公司产能提升的情况下,将获得远高于2008年的营收净利润数额。相较于2008年的63元,股价将超过120元。

从周期的角度看,该股票是非常值得价值投资的股票。

精彩评论