今年三月份开始AT&T开始慢慢拉升,虽然上涨幅度不强,但是走势很稳。距离三月初的27.42美元,如今AT&T股价已经来到31.40,上涨幅度约为14%。上周我们曾提醒投资朋友避开高基期个股,拥抱“有业绩”的个股,而AT&T无疑属于“有业绩”的公司!

在3月26日我们也在30块之下买进了AT&T(NYSE:T),设定停损价27,目前,我们手上仍持有这一档个股,在今天的文章开始前也先跟各位声明这一点。由于上周四AT&T股价高开,我们在该档个股的累计收益率也达到6%之上。

从K线图上,我们可以看到周四AT&T走势有个高开的动作,这是由于Q1财报表现超预期造成。

AT&T财报亮点在哪里呢?接下来AT&T会不会继续上涨?今天我们整理Q1财报中两条最重要的消息,并为您一一解析。

一、2021年展望EPS足够出色

第一条消息是关于业绩展望。在Q1财报电话会上,AT&T高管给出2021年经营展望,预期2021年营收和获利能力能和2020年持平。

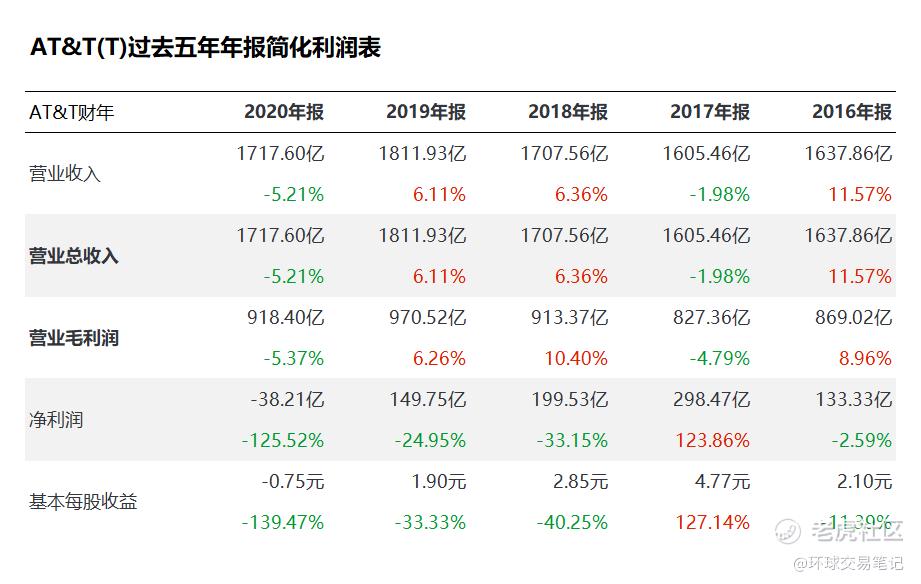

若是我们单纯去看2020年的营收和净利润,可能会觉得2020年这家公司很糟,营收同比下降5%,净利润同比下降125%,每股收益(EPS)更是创下新低,仅有-0.75美元,这也是连续多年来AT&T这一家电信公司首次净利润为负。

但是深挖AT&T财报可以发现:去年利润表表现不好不是由经营导致。

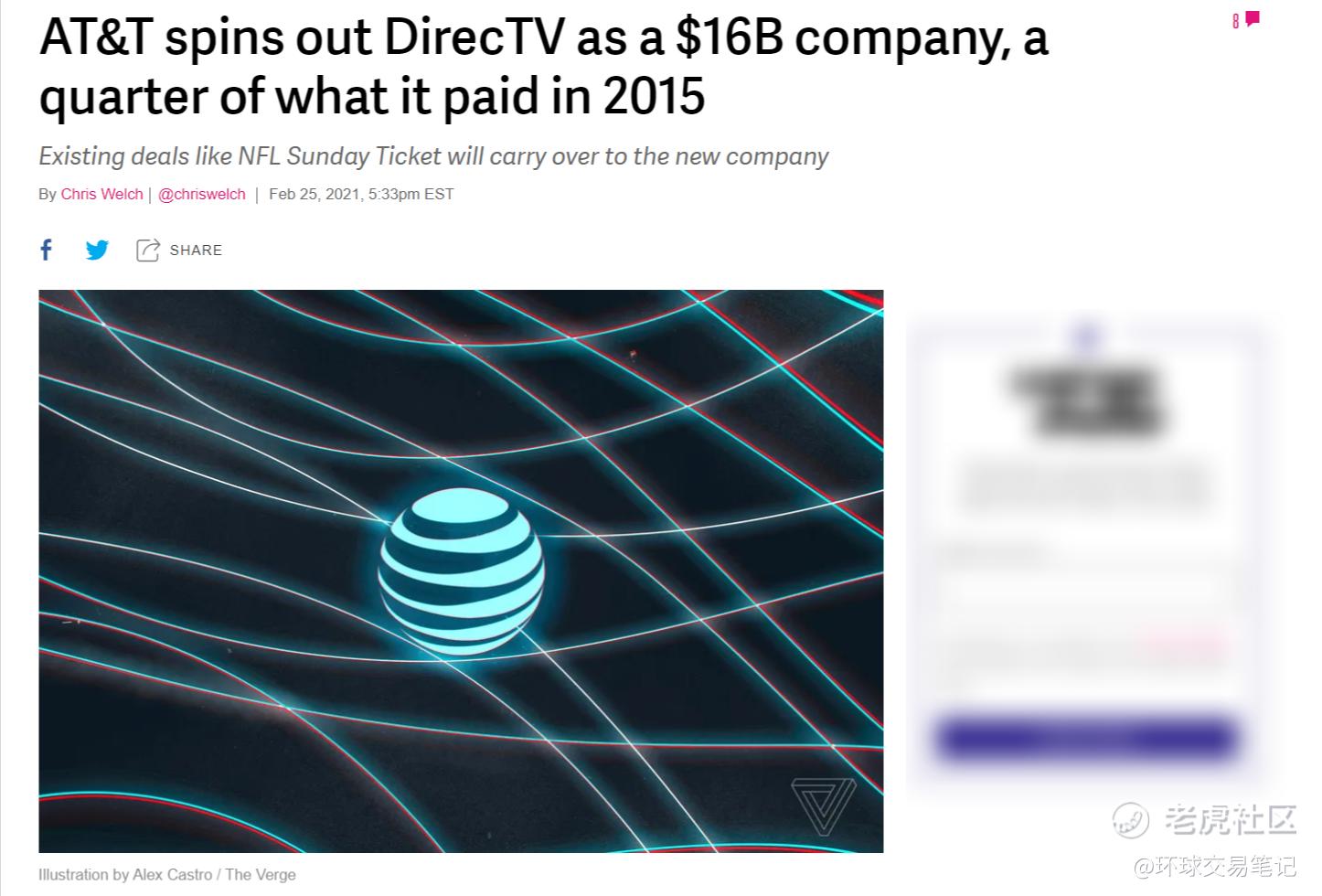

今年2月份,AT&T宣布他们处理了有线电视业务DirecTV,并将其各种视频业务(DirecTV、AT&T TV和U-Verse)分拆为一家新公司,在新公司中,AT&T持股70%,剩余的30%卖给TPG Capital。在这一笔交易中新公司仅仅做价大约160亿美元。

而早在14年的时候,AT&T收购DirecTV连同负债交易价值为671亿美元,不含债务的交易价值也达到490亿美元。因此第四季度AT&T为DirecTV和另一笔交易WarnerMedia做一次性销账,造成138亿美元经营亏损。

若是不考虑这一笔一次性损失,原本AT&T去年四季度的每股盈余应当为0.75美元,略高于市场预期。但是由于一次性经营损失的提列,每股盈余变为负1.95美元,最终才导致去年全年AT&T每股盈余仅有负0.75美元。

若是不考虑一次性损失,2020年AT&T每股盈余应当达到1.95美元,这个数字对比2去年的-0.75美元和前年的1.90美元,也足够出色。

二、流媒体业务不断提升

第二条消息是关于流媒体。四季度财报显示,目前美国境内HBO MAX和HBO总订阅用户净增270万,美国境内用户达4420万,流媒体部分,AT&T全球用户已经达到6400万。有了足够的用户基数,第四季度流媒体的订阅营收也增长约35%。

前面二月份我们分析迪士尼的时候,也曾分析过流媒体业务,在2020年全球疫情导致游乐园关门的情况下,迪士尼股价还能实现翻倍的主因就是流媒体。而当下流媒体第一的宝座暂时是奈飞,第二是迪士尼PLUS,第三正是HBO MAX,流媒体是前景非常好的一块市场,这块市场的蛋糕也足够大,因此未来不用担心没有业务为AT&T创收。

三、总结

在去年3-4月份时,由于全球疫情来临,美国股市经历了一波恐慌性下跌,在那一波下跌中,AT&T股价也回撤33%左右,回撤幅度基本和大盘持平。那之后,在全球大水漫灌之下,美股道琼和纳斯达克两大指数很快上涨突破新高,然而AT&T股价却一直在低位徘徊。

换句话说,过去一整年AT&T股价几乎没有动过。

我们认为AT&T今年走势大概率优于大盘走势,理由基于以下三点:

- 足够扎实的基本面

- 市场上筹码经过长时间沉淀

- 业绩带动市场情绪爆发

同时投资者也要密切关注AT&T风险:AT&T在过往曾进行了多次失败的收购,可能编列资产减值损失。

$美国电话电报(T)$ $Netflix, Inc.(NFLX)$ $迪士尼(DIS)$

精彩评论