如管理层在Q2的电话会中所预告的:“整体利润(利润率)下降的趋势是不可避免的。”

拼多多在20204年Q3“如期”开启了业绩增速下滑之路,且多数项目低于预期(低于幅度不大)。

分两方面来看,

1)首先来说“低于预期”:

和其他企业不同,对于“预期”这个东西,多多的预期印象中就没有准过几次(基于极简的财报,和不透明的信息披露),当然之前更多的是“超出预期”;那么对应的,这次的“低于预期”其实本身也没什么好惊讶的,而且大多miss的幅度并不大;

2)其次来看“业绩增速下滑”:

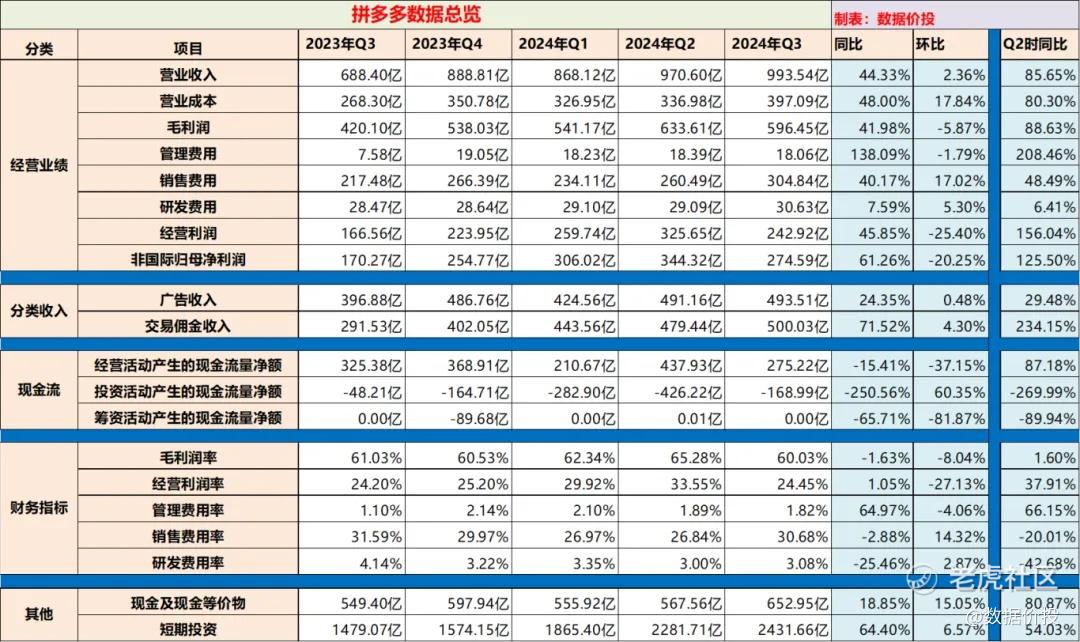

上面这张业绩总览表格最后,我专门加上了一列是上一季Q2时的同比增速,和Q3比较来看的话,包括营收、利润、利润率等算得上是出现了全面及明显的增速下滑的。

增速下滑的主要原因有以下两个:

i)为让利商家所付出的代价,这是主动为之的:

这在Q2的电话会中提到所认为正确并将长期去作的事情,也是管理层所说未来利润(利润率)会不可避免下滑的原因。

用户、平台和商家这三者理论上来说是个不可能三角,不可能三者的利益同时得到兼顾;

而用户应该是爽的,因为能够低价买到商品,且享受各种“退货不退款”的服务;

平台从业绩上来看也是爽的:

从上面这张多多和阿里、京东的Q3数据对比可以清晰的看到,虽然都叫做电商,但多多即使是在Q3大幅降速之后,营收及利润增速仍是远超其他两家的;而利润率就更夸张,不光是和阿里和京东比,降速后多多的Q3毛利率仍然有60.03%,甚至是高于腾讯的53.13%,以及高于绝大多数其他中概股。

那么商家的处境自然也可想而知,当然开始的时候通过清理库存,以量换价等方式是有利可图的,或者是只能选择多多(白牌商家);但当多多已经发展到当前的规模,以及其他电商也都加入到“卷低价”中,那么大多数商家的处境可想而知;

多多在Q2时应该也意识到了这些:到了必须要作出些改变,给商家让利的时候了。

所以进入Q3后,多多开启了百亿减免策略来扶持商家经营,包括:

a)下调先用后付订单基础技术服务费率1%至0.6%;

b)退款订单基础技术服务费可退还;

c)发货前退货产品推广费自动退还红包至推广账户;

d)平台承担偏远地区中转费用;

e)下调店铺基础保证金从1000元至500元人民币等。

所带来的结果主要是交易佣金收入增速大幅下滑到71.52%;同时也使得销售费用同比增加40.17%稍超出预期;

另外一个猜测是商家被让利后,也有更多的余力去投放在广告上,使得多多Q3的广告收入同比增加24.35%符合预期,算是基本稳住。

ii)海外TEMU的影响,被动且未来继续承压:

交易佣金收入增速大幅下滑,除了受百亿补贴影响之外,还很有可能受到海外TEMU的影响。

主要是受到地缘政治影响,包括特朗普上台扬言要对中国征收60%的关税,TEMU在超级碗之后已经停止了在美国地区的广告投放,未来主要依赖自然流量的增长。

而未来增收关税,对于TEMU来说有三种可能的应对方式:

a)将关税成本转嫁至美国消费者身上,则TEMU的价格优势受损;

b)将关税成本转嫁至商家身上,进一步压缩商家利润;

c)TEMU平台承担关税成本,对未来长期盈利路径造成影响;

现在还说不清最终TEMU会主要采用哪种应对方式,但无疑都会对TEMU的竞争力及盈利造成影响,只是看具体的程度而已。

未来会怎样?

随后的电话会上管理层给出了一些指引:

“拼多多联席CEO赵佳臻:

正如我们之前多次沟通的,当前的电商整体竞争环境依然非常的激烈,我们的业务面临着不少的挑战,同时受业务发展的自然路径的约束,我们业务的增速在长期也不会是线性外推的,在这样的环境下,📍【收入增长的放缓,我们觉得是必然的】。

今年以来对一些行业和消费有很大的利好拉动作用的宏观政策,我们的团队受限于第三方平台运营的历史的能力局限,没有充分把握好这些宏观政策的红利,导致我们为了维持同样商品的竞争力,📍【需要平台给出远比其他同行高的巨大的成本,这也必然会影响我们单价和后面一段时间的盈利水平】。

随着这些促消费政策的延续和扩大,我们将积极的去拥抱变化,抓住新的机遇,更好的为消费者服务,但是因为受限于我们的平台的运营模式,以及团队的历史经验的局限和能力的不足,📍【相对于同行的劣势将会在一段时间内显著的存在,这带来的财务影响可能会进一步的扩大】,那对于我们来说确实是一个挑战。

我们坚信生态和供给侧的高质量发展,是平台长远发展,为消费者创造长期价值的重要基础,这是一个漫长且需要耐心的过程。📍【我们已经做好了打持久战的准备,外界的竞争环境的变化不会影响到我们的步伐】”

一方面来看,管理层很“实在”的承认了(甚至也许是有些“过谦”地承认了)当前所遇到的困难,并明确了他们认为增速的放缓还将延续(因为要继续坚持他们所认为正确的给商家让利);

另一方面来看,以上这些主动放缓的措施其实正是管理层主动释放风险,来追求更长久稳健增长的措施,未来哪怕增速最终稳定在中低增速上的话(不排除短期剧烈波动后),那么以现在的低估值来看,大概率还是值得持有的,以长期的视角来看的话。

一、经营业绩

1.经营业绩-单季

营业收入

经营利润

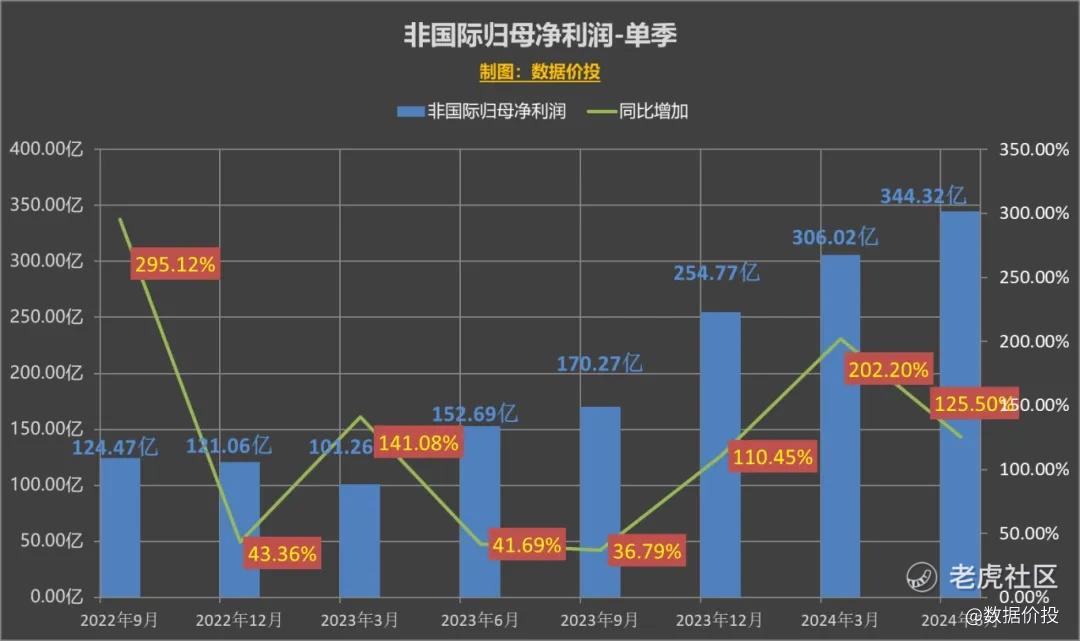

非国际归母净利润

二、分业务收入

三、现金流

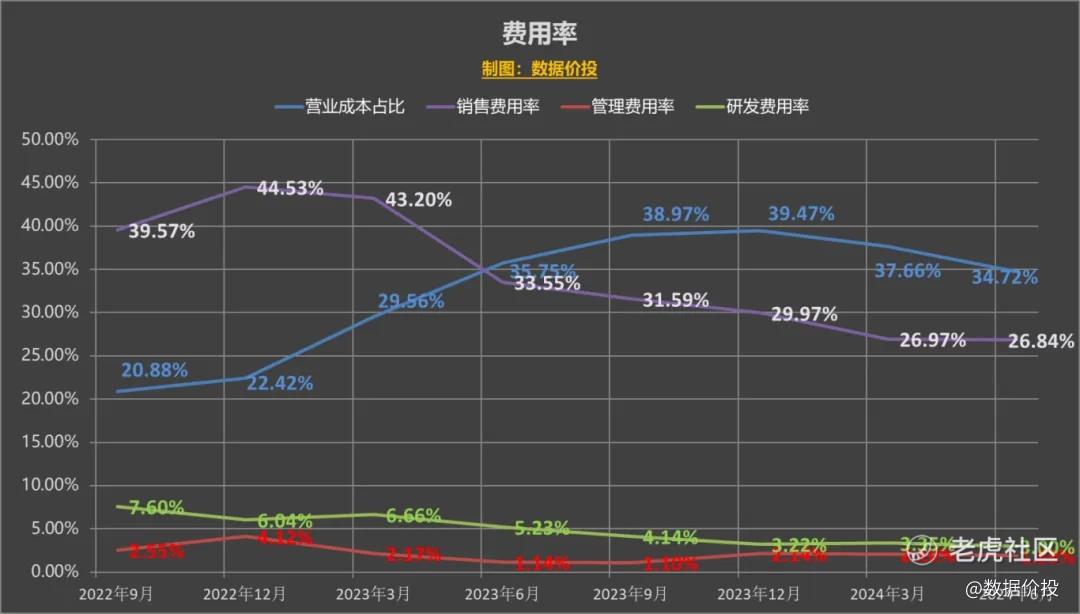

四、成本&费用

精彩评论