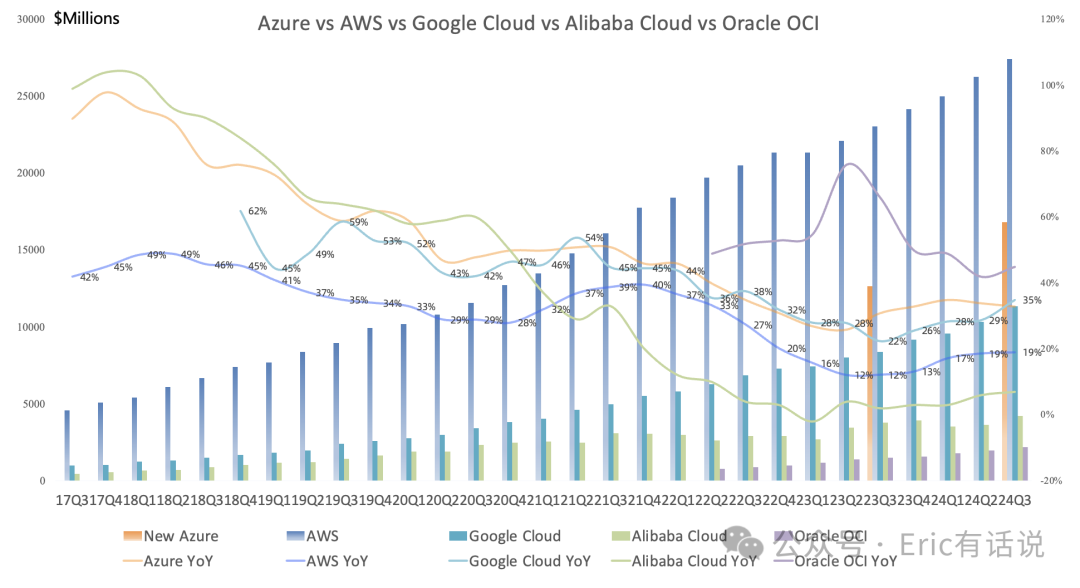

在上一篇文章《全球云计算巨头Q2:看到AI需求爆发,继续加大AI投入》中,曾提到云计算巨头看到来自AI的巨大需求,继续加大对AI的投入。随着阿里财报的姗姗来迟,全球五大云计算巨头Q3成绩单已揭晓:AI加速了各大云计算巨头营收增长,AWS、Google Cloud利润爆发,而改小营收口径的Azure因AI算力不足制约了进一步增长。

1

亚马逊AWS

全球云计算一哥

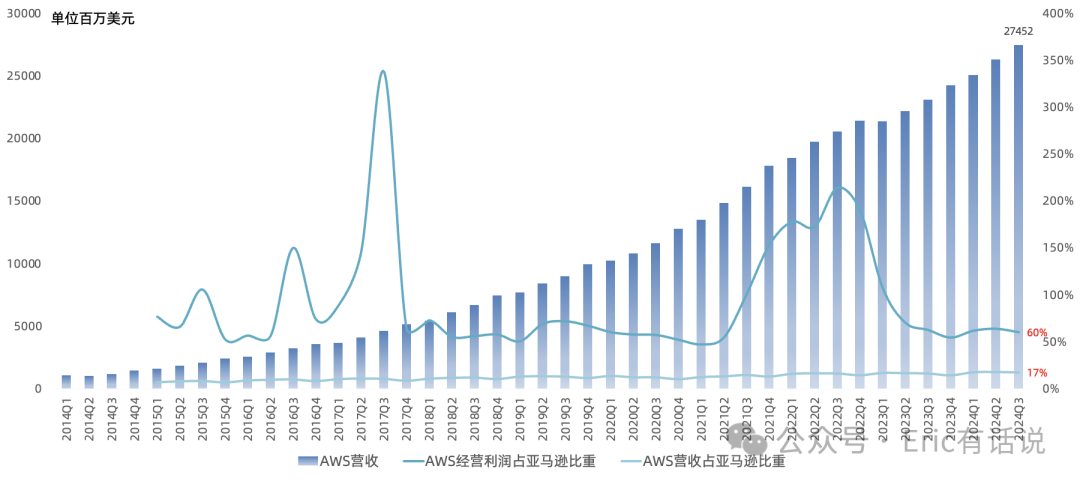

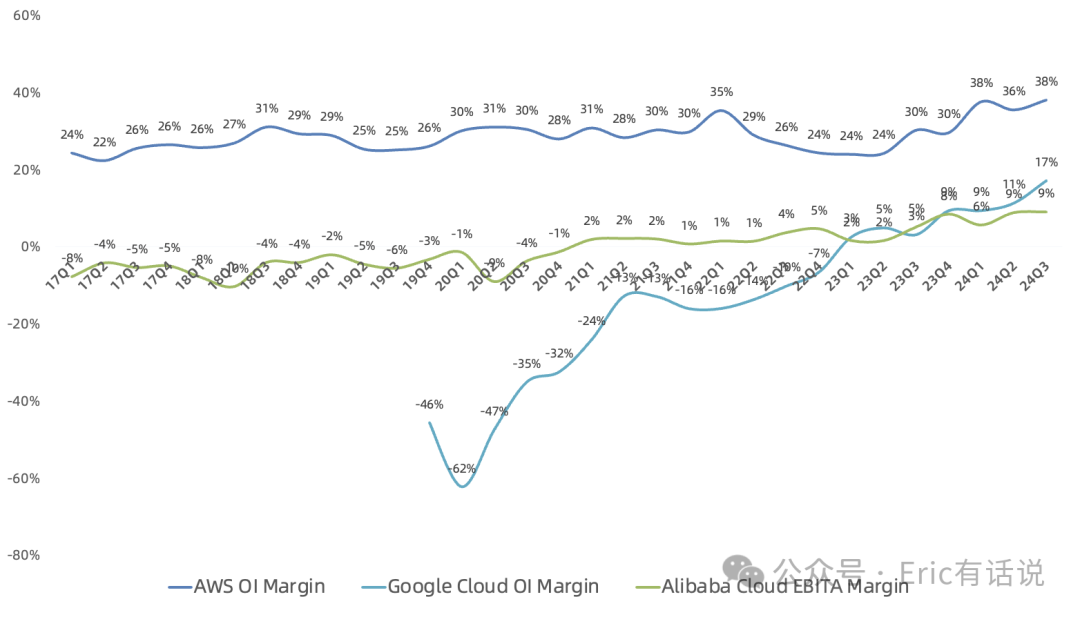

Q3营收274.52亿美元,同比增长19%,增速环比持平,环比增长4%;经营利润104.47亿美元,同比增长50%,创历史新高,经营利润率38%,同比增长8个百分点。

AWS Q3营收占亚马逊总营收17%,贡献了亚马逊60%的经营利润。

Q3 AWS营收run rate 1100亿美元,AI营收run rate达到数十亿美元,保持三位数同比增长,比早期AWS快三倍,营收增长受芯片供应制约;AWS是首个提供H200的云计算厂商,与英伟达合作的Project Ceiba将配置20736个GB200,算力达414 EFLOPS;自研训练芯片Trainium 2几周后开始大规模ramp;Amazon Q帮助公司团队节省了2.6亿美元开发成本;AI投入很大是因为看到了需求巨大;commitment达1640亿美元,同比增长23%,平均remaining life 3.9年;从Q1开始折旧年限提升到6年,本季度贡献AWS利润率同比增长2个百分点,裁员优化成本也提升利润率;AWS利润率会有正常季节性波动。

2

微软Azure

全球云计算老二

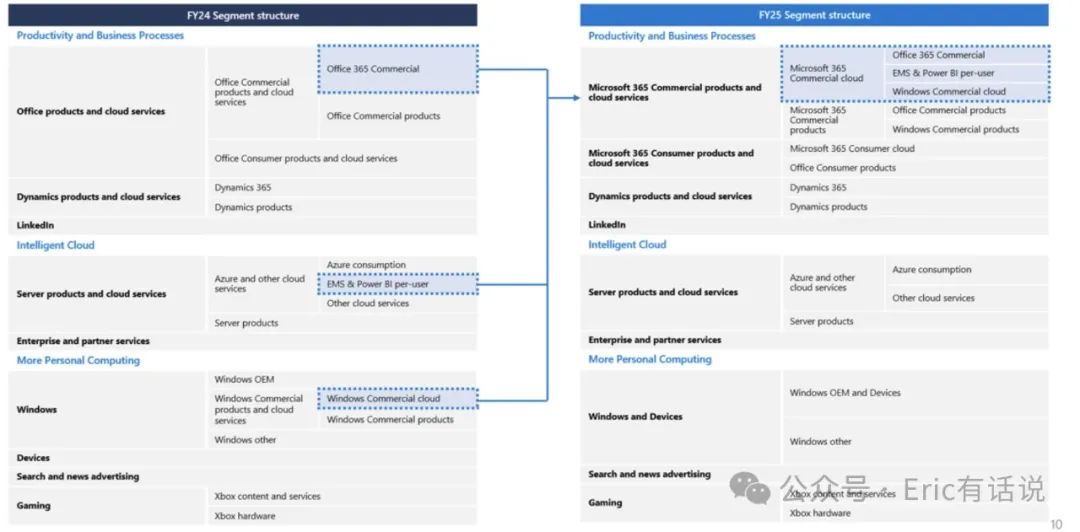

微软Q3把Azure营收口径改小,营收168.57亿美元,同比增长33%,增速与谷歌云一起领跑全球三大云。

Azure所属智慧云业务(Server+Azure+Enterprise Services)经营总利润105.03亿美元,同比增长18%,持续创历史新高;经营利润率44%。智慧云业务Q3营收占微软总营收37%,贡献了微软34%的经营利润。

AI贡献Azure增长的12%(15亿美元),本季度和下季度仍受AI供应限制,下季度consumption增速持平,预计FY25H2随着AI产能提升,Azure会加速增长;Azure市场份额继续提升,云迁移加速;目前Azure Arc有3.9万个客户,同比增长80%+;微软在超过60个国家或地区拥有数据中心,Azure会成为首家上线GB200的云计算服务商;Azure OpenAI usage过去半年同比翻倍;非AI部分对Azure营收贡献环比下滑1个百分点;Azure AI业务主要以推理为主。

3

谷歌云

全球云计算老三

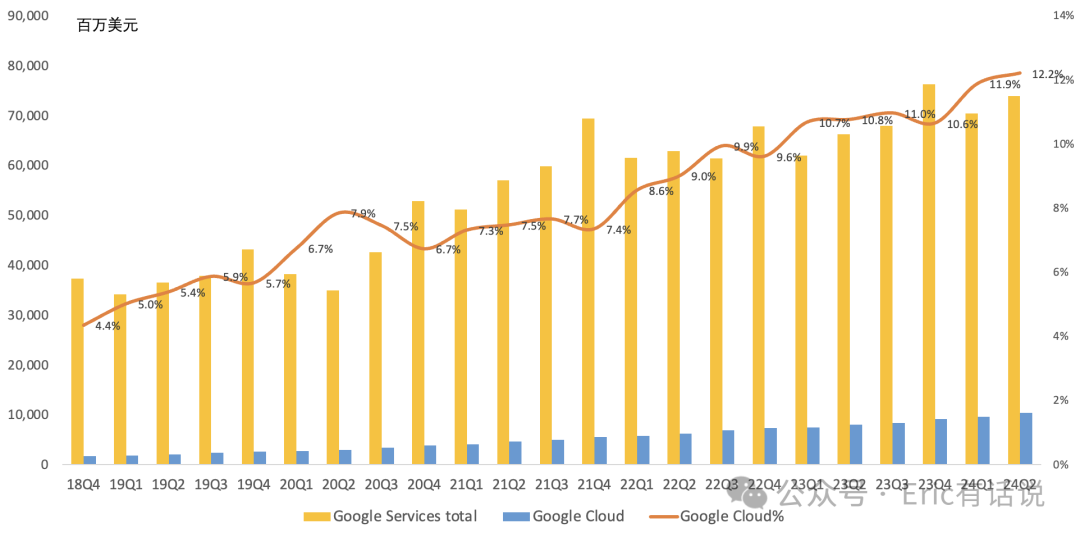

Q3营收113.53亿美元,同比增长35%,增速上升6个百分点,增速领跑全球三大云;经营利润19.47亿美元,经营利润率17%,再创历史新高。

Google Cloud核心五大业务:AI infra、商业AI平台Vertex、数据平台BigQuery、AI网络安全方案、Workspace办公套件;GCP营收增速再次超过Cloud整体增速;Workspace营收同比增长,靠ARPS增长带动;达成全球首个核能商业采购协议,规模500MW;

谷歌目前超四分之一新代码都是由AI生成;谷歌7款月活超20亿的产品中植入了Gemini;AI overview功能已经在超100个国家或地区上线,10亿月活,目前货币化率与传统搜索一致;Circle to Search功能在超1.5亿台安卓设备上线;Lens功能每月超200亿次视觉搜索;Gemini API近6个月增长近40倍;预计搜索能力在2025年将大幅提升;

谷歌云营收增长早已不是问题。管理层之前给的指引是年底YouTube+Cloud营收run rate超1000亿美元,意味着Q4谷歌云营收差不多能到150亿美元。之前曾提到,对今年谷歌云最大的期待是利润率能否冲击20%,看来今年还真能实现,Q3已经到17%。

4

阿里云

国内云计算老大

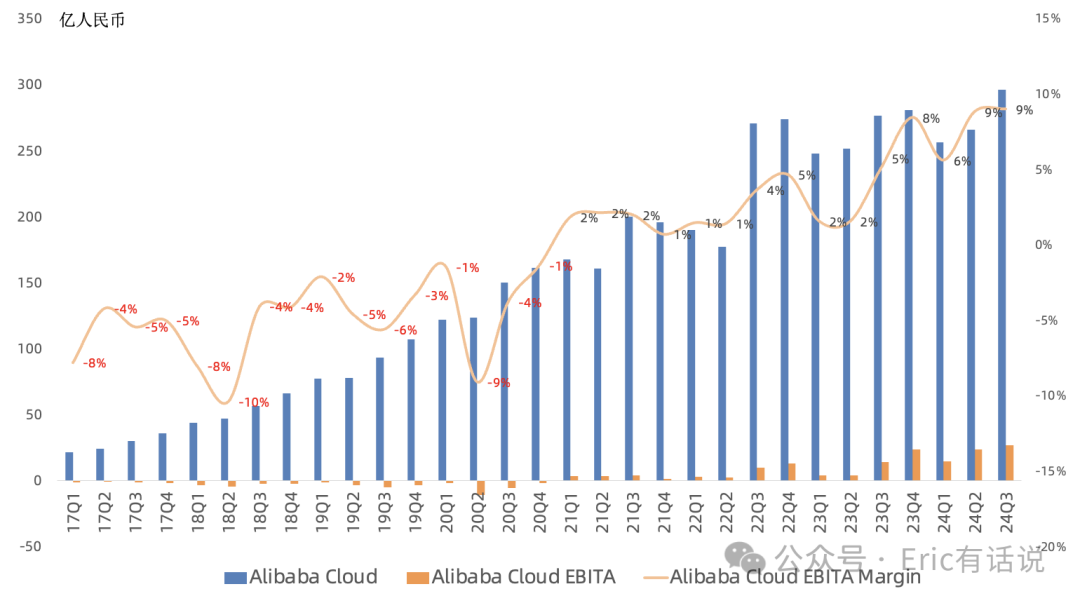

Q3营收265.49亿人民币(36.53亿美元),同比增长7%,不考虑内部合并营收,同比增长7%;包括弹性计算、数据库、AI在内的核心公有云业务营收继续同比两位数增长,其中AI相关营收连续5个季度实现同比三位数增长。

Q3 EBITA盈利26.61亿人民币,EBITA Margin 9%,再创新高,连续15个季度盈利,受包括AI在内的高毛利公有云业务带动。

5

甲骨文云

全球云计算新秀

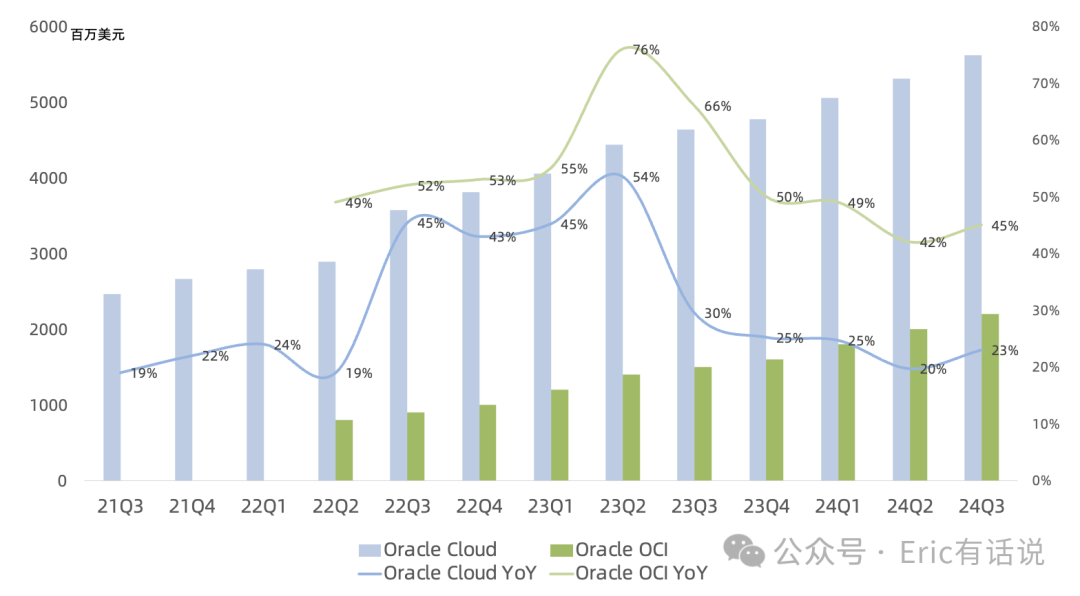

Q3营收56.23亿美元,同比增长23%,增速环比上升3个百分点;其中OCI(IaaS)营收22亿美元,同比增长45%,SaaS营收35亿美元,同比增长10%;本季度IaaS毛利率、经营利润持续攀升,非GPU云计算业务增速超过竞争对手;预计FY25 OCI营收同比增长52%+,FY25 capex同比翻倍。

Gen2 infra Cloud受大模型训练需求爆发带动年化营收74亿,同比增长44%,OCI consumption营收同比增长56%,受供应不足制约否则更高;cloud database年化营收21亿,同比增长23%;RPO 990亿美元,同比增长53%,其中cloud PRO同比增长80%+,占总RPO接近3/4;预计OCI后续逐季增长;本季度签下42个cloud GPU订单,价值30亿。

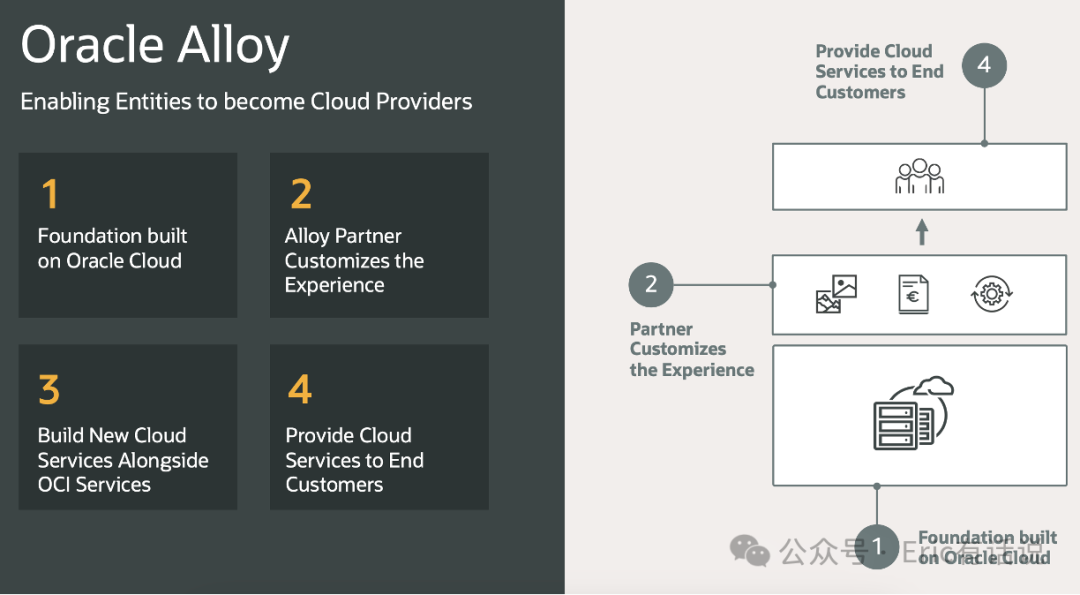

目前甲骨文全球共有162个云计算数据中心,85个已上线,77个在建,其中最大的Supercluster明年上半年AI峰值算力达到2.4 ZettaFLOPS,支持1GW,包括131072块Blackwell GPU;已上线最大的Superclusters拥有16384块H100,年底再加65536块H200,支持800MW;未来规划建设上千个大大小小的数据中心;7个数据中心链接Azure/微软,24个在建;4个数据中心链接谷歌,14个在建;12月份Oracle database上线AWS。

6

DigitalOcean

“平民版AWS”

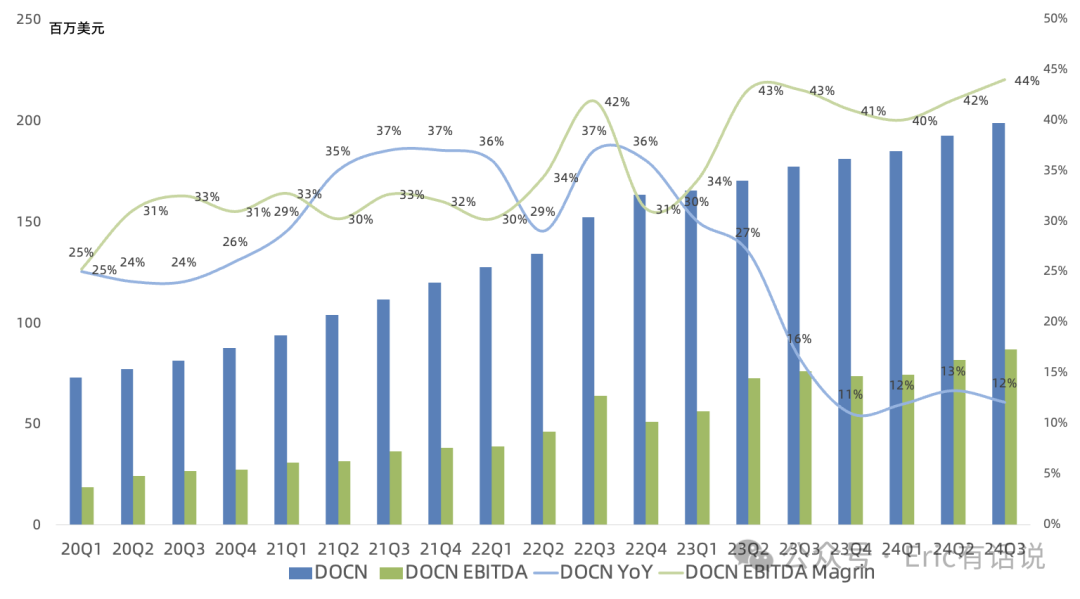

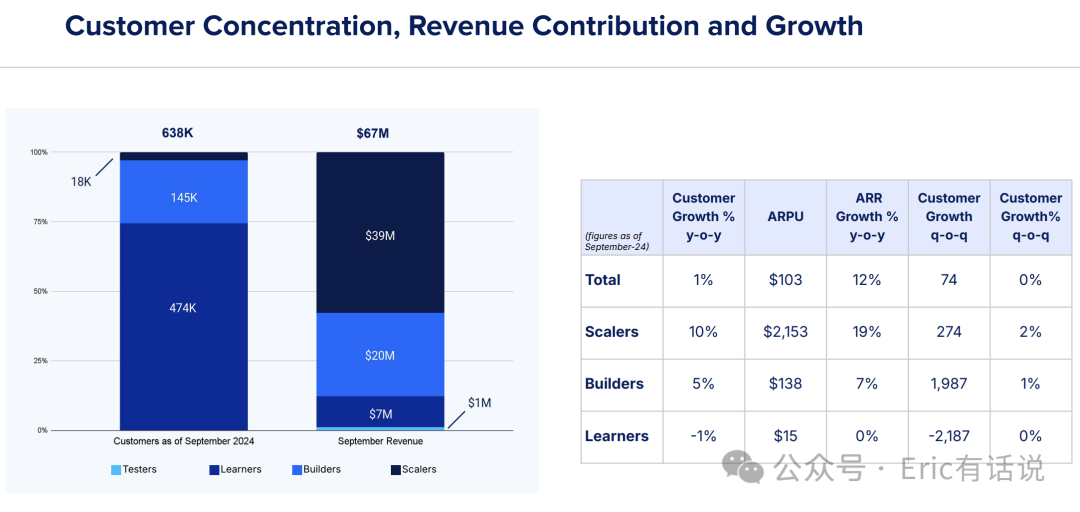

Q3营收1.99亿美元,同比增长12%;ARR 7.98亿美元,同比增长12%,其中AI/ML ARR再次同比增长近200%;毛利率60%,同比持平;经营利润率12%;Monthly ARPU 102.51美元,同比增长11%,首次突破100美元大关;预计Q4营收同比增长11%,全年AI/ML贡献营收增长超3个百分点。

Q3 EBITDA盈利8670万美元,同比增长14%;EBITDA Margin 44%;本季度Net Dollar Retention Rate维持97%,但仍低于100%。

DigitalOcean明显特点是客户主要以中小企业为主(目前超63.8万),对宏观经济周期非常敏感,虽然APRU仍在提升,但客户数已遇到增长瓶颈。此前曾提到在AI云计算浪潮中,面对诸如CoreWeave等新势力的崛起,传统云计算小公司DigitalOcean可能有点行动缓慢,10月1日才开始给所有客户开放H100实例,11月初才推出公司首款AI产品GenAI Platform,当然现在公司也在持续加大AI投资,已购买H200,明年准备购买Blackwell产品。

小结

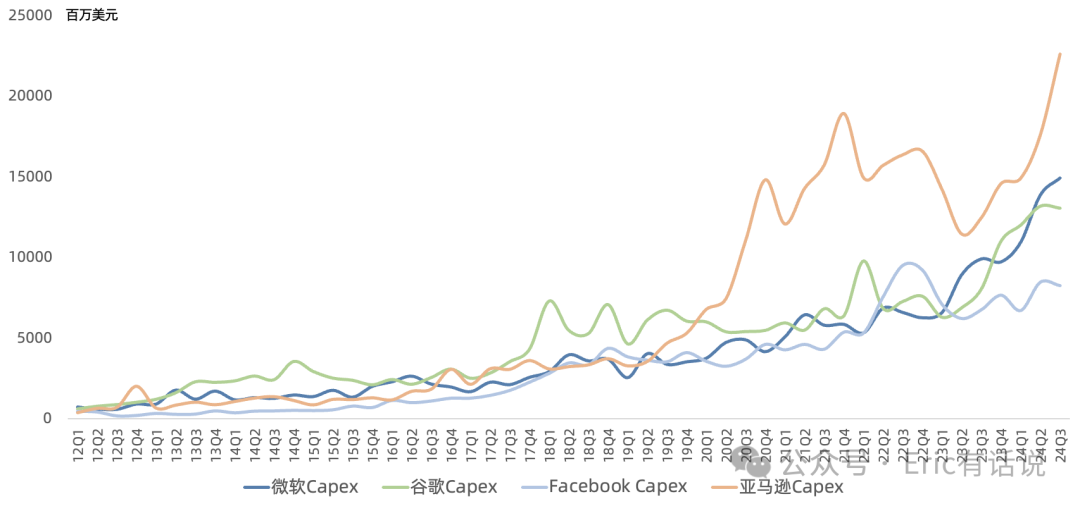

云计算公司Capex本季度再度爆发,FAMG Q3 Capex总额同比继续暴增58%,连续4个季度创历史新高,环比增长11%。随着云计算巨头纷纷表示AI严重供不应求,未来云计算公司Capex在GPU servers上的集中度将持续提升,市场却一直视其为过度投资,这场景很像当初云计算时代早期。

精彩评论