文/刘振涛

西部地区地级市中首家上市银行——泸州银行被罚了200多万元!

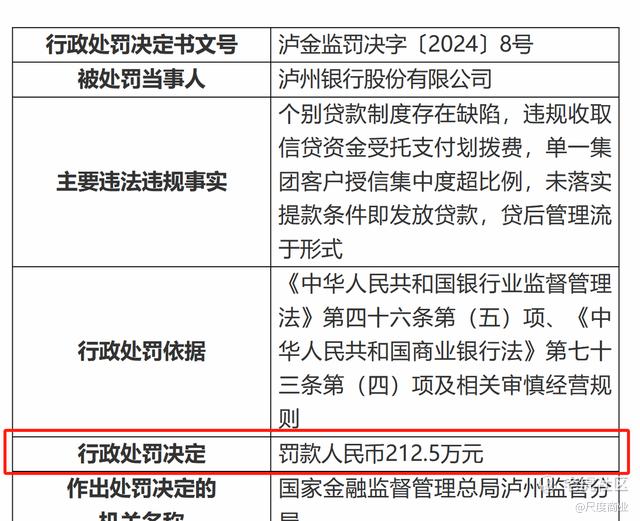

近日,国家金融监督管理总局四川监管局披露的行政处罚信息显示,泸州银行一连收到了7张罚单,涉及泸州银行总行、泸州银行成都分行,以及相关负责人员。泸州银行合计被罚款262.5万元,这是泸州银行自成立以来收到的金额最大的罚单。

其中,泸州银行总行被罚款212.5万元,泸州银行成都分行被罚款50万元,5名涉事责任人合计被罚款29万元。

从泸州银行被处罚的原因来看,涉及到了贷款业务。其中,泸州银行总行涉及个别贷款制度存在缺陷,违规收取信贷资金受托支付划拨费,单一集团客户授信集中度超比例,贷后管理流于形式等;泸州银行成都分行涉及贷后管理流于形式问题。

泸州银行被罚款262万元,反映了该行在内控合规,以及贷款业务上可能需要进一步改善。

资料显示,泸州银行成立于1997年9月,前身为泸州城市合作银行,泸州老窖集团是泸州银行最大股东,持有公司14.3695%股权。2018年12月,泸州银行登陆港交所上市,成为西部地区地级市中首家上市的银行。

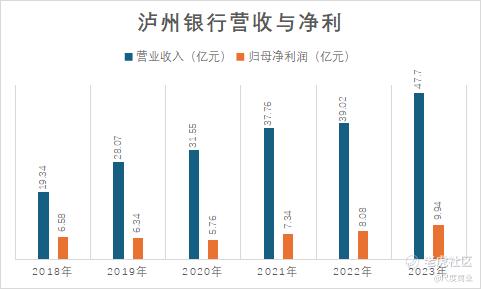

上市以来,泸州银行的营收与净利润整体保持增长。数据显示,2018年至2023年,泸州银行的营业收入从19.34亿元增长至47.7亿元,实现翻倍;归母净利润从6.58亿元增长至9.94亿元。

泸州银行发布的2024年中报显示,截至2024年6月30日末,泸州银行的营业收入为28.36亿元,同比增长15.91%;归母净利润为8.08亿元,同比增长19.71%。泸州银行的营业收入与归母净利润的增速,放在包括A股上市的银行中,都算是优秀的。

营收拆分来看,截至2024年6月30日末,泸州银行的利息净收入为17.58亿元,同比增长13.07%;手续费及佣金净收入0.83亿元,同比增长18.63%;交易活动、金融投资净收益及其他营业收入达9.96亿元,同比增长21.02%。

整体来看,泸州银行的营收和归母净利润在2024年上半年表现较好。

值得注意的是,营收与净利表现较好的泸州银行,其资产质量,特别是不良贷款方面,以及信贷业务上的隐忧,一直是市场关注的焦点。

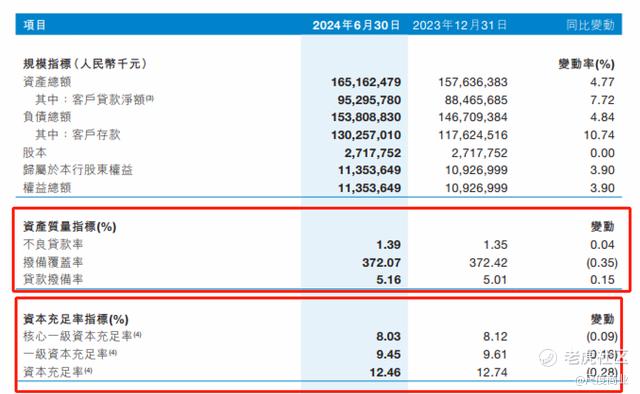

2024年中报显示,泸州银行的核心一级资本充足率、一级资本充足率、资本充足率分别为8.03%、9.45%、12.46%,相较2023年末都出现不同幅度下降,分别下降0.09个百分点、0.16个百分点、0.28个百分点。

不良贷款率方面,泸州银行2024年上半年末为1.39%,较2023年末上升了0.04个百分点。纵观近年来,泸州银行的不良率一直上下波动,并未呈现出稳定下降的趋势。数据显示,2020年至2023年,泸州银行的不良贷款分别为1.83%、1.42%、1.53%、1.35%。

此外,2024年上半年,泸州银行不良贷款率上升的同时,公司的关注类贷款余额也出现增长。数据显示,截至2024年上半年末,泸州银行的关注类贷款余额为13.53亿元,较2023年末增长了1.72亿元,占贷款总额比例从1.28%上升至1.35%。

通常银行的贷款可以分为五类:正常、关注、次级、可疑、损失。次级、可疑、损失三类贷款被银行间认定为不良贷款,关注类贷款是不良贷款前瞻指标。对于关注类贷款,如果后期管理不善,有可能会增加向不良贷款转变的风险。

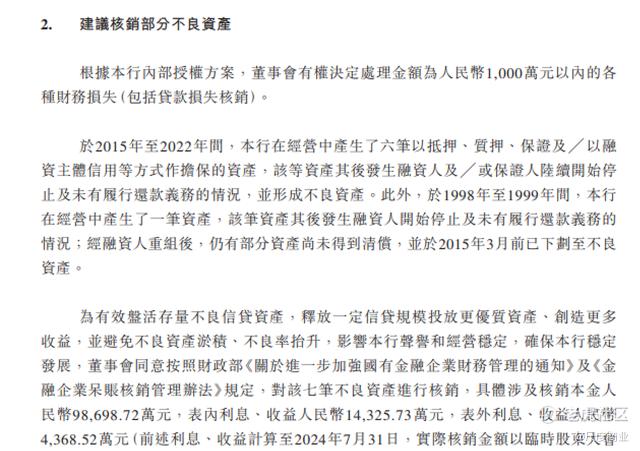

值得注意的是,在泸州银行公布中期财报一个月后,泸州银行发布了关于建议“核销部分不良资产”的公告。公告内容显示,泸州银行董事会同意对该行7笔不良资产进行核销,以有效盘活存量不良信贷资产,避免不良资产淤积。

根据公告显示,7笔不良资产涉及的核销本金为9.87亿元,表内利息为1.43亿元,合计约11.74亿元。而2024年中报显示,泸州银行的不良贷款余额为13.84亿元。这次拟核销的不良资产金额占不良贷款余额的84.8%。

先是公布的中报中,不良贷款率上升,关注类贷款余额增长,而后又大手笔核销不良资产,并且泸州银行解释核销是有效盘活存量不良信贷资产。由此来看,拟核销的11.74亿元不良资产,很有可能大部分是信贷方面的不良资产。

这也让市场更加担心泸州银行信贷方面的平稳发展情况。

泸州银行的贷款客户高度集中,也是市场关注热议的地方。近日,监管部门下发的处罚单中就提到泸州银行单一集团客户授信集中度超比例。

根据《商业银行风险监管核心指标(试行)》规定:单一客户贷款集中度不应高于10%,另外,对最大十家客户发放贷款总额不得超过资本净额的50%。

2024年中报显示,截至2024年上半年,泸州银行发放贷款的前十大借款人中,前四大借款人占资本净额比超过8%,第一大借款客户达8.70%,接近监管的红线,而前十大借款人合计借款金额占资本净额比达69.99%,已经超过了监管部门设定的50%的红线。

而泸州银行前十大贷款客户超过监管设定指标的情况不只出现在2024年中报,2023年年报显示,前十大贷款客户贷款金额占资本净额的55.79%,2023年中报数据显示为59.49%。可见,前十大客户贷款集中度超标已经是泸州银行长期存在的问题。

而在近日中债资信给泸州银行出具的跟踪信用评级报告中也指出,基础资产单一地区集中度风险很高,行业集中度风险较高。

泸州银行作为地方城商行,不像国有大行、股份制银行的网点遍布,覆盖行业广,而是多集中于所属的城市或者省份,并且多围绕自己的核心客户展开信贷业务,因此集中度偏高,出现对单一客户依赖度较高,同时也就导致了风险度的上升。

整体来看,金融监管部门对泸州银行的处罚,已经暴露了泸州银行的风险所在。泸州银行后期需要改善内控,减少信贷业务对部分客户的集中依赖,这或将助力该行业绩增长的同时,实现更加稳健的发展。

对于泸州银行被罚262万的情况,你怎么看呢?

精彩评论