$思科(CSCO)$ 在11月13日美股收盘后公布了25财年Q1业绩,虽然整体收入同比下降,但仍好于市场预期,主要还是AI需求的推动。

不过,对订单增长的乐观程度不及市场预期,因此公司的2025年指引及时有所调升,仍略逊市场预期。

CSCO盘后一度跌3%。

业绩概览

截至10月26日的25财年Q1中,营收138.4亿美元,同比下降约6%,略高于市场预期的137.7亿美元,但较上一季度的10%降幅有所改善。

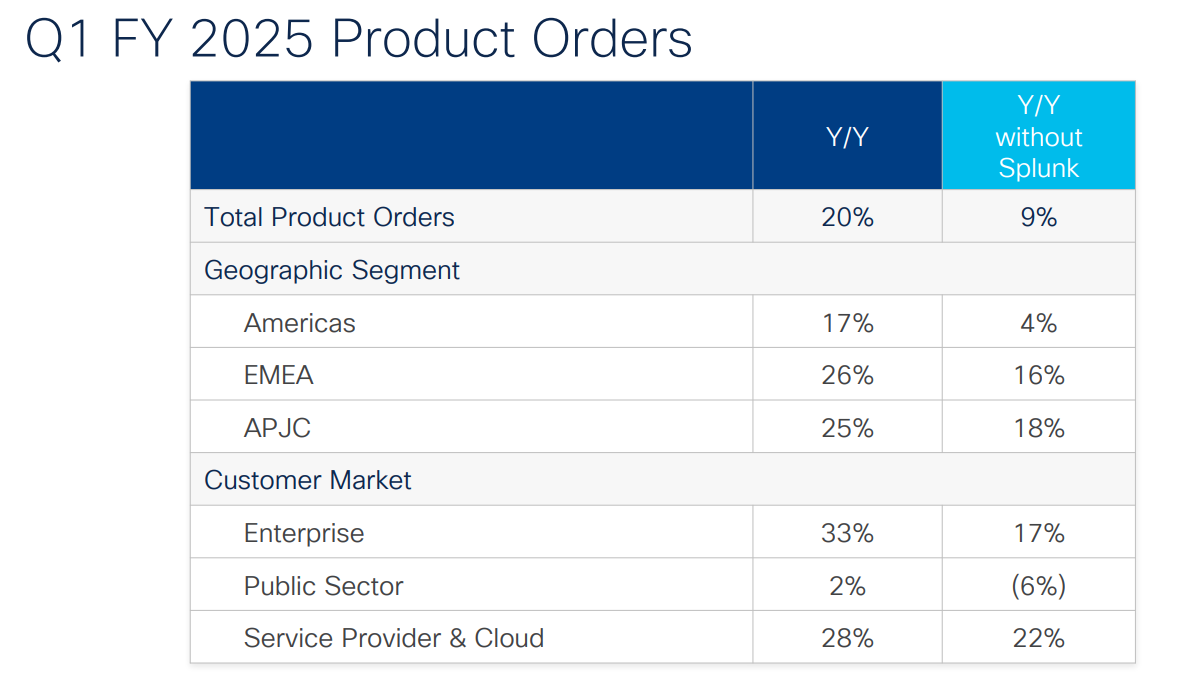

不计Splunk订单,产品订单同比增速只有9%。每股收益(EPS)为0.91美元,同比下降18%,超出市场预期的0.87美元。

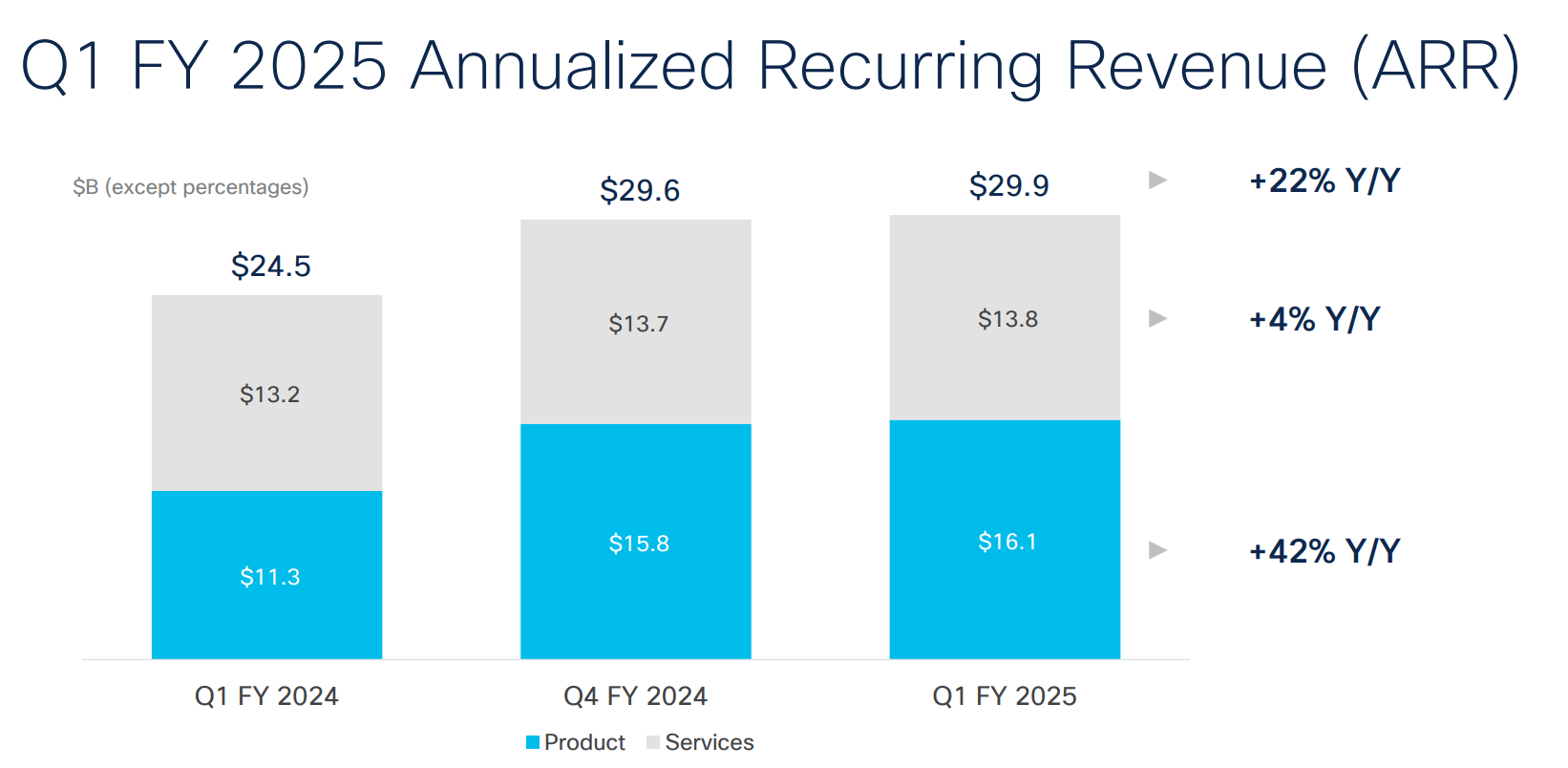

ARR达到299亿美元,同比增长了22%,其中产品ARR增长了42%。

在具体业务方面,思科的表现呈现出不同的趋势:

网络业务:作为公司的主要收入来源,网络业务营收同比下降23%至67.5亿美元,低于预期的68亿美元,但降幅较前一季度有所减缓。

安全业务:该部分表现亮眼,同比大幅增长100%,达到20.2亿美元,超出市场预期的19.3亿美元。

合作业务:这一业务线同比下降3%至10.9亿美元,也低于分析师预期的10.4亿美元。

指引方面,公司对未来的展望相对乐观,预计2025财年的营收将在553亿至563亿美元之间,调整后的EPS预计为3.60至3.66美元。这一指引虽然有所上调,但中值仍低于分析师预期的559亿美元,显示出公司对未来的谨慎态度。

投资要点

业绩超出预期的原因主要包括

成本控制与效率提升:思科在过去几个季度进行了裁员和结构调整,以提高运营效率,这为其利润率提供了一定支持。

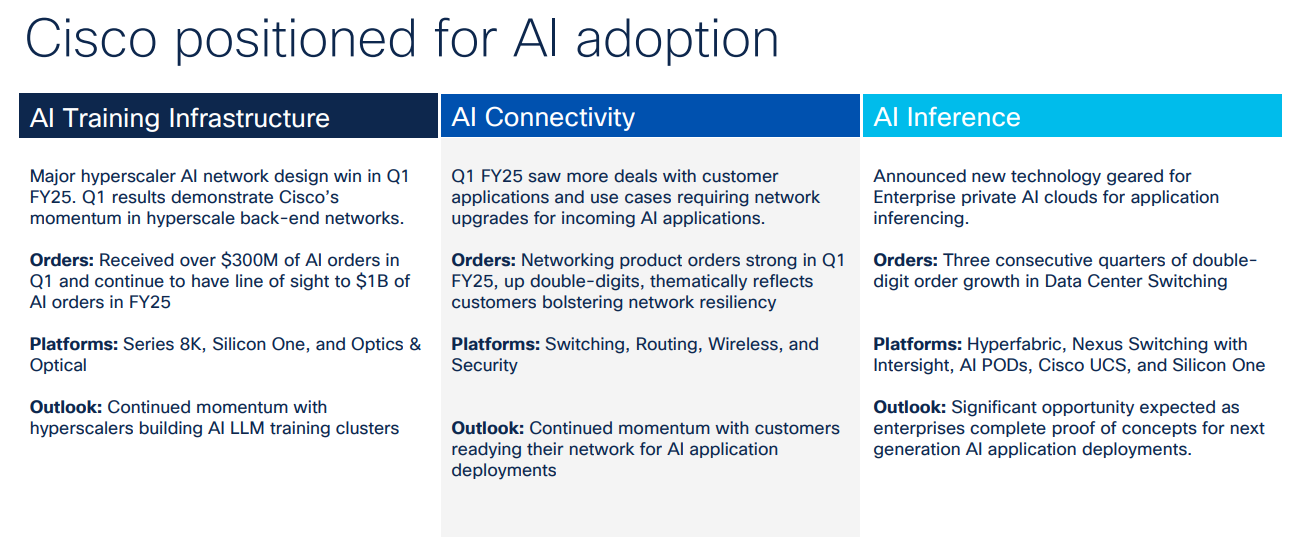

AI与网络安全需求增加:随着企业对AI技术和网络安全解决方案需求的上升,思科在这些领域获得了显著订单。Q1来自大客户的AI基础设施订单超过3亿美元,显示出强劲需求。

市场担忧的焦点包括

保守的业绩指引:尽管营收指引有所上调,但仍低于市场普遍预期,这使得投资者对公司的未来增长持谨慎态度。

持续下降的核心业务:网络业务连续四个季度下滑,反映出公司在传统市场中的竞争压力加大。随着云计算和网络安全市场竞争的加剧,思科面临来自其他技术公司的强大挑战,如 $Arista Networks, Inc.(ANET)$和 $瞻博网络(JNPR)$ 等。

同时,宏观环境的不确定性,客户支出缩减许多企业在IT支出上采取了更加谨慎的态度。这导致思科在传统网络设备上的销售额下降。

此外,公司转型中的挑战,思科正在从硬件制造商向软件和服务提供商转型,这一过程虽然具有潜力,但短期内可能导致收入波动。尤其是在云服务和软件订阅模式尚未完全成熟之前,传统硬件业务的下滑将直接影响整体营收。

精彩评论