导读:A股市场在进入9月之后开启了一次较大级别的反弹,特别是国庆长假之前的10个交易日,上证指数出现了历史上罕见的“十连阳”。有人开玩笑说,这一次的国庆长假休市对A股投资者是漫长的等待。

10月8日长假之后的第一个交易日,上证指数接近涨停的开盘点位却成了市场阶段性的最高点。许多火速入场的投资者发现,波动显著加大的权益市场赚钱效应并没有想象的那么好。

对于非专业投资者来说,要通过一笔投资获得收益,波动率也是一个重要的因素。波动低的资产,持有体验相对更好,赚钱概率相对较高。反之,资产波动越大,对应的持有体验就相对越差,赚钱概率也会降低。

高波动恰恰是国内权益市场显著的特征之一。从2005年到2023年底,A股整体的年化收益率为9.61%,这个收益率在各类资产中并不低。但是,A股市场整体的年化波动率高达56.98%(数据来源:中国大类资产投资2023年报告;数据区间:2005年1月1日—2023年12月31日)。

随着居民家庭财富的增长和经济增速放缓时代下未来收入预期的下降,大家在投资上的风险偏好也比过去更低。

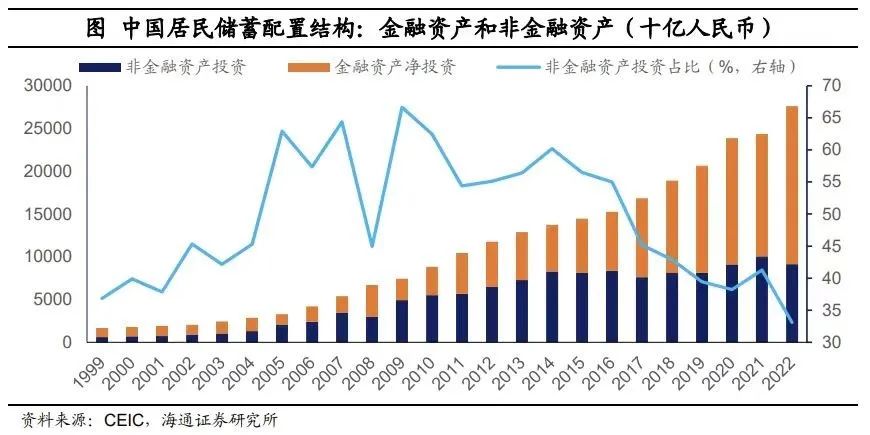

过去,居民财富的配置主要在以房地产为主的非金融资产中。但是我们看到2015年之后,中国居民的非金融资产配置(主要是房地产)占比出现了显著的下滑,从早期50%以上的占比下降到2022年底35%以下的占比。金融资产在居民财富配置中的占比显著提升。

数据来源:海通证券研究报告;数据截至:2022年12月31日

在这几个大趋势的变化下,能够成为大家当下资产配置“压舱石”的投资选择,我们认为要有两个特征:

首先,这个资产的波动要比较低。较低的波动,才能让投资者安心,也更适合承载比较大的资金体量;

其次,这个资产要有比货币基金更高的预期收益率,并且能够呈现比较高的年度正收益概率。

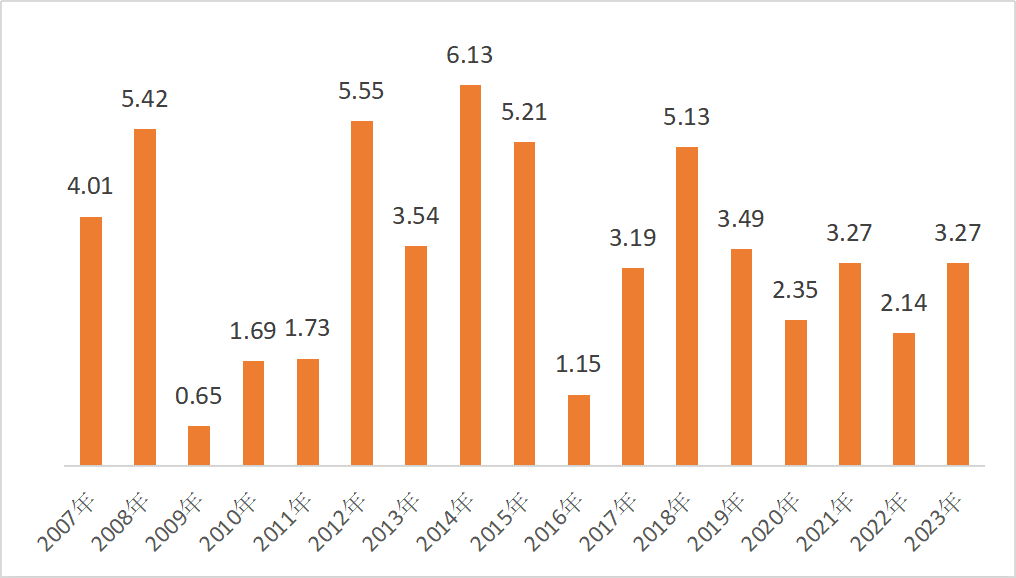

我们发现,有一类基金在过去17年每年度都取得了正收益,这就是:短期纯债基金!下面这张图是2007到2023年短期纯债指数基金的收益率表现:

数据来源:Wind;数据区间:2007年1月1日-2023年12月31日。图中所示短期纯债基金指数,具体指万得短期纯债型基金指数。横轴为年份、纵轴为收益率。指数数据仅供参考,不作为任何投资建议或收益暗示。指数过往涨幅不预示其未来表现,也不代表跟踪该指数的指数基金未来业绩

找到了适合家庭配置的好资产后,又如何寻找具体的好产品呢?

从海外成熟市场的经验看,一个好产品通常有两个显著的特点:

1)能够解决用户的特定需求。海外成熟市场的产品,有很显著的解决方案特点。这个产品未必是收益率最高的,但是能够解决用户的特定需求;

2)在产品的运作过程中,能够综合做好多个环节。一个好的产品,不仅需要提供比较好的底层资产贝塔,也要有成熟的团队进行运作,而且整个投资流程完善成熟,团队成员分工明确,最后再叠加具有超额收益能力的基金经理。这就像一款好吃的汉堡,不仅需要优质食材的牛肉饼,也要有好的面包胚,能够把味道融合好的调味等等。

近期,施罗德基金正在发行施罗德添益债券型证券投资基金,我们也借着这个机会和施罗德基金的固定收益投资总监单坤做了一次深度访谈,更好地理解如何做出一个符合大众理财需求的好产品。

市场波动加剧 如何追求稳健投资更优解?

一个好产品,需要建立在长期的好资产之上

对于一款好产品来说,首先要建立在好资产之上。就像一个可口的汉堡,首先要有比较好的食材。不同等级的牛肉,做成的汉堡肉饼口感差异很大。短期纯债基金产品,就是这样一种好资产。

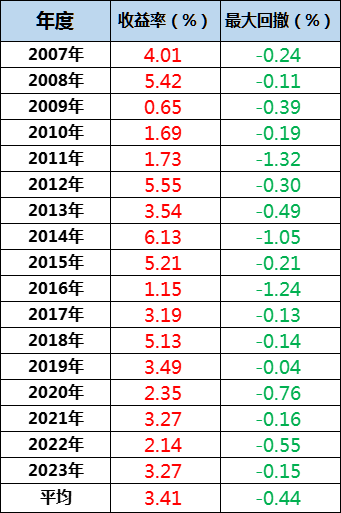

以万得短期纯债基金指数为例,截止到2023年底,该指数已经连续17个会计年度实现正收益,其中11个年度收益率超过3%,4个年度收益率超过5%。即便过去几年经济增速放缓,但是该指数的收益率并没有显著下滑。我们再从年度最大回撤的角度看,从2007年到2023年的完整17个会计年度中,万得短期纯债基金指数只有2011年和2016年出现了超过1%的最大回撤,其他15个完整年度的最大回撤都在1%以内。较低的最大回撤,也意味着较强的净值创新高能力。投资者在持有的过程中,有更高的概率获得正收益。

数据来源:Wind;数据区间:2007年1月1日-2023年12月31日

这样一种低波动、高正收益概率的资产,相对更容易帮助投资者获得投资收益,而且带来舒适的持有体验。短期纯债基金的收益率分布比较均匀,也即大多数时间是显示正收益状态。相比而言,权益资产的收益分布不均匀,导致客户体验波动较大。此外,短期纯债基金的流动性也比较好,投资者不需要通过牺牲流动性的方式去获取相对稳定的收益。

这些特点,使得短期纯债基金成为一种适合大众理财的好产品。同时满足了用户对低回撤、高流动性的需求。

一个好产品,是满足特定需求的解决方案

作为由具有220年历史的全球资管巨头施罗德投资集团在华设立的独资公募基金公司,施罗德基金对每一个推出的产品,都有对中长期发展趋势的思考,以及产品旨在对用户特定需求提出的解决方案。

单坤认为,固收投资市场这两年非常大的变化来自利率波动周期和幅度。整个利率波动幅度变得更小,周期也被拉长了。归根溯源是宏观经济周期论和经济转型的影响。过去20年我们经历了一个以房地产和基建驱动的投资周期。这个周期的特点是,每一次调整速度很快,带有明显的周期性;体现在经济增长的数据中,会呈现出一定的波动性。

如今,地产引领的经济周期逐渐消失,开始向科技创新引领的经济模式转型。在两种增长模式切换的阶段,影响利率波动的因子在发生变化,那么对于债券投资的范式也会发生变化。与此同时,央行利率市场化的推进和货币政策也变得更加精细化。

在经济增长模式发生转变后,过去通过信用下沉获取收益的投资策略也不再像之前那么有效。当信用债收益率非常靠近利率债的收益率后,中间的信用利差几乎被磨平,这意味着承担信用下沉的风险后,却并没有获得比较好的风险补偿。

施罗德添益债券型证券投资基金将主要聚焦于投资剩余期限不超过3年的债券,投资策略上以配置高等级的信用债获得一部分的收益底仓,再通过交易利率债的方式增厚收益,并且兼顾产品的收益性和流动性。

从产品特征看,施罗德添益债券型证券投资基金具备了流动性较好、波动相对较低、净值相对稳健的特点。那么,这样的产品能够解决用户的什么痛点呢?

从用户的理财需求看,基本上可以根据时间期限分为三大类:短期随时要用的钱、中期不用的钱(1-5年)、长期不用的钱(5年以上)。对于短期的“闲钱理财”,用户希望能在确保流动性的基础上,获得一个相对货币基金更好的收益。

施罗德添益债券型证券投资基金正是用户“闲钱理财+”的一种解决方案,在力争提供相对稳定的收益基础之上,兼顾流动性需求。特别是在整个市场无风险收益率下行的背景下,这类产品的吸引力也在提升。

一个产品的生命力,在于能满足用户的需求,而且这种需求是长期存在的。面向“闲钱理财+”的施罗德添益债券型证券投资基金,有望满足用户的此类需求。

一个好产品的阿尔法,是系统化的

一个好的主动投资产品,需要给客户提供一定的超额收益。即便在纯债基金这样比较好的资产贝塔上,我们依然需要产品相对于基准能带来一定的阿尔法。用户在购买产品的时候,会习惯性把历史收益作为重要参考指标,产品超额收益的可持续性也非常重要。

那么,施罗德基金是如何追求可持续的阿尔法呢?

我们发现施罗德基金采取了系统化的框架体系,使得阿尔法的来源分布在更多环节,稳定性也比依靠单一来源更强。具体而言,施罗德基金固收产品有三重阿尔法来源。

第一重阿尔法,先进海外经验的本土化团队。截止2023年12月31日,施罗德投资集团管理资产总额达9,569亿美元,其中亚太地区占比25%。这样的规模体量,让施罗德投资集团不仅成为全球最大的资管集团之一,也是在亚太地区具有重要影响力的机构投资者。

总部位于上海的施罗德基金,是施罗德投资集团100%控股的外资公募基金,在投资体系的设立、组织架构的搭建、投研流程的建立等多个环节,都借鉴了成熟的海外团队经验。

在设立投研架构的时候,施罗德基金参考了海外多资产团队的管理模式,比较有特色地设置了跨资产类别的大类资产配置委员会,希望通过这种比较独特的投研架构用一种全景图的角度把各类资产的研究结合在一起。我们看到,过去几年不同资产之间的联动变得越来越重要。某个变量的发生,甚至会改变不同资产之间的相关性。施罗德基金设立的大类资产配置委员会,是一种更符合新环境下的投研组织架构,也能让不同资产类别的研究形成更好地互动。

第二重阿尔法,背靠全球视角的大类资产配置能力。如同前面提到的,如今的投资离不开跨资产类别的联动,也离不开全球化视角下的资产配置。一个最近的例子,就是9月中旬开启的这一轮A股市场反弹,很大一部分原因和9月美联储超预期降息50个基点有关。美债收益率的波动,也是影响全球大类资产的重要变量之一。

施罗德投资集团拥有一个全球化的投研团队,分布在包括伦敦、纽约、洛杉矶、东京、新加坡以及中国香港、上海等多个国家和城市。通过持续的沟通,能够及时传递对本土市场重大事件的研究。就在美联储降息后,施罗德基金的投研团队就和集团美国团队做了及时交流,更好理解了这一次降息背后可能的影响。

第三重阿尔法,经验丰富、分工明确的本土固收投研团队。资产管理行业最重要的资产是人,如何找到优秀的管理人、专业的研究员,并且把每一个人高效组织起来,是一种重要的阿尔法来源。

一直以来,施罗德基金非常重视团队的协作和分工,以此来发挥每一个人擅长的领域。无论是不同类型的券种研究,还是自上而下的资产配置、具体的交易执行、以及风控管理,在施罗德基金都有专业的团队成员负责。通过各自的专注,形成了整体性的专业。

当然,一个好的投研团队离不开具有超额收益能力的基金经理。作为施罗德基金的固定收益投资总监,单坤具有超过17年的从业经验,不同的职业经历,也完善了单坤对于固定收益投资的理解。

早期在海外基金公司的买方分析师经历,是单坤在固定收益领域打基础的阶段。在这段经历中,单坤形成了财务分析和信用分析的基础框架。

之后在国内的外资行卖方分析师经历,使单坤对国内市场的宏观理解、对固定收益市场的风险定价逻辑的认知,有了比较大的提升。在这个过程中,单坤发现国内市场在投资上有一定的独特性,需要把海外学习的框架做本土化的结合。

加入施罗德投资集团后,单坤把过去的认知在具体的投资中落地。为了更好地了解投资者的真实需求,单坤亲自走访了很多银行网点,他发现投资者对于固定收益类产品最大的期望之一,就是获得“稳稳的幸福”。

由此,我们看到,施罗德基金产品中的超额收益是通过全球化的经验和视角、成熟的投资流程和框架、高效的组织架构、以及优秀的投研团队共同形成的。多元化来源,使得超额收益的可持续性变得更强。每一个环节,都可能贡献超额收益,不过度依赖单个基金经理的管理能力。

懂中国市场的百年资管老店

1804年成立的施罗德投资集团,不仅是全球历史最悠久、管理规模最大的资产管理公司之一,也是最早一批进入中国的海外资产管理公司。早在1994年,施罗德投资集团就在上海成立了第一个内地办事处。到1998年,施罗德投资集团就在中国开始进行私募股权投资,今年已经是施罗德集团在中国耕耘的第30年。

客观来说,施罗德投资集团对于如何在中国市场做投资并不陌生。甚至他们在中国市场的投资,比许多本土公募基金都要早。这也让今天的施罗德投资集团成为一家懂中国市场的海外资管巨头。

传承了集团基因的施罗德基金也一直坚持本土化的人才战略,投研团队成员都有多年中国本土市场的投资经验。就像此次管理施罗德添益债券型证券投资基金的单坤,就已经做了多年中国市场的债券投资。

在坚持本土化人才战略的同时,施罗德基金又把海外成熟的资管模式带入到中国,秉持五大价值主张:专注把握长期阿尔法,风险驱动的多元投资,以投资者利益为优先,构筑长期的伙伴关系,高度重视可持续投资。通过主动管理与多元化策略,为投资者提供可持续的长期投资管理工具。

从施罗德添益债券型证券投资基金这个具体的产品中,我们也看到了一个好产品的三大元素:底层的优质资产、满足用户需求的解决方案、多个环节结合的超额收益来源。

回到投资者的需求本源,在收益率波动较高的今天,大众理财更渴望稳健的产品。

施罗德基金对于中国市场的理解,不仅仅只是懂怎么在中国投资,更是懂得中国投资者真正需要什么产品。

- end -

精彩评论