Arm FY25Q2财季对应实际时间2024年7/8/9月。

Arm FY25Q2财报要点:

-

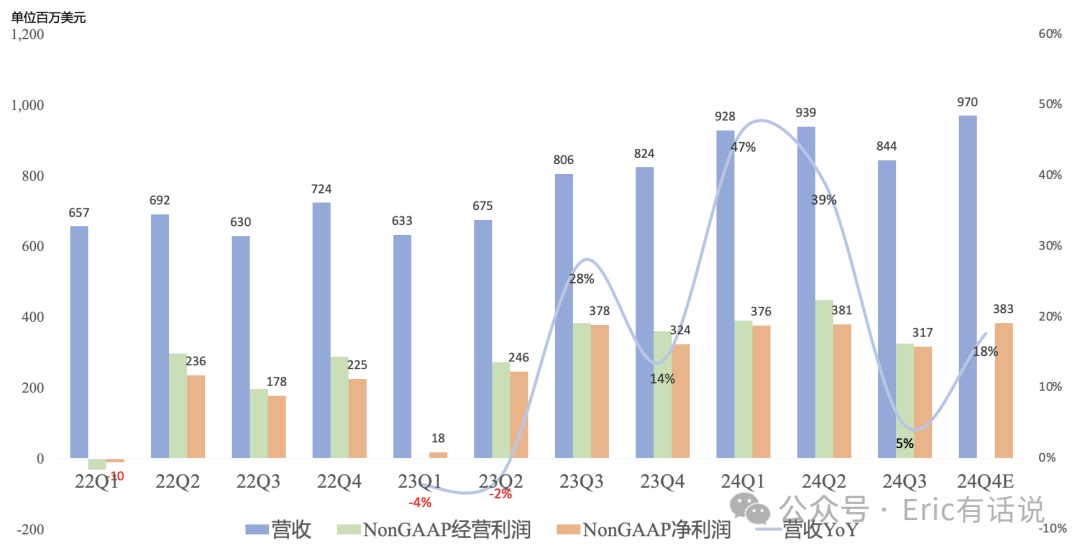

营收8.44亿美元,同比增长5%,环比下滑10%;

-

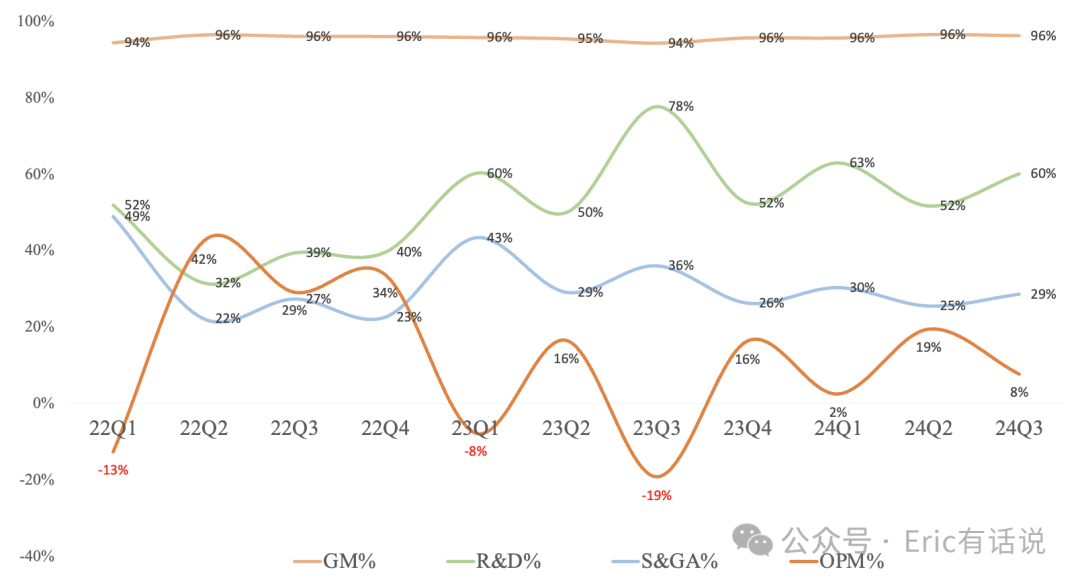

GAAP毛利率96.2%,继续冠绝全球(CDNS 86.6%,茅台91.2%);

-

GAAP经营利润6400万美元,同比扭亏,环比下滑65%,GAAP经营利润率8%;

-

NonGAAP经营利润3.26亿美元,同比下滑15%,环比下滑27%,NonGAAP经营利润率39%,处于全球半导体前列;

-

GAAP净利润1.07亿美元,同比扭亏,环比下滑52%,GAAP净利润率13%;

-

NonGAAP净利润3.17亿美元,同比下滑20%,环比下滑17%,NonGAAP净利润率38%,处于全球半导体前列;

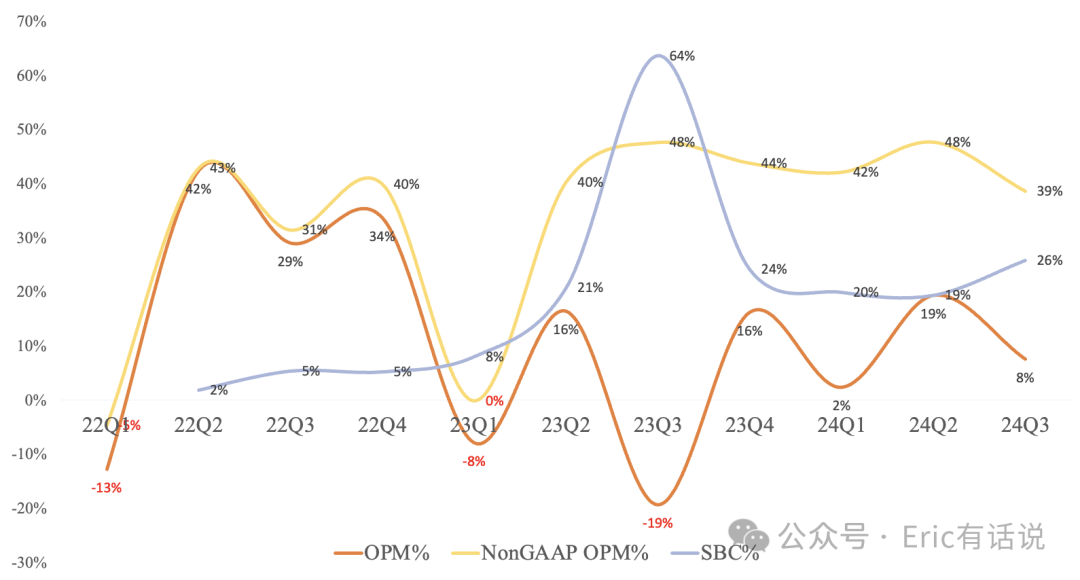

纵使Arm拥有接近100%的毛利率,但GAAP经营利润却很低,甚至之前经常亏损,主要原因还是研发费用高企,本季度占营收60%,销售及管理费用占营收29%;不过剔除占比较高的股权激励支出后,NonGAAP经营利润率还是保持在40%上下;

分业务:

-

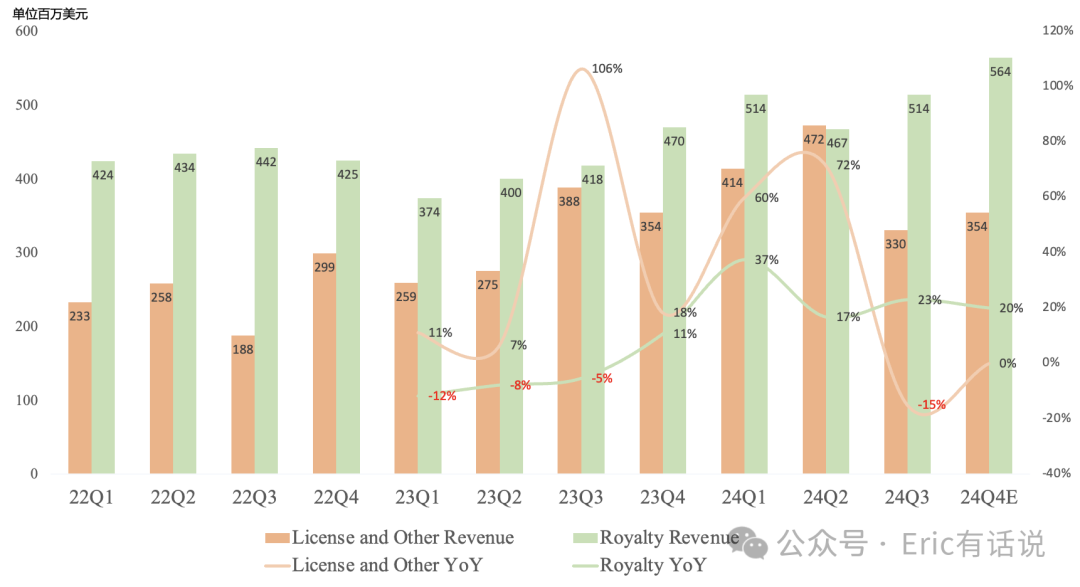

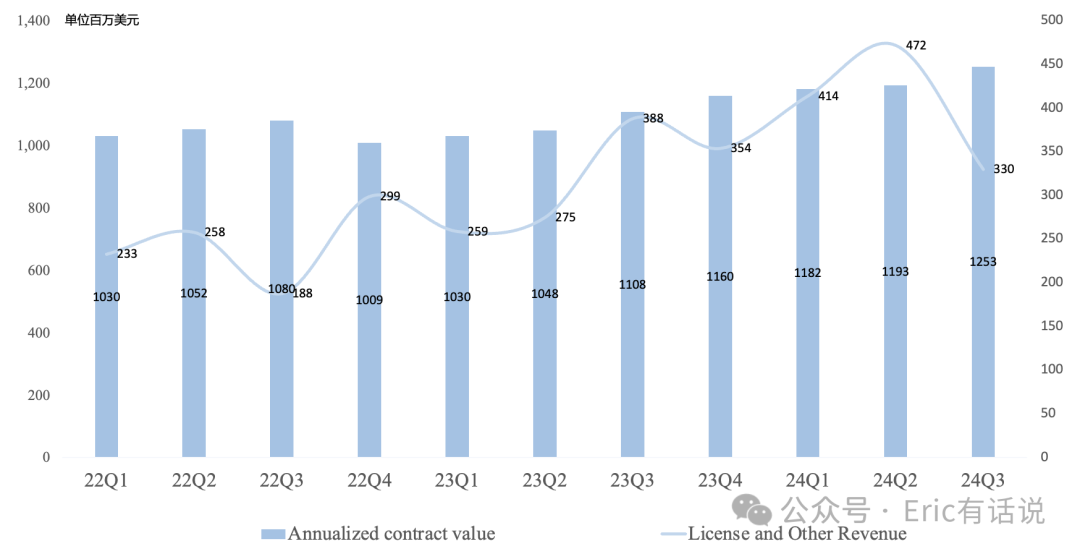

License&Other营收3.3亿美元,同比下滑15%,环比下滑30%;

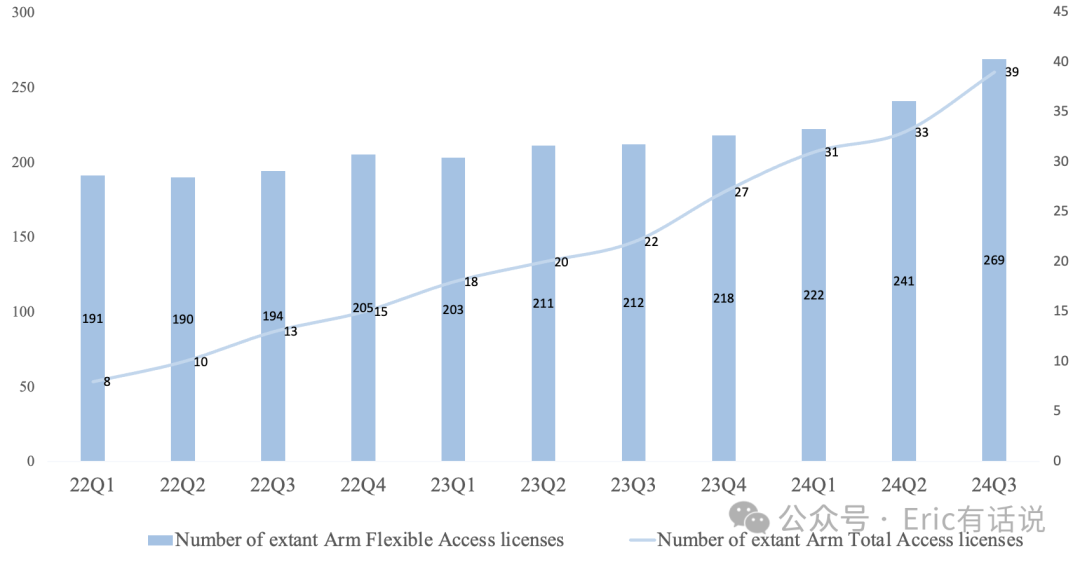

本季度签下6个Arm Total Access(ATA)合约,目前累计39个合约;Arm Flexible Access(AFA)目前已有269个客户;ATA年费每年会涨价7%,三年一续,公司预计大部分客户都会转向不同版本的ATA;

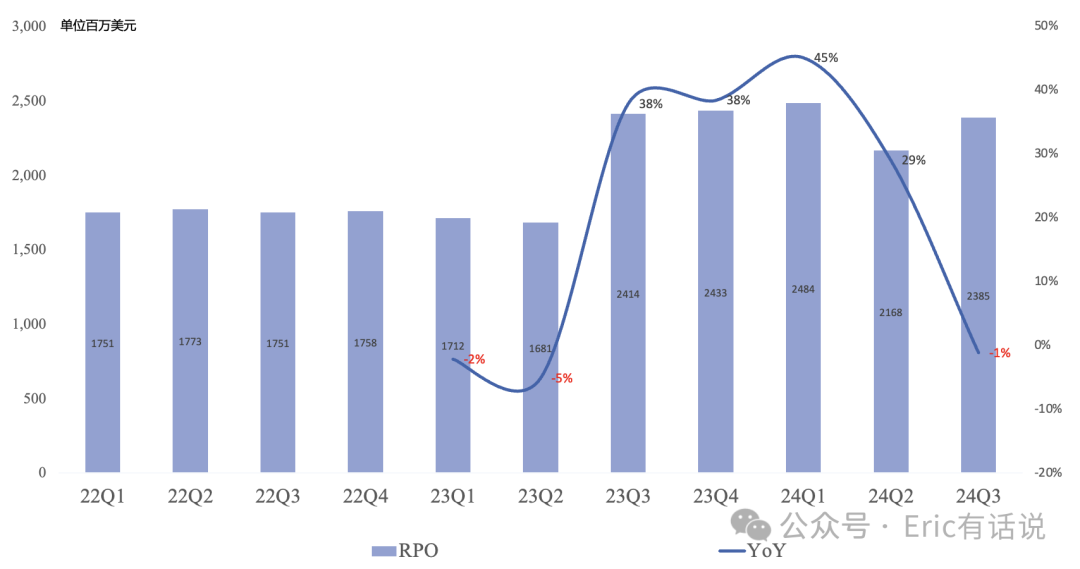

ACV 12.53亿美元,同比增长13%,环比增长5%;RPO 23.85亿美元,同比下滑1%,环比增长10%,其中27%会在未来12个月内确认收入,16%会在未来13-24个月内确认收入;

预计FQ3 Licensing营收同比持平,Licensing疲软受收入确认时间影响,booking情况强劲,book-to-bill ratio 1.7; 预计本财年backlog会增长,但不会大幅增长;

-

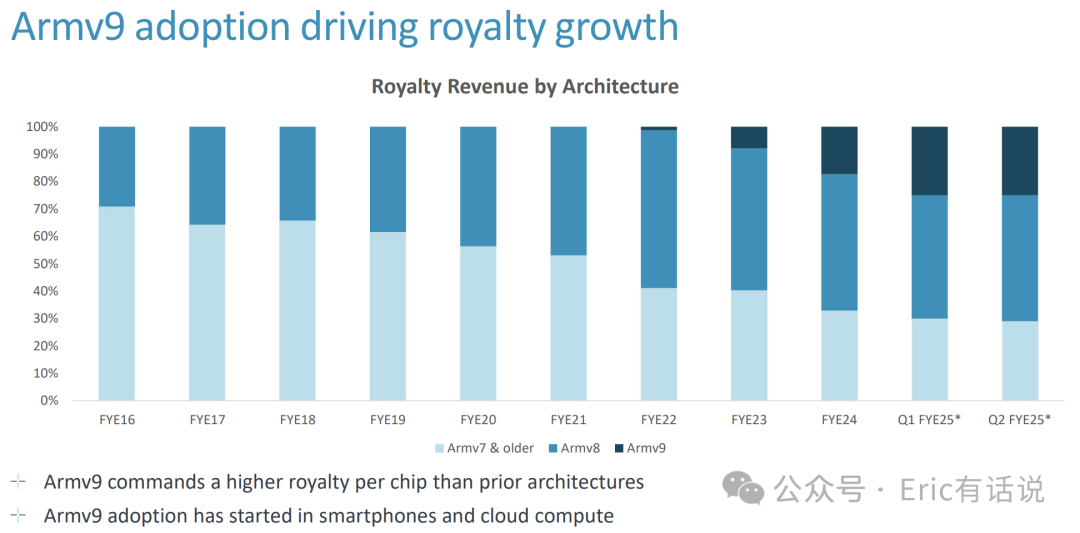

Royalty营收5.14亿美元,同比增长23%,环比增长10%;

Arm V9相关营收占Royalty营收比例保持上季度25%不变,主要因本季度未采用V9的中端手机出货较多,管理层表示不影响V9长期趋势;

本季度手机客户平均出货量同比增长4%,但公司手机Royalty营收同比增长近40%,联发科天玑9400是首个采用Arm V9 CSS的手机客户;

通常情况下License 2-3年后才产生Royalty,手机最快,数据中心、汽车慢一些,Royalty rate CSS>V9>V8;

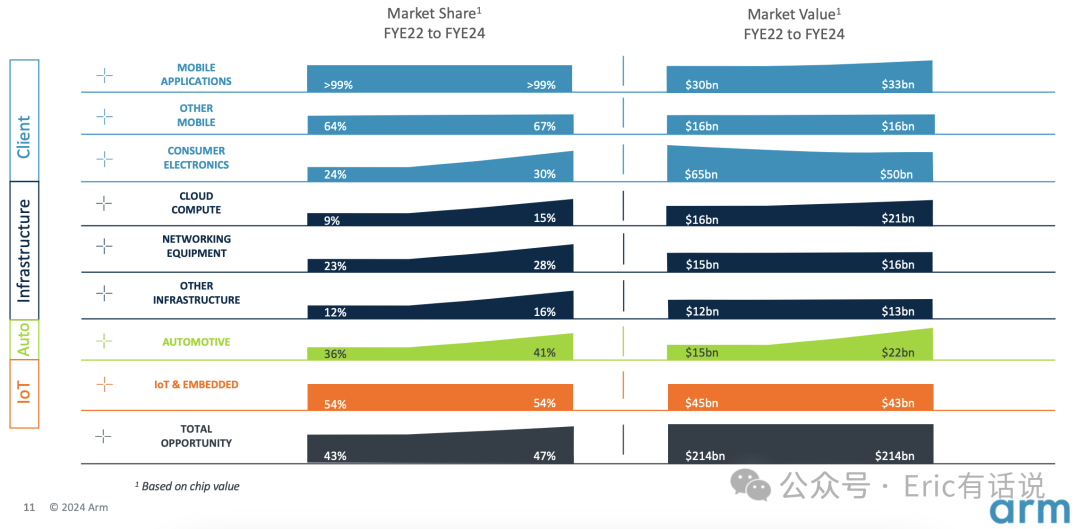

预计FQ3 Royalty营收同比增长20%,汽车、云计算、网络市场份额继续提升,而IoT、工业市场则继续疲软拖累增长;预计FY25全年Royalty营收同比增长high-teens(之前是low-20%);

Arm FY25Q2财报电话会议要点:

-

预计下季度营收9.2亿-9.7亿美元,同比增长12%-18%;其中License&Other营收同比持平,Royalty营收同比增长20%;

-

预计FY25全年营收38亿-41亿美元(不变),同比增长18%-27%;NonGAAP净利润15亿-17亿美元(不变),同比增长16%-32%;

-

没有取消高通license,只是发出了取消警告通知,指引里面已经考虑到这些,没有计提费用;

Arm这次给全年业绩营收指引和我上次拍的一样是41亿美元,NonGAAP净利润指引略高些,大概15.3-17.5亿美元。按该假设计算出Arm短期估值在700-900亿美元左右比较合理。由于Arm垄断地位难以动摇,结合管理层给出的FY27指引,预计FY27营收60亿美元,NonGAAP净利润26亿美元,对应长期估值在1000-1300亿美元。

崔彤,公众号:Eric有话说Arm FY24Q4财报一览:预计未来3年营收年均增长超20%,不及市场预期

Arm最大问题仍是增速太低,最大优势是稳定性高。

此前财报一览(时间由近及远):

《Arm FY25Q1财报一览:手机Royalty营收同比增长50%;整体业绩指引不及预期》

《Arm FY24Q4财报一览:预计未来3年营收年均增长超20%,不及市场预期》

《Arm FY24Q3财报一览:Arm中国是最大增长点;Arm v9价值量较v8翻倍》

《Arm仍需观察》

精彩评论