莱迪思主要产品为低功耗FPGA,与AMD赛灵思、Intel Altera全球前两大FPGA巨头错位竞争,其低功耗FPGA出货量全球第一。

莱迪思Q3财报:

-

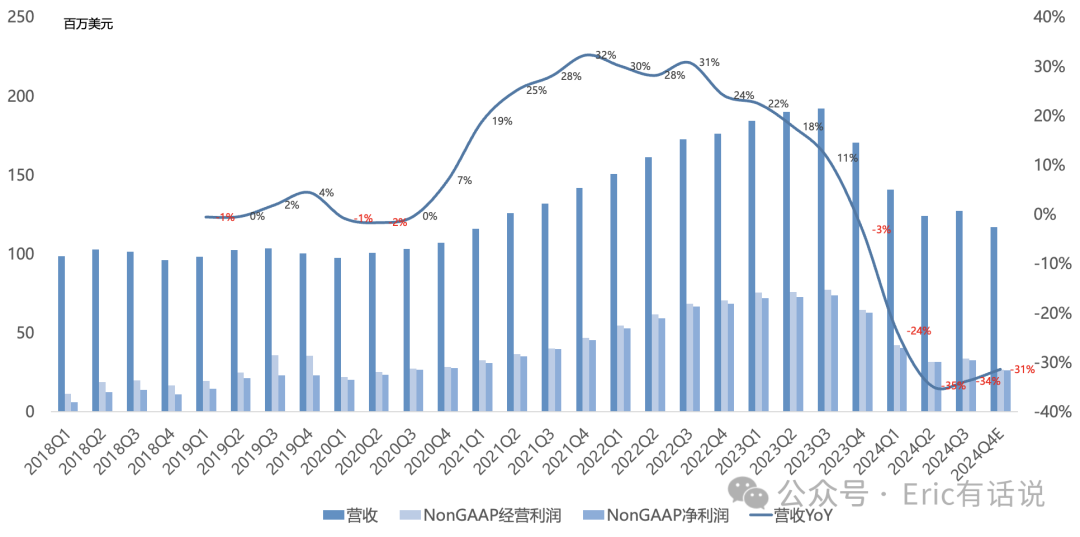

营收1.27亿美元,同比下滑34%,环比增长2%;连续4个季度同比下滑;

-

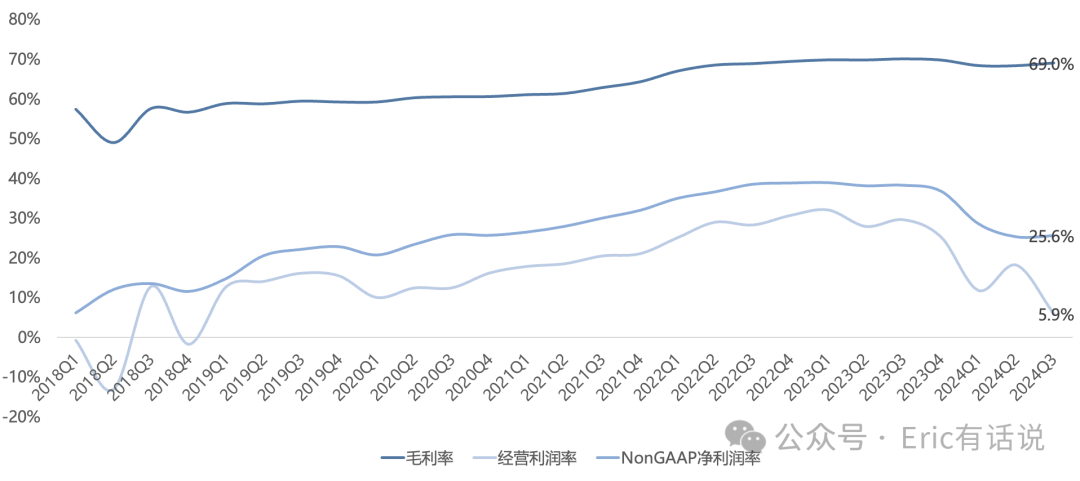

GAAP毛利率69%,仍在历史高位;经营利润率5.9%,同比下降23.7个百分点,主要因裁员14%,造成一次性费用650万美元,这是莱迪思历史上首次大规模裁员;经营现金流环比翻倍;;NonGAAP经营利润率26.6%,同比下降13.7个百分点;

-

NonGAAP净利润3250万美元,同比下滑56%,环比增长4%,跌回2021年水平;NonGAAP净利润率25.6%;

-

本季度回购1700万美元,连续16个季度回购;

-

公司此前CEO Jim Anderson被挖到光模块巨头Coherent当CEO,而新任CEO Ford Tamer在光芯片巨头Inphi(后被迈威尔收购)当了9年CEO;

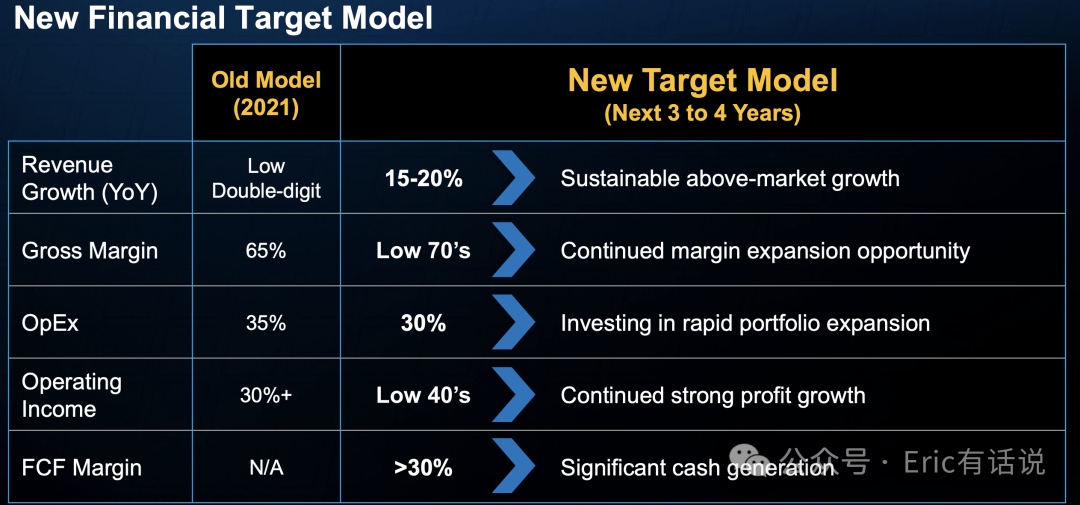

莱迪思的一大优点是毛利率、净利率水平在半导体行业比较靠前,这也是我当初持续关注它的原因,不得不说FPGA这个赛道利润率确实高,哪怕在行业低谷,毛利率也能如此之高实属难得。

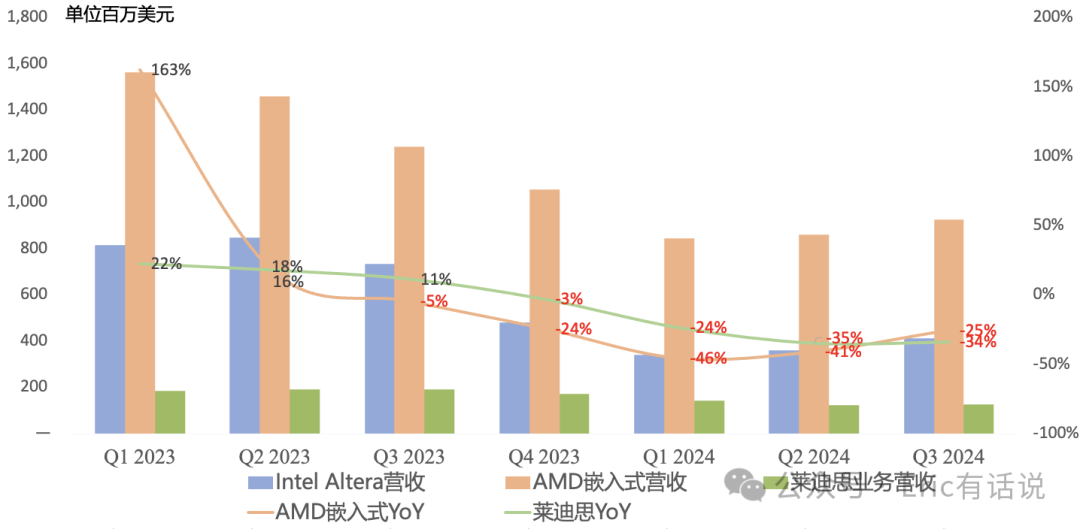

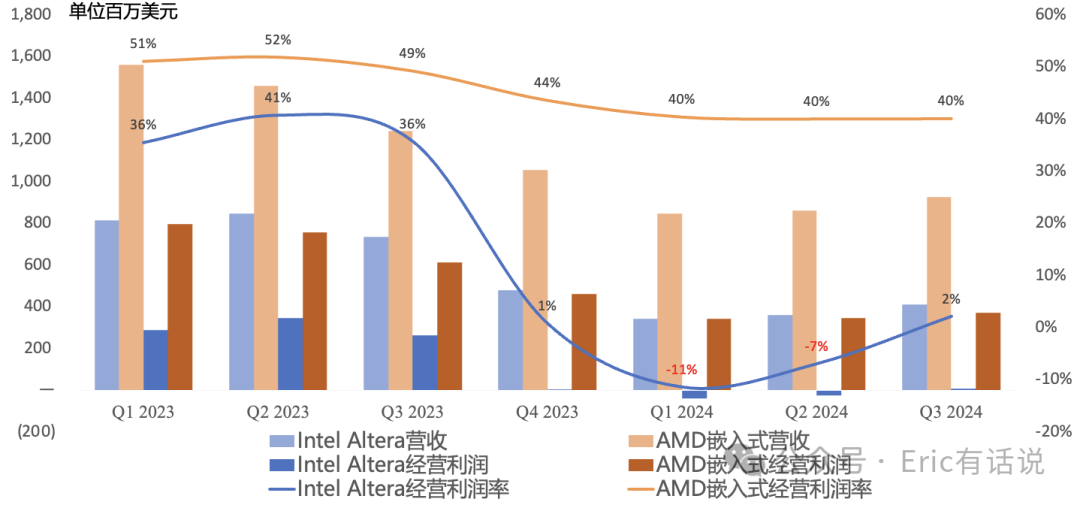

2024年以来汽车半导体持续暴雷、Intel Altera与AMD赛灵思FPGA需求疲软,莱迪思难以独善其身,整个FPGA市场哀鸿遍野:

AMD嵌入式(大部分赛灵思)Q3营收9.27亿美元,同比下滑25%,经营利润率仍高达40%;Intel Altera Q3营收4.12亿美元,同比下滑44%,经营利润率2%;

虽然Q4 AMD赛灵思、Intel Altera营收指引均继续环比增长,但莱迪思管理层更谨慎,预计2025年行业U型复苏。

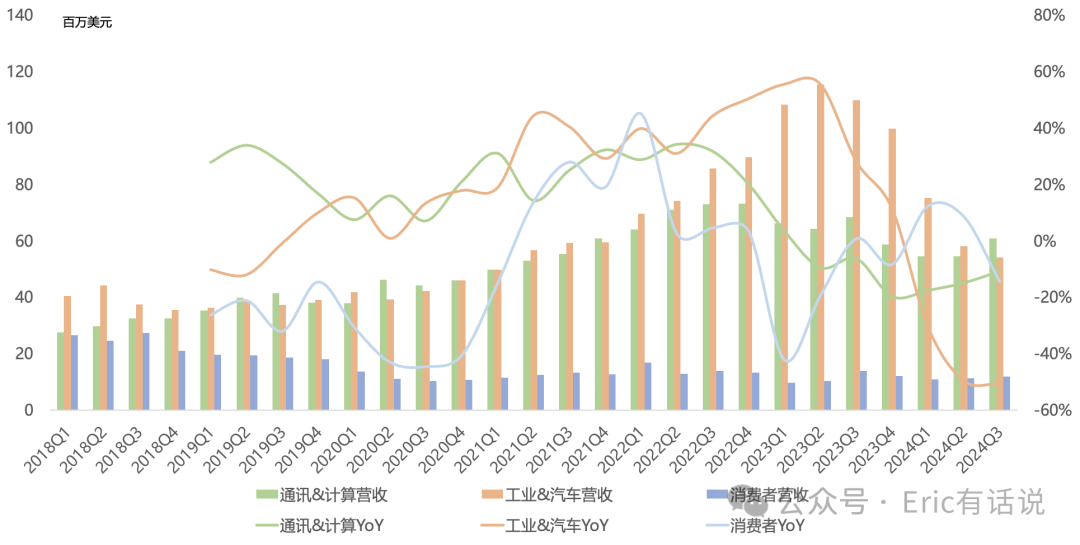

分业务Q3:

工业和汽车营收5420万美元,同比下滑51%,营收占比43%;工业和汽车业务是莱迪思毛利率最高的业务;工业、汽车需求持续疲软,客户继续去库存;Top6汽车激光雷达厂商中5家用了公司FPGA;

通讯和计算营收6100万美元,同比下滑11%,连续6个季度下滑,营收占比48%;计算营收继续环比增长,主要靠服务器需求带动;某个OEM服务器客户每台服务器使用超50个公司FPGA,预计2025年需求强劲;无线通讯营收继续疲软,5G整个行业景气度很低;

消费者营收1190万美元,同比下滑14%,营收占比9%;

产品方面:

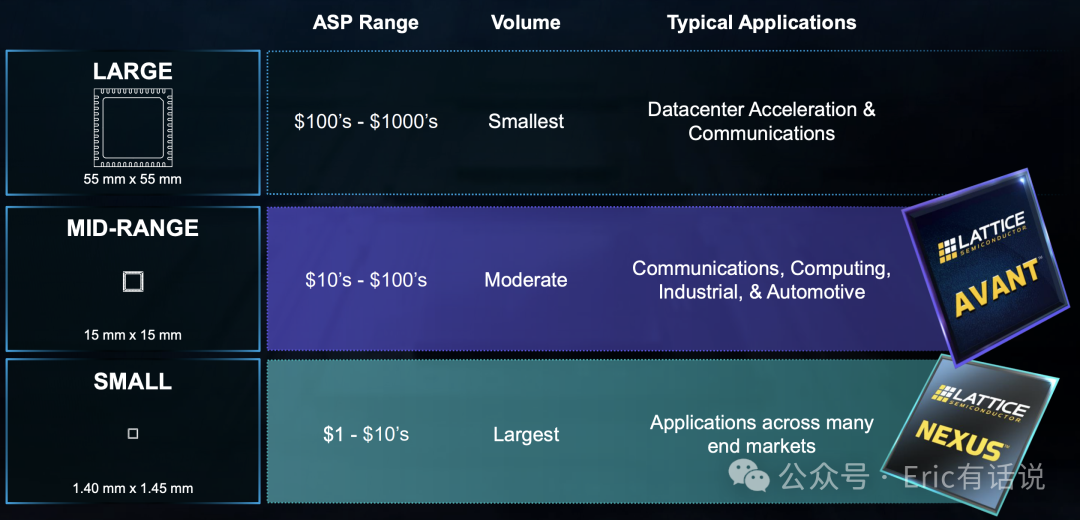

莱迪思现有三大业务线:两大FPGA硬件和一套软件开发平台;此前管理层称软件开发平台季度营收约数百万美元规模,随后一直未更新数字;

FPGA方面,small FPGA产品Nexus系列共有8款,第7款Q3量产;

去年新出的Avant产品线开辟了mid-range FPGA市场,共有3个系列(E/G/X分别对应边缘/通用/互联),其中G/X系列是去年12月刚发布,Q4开始贡献收入;AvantE系列从去年底开始贡献收入,今年下半年放量;

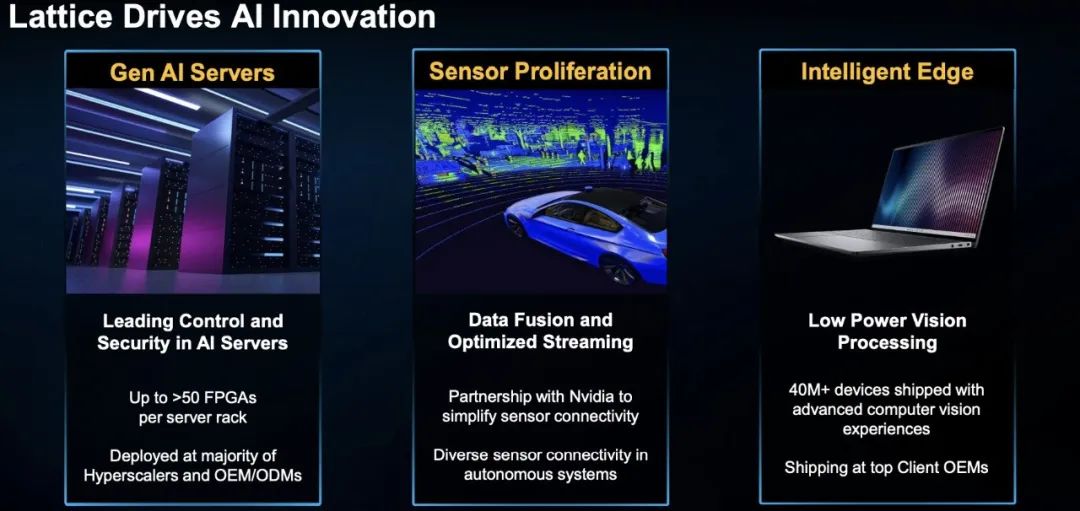

AI敞口:

-

现有产品AI应用场景:服务器控制/安全芯片、AI PC检测芯片、ADAS芯片;管理层仍未提AI敞口规模大小,但表示AI营收占比持续提升;

后续展望:

-

预计Q4营收1.12-1.22亿美元,同比下滑29%-34%,NonGAAP毛利率68%左右,NonGAAP净利润2070-3170万美元左右,同比下滑50%-67%;

-

预计2025年行业是U型而不是V型复苏,公司营收低个位数增长,opex下滑14%,净利润低两位数增长;2025年Q2/Q3行业库存会正常化(DIO 60-90);

-

公司在small to mid-range FPGA without SoC市场份额持续提升;

-

公司预计出货低于客户实际需求将持续到2025年中,消化库存;

-

长期营收增长CAGR 15%-20%的目标不变,预计2026年便可实现;

此前曾提到从估值上来看,由于莱迪思前些年持续高增长,估值长期保持在高位,实在令人难以下手,本轮周期下行反倒可能会出现机会,但行业周期复苏仍很漫长。

预计明年IPO的Intel Altera,媒体称近期引战估值170亿美元,而2015年Intel可是花了167亿美元收购Altera。另一个百亿Astera正成为参天大树。

此前财报一览(时间由近及远):

《莱迪思Q2财报一览:FPGA至暗时刻,工业、汽车、通讯成重灾区》

《莱迪思Q1财报一览:FPGA行业寒冬,营收跌回21年、毛利率守住高位》

《莱迪思Q4财报一览:2024上半年业绩承压,FPGA新产品线值得关注》

精彩评论