在23Q4财报结尾我提到过:

现阶段PC越来越朝着令人担忧的方向演绎:复苏只是库存正常化的结果,而不是需求猛增。至于AIPC,本身就是Intel自己的营销。这些年太多投资者被Pat画的饼所“欺骗”,Pat越来越像曼联的滕哈格。Intel这么多年来的多元化战略被击溃,PC占比回到2016年水平,Intel今年数据中心营收大概率会被AMD反超,而Pat仍沉溺在IDM2.0幻想中。

崔彤,公众号:Eric有话说Intel Q4财报一览:PC再次救主;2024年数据中心营收或被AMD反超

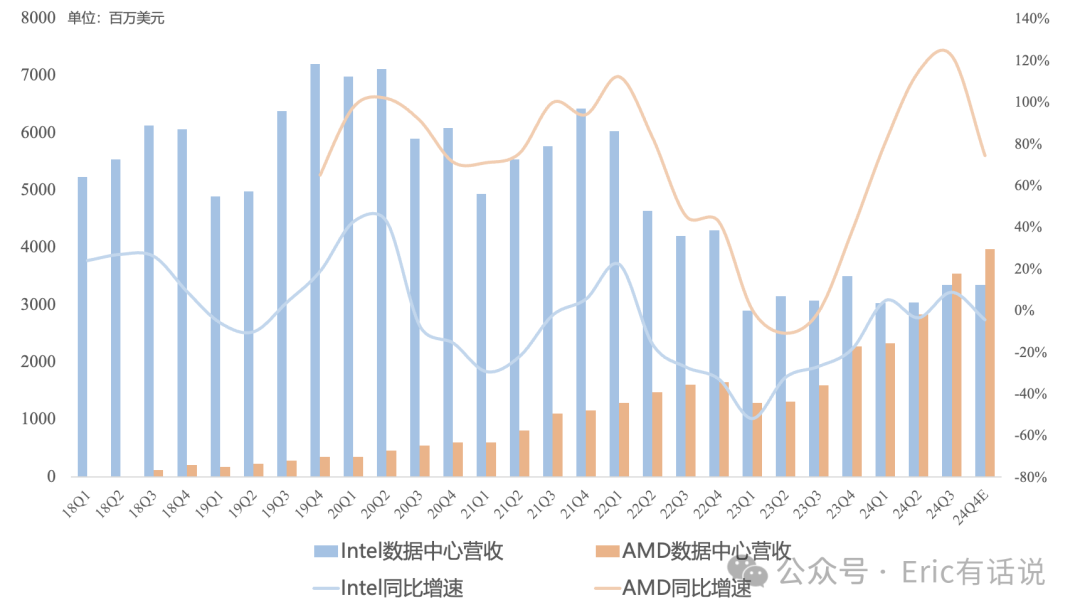

2024Q3 AMD数据中心营收正式反超Intel。11月2日,纳入道指25年的Intel被移除道指。

Intel Q3财报:

-

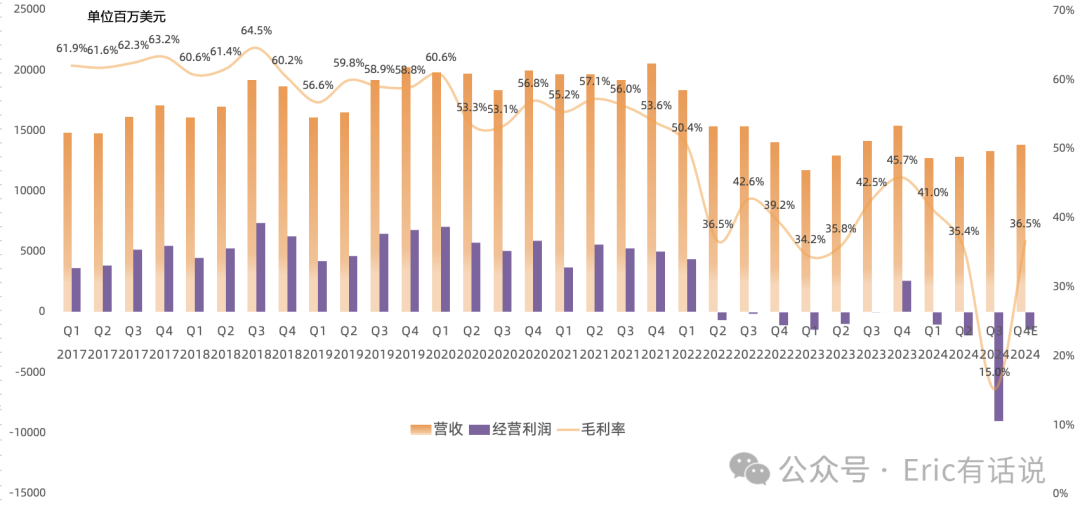

营收132.84亿美元,同比下滑6%,连续2个季度同比下滑,环比增长4%;预计下季度营收138亿美元,同比下滑10%;

-

GAAP毛利率15%,同比下滑27.5个百分点,环比下滑20.4个百分点;预计下季度GAAP毛利率36.5%,同比下滑9.2个百分点;

-

GAAP经营亏损90.57亿美元,连续3个季度亏损,预计下季度继续亏损;

-

GAAP净亏损169.89亿美元,连续3个季度亏损,预计下季度继续亏损;

-

NonGAAP净亏损19.76亿美元;预计下季度NonGAAP净利润5.15亿美元;

-

调整后自由现金流-27.02亿美元,预计全年自由现金流为负,2025年自由现金流转正。

-

本季度减值和重构费用185亿美元,其中对Intel 7相关的设备和厂房进行减值31亿美元,对Mobileye商誉减值26亿美元,遣散费22亿美元,递延所得税资产减值99亿美元,Q4仍会有大量重构费用;

-

截止本季度公司净资产1048.64亿美元;

Q3具体业务:

-

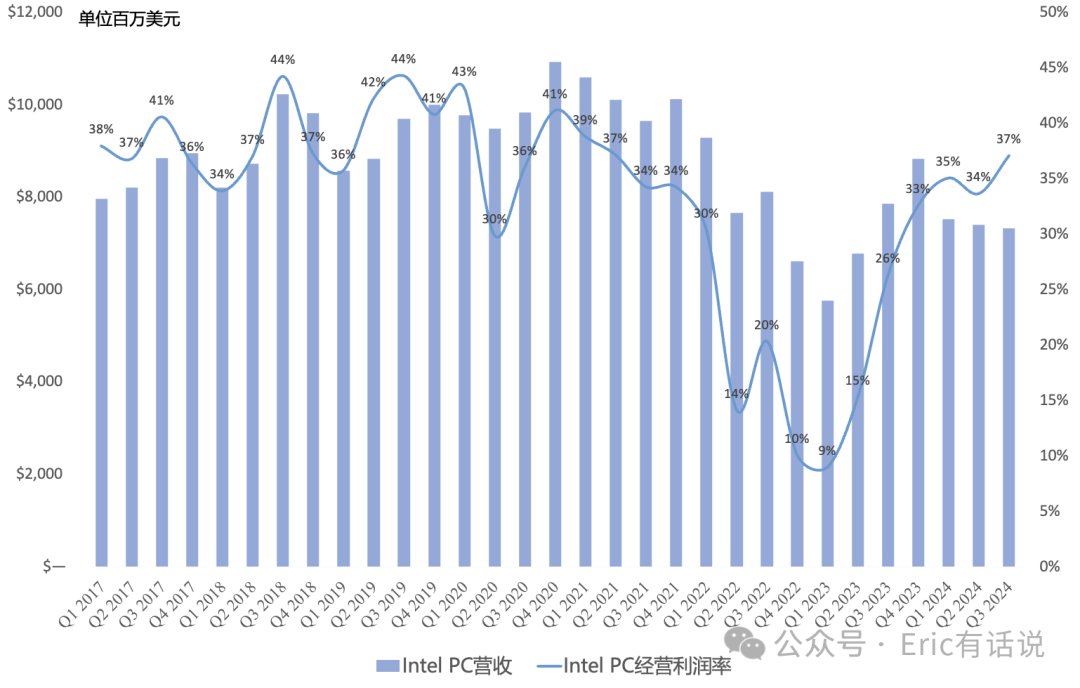

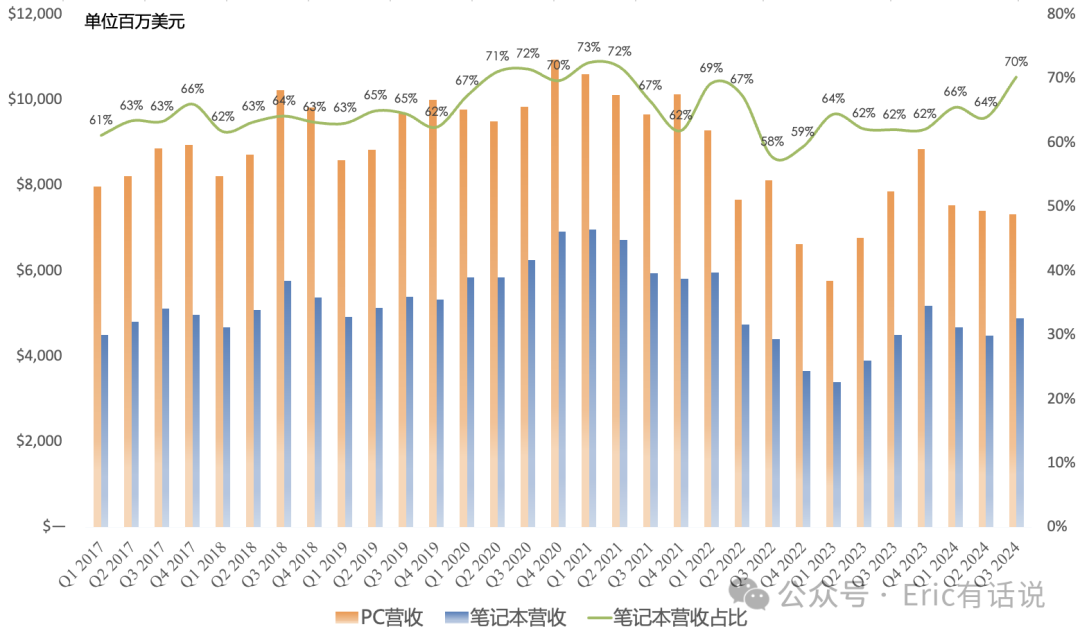

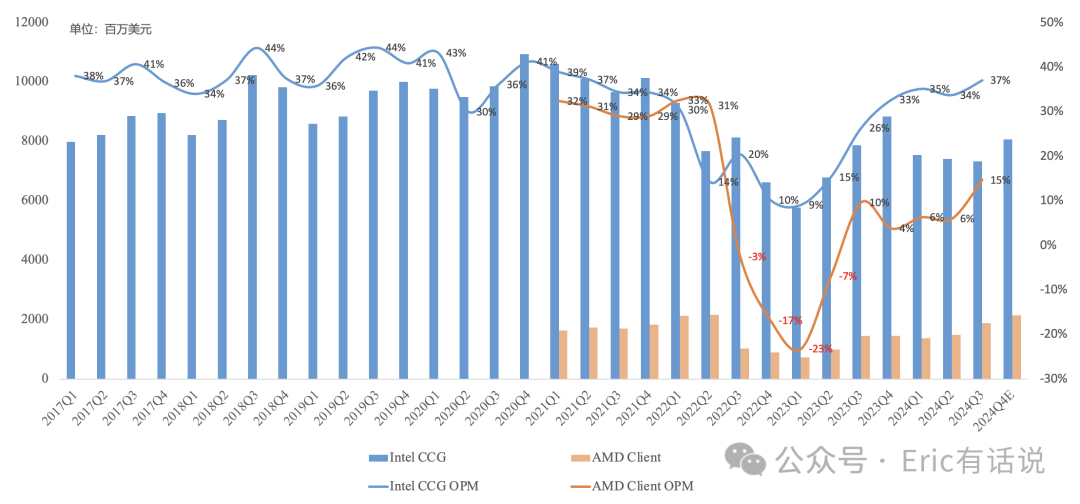

CCG营收73.3亿美元,同比下滑7%,结束连续3个季度同比增长,环比下滑1%,连续3个季度环比下滑,营收占比55%;经营利润27.22亿美元,同比增长31%,环比增长9%,经营利润率37%(AMD 15%),恢复到21Q2水平,仍是Intel最赚钱的业务;

PC出货主要受库存较高影响;笔记本端Panther Lake(Intel 18A)预计25H2规模量产,超7成面积是内部代工;继任者Nova Lake预计仍有部分采用台积电代工;预计2025年底AI PC累计出货超1亿台;Lunar Lake明年放量拖累公司毛利率;

-

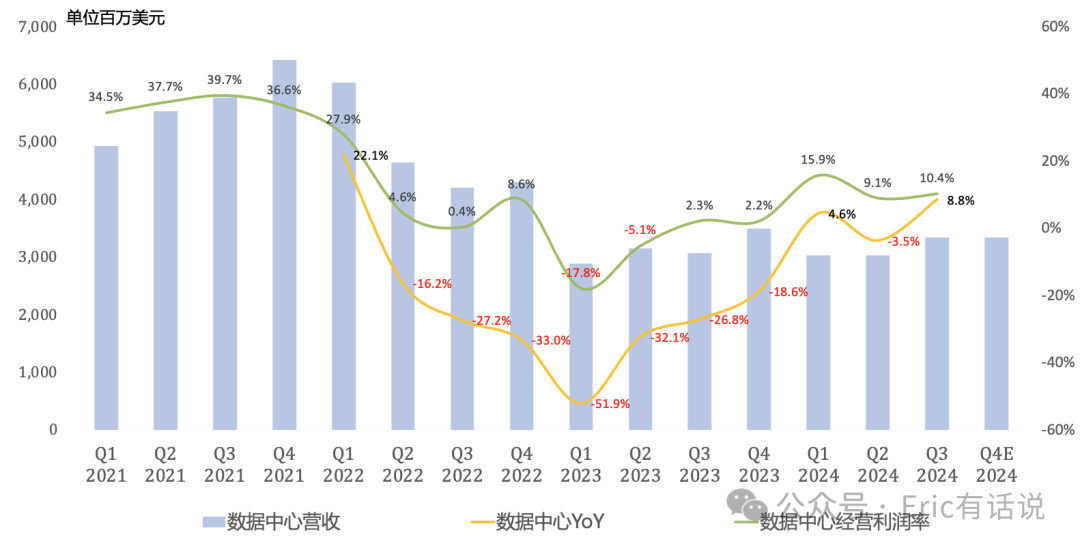

DCAI营收33.49亿美元(24Q1以来DCAI披露口径剔除了Altera,AMD Q3数据中心营收35.49亿美元),同比增长9%,环比增长10%;经营利润3.47亿美元,环比增长26%,经营利润10%;

本季度DCAI营收增长主要来自传统服务器温和复苏;目前存量超70%服务器使用Xeon CPU;

AI方面,Q2财报没提的Gaudi 3这次终于想起来了,果然大幅不及公司预期;还记得去年Q4 Intel宣称2024年Gaudi portfolio pipeline超20亿美元,Q1说落地只剩5亿多美元,Q2没再提具体数字了,Q3直接说Gaudi GPU全年5亿美元销售目标完成不了(AMD全年AI GPU 50+亿美元指引),理解万岁。Q3 Gaudi GPU直接存货减值3亿美元;

AMD Q3数据中心营收规模正式反超Intel;预计Intel Q4数据中心营收环比持平,AMD将挑战40亿美元营收,进一步甩开Intel;

-

NEX营收15.11亿美元,同比增长4%,结束连续7个季度同比下滑,环比增长12%;经营利润2.68亿美元,细分市场开始回暖;

-

Intel Foundry营收43.5亿美元,同比下滑7%;经营亏损58.4亿美元,亏损再创新高;预计Q4 Foundary经营亏损率与Q3一致;IFS(外部)营收约5500万美元,同比下滑82%;Q3与AWS达成数十亿美元代工合作意向,包括定制的Intel3 Xeon 6和Intel 18A AI芯片;除了AWS外,Q3拿下2个18A design wins;Q3被美国政府授予Secure Enclave program 30亿美元订单;

-

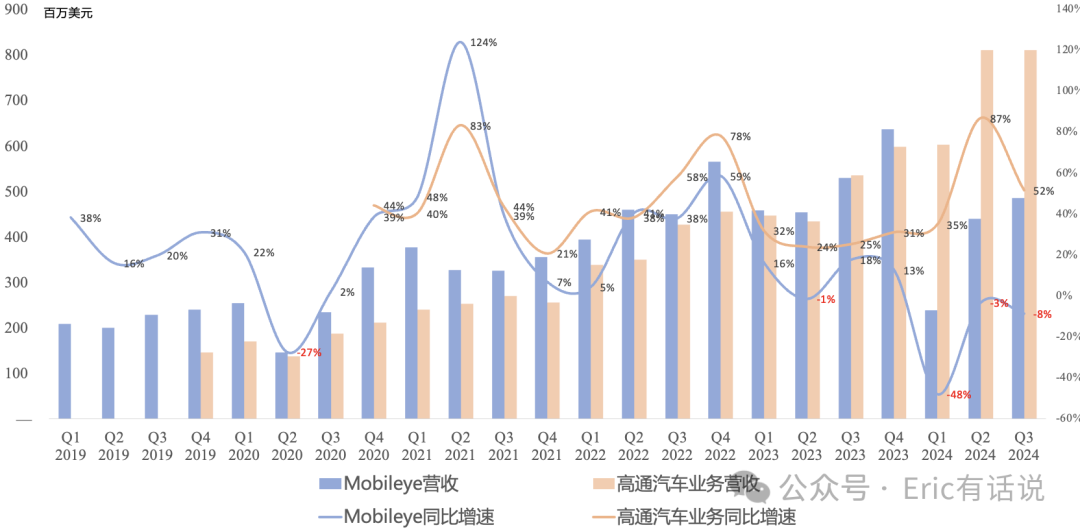

Mobileye营收4.9亿美元,同比下滑9%,连续3个季度同比下滑,环比增长10%;经营利润7800万美元,同比下滑57%;主要因中国出货量下滑超50%,营收将被高通进一步拉开距离;全年营收指引中枢16.4亿美元,同比下滑21%,NonGAAP经营利润中枢1.77亿美元,同比下滑73%;

-

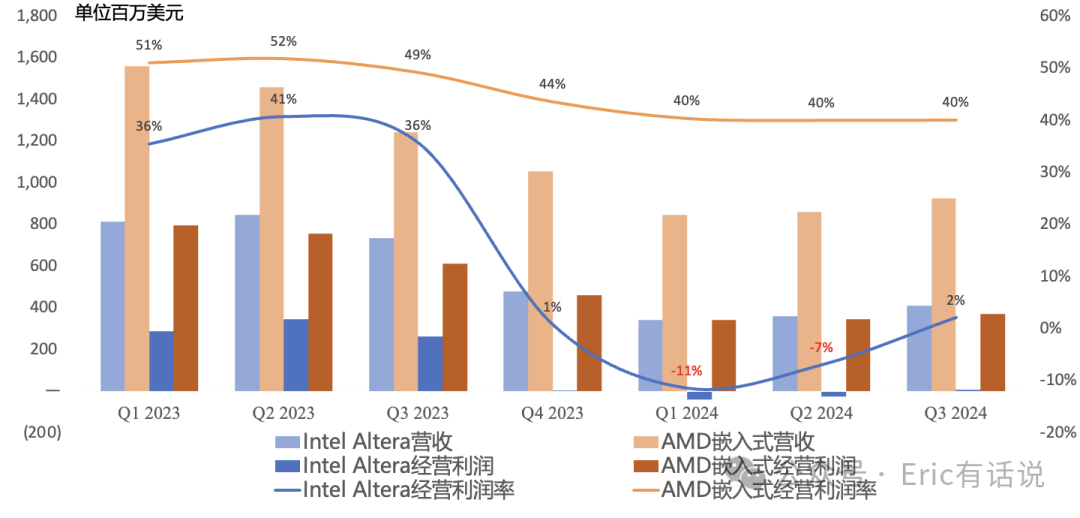

Altera营收4.12亿美元,同比下滑44%,环比增长14%;预计Q4营收将环比增长高个位数(意味着不超过4.5亿美元),还记得Q1 Pat给的指引是Q4营收5亿美元,再次miss;预计2025年初完成Altera外部引战;

会议纪要要点:

-

公司整体受下游客户需求不足、库存高企影响,预计库存正常化将持续到明年上半年;明年按照3%-5%营收增长去投资,但不一定代表实际增速;

-

计划将边缘业务从NEX移至CCG,NEX专注于网络和通信业务;计划2025Q1再次重新划分业务营收口径(真的麻了);

-

预计Q4年营收中枢138亿美元,同比下滑10%,环比增长4%;环比增长主要来自PC营收季节性增长,数据中心、网络市场环比持平;NonGAAP毛利率39.5%,同比下滑9.3个百分点,Lunar Lake放量、18A研发压制毛利率;

-

预计2025年毛利率进一步受Lunar放量、Intel 18A ramp拖累,尤其是下半年,39.5%毛利率或许是中枢水平,2026年毛利率会大幅改善;

-

Intel Foundry目前外部营收主要来自先进封装业务,Q3先进封装业务实现盈利,2025年预计会增长;Intel Foundry长期营收主要靠内供,目标2030年外部营收150亿美元;

-

预计2024年gross capex下调至250亿美元,net capex下调至110亿美元;2025年gross capex 200-230亿美元(不变),net capex 120-140亿美元(不变);预计2025年调整后自由现金流转正;

在上次财报结尾曾提到过:

这次Intel这份财报连PC这块遮羞布都没保住,与AMD PC旺季更旺的指引相形见绌,笔记本端新品Lunar Lake毛利率承压,数据中心又将被AMD历史性反超,而Pat则继续给市场画饼:2026年会很好。

崔彤,公众号:Eric有话说Intel Q2财报一览:下季度继续亏损;数据中心营收即将被AMD反超

这次Pat直接把业绩大洗澡,能计提的通通计提掉,然后继续给市场画饼:2026年会王者归来,试图挽救破净的股价。如今Intel的未来是完全押在了18A上,这是一步险棋,Pat画的大饼前提都基于18A。

通过Intel最新桌面端Arrow Lake的表现就能看出两个问题:台积电工艺领先Intel太多,Intel设计能力落后苹果太多。于是Arrow Lake成为史上罕见性能倒退的换代数码产品。

曼联的滕哈格已经下课了,不知道Pat还能呆多久。

此前财报一览(时间由近及远):

《Intel Q2财报一览:下季度继续亏损;数据中心营收即将被AMD反超》

《Intel Q1财报一览:业绩回到十年前,AI全年营收超5亿美元》

《Intel Q4财报一览:PC再次救主;2024年数据中心营收或被AMD反超》

《Intel Q3财报一览:PC业务扶大厦之将倾》

《财报点评 | Intel数据中心回光返照、笔电业务疲软,或暗示AMD业绩超预期》

《财报点评 | Intel数据中心持续疲软,AMD、英伟达或成大赢家》

《财报点评 | 数据中心暴雷,Intel前路荆棘遍野》

精彩评论