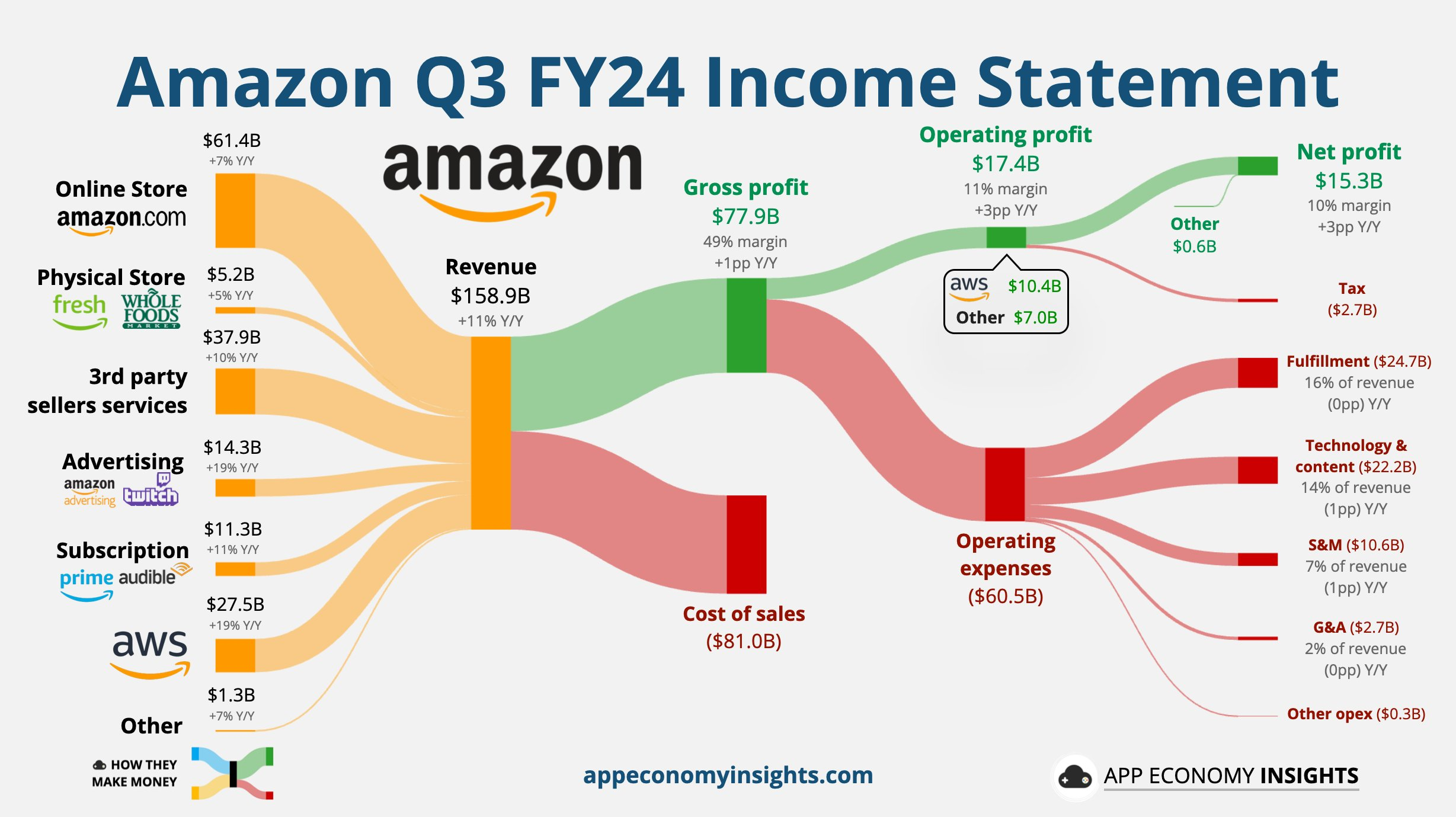

$亚马逊(AMZN)$ 公布了2024Q3财报,在整体营收超预期,利润大涨,现金流进一步巩固且指引健康的情况下,投资者并没有过于计较资本开支的增大,盘后大涨超6%。

作为本周最后公布财报的大科技公司,Amazon更像是通过零售活动的活跃度来揭晓经济强度。在“AI竞赛”单元,AWS的表现中规中矩,既没有 $谷歌(GOOG)$ 的增长趋势,也没有 $微软(MSFT)$ 那样让渡份额,同时利润率大幅提升(其中有更改折旧年限的因素);

在整体经济“软着陆”或者“不着陆”的预期下,投资者对零售消费的预期也相对强势。当然Q3美元回落的影响,也让全球零售霸主吃了一波汇率福利;

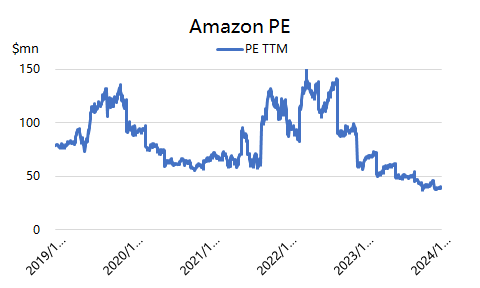

利润率的不断抬升,也进一步支撑AMZN的估值,2025年的前瞻市盈率有望回到28倍左右。

投资要点

AWS虽未超预期加速,利润率抬升有多方因素。

本季度的AWS同比增长19.1%至274.5亿美元,略逊于市场预期的274.9亿美元,较上季仅小幅提速0.4%,并没有证明AI需求带动云业务“爆发”。

同时,市场的AI的期待可能更高,并且在此前Google Cloud加速上行的趋势来看,预期也较为乐观,但实际上并没呈现出提速。考虑到AWS排名第一的体量,目前的增长也并不低。

AWS的运营利润率再次提升,达到38.1%,也是进一步增强公司整理利润率的主要贡献者。

公司表示是“提高了服务器的预计使用寿命”,将利润率提升了2%,通过改变折旧年限的影响时间有限,公司也表示未来的利润率可能也会波动;

当然,不考虑这200个基点的影响,实际利润率为36%左右,也远远高于市场一致预期的33.4%,说明折旧摊销的影响被对冲掉;

公司通过裁员等运营效率提升带来的利润率提升也较为明显,这部分的影响是长期的。

零售板块增长提速,利润率至跌回升。

线上零售的收入614亿美元,同比增长7.2%,超过市场预期;三方零售增速为10.26%

广告业务营收同比增19%为143亿美元,符合市场预期,但相对上个季度的24%的增长稍显逊色;

相比美国国内的8.7%的增长,国际业务增速再次回归两位数,达到11.67%,当然Q3的美元走弱,汇率因素的影响就有3%。同时运营利润率达到史上新高的3.6%,也可能是汇率带来的影响。

订阅服务收入的增速也提升了1.1%,Prime Video在2024的整体用户时长方面相对稳定,也带来了贡献。

本季度的Rufus生成式人工智能专家购物助手、Amelia 项目和人工智能购物指南等举措,帮助消费者更好地进行购物决策。

整体利润率创下新高,资本支出也超预期,并暗示明年进一步增大。

Q3的资本开支增加到了226亿美元,同比增长超81%,而2024全年花费约750亿美元;

资本开支的高投入,目前来看未通过折旧反映到财报中,因此对利润的影响还有限,但结合管理层的“利润率浮动”的说辞,未来的影响可能会增大。

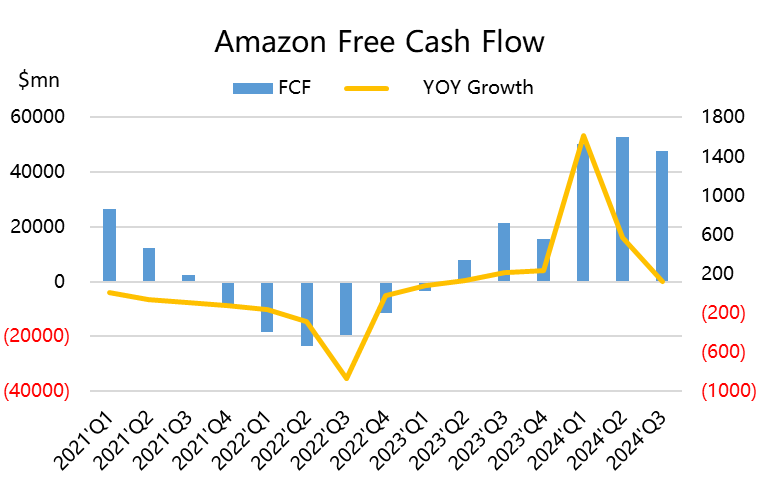

从公司申报的自由现金流来看,Q3为478亿美元,比上两个季度的超500亿美元有所下降,结合公司而资本开支的增大来看,利润率的提升未明显给FCF带来增量,看来AWS“更改折旧算法”以及国际零售带来的汇率变动因素影响更大一些。

从指引方面看,Q4收入预期1815~1885亿美元,中值略低于市场预期的1864亿,但在利润层面经营利润指引160~200亿,明显高于市场预期的175亿美元。

由于利润率的提升,公司的动态PE已经回落到38倍,按照这个趋势,2025年的前瞻市盈率有望回落至28倍左右,与其他主要大科技公司持平。

精彩评论