这是我断更最长的一次,和上一篇日记隔了一个月时间。主要是上一篇日记用尽了我的才华,已经是我日记的巅峰(首次阅读量破1000)。就想着休息一下,再捋一捋思路。后来赶上了农历新年,周末在家过节,我们MZ Online Club还搞了一次线上云聚餐,来自全美各地的小伙伴们分享着自己的年夜饭,大家谈天说地,非常愉快(想加入MZ线上桌游的可以私信我)。

图片来自于网络

但是好景不长,年还没过完,美国德州就遭遇了百年来最严寒气温,导致全州大面积断电断水。甚至很多加油站因为没有电而断油,大部分超市也都停业。没电的加油站和超市都关门了。少量有电的加油站和超市被抢购一空。让全德州陷入了恐慌。现代生活真的使人们对抗恶劣自然气候的能力变得越来越弱。休斯敦堂堂美国第四大城市,还是美国的能源之都,竟然有超过数百万人没有能源可用。城市的大部分地区处于瘫痪的窘境,情况非常糟糕。还有很多人在这次寒潮中丧失了生命和家园。气候对人类的影响太大了,没有这次经历,不会让我有这样的感受。但我想没有经历这次灾难的人们很难感同身受。不过我还是要呼吁大家节能环保,保护好我们的自然环境。

图片来自于网络

上次日记我刚说了两个最近爆火的基金经理,中国易方达的张坤,和美国ARK的Cathy Wood。他们二位(以及所有被捧上天的基金经理)这几周的日子肯定不好过。网上那些张坤的粉丝很多都粉转黑了,曾经的口号,ikun永相随倒像成了一句讽刺。木头姐的日子也不好过,她重仓的几支股票都在这几周损失惨重。(中国其他的顶流基金经理中,刘彦春:景顺长城鼎益(-14.37%),萧楠:易方达消费行业(-14.19%),王宗合:鹏华消费优选(-14.03%),葛兰:中欧医疗健康C(-14.00%),张坤:易方达中小盘(-12.88%),冯波:易方达研究精选(-11.68%),刘格菘:广发双擎升级C(-10.96%),赵诣:农银汇理新能源主题(-10.57%),同时,Cathy Wood:ARKK(-13.33%)。)

图片来自于网络

张坤和Cathy Wood都是非常厉害的投资人(毕竟之前的历史投资数据在那摆着)。张坤是中国公募基金史上的第一人(现任公募基金一哥),是第一个管理超过1000亿市值的公募基金的基金经理。木头姐也是在华尔街驰骋数十年的投资大佬。但上周我说过:很多曾经的明星基金经理,在短暂辉煌之后大部分最终也都跌落神坛。毕竟基金经理也不是超人,过度追捧他们可能最后失望多过希望。

图片来自于网络

今年全球的金融资产都在上涨,自然也吸引了大量的基金投资人。他们购买的基金大多也是股票型基金。这些新基民把钱拿去给专业的股票投资人(基金经理)管理这是个好事。毕竟职业投资经理比股市小白还是要厉害的多也可以更增加股市的稳定性。但是这些新冒出来的基民,他们把基金当股票了。本来买了基金可以当撒手掌柜(毕竟买基金是要交管理费的),可是他们天天盯着自己基金是涨了还是跌了。频繁交易自己持有的基金,之前投资基金都是投资1年以上的时间。可是今年,散户们愣是把投资基金搞成了短线交易甚至是日内交易。这就为易方达基金和ARK基金埋下了一个隐患。刚才我说了,今年全球金融资产都在上涨(等一下我会尝试解释一下原因),导致像易方达和ARK这样业内知名的基金业绩大优,ARK的年化率甚至都超过了100%。这就导致很多人看到了这样高回报的基金纷纷涌入(也把几位基金经理封神了)。光ARK的资金管理规模就增长了10几倍从2019年的20几亿美金规模,到2020年最高的280多亿美金规模(最近直接下滑到了220亿美金,现实就是这么残酷);易方达张坤管理的公募基金更是打破记录超过1000亿人民币。

图片来自于网络

ARK和易方达也成为了中美两地的头部玩家。这些头部基金买的股票,那些中小基金也会跟着买(不买可就掉队了,中小基金生存的根本就是模仿头部基金的持仓,给他们的投资人一样的回报率,但是收取更少的管理费。)。所以就会形成几乎所有基金都在抱团投资几支龙头股的现象(例如茅台等白酒股,宁德时代等新能源股还有芯片股)。当然不止基金本身,散户们看到基金投资的股票也会一窝蜂的涌入。他们觉得张坤和Cathy Wood的眼光没错,跟着他们买一定能赚钱。ARK基金会在自己的官网每天公布自己的买入和卖出情况。只要ARK买的股票(百度,Pltr, Tdoc等),各大微信群都会奔走相告,短时间他们投资的股票都会来一波上涨。

物以稀为贵,短时间内,这么多人(头部基金,中小基金,散户)都在买同一只股票。市场上股票的流通股数有限,买的人多了自然水涨船高。这跟公司本身的基本面(经营状况)无关。纯粹是情绪面把股价拉高。股价拉高会导致公司的市盈率也是突飞猛进。这样高的市盈率如果没有业绩支撑长时间肯定是立不住的。这就产生了泡沫,股价虚高了。

如果股价发生一些变化,没有按照大家所想的那样不断上涨,问题就出现了。刚刚我说的一个隐患是新基民把基金当股票交易,喜欢追涨杀跌。如果股市有点风吹草动,他们就立刻赎回基金。他们卖出基金强制赎回,那么基金就要减持仓位套现去兑付赎回。导致之前所购买的股票价格进一步下跌。这就会引起股市的踩踏事件。宇宙第一酒厂茅台从最高的2627.88跌至了2122.78,跌了18%,市值蒸发了6000亿。宁德时代,爱尔眼科,中国中免等这些机构抱团股也累计下跌了超过20%。美股的Tdoc,Pltr等ARK的重仓股也纷纷从最高价位跌了30%。这种机构抱团股很容易发生踩踏事件。

图片来自于网络

看看最近的一组数据,ARK innovation净流出4.65亿美金,ARK Genomic净流出2.02亿美金,ARK next generation 净流出1.19亿美金。60岁的Cathy Wood可能有巴菲特的实力吧,毕竟之前是Alliance首席投资分析师。但是她巧妇难为无米之炊。她的投资思路和那些投资了Ark基金的投资人的投资思路完全不一样。她是做价值投资,她投资了很多初创科技公司,但是这些初创科技公司的成功需要时间。但是Ark的投资人却等不了。他们投资Ark就是看到Ark超高年化率,想狠赚一笔。超高的年化率在历史上经常出现,但是很难连续保持。如果Ark没有给到他们预期的回报,那么他们就会卖掉Ark,使得踩踏事件频频发生。

图片来自于网络

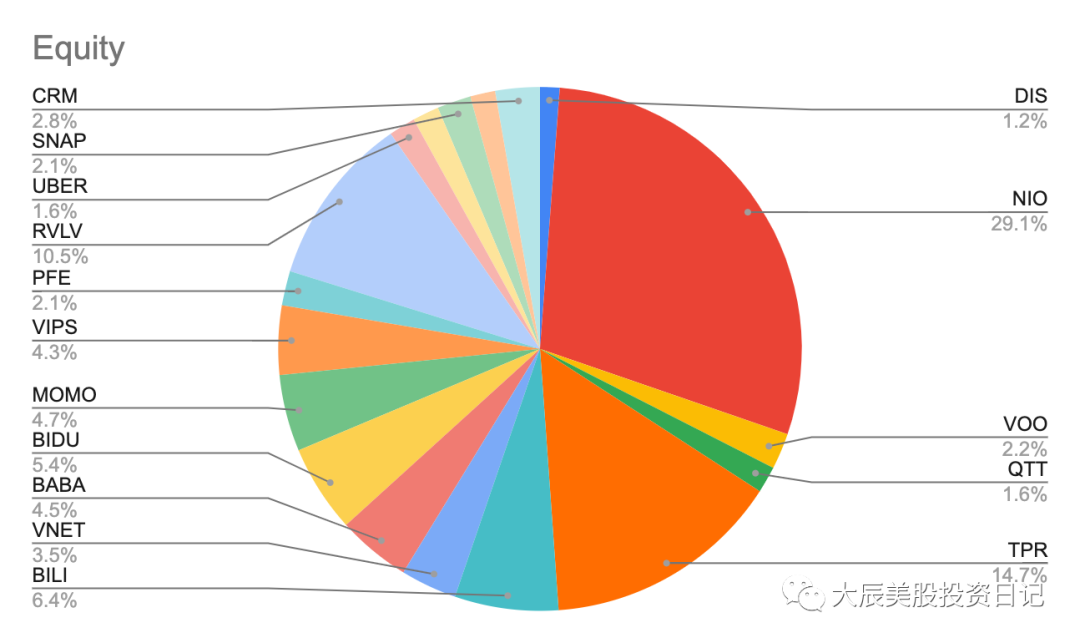

说说这周的股票情况吧,(S&P500:周五收盘3811.15比四周前的收盘3714.24上涨了96.91点,上涨了2.54%)我目前持有17支股票(开仓了CRM)和1支ETF,持股价值$15756.70,目前现金持有$4578.03.64,总共资产是$20335.02(增加了$5000现金),比四周前$15057.34增加了$5277.68,扣除增加的5000现金,增加了277.68,增加了1.84%,比大盘表现差一些。以下是我最新持仓:

基金抱团确实给股市带来了一定泡沫和风险,使得基金抱团股出现很大波动。但是最要命的是美债收益率。美债收益率对股市的影响可比基金抱团严重的多。先给结论:美债收益率直接影响美联储的加息政策。

2020年,10年期国债收益率还远低于1%,到今年1月底,微涨至1.09%。进入2月,2月10日到2月25日,半个月间,10年期美国国债收益率已从1.13%升至1.61%,上升了48个基点,是一年来的最高水平。而美债十年期收益率往往被当作全球金融市场定价的锚。美国国债收益率说的是到期收益率,这个收益率是和购买美债的价格成反比(记住结论美债价格和收益率成反比)。举个不是很恰当的例子,假如购买的国债需要100块钱,票面收益率是1%,那么国债到期以后一共可以拿到101块钱。但这个时候,大家都不买国债了。而是把钱投入到回报率更高的股市。那么国债没人要了。所以之前100块钱的国债可能99块钱就被卖掉了,这样到期以后你可以拿到2块钱。美债价格降低,但是到期收益率增多了变成了2.02%。

图片来自于网络

通常十年期美债是一项避险资产,大机构(银行保险等)通常购入长期美债来对冲金融市场的风险。当美债被买入时,美债价格上涨,美债的收益率就会降低。上文我也说了:美债十年期收益率往往被当作全球金融市场定价的锚。美债的收益率还有一个关键的作用那就是它是长期贷款利率的一个重要的参考指标。十年国债收益率降低,会降低银行长期贷款利息。去年美联储开启无限QE来购买美国国债,主要目的之一就是为了降息,当利息降低后,大家可以更多的去申请贷款用来经营企业,帮助经济复苏。当然也有的会用低息贷款购买房屋或者其他金融资产(股票)这也使得全球房地产及金融资产在过去的一年里出现了暴涨。当经济复苏后,公司基本面变好,股市大涨,投资人会卖掉手中的国债,转而买入投资回报率更高的股票,而市场上的钱变多,也可能会带来通货膨胀。与此同时,经济复苏后,美债价格下降,美债收益率上涨,这时美联储又会通过提高基准利率(加息),来抵御通货膨胀。

不过目前的情况是美联储无限QE,并且不断买入国债,来降低国债利率。是为了保持银行的低息贷款,为了让实体经济复苏。这也导致了市场上的钱在变多,造成通货膨胀。2021年起,世界大宗商品交易中,木材的的价格2个多月里上涨了36%,紧随其后的是原油,贵金属,玉米,棉花等农作物。铜也是在2个多月里上涨了14%。(这就是为什么最近的石油股和有色金属股不断创新高)。再看看全美房地产情况,2020年美国房屋销售上涨了5.6%,创2008年次贷危机以来最高涨幅。全美有160个城市房价涨幅超过2位数(在美国想买房的小伙伴们一定感同身受吧,一个房子少则十几个offer,多则几十个offer,不加个几万块钱根本抢不到)

图片来自于网络

资产出现泡沫,泡沫破裂是世界经济史上反复出现的现象。1716年,英国央行为了应对经济衰退,将利率下调了50个基点,导致了伦敦证券交易所大部分股票起飞,当时的伦敦保险公司股票更是飙升了40倍。但是1720年,英国央行为了抵御通货膨胀,把基准利率从4%上调到了5%,又导致了股市全面崩盘,其中市值最大的南海贸易公司的更是暴跌90%(听说牛顿购买了这支股票直接导致了他的破产)。金融资产泡沫的破裂造成了当时英国的全面金融灾难。

图片来自于网络

1840年英国为了释放流动性以应对经济放缓,把银行基准利率从6%降到了2.5%。1716年的一幕再次上演,伦敦证交所的股票再次起飞。不过随之而来的是英国进入通货膨胀。1848年英国央行为了应对通货膨胀又把基准利率慢慢提高到了8%。导致了股市再次崩盘,当年股市就下跌了超过55%。有人会说英国央行脑子进水了嘛,怎么反复进行骚操作。我要告诉你,当时的英国可是日不落帝国,是当时最强盛的国家。不过宏观经济调控是相当困难的事情。英国央行也懂经济政策,也学过1716年的历史。可是即使全都知道还是在经济和货币政策上非常非常难准确的拿捏。稍不小心,就是恶性通货膨胀或者经济衰退。

资产泡沫总是在经济衰退所引发的利率大幅下调中诞生,二十世纪50,60年代,美国政府为了应对二战后的经济衰退,人为把利率维持在1.5%左右(像极了今天的美联储)这样的低利率环境孕育出了美股的漂亮50(50家优质公司)。漂亮50的股价不断上涨,当时人们也处于狂热当中,认为这些公司的股票会一直上涨。漂亮50更是可以一直拿到死的股票。然而好景不长,低利率使整个美国的通胀率不断上升,当时的美联储为了应对通胀开始加息(和之前的英国央行如出一辙)随之而来的就是漂亮50及美股全线大幅下挫。

图片来自于网络

同样的事情也出现在日本(日本失去的20年的开始)1980年代为了应对全球经济衰退,日本央行大力放松政策,将利率从9%降到了2.5%。利率的大幅降低推动了当时日本金融市场的繁荣,日本的股市日经指数随后上涨了10倍,日本的房价也是不断走高(至少上涨了7倍),当时如果把东京的房子全部卖掉可以买下整个美国。随后,日本出现恶性通货膨胀,日本央行随后又把基准利率大幅升高,是导致“日本失去了20年”重要原因之一。

图片来自于网络

近代美国,1990年美国经历了金融危机和经济衰退,美联储大举降息,保持宽松的货币政策。随之而来的是互联网企业的暴涨热潮,只要你的公司蹭点互联网的热度,IPO都会暴涨几倍甚至几十倍,各大科技股的股价也是一而再再而三的打破记录。(2020美国的IPO也达到近年来的高潮,光中概股就有32家,融到了120亿美金,是前一年的4倍)后来经济好转,美国经济称霸全球,美国也开始出现通胀,美联储开始加息。直接导致了美国科技股2000年的崩盘。(现在手里握有大把科技股的小伙伴,是不是要好好研究一下了)

图片来自于网络

我们记住一个结论,宏观经济调控不管是哪国政府都是相当难拿捏的;利率波动是资产繁荣和随后崩溃的关键因素。2019年,出现了新冠疫情这个只黑天鹅,全球为了隔绝病毒传播进入全面封锁,同时也阻碍了经济,使经济发展严重放缓。美国政府为了对抗经济放缓,出台了大量政策,无限QE释放流动性,降低基准利率促进经济复苏等。目前,疫情得到缓解,大量疫苗正在分发,假以时日疫情大概率就会得到全面控制。目前失业人数也在减少,全球从封锁慢慢走向开放,各国经济也在全面复苏。最近大涨的美国十年国债利率是个经济复苏的信号,是不是也是美联储要改变政策的信号呢?如果美联储暂缓或减少无限QE,暂缓购买美国国债,开始上调基准利率。那我们以史为鉴,要发生的事情应该心里略知一二。不过日光之下无新事,只是不会简单的重复。

宏观经济的调控和预测同样困难,没人可以准确的预测明天会发生什么。这次美国政府会不会给出一个不一样的答案?(虽然我深表怀疑)面对所有资产有大幅度回撤的风险我该如何操作呢?

我的操作是:重个股轻大盘,专注在那些可以穿越牛熊的个股上。我目前不会考虑减仓,而是停止买入,留存好子弹。把注意力放在寻找那些可以穿越牛熊的个股上(各行业龙头股和大白马股)。等股市大幅回调,市场上出现恐慌性无差别抛售的时候,我就要出手,大量买入那些优质的股票。投资股票也不能只看眼前,把眼光放长远,看未来10年,20年,甚至更长时间。要买入的就是那些可以持有10年以上的优质股票。

图片来自于网络

我的想法和做法皆只是个人见解 ,不可以成为你投资的指导,股市有风险,入市需谨慎谨慎再谨慎!谢谢你见证我的成长,我们下周再见!

精彩评论