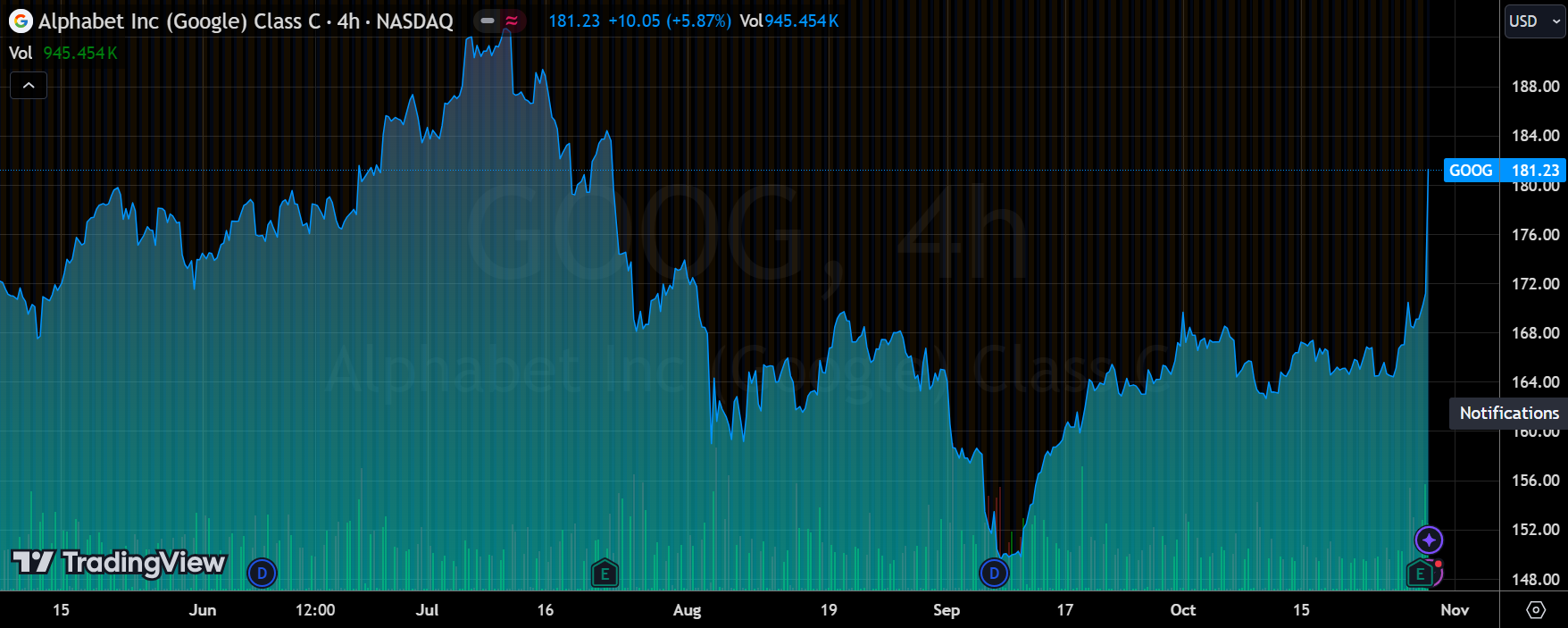

$谷歌(GOOG)$ $谷歌A(GOOGL)$ 本周财报季打头阵,作为第一家公布Q3业绩的大科技公司,细节表现很大程度上能给其他公司带来指引。在10月29日盘后公布Q3财报后大涨超5%,一改Q2部分不及预期后的颓靡。

整体来看,业绩基础稳固,广告业务超预期(说明经济活跃度好,公司运营方向没毛病),AI需求旺盛,云业务健康增长,同时指引健康。

但是,资本开支依然维持高位、关于搜索以及广告的两个诉讼案悬而未决,以及此前市场担心的AI搜索对传统搜索的长期影响,这些问题依然也是阻碍谷歌获得更高估值的因素。

投资要点

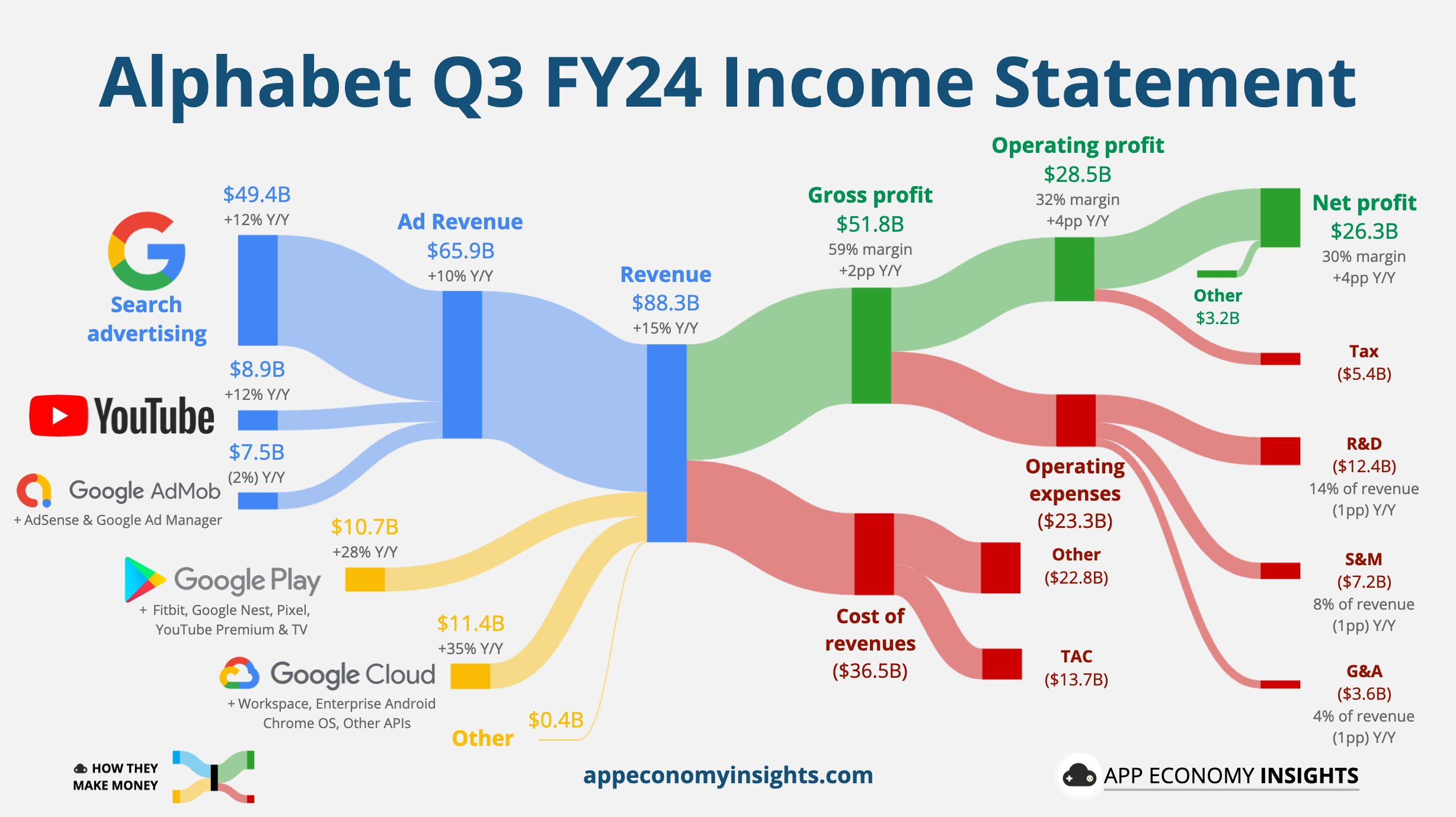

搜索业务表现强势,一方面来自市场预期的降低,更重要的是经济活动的强势以及公司自身效率的提高。因此,这个Google Service业绩同比+12.5%,超过预期1.7%。

广告服务整体营收658亿美元,同比+10.4%,略超预期的655亿美元,其中Q3不少分析师降低了预期,其中的搜索业务494亿美元,同比增速+12.2%,也是略超预期的491亿美元。短期内搜索业务受到AI搜索的冲击并没有体现。

此前市场认为消费在Q2开始减速,因此也降低了预期,但由于经济活动被证明继续活跃,且降息带来的中小企业活跃度增加,因此广告支出态势不减,Q3在搜索收入的增长部分受益于金融服务等领域。

Performance Max广告在融合了AI工具之后,利用机器学习实现智能竞价和广告投放,从而提升转化率,也得到了广告主的青睐。广告主不需要手动调整出价,系统会自动选择最合适的时机和位置展示广告,从而提高了投资回报率

Q2令人担心的是YouTube业绩增长,在Q3预期下调后也超出预期,整体收入达到89亿美元,同比+12.2%,当然在大选年政治广告支出增加、奥运年广告支出、跨境电商增量的推动下,这一增速可以说是比较稳健。

Q3传统媒体、流媒体、短视频网站内容重新回归,但是根据Nielsen的调查,YouTube的用户使用市场并没有下滑,说明YouTube群体,尤其是在Shorts的推动下,粘性依然较高。

不过YouTube本身的CTV与Shorts之间也存在着一定内部竞争,价值全平台的而CTV广告竞争激烈,未来这方面的投入仍需要观察广告主力:跨境电商、中小企业等的活跃度。

云业务大超预期,整体收入达到113.5亿美元,同比+35%,而市场预期增速28%。这说明在AI推动下的云服务依然保持旺盛。从挤压合同来看,整体趋势仍然向好。

因为 $亚马逊(AMZN)$ 的AWS和 $微软(MSFT)$ 的Azure还没有公布业绩,无法进行直观对比,因此目前在这块上的加成有限。倘若AWS或者Azure的其中一家表现不佳,那就更加增加了Google Cloud增长的含金量了。

云服务的经营利润率大步改善至17%,大大超过预期的11%,也很大程度上改善了公司整体利润率。

最大的惊喜来自利润率的提升。这也说明管理层在内部降本增效的运营上下了更大的功夫,使得整体经营利润超预期增长,达到了285亿,同比+34%,利润率32.3%。

这与上个季度CFO表示也在考虑成本管理,但重点是“优化资源配置和提高模型效率来控制成本”,并不是减小投资的说法保持一致。

虽然资本支出增大带来的折旧摊销影响增大,但Q3毛利率环比稳定提升0.4%,而研发费用增速意外略有放缓,与此前市场预期的“资本开支也继续维持新高”有出入。

估值与预期

对谷歌竞争的预期

Google本来就在AI大模型上落后,

搜索消费习惯的变化,AI搜索对传统搜索长期一定会有影响

现有的两大诉讼:商业搜索协议(排他)以及Ad-tech的反竞争诉讼,都可能在年底出现结果,目前来看并没有实质利好更新。

Trump当选可能不会要求Google拆分,但Harris可能会。

谷歌估值水平落后于指数及其他Big Tech

Q2以来,Google的股价明显落后于其他大科技公司,前瞻市盈率保持在不到20倍,同时 $Meta Platforms, Inc.(META)$ 却仍有26倍以上。

从股东回报来看,年初巨额的700亿美元回购,最近几个季度都保持在单季150亿美元以上,在Mag7中排名第2,算是非常慷慨的。另一方面也能说明目前仍然担心谷歌的投资者不少。

精彩评论