保荐人:摩根大通证券(远东)有限公司 招商证券(香港)有限公司

上市日期 2024年11月01日(星期五)

招股价格:3.50港元-4.50港元

集资额:8.78亿港元-11.29亿港元

每手股数 1000股

入场费 4545.38港元

招股日期 2024年10月24日—2024年10月29日

招股总数 25094.00万股

国际配售 22584.60万股,约占 90%

公开发售 2509.40万股,约占 10%

总市值 57.78亿港元-74.29亿港元

发行比例 15.20%

市盈率 40.98

公司简介:

德翔海运成立于2001年,专注于亚太地区的货柜航运公司,货柜航运网络覆盖全球21个国家及地区、56个主要港口。公司拥有合共46艘船舶,包括36艘自有船舶及10艘租用船舶,总运力为111,011 TEU。按船队规模计,德翔于全球货柜航运公司中排名第21,市场份额为0.3%。并于2023年12月在专注于亚太地区的货柜航运公司中排名第六,市场份额为2.3%。

截至2023年12月31日止3个年度及2023、2024年前4个月,公司主要财务数据如下:

收入分别约为美元18.37亿元、24.43亿元、8.75亿元、3.18亿元及3.18亿元,年复合增长率为-31.01%;

毛利分别约为美元9.31亿元、10.91亿元、-0.34亿元、-0.02亿元及0.07亿元;

净利分别约为美元10.78亿元、10.75亿元、0.20亿元、0.18亿元及0.10亿元,年复合增长率为-86.25%;

毛利率分别约为50.69%、44.66%、-3.86%、-0.75%及2.19%;

净利率分别约为58.65%、43.97%、2.33%、5.62%及3.09%。

截止2024年4月30日公司账面现金及约当现金有4.84亿美元。

基石投资者:

基石投资者有6家,认购占比49.43%。

共有5个承销商。

保荐人历史业绩:

摩根大通证券(远东)有限公司

招商证券(香港)有限公司

2.中签率和新股分析

(来自AIPO)

目前孖展未足额。

中签率分析:

关于中签率方面,目前已经是不回拨的,如果按照8000人,一手中签率应该是94%。

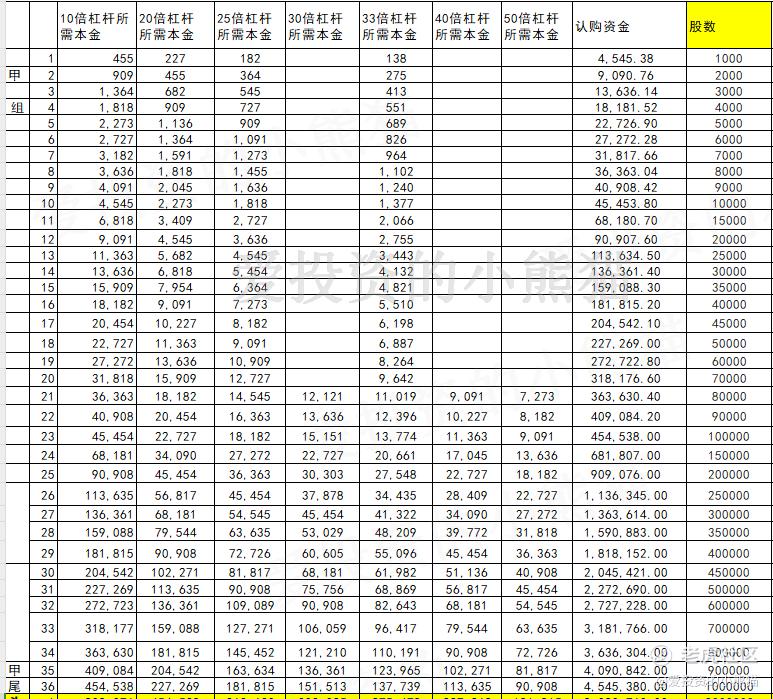

甲组的各档融资所需要的本金还有融资金额对应如下表:

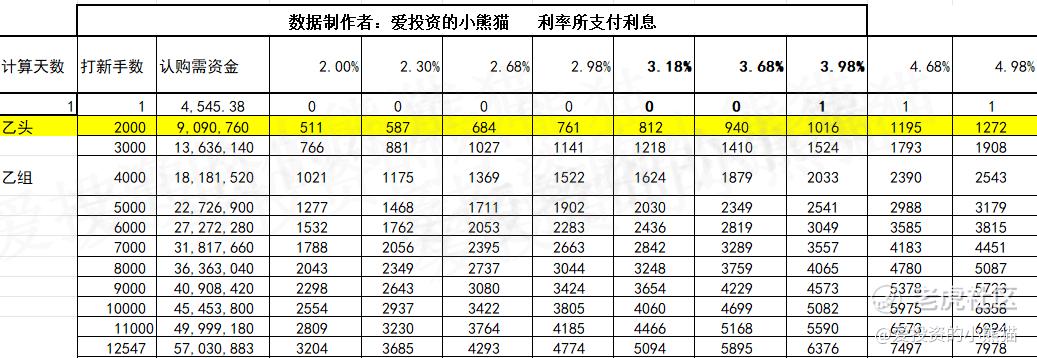

乙组头,这次是910万本金,乙组的各档融资所需要的本金还有融资金额对应如下表:

乙组的各档融资以及各档利息利率对应的金额如下表:

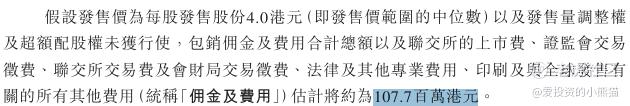

然后这个票招股书上按发售价范围的中位数4.00港元计算,德翔海运公开的上市所有开支总额约为1.08亿港元,募资额约10.04亿港元,占比约10.73%,开支相比募资额算是一般化了,。

这票打不打?且看我下面的分析:

德翔海运曾于2022年10月28日、2023年4月28日、2024年5月30日先后三次递表申请上市,2024年10月14日,德翔海运通过港交所聆讯,联席保荐人为摩根大通、招商证券国际。

这个票上下限定价差距都非常大,下限定价刚刚好发57亿,压着港股通门槛59亿,基本上只要是保发行都不用怎么涨就可以进通了,或者直接国配定价调高点,那就都不用怎么涨就可以了。

综合来看,德翔航运公司具有一定的发展潜力和优势,但也面临着诸多风险和挑战。投资者在申购时需要谨慎评估自己的风险承受能力和投资目标,如果对航运业有一定的了解和信心,且能够承受股价波动的风险,可以考虑。反正我们是准备白嫖申购。但对于风险偏好较低的投资者,可能需要谨慎对待。

精彩评论