保荐人:建银国际金融有限公司 中信建投(国际)融资有限公司

上市日期 2024年10月31日(星期四)

招股价格:16.00港元-22.00港元

集资额:2.33亿港元-3.21亿港元

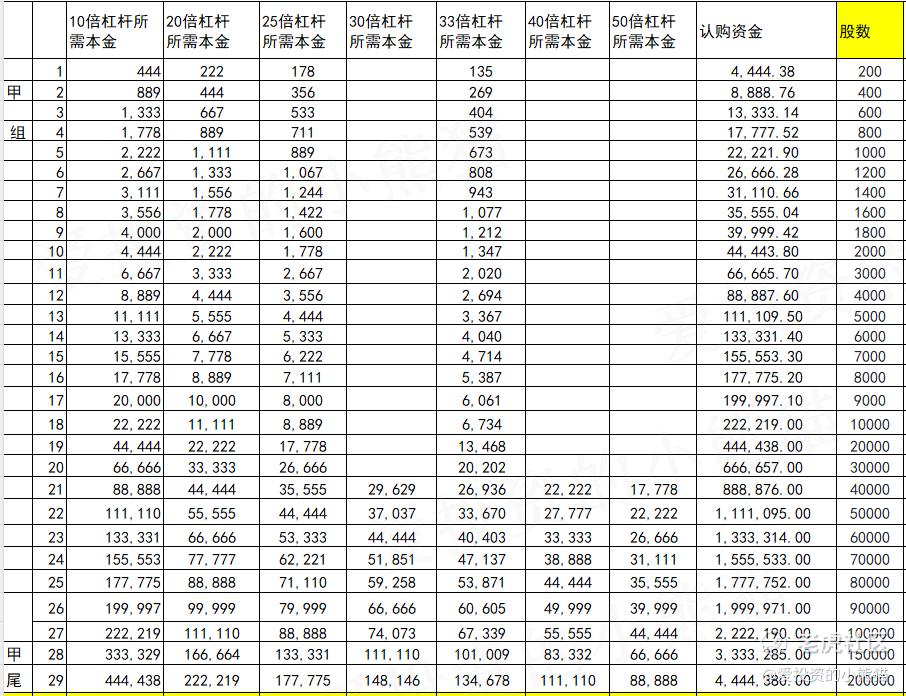

每手股数 200股

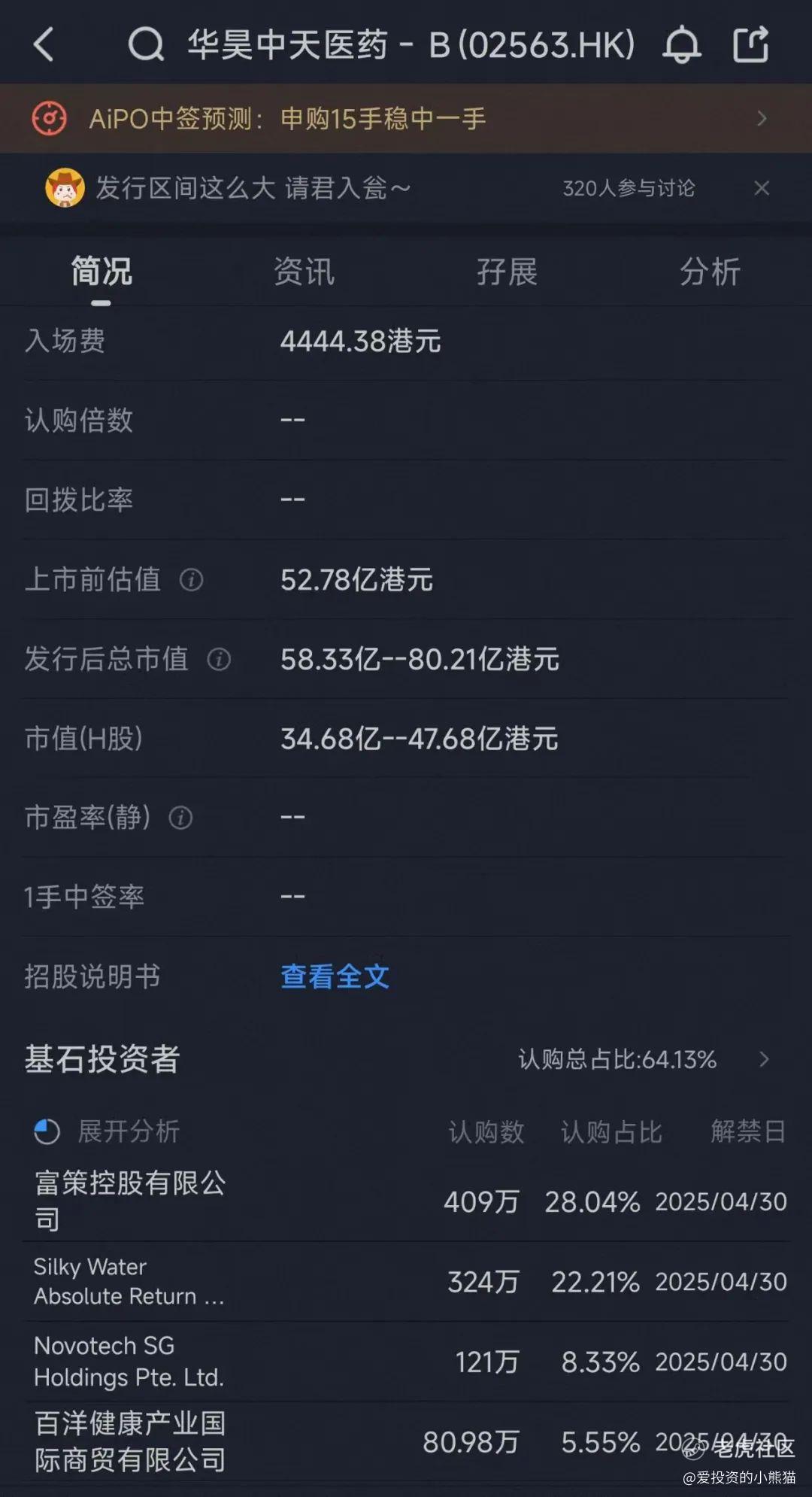

入场费 4444.38港元

招股日期 2024年10月23日—2024年10月28日

招股总数 1458.80万股H股

国际配售 1312.92万股H股,约占 90%

公开发售 145.88万股H股,约占 10%

总市值 58.33亿港元-80.21亿港元

H股市值 34.68亿港元-47.68亿港元

发行比例 4.00%

市盈率 亏损

公司简介:

华昊中天医药是一家合成生物学技术驱动的生物医药公司,致力于开发肿瘤创新药。自2002年成立以来,公司成功开发了专注于微生物代谢产物新药研发的三大核心技术平台,并建立了多元化的产品组合,拥有一款已商业化产品优替德隆注射液及由19种其他管线候选产品。现有临床试验及项目涵盖晚期乳腺癌、晚期非小细胞肺癌(NSCLC)、乳腺癌新辅助治疗、胃癌、食管癌、乳腺癌脑转移、肺癌脑转移、胶质母细胞瘤及其他实体瘤的适应症。

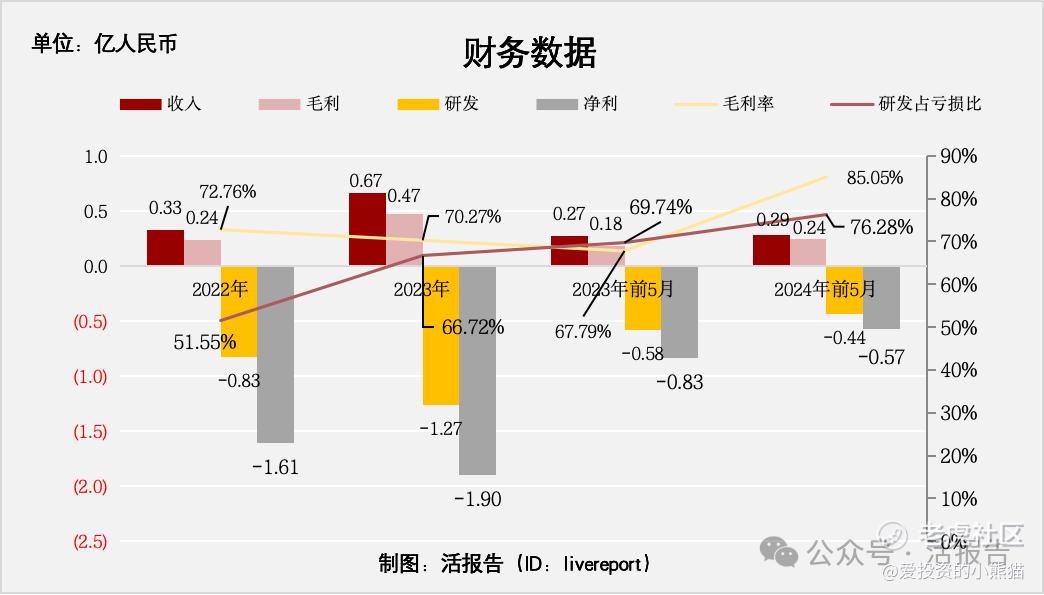

2022、2023年度、截至2023年、2024年5月31日止五个月:

公司收入分别约为人民币0.33亿元、0.67亿元、0.27亿元及0.29亿元,2023年同比增长率为103.03%,2024年前5月同比增长率为5.61%;

毛利分别约为人民币0.24亿元、0.47亿元、0.18亿元及0.24亿元,2023年同比增长率为96.08%,2024年前5月同比增长率为32.51%;

研发分别约为人民币-0.83亿元、-1.27亿元、-0.58亿元及-0.44亿元,2023年同比增长率为52.94%,2024年前5月同比增长率为-24.67%;

净利润分别约为人民币-1.61亿元、-1.90亿元、-0.83亿元及-0.57亿元,2023年同比增长率为18.15%,2024年前5月同比增长率为-31.14%;

毛利率分别约为72.76%、70.27%、67.79%及85.05%;

研发占亏损比分别约为51.55%、66.72%、69.74%及76.28%。

来源:LiveReport大数据

截至2024年5月31日,公司账上现金为0.36亿。

基石投资者:

基石投资者有4家,认购占比64.13%。

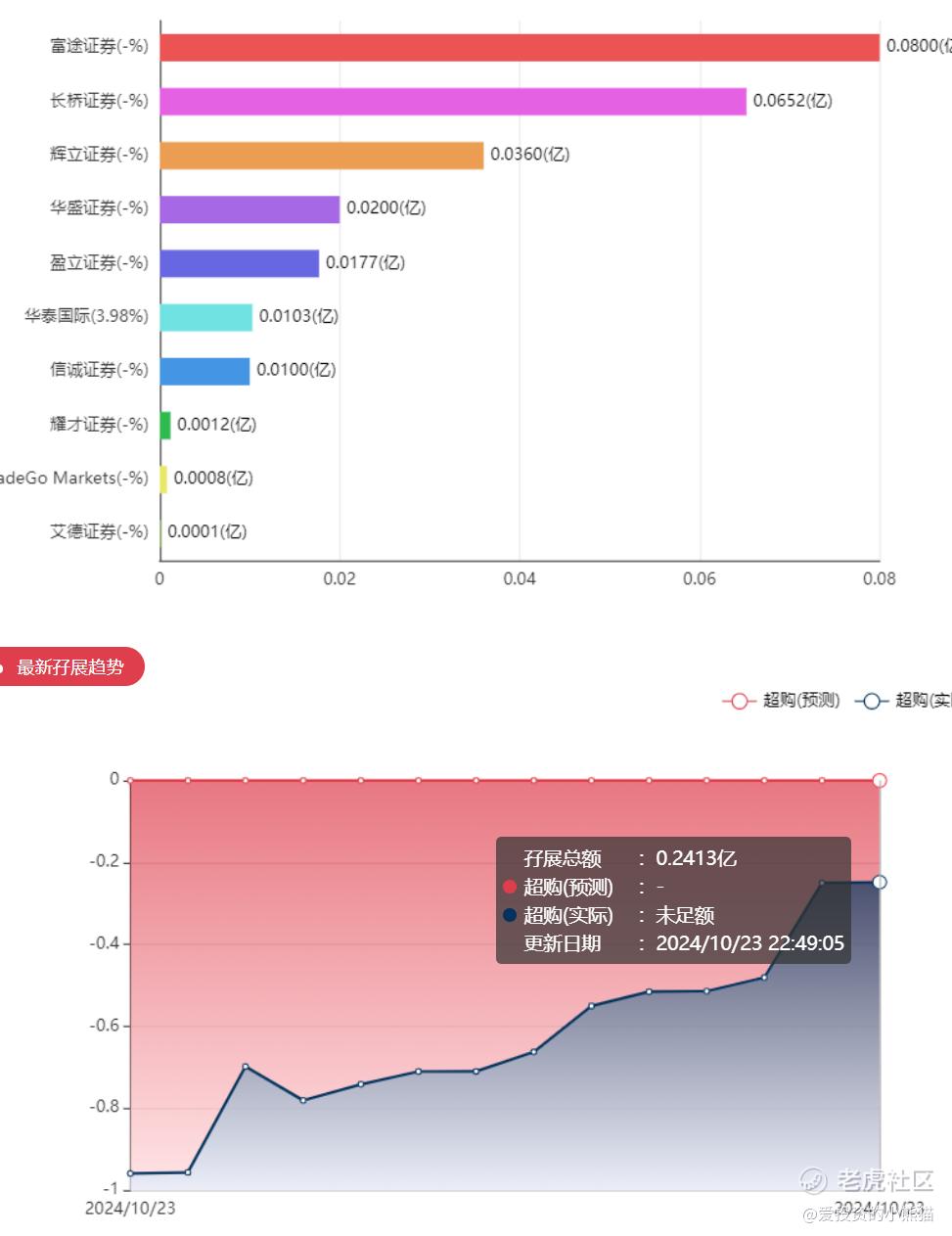

共有17个承销商。

保荐人历史业绩:

建银国际金融有限公司

中信建投(国际)融资有限公司

2.中签率和新股分析

(来自AIPO)

目前孖展未足额,毕竟现在才招股首日。

中签率分析:

关于中签率方面,目前已经是不回拨的,如果按照3000人,一手中签率应该是73%,如果按照10000人,一手中签率应该是22%。

甲组的各档融资所需要的本金还有融资金额对应如下表:

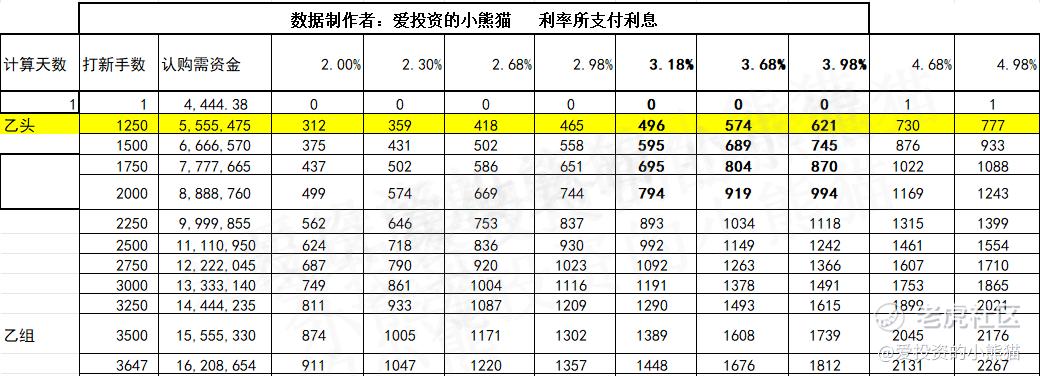

乙组头,这次是556万本金,乙组的各档融资所需要的本金还有融资金额对应如下表:

乙组的各档融资以及各档利息利率对应的金额如下表:

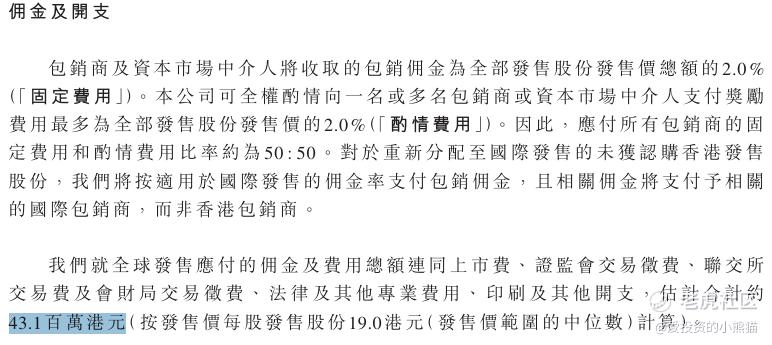

然后这个票招股书上按发售价范围的中位数19.00港元计算,公开的上市所有开支总额约为4310万港元,募资额约2.77亿港元,占比约15.56%,开支相比募资额算是一般化了。

这票打不打?且看我下面的分析:

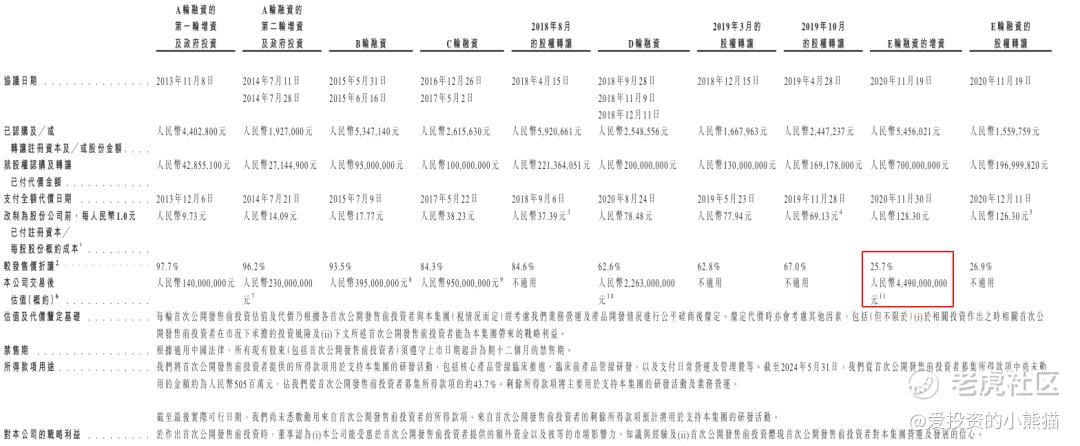

华昊中天身处合成生物学赛道,尽管公司目前尚未盈利,但是在明星研发夫妇带领下,头顶美国孤儿药光环,自成立以来,已获得多家知名投资机构的青睐和支持,包括龙磐投资、达晨财智、贝达药业(300558)等。在完成IPO前最后一轮融资时,公司的估值已达到约人民币44.9亿元。

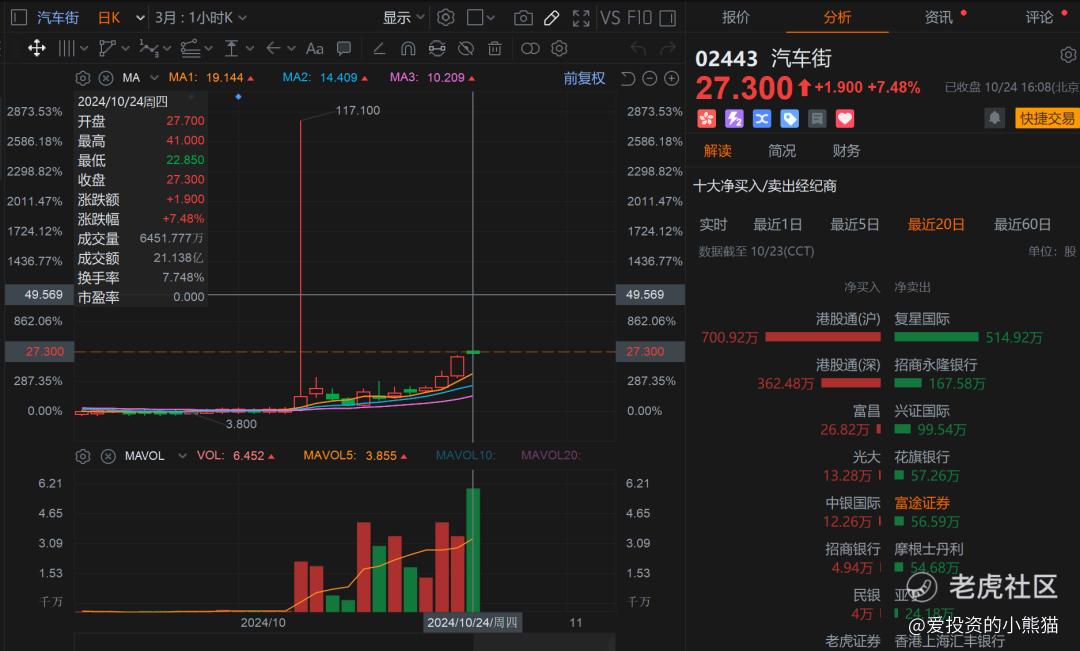

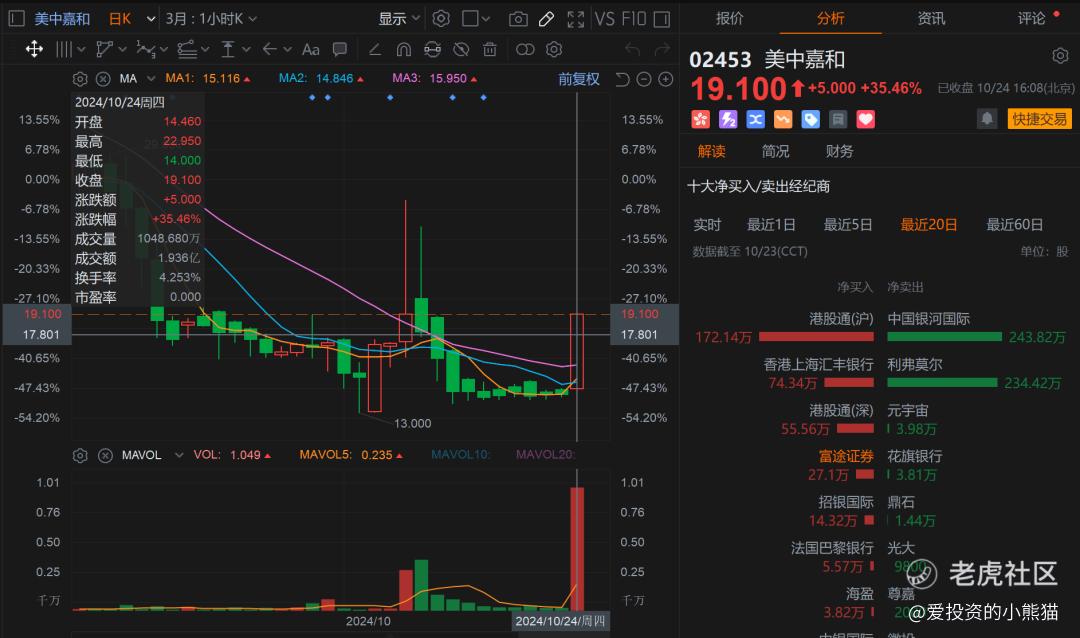

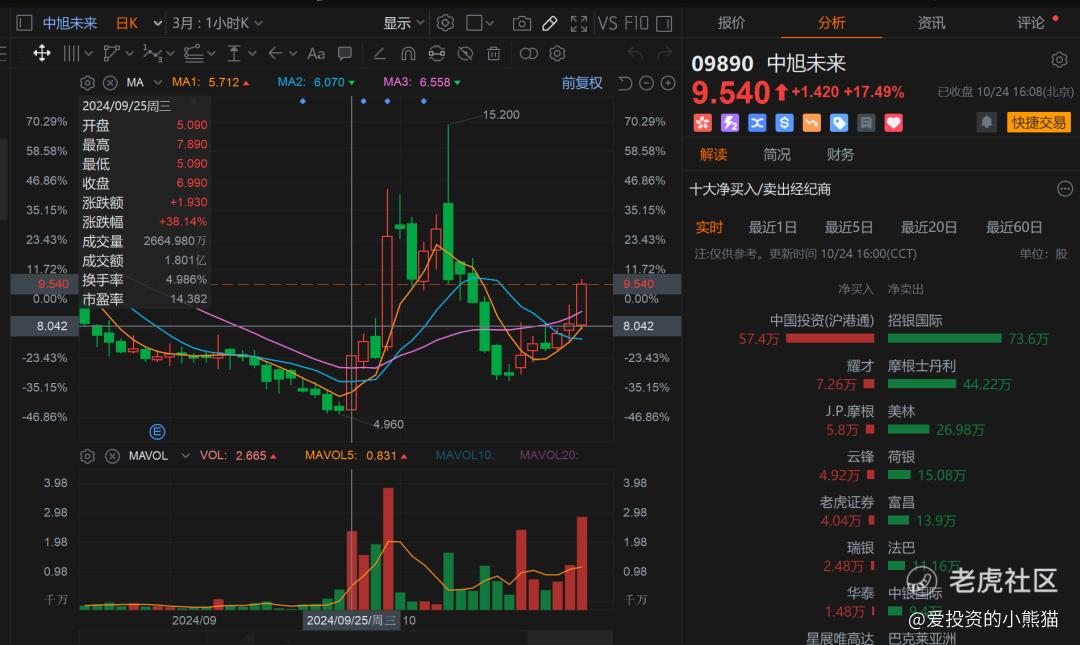

上市前估值 52.78亿港元,发行后总市值 58.33亿--80.21亿港元;市值(H股)34.68亿--47.68亿港元;也算是个中等市值大小的票,卡在港股通门槛的票,最近尤其是以汽车街为主的港股通次新股表现都很夸张:

港股通需要看h股的流通市值,目前的情况看,大概率还是下限定价,国配一倍多是标配,港股通门槛需要至少57亿,目前离12月31日港股通检测的时间还早,有两个多月的时间慢慢玩,有可能不一定看这一期。一切都根据筹码情况去看,要是回拨了大概率就和七牛那样玩了,这一类票一旦回拨就是死,公配一定不能超过15倍,不然都凉凉。

综合来看,如果您对创新药行业有一定的了解和风险承受能力,并且看好华昊中天医药的发展前景,可以考虑申购其股票。但是,由于该公司仍处于未盈利状态且存在一定的风险,建议您在申购前充分了解公司的业务情况、财务状况和市场风险,根据自己的投资目标和风险偏好做出决策。

精彩评论